Андрей Михайлец

Инвесторы терпят убытки! Падение на биржах продолжается! В какие акции инвестировать?

- 19 января 2022, 12:57

- |

- комментировать

- Комментарии ( 0 )

Обвал или коррекция? Когда вновь покупать? Фондовый рынок. Нефть Золото. Биткоин. Технический анализ

- 18 января 2022, 14:27

- |

Почему Инфляция уже “бумажная” проблема

- 17 января 2022, 11:15

- |

Очень скоро, быстрее, чем многие думают, тема инфляции пропадет из новостных заголовков. Почему так? Давайте с вами разберемся.

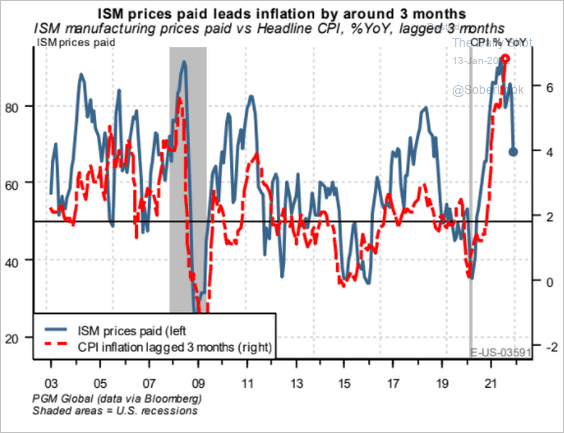

Во-первых, мы видим, как темпы роста цен у производителей падают, которые, в свою очередь (и по вполне логичным причинам) являются опережающим индикатором потребительских цен:

Во вторых, мы видим как цены в Европе и США зависят от цен в Китае, которые значительно снизились за последнее время:

( Читать дальше )

Начинается коррекция на фондовом рынке! Нефть продолжает расти. Даунтренд в золоте. Биткоин и Эфир

- 17 января 2022, 07:37

- |

Как НЕ Альфа-Капитал "ИМЕЮТ" инвесторов. Детальный разбор инвестиционного предложения

- 15 января 2022, 12:26

- |

Прислали одно предложение от Альфа-Капитал, как потенциальное решение всех проблем инвестора — высокая доходность, вкупе с сохранностью капитала и отсутствие каких либо комиссий. Как звучит-то? Но не спешите радоваться, ведь скупой платит дважды, а бесплатный сыр, как известно…

И в этом видео, я детально разберу это предложение, покажу вам все скрытые риски и комиссии, и сколько потенциально на вас может заработать провайдер таких решений. Незабываем про лайки (на ютубе и тут) и комментарии под видео.

( Читать дальше )

Интервью с трейдером Денисом Ворониным - эмиграция, деньги, слитые счета и прибыльные стратегии

- 14 января 2022, 18:59

- |

Записал интервью с профессиональным трейдером, которой совсем непубличный, но от этого опыт и инсайты, которыми он поделился, еще более ценные. Интервью вышло очень ламповым, но достаточно обширным. Поддержите лайками и комментариями, ведь в интервью нет никаких рекламных интеграций.

В комментариях на ютубе(!) можете писать любые вопросы, на которые Денис обещал ответить, а автор лучшего вопроса получит приз, часовая консультация с Денисом, где вы сможете задать любые вопросы, касательно трейдинга и его стратегий, ну а так же познакомиться с ним лично.

Содержание видео:00:00 Нарезка ключевых моментов

01:59 Как Денис стал трейдером

05:10 Работа в проп компании

07:11 Зарплата и волатильность доходов

09:35 Отношение к риск менеджменту

12:25 Самые неудачные сделки

14:14 Отношение к стоп лоссам

15:22 Где удалось заработать больше всего

17:59 Ошибки в убыточных сделках

18:38 Технические неполадки :)

19:18 Продолжение про ошибки

19:50 Как справляться с психологическими нагрузками

21:28 Важность торговых дневников

24:15 Градация сделок для работы и примеры

28:28 Любимые паттерны для работы

30:55 Использовании ленты принтов, стакана и время работы

36:15 Что лежит в основе стратегий

36:55 Почему НЕТ переводам в БУ

38:08 Лучшие акции по капитализации для работы и примеры

43:51 Еще один паттерн для работы

48:01 Фундаментал в интродее

49:28 Будущее дейтрейдинга и влияние роботов

51:31 Сколько можно заработать в трейдинге сегодня?

54:39 Советы и книги, как научиться торговать

1:01:07 Важность английского языка

1:02:57 Все ли могут стать трейдерами

1:04:45 Советы по риск менеджменту

1:07:28 Сколько слил Денис

1:09:17 Эмиграция

1:13:12 Личные планы развития в индустрии

1:14:55 Будущее крипторынка

1:18:38 Конкурс

Борьба с инфляцией “опускает” рынки

- 14 января 2022, 08:10

- |

Не прошло много времени, как перегретость и хрупкость рынков начала вновь себя проявлять. На чем упали вчера? На том, что представители ФРС заявили, что борьба с инфляцией теперь в приоритете. В общем-то так себе новость, рынок заложил почти 4 повышения в этом году, а вероятность повышения в марте уже близка к 100%.

Но рынки теперь боятся не только повышения ставок, а еще полноценной программы ужесточения, т.е. изъятия ликвидности у банков за счет сокращения собственного баланса (как это работает рассказывал в видео). Ранее ожидалось, что фед просто не будет реинвестировать истекшие бумаги. Сейчас же появилась информация, что ФРС могут вернуть мультипликатор “баланс ФРС к ВВП” к докризисным уровням в течение ближайших нескольких лет. И если это так, то уже в этом году изъятие может составить 600-700 миллиардов, а в следующем целый триллион.

Нравится ли это рынкам? Как мы видим, не очень. Но для нас (тех, кто читает мой Telegram) это снижение совсем не сюрприз

НЕФТЬ по 120$ в третьем квартале!!! Мировой Банк: "Мы ждем ПАДЕНИЯ роста ВВП в 2022!".

- 13 января 2022, 07:51

- |

“Выкупайте коррекцию на акциях и на криптовалютах! Скоро Биткон будет 60.000$” - JPMorgan

- 11 января 2022, 19:40

- |

Америка - великая страна! Или же нет?

- 11 января 2022, 15:24

- |

Конечно же, американцы виноваты во многих грехах и проблемах, особенно постсоветского пространства — грязные подъезды и улицы, коррупция, взяточничество и кумовство. Абсолютно все формы протестов и высказывания недовольства против государства, однозначно финансируются ими (кто знает адрес кассы, подскажите, куда приходить за деньгами, а то надоело ворчать за бесплатно).

Но кроме столь бесчеловечных жестов в наш с вами адрес, Америка создала то, чего нет у других стран, и что дает ей неоспоримое преимущество: “Если у вас есть идея, как сделать окружающий мир лучше, чище, удобнее и безопаснее, и если вы решитесь искать под эту идею деньги, то с большей вероятностью вы сможете их найти именно в штатах.”

На сегодняшний день более половины всех компаний единорогов в мире (компании с капитализацией 1 миллиард $+) находятся в США. Это те компании, которые создают реальную ценность для общества — делая нашу жизнь удобнее, интереснее и безопаснее. Неспроста ТОП компаний по капитализации в мире, это компании из штатов. И причины такой диспропорции — это философия общества, институты права и рынок капитала. Вкупе все эти ингредиенты создают благоприятную почву для роста бизнеса, аналогов которой нет больше нигде в мире.

( Читать дальше )

теги блога Андрей Михайлец

- amc

- Apple

- ark invest

- Bitcoin

- ETF

- Goldman Sachs

- IPO

- JPMorgan

- NIO

- NIO Limited

- S&P500

- S&P500 фьючерс

- SPAC

- Tesla

- TSLA

- акции

- акции сша

- аналитика

- байден

- банки

- Баффет

- биткоин

- бонды

- брокер

- вакцина

- ввп

- газ

- деньги

- Джером Пауэлл

- диверсификация

- дивиденды

- доллар

- Доллар рубль

- Дональд Трамп

- доходность

- драгоценные металлы

- евро

- ецб

- золото

- идеи

- Илон Маск

- инвестиции

- инвестиционные идеи

- инвестиционный портфель

- инвестор

- индексы

- инфляция

- Китай

- коронавирус

- коррекция

- кризис

- кризис 2020

- Криптовалюта

- курс доллара

- кэти вуд

- маркет мейкер

- Маск

- монетарная политика

- нефть

- новости

- обвал рынка

- облигации

- опрос

- опционы

- оффтоп

- падение рынка

- портфель

- Продажа опционов

- процентные ставки

- пузырь

- рынок сша

- рынок труда

- Рэй Далио

- серебро

- сп500

- ставка фрс сша

- ставки

- стимулы

- сша

- тесла

- теханализ

- технический анализ

- торговля акциями

- торговые идеи

- торговые сигналы

- Трамп

- трейдер

- трейдинг

- Уоррен Баффет

- федрезерв

- фондовый рынок

- фондовый рынок США

- фонды

- форекс

- ФРС

- ФРС США

- Чамат Палихапития

- экономика

- экономика США