Андрей Михайлец

Пузырь на рынке недвижимости. К чему приведет рекордный рост цен на рынке жилья? Повторим ли 2008?

- 10 июля 2021, 20:04

- |

- комментировать

- Комментарии ( 3 )

Дефицит роста создает… повышенный спрос?

- 09 июля 2021, 08:41

- |

акой главный посыл на рынках в последние дни? Риск дефляции, а не инфляции, и угроза экономического роста. Обо всем этом я рассказывал еще в начале месяца, а в инвестиционном клубе Modern Rentier мы об этом говорим уже с мая.

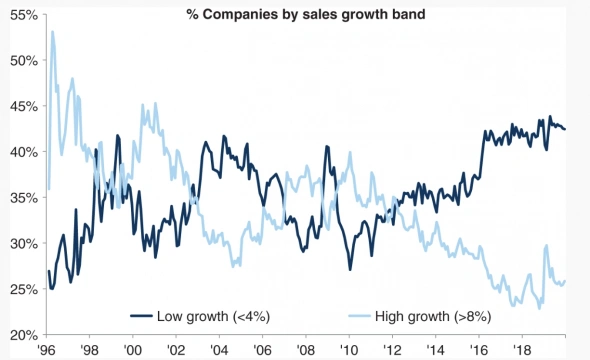

Как один из подтверждающих факторов, мы видим снижение ставок и рост трежерис (об использовании их в качестве хеджа рассказывал вчера). Но что это значит еще? На графике ниже мы видим долгосрочный тренд, показывающий снижение процента компаний, чья выручка растет быстрыми темпами. Этот тренд начался не вчера, это структурный тренд, связанный с ростом долгов, неэффективностью распределения капитала, огромными дефицитами бюджета и стареющим населением.

Каковы шансы, что в ближайшем будущем этот тренд изменится? С большей вероятностью, после ударного текущего года, уже в следующем году мы увидим замедление экономики, и, возможно, даже негативные пересмотры по прогнозам роста. А это значит, что этот тренд никуда не денется и любой рост будет оставаться в дефиците.

( Читать дальше )

Как захеджировать свой портфель от падения рынка акций? Главные инструменты хеджа

- 08 июля 2021, 13:36

- |

Сверх прибыль на рынке акций. Что общего у быстрорастущих акций? Паттерны, ресурсы и алгоритм поиска

- 06 июля 2021, 15:58

- |

ЖАДНОСТЬ на бирже достигла ПРЕДЕЛА! Сколько хотят заработать инвесторы на фондовом рынке?

- 04 июля 2021, 13:12

- |

Рыночный цикл в течение года - чего ждать в ближайшие месяцы?

- 03 июля 2021, 15:27

- |

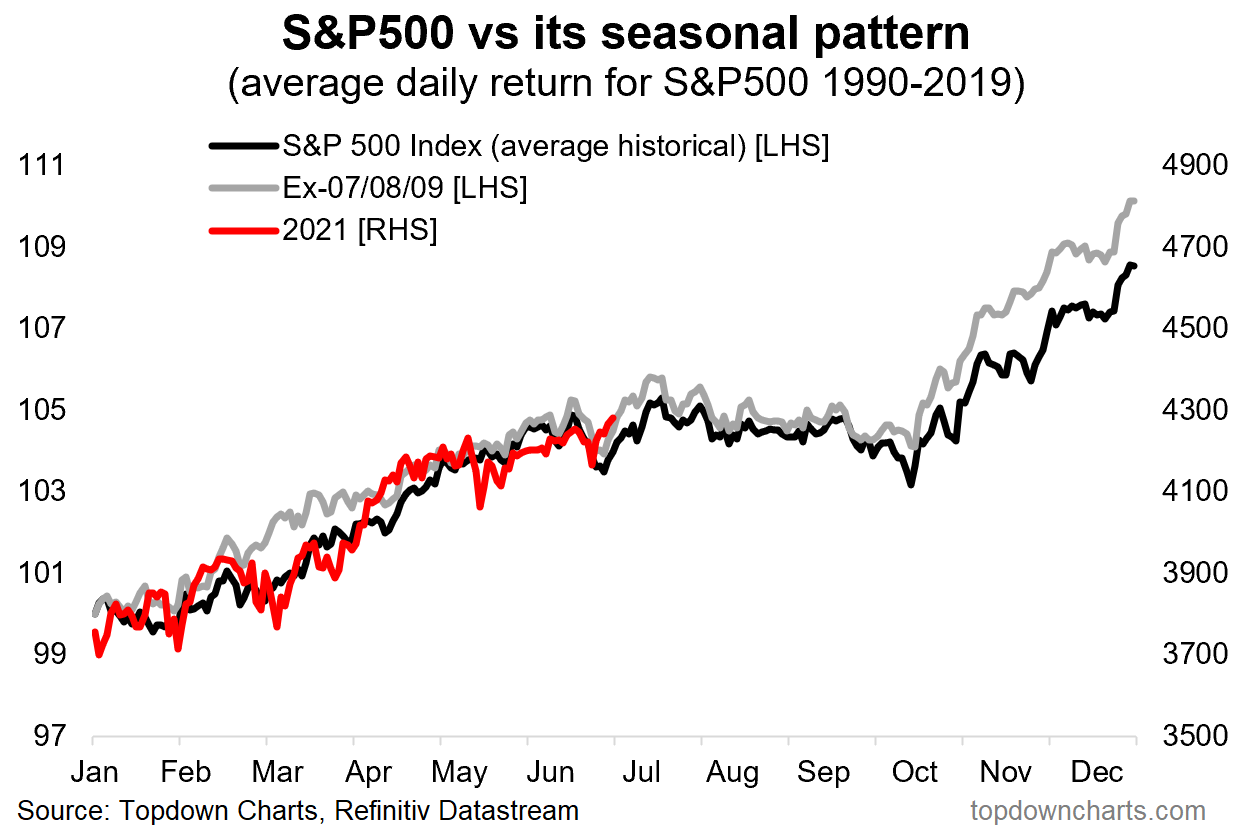

Как и любая пора года, как правило, характеризуется своей погодой, так же и различные периоды в течение года характеризуются своими трендами на рынке. Связано, это, безусловно, с повторяющимися событиями — экономической активностью, отпусками, праздниками, налоговыми отсечками, ожидаемыми бонусами у управляющих и т.д.

Что же нам говорит рыночный цикл? Ниже на графике мы видим начало коррекции со второй половины лета, которая, как правило, длится до октября месяца. В октябре же мы видим начало очередного импульса вверх, который ассоциируется с началом предновогоднего ралли.

Хотя, в отличие от товарных рынков, где циклы спроса и предложения имеют физическое обоснование, и, соответственно, более точны, на фондовом рынке маркет тайминг не так прост. Понять, когда начнется коррекция — очень и очень сложно. Как же тогда использовать эту информацию? Ответ прост — иметь в портфеле кэш, чтобы воспользоваться потенциальной коррекций. А когда она настанет, это уже не так важно.

Понравился текст? Подписывайтесь на мой Telegram канал, чтобы не пропустить свежие публикации.

ОПЕК+ и Россия НЕ МОГУТ договориться по рынку нефти? Что будет с ценой на нефть? Главный прогноз

- 02 июля 2021, 14:12

- |

Инфляция VS Дефляция. Куда загоняют СМИ инвесторов?! И почему Центральные Банки НЕ печатают деньги?

- 01 июля 2021, 14:53

- |

+42% за 2 месяца на вложенный капитал

- 28 июня 2021, 18:16

- |

В начале апреля была такая идея как покупка акций JKS. 9 числа акция дала вход по цене чуть более $35, сегодня основная часть позиции закрылась с +42% к цене входа. В годовых это баснословные цифры, которые я даже не хочу считать. Ведь 100% портфеля состоящего из акций с высокой бетой — это не та инвестиционная философия, которую я хочу вам транслировать.

Тем ни менее, при наличии определенных навыков можно искать такие акции, правильно в них входить, эффективно управлять рисками (о том, почему я не боялся снижения цены писал тут) и строить диверсифицированный портфель, который будет устойчив к различным потрясениям.

Больше полезного материала читайте в моем Telegram канале.

Правда о техническом анализе, индикаторах и тех аналитиках

- 26 июня 2021, 16:48

- |

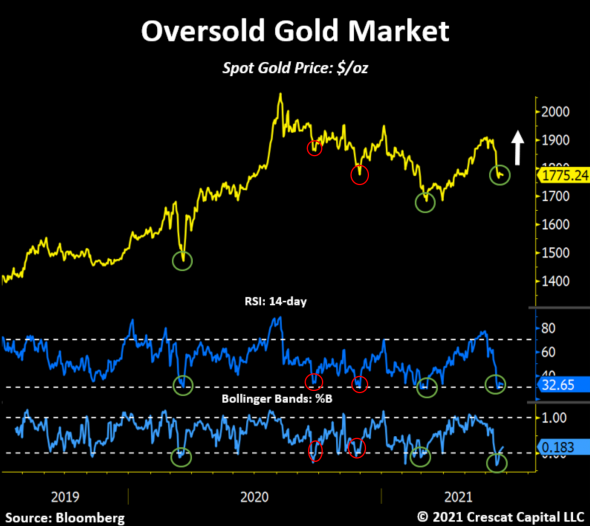

Ниже хочу показать пример одного графика, который мне попался в твиттере. На нем человек пытается нам показать, что определенная комбинация из индикаторов дает на золоте четкий сигнал вверх. В качестве доказательства приводится небольшая история, где показана отработка данной комбинации зелеными кружочками. 2 из 2!!! Вот это отработка — надо брать.

Но если взглянуть на этот график, то можно найти еще 1.75 примера (один не до конца совпадает), где эта же комбинация привела лишь к небольшому отскоку цен, вместо большого разворота. Эти моменты я пометил красными кружками.

Теперь же хочу расширить ваш кругозор на эту проблему, и рассказать, почему любые “хитрые” и “авторские” комбинации индикаторов — не работают в длинную. Существуют инвестиционные стратегии, задачей которых является постоянный перебор комбинаций всевозможных индикаторов. Делается это, очевидно, не в ручную, а алгоритмами и нейросетками. На дистанции все эти комбинации дают 50\50, но на определенных промежутках времени, комбинация может работать. Главная сложность этого процесса — вовремя понять, когда комбинация перестает работать и стратегию, основанную на ней, нужно выключать.

( Читать дальше )

теги блога Андрей Михайлец

- amc

- Apple

- ark invest

- Bitcoin

- ETF

- Goldman Sachs

- IPO

- JPMorgan

- NIO

- NIO Limited

- S&P500

- S&P500 фьючерс

- SPAC

- Tesla

- TSLA

- акции

- акции сша

- аналитика

- байден

- банки

- Баффет

- биткоин

- бонды

- брокер

- вакцина

- ввп

- газ

- деньги

- Джером Пауэлл

- диверсификация

- дивиденды

- доллар

- Доллар рубль

- Дональд Трамп

- доходность

- драгоценные металлы

- евро

- ецб

- золото

- идеи

- Илон Маск

- инвестиции

- инвестиционные идеи

- инвестиционный портфель

- инвестор

- индексы

- инфляция

- Китай

- коронавирус

- коррекция

- кризис

- кризис 2020

- Криптовалюта

- курс доллара

- кэти вуд

- маркет мейкер

- Маск

- монетарная политика

- нефть

- новости

- обвал рынка

- облигации

- опрос

- опционы

- оффтоп

- падение рынка

- портфель

- Продажа опционов

- процентные ставки

- пузырь

- рынок сша

- рынок труда

- Рэй Далио

- серебро

- сп500

- ставка фрс сша

- ставки

- стимулы

- сша

- тесла

- теханализ

- технический анализ

- торговля акциями

- торговые идеи

- торговые сигналы

- Трамп

- трейдер

- трейдинг

- Уоррен Баффет

- федрезерв

- фондовый рынок

- фондовый рынок США

- фонды

- форекс

- ФРС

- ФРС США

- Чамат Палихапития

- экономика

- экономика США