Андрей Михайлец

Как выбрать брокера?

- 31 марта 2021, 19:25

- |

Это вопрос, который становится перед инвестором одним из первых. Насколько надежен брокер? Есть ли скрытые комиссии? Какая линейка инструментов? Удобная ли платформа? Как решаются технические и другие вопросы? Все это влияет на конечный выбор.

В зависимости от вашего резиденства, линейка брокеров будет разница. С европейским или американским паспортом вам открыты двери к практически любому брокеру. Но вот если вы из стран СНГ, то все гораздо сложнее.

Одним из брокеров с которым я работаю и сотрудничаю, является Exante. И недавно от их представителя поступило предложение, сделать трансляцию вопрос-ответ, где я выступлю модератором. Я не хочу делать эту трансляцию «беззубой», где их представители будут просто расхваливать себя, какие они молодцы. Хочу, чтобы эти вопросы были острыми, неудобными, и которые помогут раскрыть все слабые и сильные стороны данного брокера.

Поэтому, под этим постом вы можете написать любые вопросы, которые волнуют вас касательно выбора брокера, а также вопросы, касающиеся непосредственно Exante. Как только сформирую список вопросов, объявлю о дате трансляции, где остальные вопросы сможете задать в прямом эфире.

- комментировать

- Комментарии ( 4 )

Как заработать в инвестициях 2021? Мышление Новичка VS Мышление Профессионала

- 31 марта 2021, 07:05

- |

Почему ответов на вопросы: куда пойдет рынок, когда начнется коррекция и насколько мы вырастем — не существует? Как выстроить инвестиционную стратегию? И чем отличается мышление новичка от профессионала.

( Читать дальше )

МАРЖИН КОЛ на $10.000.000.000. Как заработать на этом банкротстве?

- 30 марта 2021, 09:16

- |

На прошлой неделе произошел самый крупный маржин кол в истории Wall Street, который привел к убыткам на более чем 10 миллиардов долларов. Произошло это по причине огромного плеча, который взял на себя фэмили офис Archegos. Причем брал он это плечо через CFD, где контрагентами выступили Namura и Credit Swiss, которые так же потеряли на это около 5 миллиардов.

Но что значит маржин кол? Это значит закрытие позиций, а т.к. позиции были огромными, это привело к искажению цен на некоторые инструменты. Подробнее о ситуации, а также о конкретных бумагах, где прямо сейчас формируются интересные возможности, рассказал в видео. (не забывайте про лайки)

Технический анализ по чистому графику. Nasdaq будет падать! Снижение золота. XPEV LI XOM MO LMT

- 29 марта 2021, 07:15

- |

Новая реальность – реальность низких доходов инвесторов?

- 27 марта 2021, 15:39

- |

Тема «новой реальности» и «новой нормальности» очень часто встречается после сильного движения рынков. Причем неважно, что это было, был ли это сильный рост или же падение. После обвала рынка в прошлом марте звучали апокалиптические сценарии новой реальности, последние месяцы мы видим наоборот, крайне позитивные сценарии с двузначными, а то и трехзначными ожидаемыми годовыми доходностями для инвесторов.

Но если отбросить эмоции, и посмотреть на стоимость рынков и на потенциал, который есть у цен с текущих уровней, то картинка вырисовывается не столь радужная, как нам бы хотелось. Давайте рассмотрим ключевые классы активов.

Акции

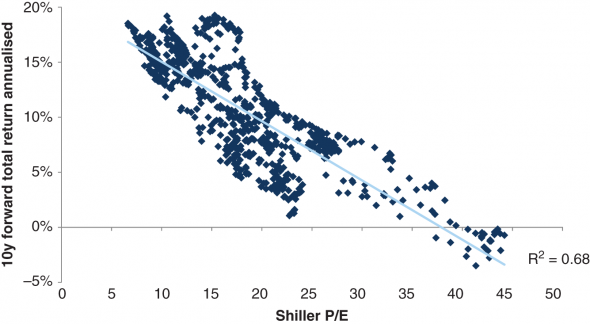

Будущая доходность, которую инвесторы получают, исторически зависит от оценок, по которым торгуется рынок. Одной из метрик, позволяющей оценить будущую доходность является мультипликатор Shiller P/E или же CAPE Ratio. Корреляция будущих доходностей с этим мультипликатором составляет 68%:

( Читать дальше )

Диссонанс технической картинки на NIO

- 25 марта 2021, 19:35

- |

Вчера закрыл NIO из-за технической медвежьей картинки на дневном графике. Попытка поднять цены обратно в диапазон закончилась неудачей, мы отскочили от $45, а затем еще и пробили уровень $40. Что для меня стало триггером к закрытию лонга. И глядя на дневной таймфрейм медвежья картина сохраняется.

Но на пятиминутном графике мы видим бычьи признаки, отскок от $35 и формирование бычьего паттерна «чаша с ручкой». А как вы видите ситуацию, будет ли NIO расти с текущих цен, или же давление медведей преобладает?

Коррекция на рынке продлится год. Спекулянты бегут из акций. Что делать и как долго это продлится?

- 25 марта 2021, 16:15

- |

Рэй Далио - Как определить пузырь на рынке? Шесть надежных индикаторов (обзор последней публикации от Рэя Далио)

- 24 марта 2021, 18:15

- |

Почему вам ВРУТ про инфляцию и падение рынков? Как защитить свой капитал - Конкретные сектора

- 23 марта 2021, 19:26

- |

Короли инвестиций - Как УПРАВЛЯТЬ рынком через социальные сети

- 22 марта 2021, 19:05

- |

Насколько «эффективны» рынки в современном мире, когда один твит способен в два раза увеличить цену компании? В этом видео я расскажу, как один твит Маска удвоил стоимость компании за день. Как Палихапатия заработал на GameStop поддержав деньгами движение на Reddit’e против хедж фондов. Также вы узнаете, как видеть ежедневные сделки Кэти Вуд и Ark Invest. В общем, видео обещает быть интересным, если это так, поддержите лайками)

( Читать дальше )

теги блога Андрей Михайлец

- amc

- Apple

- ark invest

- Bitcoin

- ETF

- Goldman Sachs

- IPO

- JPMorgan

- NIO

- NIO Limited

- S&P500

- S&P500 фьючерс

- SPAC

- Tesla

- TSLA

- акции

- акции сша

- аналитика

- байден

- банки

- Баффет

- биткоин

- бонды

- брокер

- вакцина

- ввп

- газ

- деньги

- Джером Пауэлл

- диверсификация

- дивиденды

- доллар

- Доллар рубль

- Дональд Трамп

- доходность

- драгоценные металлы

- евро

- ецб

- золото

- идеи

- Илон Маск

- инвестиции

- инвестиционные идеи

- инвестиционный портфель

- инвестор

- индексы

- инфляция

- Китай

- коронавирус

- коррекция

- кризис

- кризис 2020

- Криптовалюта

- курс доллара

- кэти вуд

- маркет мейкер

- Маск

- монетарная политика

- нефть

- новости

- обвал рынка

- облигации

- опрос

- опционы

- оффтоп

- падение рынка

- портфель

- Продажа опционов

- процентные ставки

- пузырь

- рынок сша

- рынок труда

- Рэй Далио

- серебро

- сп500

- ставка фрс сша

- ставки

- стимулы

- сша

- тесла

- теханализ

- технический анализ

- торговля акциями

- торговые идеи

- торговые сигналы

- Трамп

- трейдер

- трейдинг

- Уоррен Баффет

- федрезерв

- фондовый рынок

- фондовый рынок США

- фонды

- форекс

- ФРС

- ФРС США

- Чамат Палихапития

- экономика

- экономика США