комментарии Андрей Михайлец на форуме

-

Темная сторона компании Apple - растущие долги и отсутствие роста. Сколько РЕАЛЬНО стоят их акции?

Темная сторона компании Apple - растущие долги и отсутствие роста. Сколько РЕАЛЬНО стоят их акции?

Авто-репост. Читать в блоге >>> Palantir удивляет инвесторов! Сильные и слабые стороны бизнеса. Как правильно покупать их акции?

Palantir удивляет инвесторов! Сильные и слабые стороны бизнеса. Как правильно покупать их акции?

Авто-репост. Читать в блоге >>> Несмотря на бычьи признаки, в моменте по золоту нет покупателей

Несмотря на бычьи признаки, в моменте по золоту нет покупателей

Это, в общем-то то, что мы наблюдаем прямо сейчас по графику. Быстрый возврат на траекторию роста, отскок от лоев, но дальше рынок этот импульс не поддерживает. Защита сопротивлений и отсутствие активности со стороны покупателей, делают шансы на снижение выше, чем на рост. Больше полезных заметок по рынку, читайте в моем телеграм.

Авто-репост. Читать в блоге >>> ОБВАЛ ЗОЛОТА!!! Почему упало золото? Кто манипулирует рынком? Анализ и долгосрочные тренды

ОБВАЛ ЗОЛОТА!!! Почему упало золото? Кто манипулирует рынком? Анализ и долгосрочные тренды

Авто-репост. Читать в блоге >>> Навыки VS Случайность

Навыки VS СлучайностьЗа последний год мне удалось пообщаться с целой плеядой новых “Баффетов”, которые получив экстраординарную доходность на рынке, решили, что все это благодаря их уникальности. Я, конечно же, никого не переубеждаю, все так и есть, именно вы тот самый “избранный”, который прочитав полторы книги по инвестициям теперь будет показывать супер выдающиеся результаты до конца своих дней.

Но вот есть один факт, который, как мне кажется, заслуживает внимания (кроме, разумеется, графика вашего портфеля за последний год, который ловко и умело перебил индекс), это график скорости удвоения капитализации S&P500. И последний год поставил рекорд по этому показателю. Никогда в истории мы еще не видели столь быстрого удвоения капитализации индекса.

Безусловно, эти два факта (динамика вашего портфеля и рекордный рост рынка) имеют нулевую корреляцию, а все ваши результаты только лишь за счет “знаний и умений”.

Подписывайтесь на мой Телеграм канал, чтобы не пропускать свежие публикации.

Авто-репост. Читать в блоге >>> Технический анализ биткоина. Падения не избежать!

Технический анализ биткоина. Падения не избежать!Ниже хочу поделиться своим видением на ситуацию на рынке биткоина. В одном из предыдущих постов я описывал идею того, что рынок должен уйти в широкий флет, чтобы у активов сменились руки, и сейчас мы видим тому подтверждение.

После очень быстрого роста цена уперлась в важный уровень, который определяет диапазон повышенной активности, и выше него уйти не смогла. Также на фоне мы видим быстрый рост, выход объема с реакций от него вниз, что говорит о перекосе в моменте в сторону продавцов.

Вкупе с фундаментальной идеи о глубокой коррекции, очень вероятно что в ближайшее время мы увидим падение стоимости биткоина.

P.S. все лекции курса “Анализ рынка по чистому графику” находятся тут и открываются сразу же после вступления в клуб. А в четверг в 20.00МСК в клубе пройдет практикум, где мы будем разбирать графики в режиме реального времени и я буду отвечать на ваши вопросы.

Авто-репост. Читать в блоге >>> Почему акции Goldman Sachs и JPMorgan упали на хороших отчетах? Что на самом деле двигает рынок?

Почему акции Goldman Sachs и JPMorgan упали на хороших отчетах? Что на самом деле двигает рынок?

Авто-репост. Читать в блоге >>> Почему акции Goldman Sachs и JPMorgan упали на хороших отчетах? Что на самом деле двигает рынок?

Почему акции Goldman Sachs и JPMorgan упали на хороших отчетах? Что на самом деле двигает рынок?

Авто-репост. Читать в блоге >>> Пузырь на рынке недвижимости. К чему приведет рекордный рост цен на рынке жилья? Повторим ли 2008?

Пузырь на рынке недвижимости. К чему приведет рекордный рост цен на рынке жилья? Повторим ли 2008?

Авто-репост. Читать в блоге >>> Рыночный цикл в течение года - чего ждать в ближайшие месяцы?

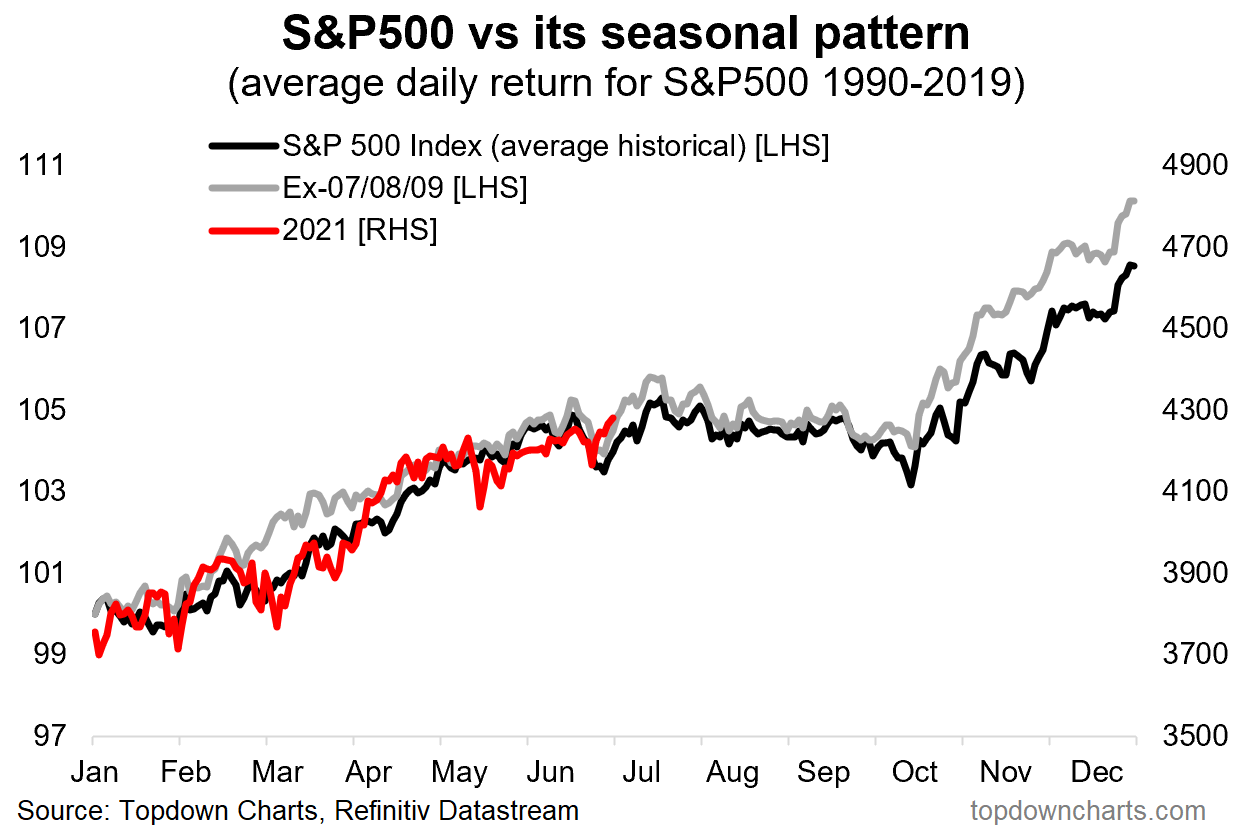

Рыночный цикл в течение года - чего ждать в ближайшие месяцы?Как и любая пора года, как правило, характеризуется своей погодой, так же и различные периоды в течение года характеризуются своими трендами на рынке. Связано, это, безусловно, с повторяющимися событиями — экономической активностью, отпусками, праздниками, налоговыми отсечками, ожидаемыми бонусами у управляющих и т.д.

Что же нам говорит рыночный цикл? Ниже на графике мы видим начало коррекции со второй половины лета, которая, как правило, длится до октября месяца. В октябре же мы видим начало очередного импульса вверх, который ассоциируется с началом предновогоднего ралли.

Хотя, в отличие от товарных рынков, где циклы спроса и предложения имеют физическое обоснование, и, соответственно, более точны, на фондовом рынке маркет тайминг не так прост. Понять, когда начнется коррекция — очень и очень сложно. Как же тогда использовать эту информацию? Ответ прост — иметь в портфеле кэш, чтобы воспользоваться потенциальной коррекций. А когда она настанет, это уже не так важно.

Понравился текст? Подписывайтесь на мой Telegram канал, чтобы не пропустить свежие публикации.

Авто-репост. Читать в блоге >>> ОПЕК+ и Россия НЕ МОГУТ договориться по рынку нефти? Что будет с ценой на нефть? Главный прогноз

ОПЕК+ и Россия НЕ МОГУТ договориться по рынку нефти? Что будет с ценой на нефть? Главный прогноз

Авто-репост. Читать в блоге >>> Что значит решение ФРС для фондового рынка и золота? Стратегия инвестирования на текущем рынке

Что значит решение ФРС для фондового рынка и золота? Стратегия инвестирования на текущем рынке

Авто-репост. Читать в блоге >>>

НЕФТЬ по $100! Опционный рынок потерял контроль: $11.600.000.000 в опционы AMC

НЕФТЬ по $100! Опционный рынок потерял контроль: $11.600.000.000 в опционы AMC

Авто-репост. Читать в блоге >>> JKS вышла в плюс. Потенциал прибыли Х’ы на ближайшие годы. И вот почему

JKS вышла в плюс. Потенциал прибыли Х’ы на ближайшие годы. И вот почемуКомпания, по которой несколько недель назад удалось получить хороший вход (https://t.me/veneracapital/520) позже все же ушла на коррекцию. Но как я писал затем, эта коррекция не вызывает у меня опасений (https://t.me/veneracapital/562).

Сейчас мы видим как цена защитила уровень 30, пробила 35, и в целом паттерн похож на начало сильного импульса, т.к. на фоне было сжатие рынка, где очень вероятно публика продавала (накупив на хаях), а профессионалы рынок выкупали. Если этот сценарий оправдается, то в ближайшие месяцы мы легко можем увидеть рост к 50, а это +50% к цене входа (и по сути к текущей цене).

Но вот что интересно. Что в Китае находится 80% мировых запасов поликристаллического кремния, а без него производство солнечных панелей невозможно (по крайне мере пока). А это значит, что китайские производители имеют неоспоримое преимущество по отношению к своим конкурентам. Поэтому на горизонте нескольких лет, эта компания легко сможет показать Х’ы, как только текущие планы и программы по декарбонизации начнут претворяться в жизнь.

Подписывайтесь на авторский Telegram канал, чтобы не пропустить свежие публикации: t.me/veneracapital

Авто-репост. Читать в блоге >>> Так покупать или продавать Биткоин? Разные исследования - разная точка зрения

Так покупать или продавать Биткоин? Разные исследования - разная точка зренияПоследнее падение на рынке криптовалют никого не оставило равнодушным. Те, кто держал длинные позиции, с сожалением смотрели на то, как тает их капитал. Другие ехидно злорадствовали в информационном поле, мол вот смотрите — “а я говорил”. Но кроме эмоциональных красок выходила и различная аналитика, причем вполне логичная и серьезная, которая отражала диаметральные позиции. Давайте взглянем на несколько интересных примеров.

Биткоин надо покупать

Статистика вещь сухая и беспристрастная, но только лишь на первый взгляд. Выбор временных рядов, сопутствующих трендов и т.д., оказывает существенное влияние на конечный результат. Тем ни менее, сложно не согласиться с выводами ниже приведенного исследования. Падение биткоина отражало отклонение в 3.46 сигмы от его 10 дневного тренда. По истории, столь сильное падение в 100% случаев предвосхищало мощнейший тренд вверх.

Авто-репост. Читать в блоге >>> КРУПНЕЙШАЯ ставка на ПАДЕНИЕ акций TESLA через ОПЦИОНЫ! Майкл Барри пошел ВА-БАНК

КРУПНЕЙШАЯ ставка на ПАДЕНИЕ акций TESLA через ОПЦИОНЫ! Майкл Барри пошел ВА-БАНК

Акции Тесла падают с начала года, причин такому падению множество, но инвесторы, которые купили акции в этот период, очевидно, теряют деньги. Но Майкл Берри, это тот человек, который сделал состояние и имя на кризисе 2008 года, и стал прототипом к фильму “Игра на понижение”, сделал крупнейшую ставку на падение акций Тесла через покупку опционов Пут. Около 40% его фонда задействованы в этой короткой позиции. Но насколько она успешна? Реальность не такая красочная, как может показаться на первый взгляд, и вот почему.

Авто-репост. Читать в блоге >>>

Повышение налогов Байденом НЕ приведет к падению рынков! Почему вам ВРУТ об этой новости

Повышение налогов Байденом НЕ приведет к падению рынков! Почему вам ВРУТ об этой новости

Повышение налогов Байденом должно привести к обвалу рынка. Именно такие заголовки мы можем видеть в последнее время. Но если разобраться в этой новости детальнее, то все не так однозначно, как нам пытаются преподнести. Какая реальная взаимосвязь фондового рынка и налоговой ставки? Что скрывает сама новость о повышении налога? И чего на самом деле стоит бояться инвесторам, на текущем рынке?

Авто-репост. Читать в блоге >>>