Блог им. mihaylets |Валютные войны новый виток. Китай переигрывает США привлекая инвесторов. Что ждать от сезона отчетов

- 13 октября 2020, 10:02

- |

- комментировать

- Комментарии ( 0 )

Блог им. mihaylets |Гарантиии в инвестициях

- 08 октября 2020, 09:52

- |

Вопрос гарантий на финансовых рынках, это достаточно частый и острый вопрос, особенно, когда речь идет о двухсторонних отношениях. Когда вы отдаете деньги в управление, пользуетесь услугами консультантов, проходите обучение, открываете брокерский счет или покупаете какой-то инвестиционный продукт, логично, что вы хотите видеть гарантии. Давайте разберем этот вопрос несколько детальнее.

Если вы посмотрите на проспекты более-менее приличных инвестиционных компаний, то вы не найдете даже такого слова “гарантии”. Один американский управляющий в своем интервью (имени, к сожалению, не помню) о гарантиях сказал следующее: ”Когда ко мне приходит инвестор и спрашивает о рисках, я всегда говорю 100%, и даже больше. И не потому, что у нас нет риск менеджмента, а потому, что существует слишком много факторов, которые находятся вне нашего контроля.” Еще один пример из интервью Мовчана (не дословно, но суть передана верно): “Инвесторы задают вопрос, когда хотят про инвестировать в наш фонд, где гарантии того, что вы не украдете наши деньги. А гарантий нет, я столько лет в этом бизнесе, что если захочу украсть, то украду.”

( Читать дальше )

Блог им. mihaylets |Миф о финансовой грамотности американцев

- 06 октября 2020, 08:07

- |

Что мы знаем, об этом вопросе:

- 300 лет существования финансовых рынков

- Почти у каждой семьи свой инвестиционный советник

- У большинства (тех, кто может себе позволить) есть накопительные счета на пенсию, инвестированные в различные инструменты

Также некоторые представители русскоговорящей фин. индустрии зачастую ссылаются на американцев, вот мол, посмотрите как там, за океаном, молодцы! Не то, что у нас тут. Эх…

И я, признаюсь, тоже так считал. Что только у нас тут люди «покупают» форекс и сказки про сотни процентов годовых. Что только у нас (пишу эти строки и вспоминается «Наша Раша») настолько широко распространены токсичные инструменты а-ля бинарные опционы, и в большинстве своем люди ищут быстрой наживы. А вот в Америке все по-другому, там все по книжкам, по «Баффету», сложный процент, портфель, диверсификация и т.д.

Но какое же было мое удивление, когда я начал погружаться в англоязычную среду и начал подписываться на различные рассылки (как мне казалось, аналитические и информационные), и мой ящик просто начали бомбардировать письма с «уникальными» и крайне «выгодными» предложениями, вот несколько примеров

- Как превратить $5000 в $2.100.560?

- Узнай, как утроить свои деньги за следующее 5 дней!

- Делай 3-5Х каждую неделю с помощью опционов

- Как добиться 99.97% прибыльных сделок? (у нас тоже есть такие «умельцы», раскрою секрет, там торговля идет без стопов)

- Как каждую ночь удваивать свой капитал?

( Читать дальше )

Блог им. mihaylets |Девальвация в Кувейте. Пойдет ли Россия по этому пути?

- 05 октября 2020, 18:04

- |

Девальвация рубля это очень горячая тема, особенно в последнее время с учетом перспектив новых санкций. Политика вещь сложно прогнозируемая, и оценить политические риски проблематично. Но вот экономические факторы, влияние цен на нефть, дефицит бюджета и т.д., мы можем оценить, причем оценить довольно точно. Кроме того мы можем посмотреть на другие страны, чьи экономики в большей степени зависят от стоимости энергоресурсов, и посмотреть на ситуацию с их национальными валютами.

В частности мы можем посмотреть на Кувейт и на Саудовскую Аравию. У них выше дефициты бюджета и выше доля энергоресурсов в бюджетонаполнении. Что будет с рублем? Стоит ли ждать девальвации? Стоит ли хранить свои сбережения в рублях? Какие факторы влияют на цену нефти? И многое другое, в свежем выпуске Wall Street с Андреем Михайлец.

P.S.: если понравился выпуск, буду благодарен за + и лайки на ютубе.

( Читать дальше )

Блог им. mihaylets |Какие ваши шансы переиграть рынок? Статистика и причины распределения

- 04 октября 2020, 18:21

- |

Думаю ни для кого не секрет, что перебить рынок задача не из легких, и что большинство фондов и менеджеров проигрывают широкому рынку. Конечно же, с точки зрения соотношения риск доходность картина несколько иная, но вот в абсолютных значениях факт остается фактом, особенно если речь идет про длинные горизонты.

Но почему так происходит? В чем глубинный смысл этой проблемы? Суть этой проблемы хорошо показана в одном исследовании за 2016 год, которое недавно попалось мне на глаза. Несмотря на небольшую устарелость, горизонт в этом исследовании покрывает 90 лет, поэтому его можно считать актуальным и на сегодняшний день, тем более процессы, описанные в нем, на сегодняшний день еще больше усугубились.

Суть исследования заключается в анализе компаний, которые создали наибольшую ценность для инвесторов за период с 1926 -2016 года. И вот краткие выводы из этого исследования (напомню, они за 2016 год):

• Суммарная капитализация рынка составляет $36трлн

• Всего компаний существовавших на публичных рынках за этот период чуть более 26.000

• 86 компаний имеют суммарную капитализацию более половины от капитализации всего рынка (более $16трлн)

• Почти вся капитализация рынка относится к 1.092 компаниям

• Остальные 96% акций показали доходность на уровне 1 месячных гособлигаций США

( Читать дальше )

Блог им. mihaylets |Банковский бизнес, бизнес который «украли» у инвесторов

- 01 октября 2020, 10:27

- |

Регуляторы в США продлили ограничение на выплату дивидендов и выкуп акций для 33 банков с активами более $100 млрд. Ограничения действовали в третьем квартале, теперь их продлили до конца года.

Изначально подобные ограничения были введены в Европе, а американское банковское лобби какое-то время противостояло подобному решению. Но мрачные перспективы экономики, а в частности потенциальные невыплаты кредитов, вынудили регуляторов принять жесткие меры в отношении банков для удержания качества их балансов на высоком уровне. В случае ухудшения экономической ситуации и рост дефолтов по кредитам, у банков должны быть деньги, чтобы закрыть эти «дырки».

Что это означает для инвесторов? Де-факто инвесторы лишились каких-либо преимуществ от владения банковским бизнесом. Вы не получаете дивидендов, нет выкупа акций, а на фоне роста риска дефолтов и ухудшения качества активов можно забыть о росте балансовой стоимости, прибыльности, и как следствие, росте капитализации.

( Читать дальше )

Блог им. mihaylets |Как инвестировать перед выборами?

- 29 сентября 2020, 02:23

- |

Это очень частый вопрос, который я получаю в последнее время от своих клиентов. Все ждут коррекцию и не хотят брать на себя риски неопределенности. Это логично.

Но вот еще немного логики. Перед прошлыми выборами, на которых победил Трамп, все ожидали обвала рынков в случае его победы. Обвал произошел, но ровно на один день. А далее рост на десятки процентов. Думаете те, кто сидел в ожидании «прояснения» ситуации успели заработать? Сомневаюсь. Подавляющее большинство так и осталось с кэшем, в ожидании второго дна, коррекции, знака свыше и т.д., ровно так же, как это было весной этого года.

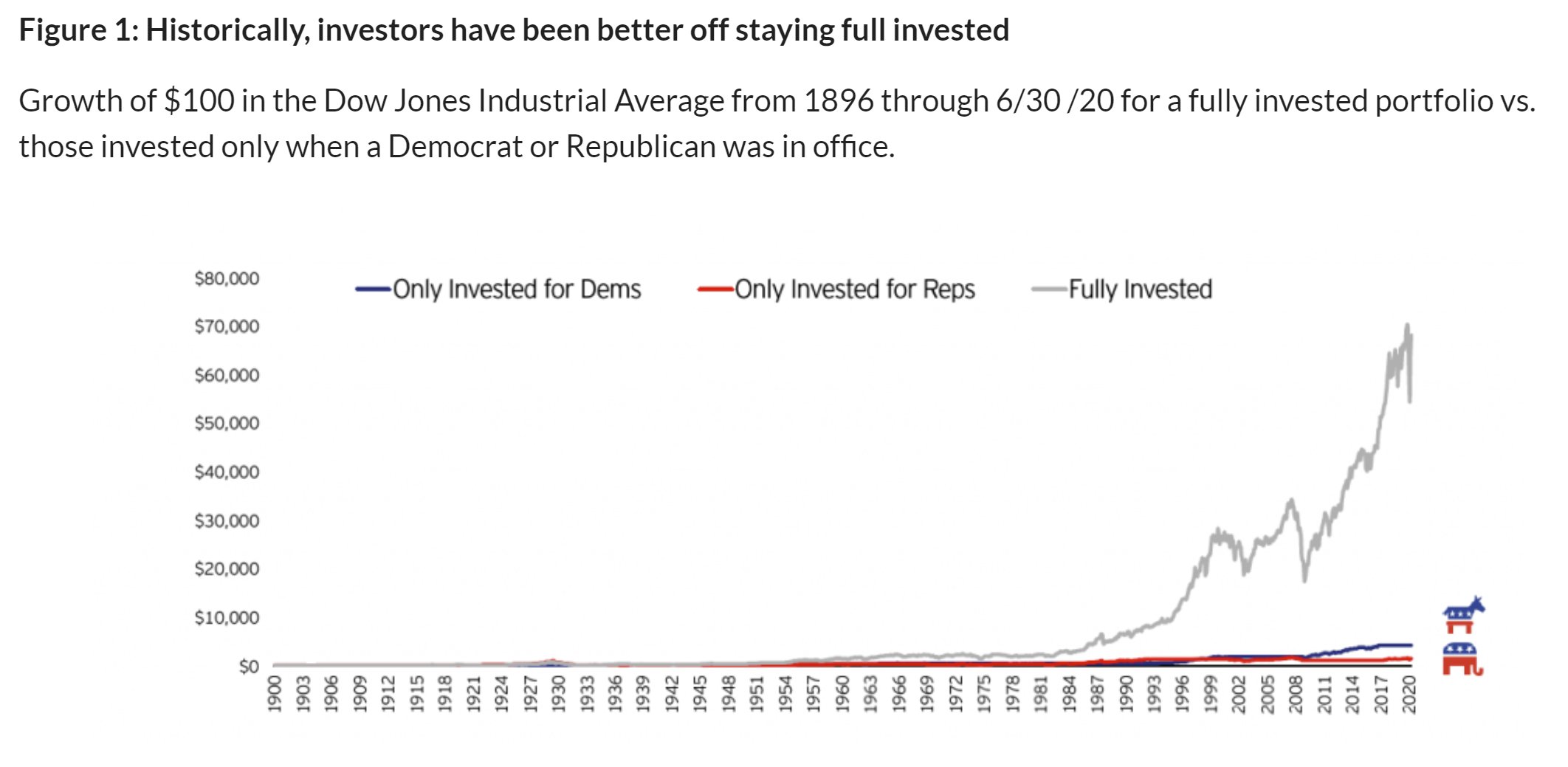

И еще немного логики. Ниже показана доходность рынка в зависимости от партии, когда инвестиции делались только лишь во время правления одной из них, и доходность перманентных инвестиций. Результат, как говорится «на лицо». Что демократы, что республиканцы, в одиночку в пух и прах проиграли перманентным инвестициям в рынок.

Больше полезной информации по рынкам и инвестициям, читайте у меня в Telegram канале

Блог им. mihaylets |За счет чего инвесторы получают деньги на рынке

- 27 сентября 2020, 07:51

- |

Далеко не каждый, кто приходит на финансовые рынки, задается таким вопросом, а зря. От понимания того, где и за счет чего вы будете зарабатывать деньги, зависит ваше поведение и логика принятия решений. А эти вещи, в конечном счете, и определяют ваш финансовый результат.

Первый вариант ответа на этот вопрос хоть широко распиарен и легко продаваем, все же имеет мало общего с реальностью. Выглядит он, как купить дешево, а продать дорого. Тут на помощь приходит целый спектр когнитивных искажений (а-ля я самый умный и способный) и базовых инстинктов (социальное доминирование – они все балбесы, а я молодец), которые лишь укрепляют правильность этого ответа. Как правило, все заходят на финансовые рынки с этого входа, вопрос лишь в том, насколько долго вы останетесь на этом пути. Кому везет больше, тратит на это несколько месяцев, кому меньше, тратит годы и сливает туда весь свой капитал.

Второй вариант ответа правильный, но сложно принимаемый, потому, что не обещает «все и сразу» (а ведь этого так хочется!). Этот ответ состоит из двух частей. Первая часть это участие инвестора в создании ценности, чего то, что будет приносить другим людям реальную пользу и за что они будут готовы платить деньги. Создание ценности состоит из множества ингредиентов – знаний, опыта, времени и, конечно же, денег, которые и вкладывает инвестор. Если же ценность удалось создать, то участники этого процесса получают высокие зарплаты, бонусы, а инвестор получает прирост капитала. Вторая часть ответа состоит из принятия рисков связанных с: а) возможностью потери капитала и б) с волатильностью капитала. Если возможность потери капитала интуитивно понятна, то вот волатильность капитала понятна далеко не всем. Краткосрочно цены могут двигаться как угодно, манипуляции, форс мажоры, и т.д. Все это может двинуть цены на рынке в любую сторону. А вот долгосрочные тренды более менее понятны и прогнозируемы. Где будет S&P500 через 10 лет, выше или ниже текущих отметок? С вероятностной точки зрения ответ очевиден, хоть и не гарантирован.

( Читать дальше )

Блог им. mihaylets |Бизнес, который не имеет смысла. Главный залог успеха компании в 21 веке

- 20 сентября 2020, 13:26

- |

В век дешевых денег человечество получило возможности реализовывать самые смелые бизнес проекты, возможность которых еще десять лет назад нельзя было и представить. Это бизнес модели, у которых нет срока окупаемости, а у некоторых нет даже плана о выходе на чистую прибыль.

Это такие компании Робингуды, которые берут деньги у богатых, а предоставляют сервисы и услуги, производят товары для более бедных, при этом имея отрицательную маржинальность. Математика тут простая, у вас есть выручка с клиента, из которой вычитается себестоимость производства и стоимость привлечения клиента. Отрицательное значение этой величины означает систематические убытки, причем часть на привлечение клиента огромна, и в некоторых сферах сопоставима с себестоимостью производства.

Главными бенефициарами этих процессов, безусловно, являются компании, которые участвуют в привлечение клиента. Facebook, Google, Apple, Amazon – яркие тому примеры. На сегодняшний день это не просто компании, это инфраструктура, наряду с транспортом и коммунальными услугами. Без них функционирование экономики просто невозможно. И не исключено, что в обозримом будущем мы увидим слияние этих компаний с государством (думаю, это неизбежно, весь вопрос только в том, кто займет лидирующую позицию в этом симбиозе).

( Читать дальше )

Блог им. mihaylets |Инвестиционная идея с потенциалом Х10 от миллиардера Чамата Палихапития

- 17 сентября 2020, 12:12

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс