Юрий Садовничий

КубаньЭнерго. Инвестидея

- 23 декабря 2015, 20:48

- |

После присоединения Крыма к РФ, украинские активисты проводят гражданскую блокаду, пытаясь лишить Крым энергетических и водних ресурсов, поставляемых с Украины.

Ноябрьские события о подрыве ЛЭП на Крым можно почитать здесь

http://nv.ua/ukraine/events/aktivisty-zajavili-o-nachale-chastichnoj-energeticheskoj-blokady-kryma-73503.html

Таким образом УкрЭнерго теряет рынок сбыта. Но свято место пусто не бывает и его занимает КубаньЭнерго, заканчивая строительство энергомоста через Керченский пролив.

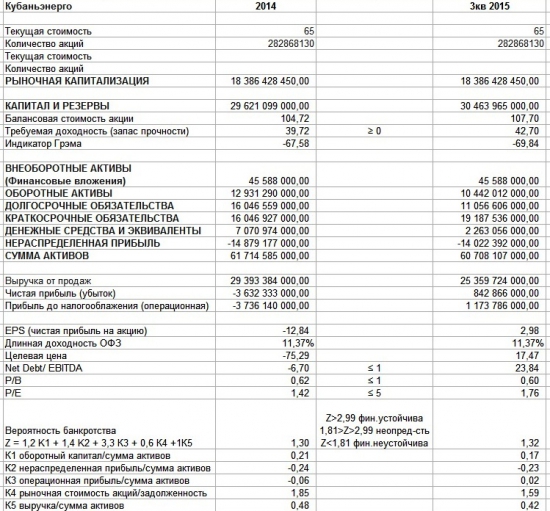

Давайте посмотрим фин. результаты компании

Акции КубаньЭнерго торгуются на бирже с 2006 года. В 2009 году компания показывает убыток и перестает платить дивиденды. Убыточная деятельность длится до 2015 года. Растет долговая нагрузка. Только в отчете за 3й квартал 2015 года КубаньЭнерго удается выйти в прибыль. Расчет вероятности банкротства показывает финансовую неустойчивость. В будущем компания должна наращивать чистую прибыль в связи с открытием нового рынка сбыта. Таким образом появляется шанс возобновления выплат дивидендов с 2016 года.

Мой расчет целевой цены равен 17,47 руб/акция. Даже если рыночная цена опуститься с 61,8 руб/акция до целевой – я вряд ли буду рассматривать приобретение. В ближайшей перспективе в компании не ожидается крупных вложений. Для меня в данный момент КубаньЭнерго выглядит слишком ненадежной.

Прошу высказывать свои мнения.

- комментировать

- ★1

- Комментарии ( 4 )

Категории инвесторов. Мой портфель.

- 20 декабря 2015, 17:29

- |

На мой взгляд инвесторы делятся на 3 категории

- Начинающие. Их основной порыв сводится к одному: инвестиции – это нужно, но пока не знаю, что делать. Находят экспертов, стратегии которых приходятся по вкусу. На доверии и рекомендациях совершают покупки. Кто долгое время ходит в спортзал легко определит новичка по отсутствию мускул, робости движений и хаотичности выполняемых упражнений. Свои действия новичок объясняет, мол, так сказал тренер или сам где-то вычитал/посмотрел ролик.

- Любители. Багаж знаний увеличивается. Появляется ощущение понимания происходящего и растет уверенность в себе. Появляется система критериев для покупки/продажи, но она скорее механическая. Если цифры подходят под нужные параметры – значит нужно действовать. Любители уже цитируют Баффета, спорят с новичками и делятся списком инвестиционной литературы, большую часть которой не читали, а из прочитанного мало что поняли. Зато уже можно говорить о собственных результатах, пусть даже негативных. В спортзале при регулярном посещении тело становится крепче и приобретает мускулистое очертание. Занимаешься по своей системе и даешь новичкам советы.

( Читать дальше )

НорНикель. Дивиденды.

- 19 декабря 2015, 15:02

- |

Кто не успел написать письмо деду Морозу - еще есть время.

Мое письмо могло бы выглядеть так:

«Уважаемый дед Мороз. Я целый год вел себя очень хорошо. Пришли мне акции стабильной компании, входящую в пятерку лидеров своей отрасли, а лучше, чтобы компания была монополистом с регулярной выплатой высоких дивов, а рыночные цены были на треть меньше балансовой стоимости компании».

Кто успеет отправить свое письмо до 28.12.15 — получит от ГМК Норникеля дивы за 9 мес 321,95 руб на акцию. При цене в 9240 руб – это 3,48% подарков от деда Мороза в лице совета директоров компании.

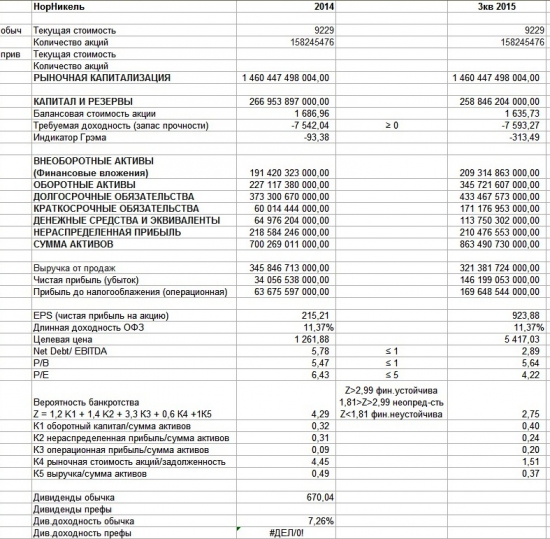

Смотрим все цифры.

Я опирался на годовой отчет 2014 года по РСБУ. Показатели получились так себе. Коэффициенты далеки от приемлемых, а целевая цена вышла 1261,88 руб/акция. Наверно всему виной низкая чистая прибыль и падение цен на никель почти в 2 раза. Тогда я для сравнения добавил цифры за 3й квартал 2015 года, чтобы увидеть динамику. Коэффициенты выглядят более привлекательными. При одинаковой выручке чистая прибыль увеличилась почти в 5 раз.

( Читать дальше )

Лукойл. Дивиденды.

- 17 декабря 2015, 10:41

- |

Прогуливаясь, захожу в ресторан «Лукойл»

Привлекает вывеска: «Купи акции до 22.12. Попади в отсечку 24.12 и получи дивиденды за 9 мес в размере 65 руб на акцию».

При текущей цене в 2350 это 2,77% прибыли.

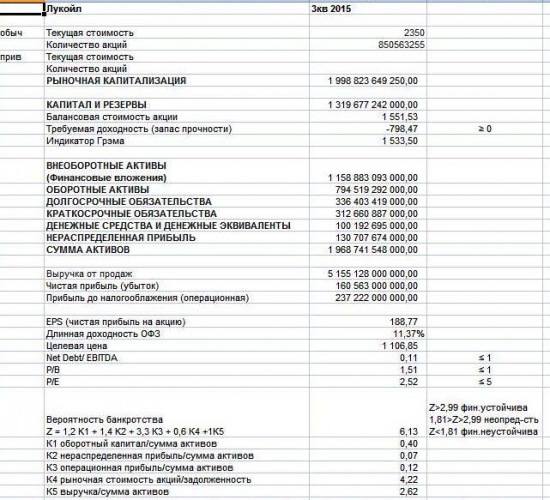

Итак, знакомлюсь с меню:

Очень низкий уровень долга Net Dept/EBIDTA = 0,11. Все долги компания может закрыть 10-й частью активов.

Коэффициент Р/Е=2,52 и показывает, за сколько годовых прибылей окупаются вложения.

По уровню банкротства 5+ за финансовую надежность.

Коэффициент Р/В=1,51 и показывает уровень перепроданности. Рыночная стоимость в 1,51 раза превышает стоимость активов. В идеале Р/В должен быть равен 0,7. Это будет недооцененность с запасом прочности в 0,3.

Ради проверки: целевая цена – 1106,85, индикатор Грэма – 1533,50, рыночная – 2350 руб. Перепроданность в 1,51 раза примерно сохраняется.

В итоге, цены в ресторане «Лукойл» мне кажутся высоковатыми, хотя сам ресторан очень привлекателен. Если бы он был единственным в городе, то цены были бы приемлемы. Но в городе есть еще такие элитные заведения как «Газпром», «Роснефть», «Башнефть», «Сургутнефтегаз». Буду ждать, когда ресторан «Лукойл» станет менее популярным. Он должен столкнуться с временными трудностями. Например, из меню исчезнет фирменное блюдо, официанты начнут хамить, а пьяный повар устроит танцы на банкетном столе гостей. Предполагаю, что после мелких неприятностей, цены в меню снизятся до приемлемых (целевых). Но в будущем ресторан должен восстановить свою популярность, а я буду хвастаться друзьям, что в нем когда-то обедал.

В общем, пока пропускаю посиделку в Лукойле и жду целевые цены.

Прошу высказывать свои соображения.

Мегафон. Дивиденды.

- 15 декабря 2015, 20:37

- |

Что говорит мой магический кристалл?

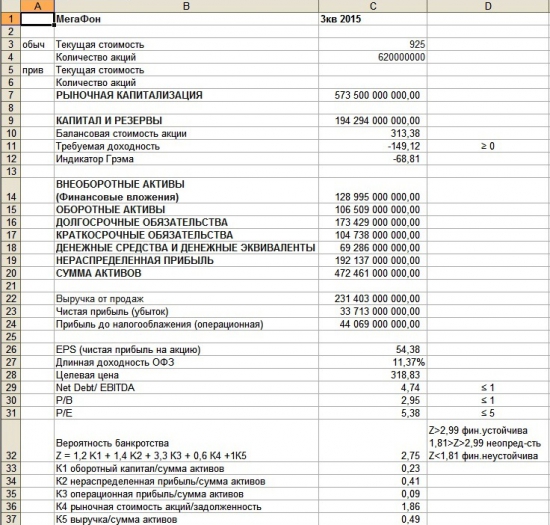

Высокий уровень долга 4,74.

Отношение текущей капитализации к стоимости компании Р/В=2,95. Т.е. бизнес оценен рынком почти в 3 раза дороже, чем активы.

Если перепроверить, то целевая цена 318,83, а рыночная 925. Расчеты сходятся.

Вероятность банкротства по Z-модели Альтмана 2,75 показывает финансовую неустойчивость компании.

Если задать шару предсказаний вопрос «купить акции Мегафон под отсечку?» — должно появиться слово «нет».

Дивы за 9 месяцев планируются 64,51 руб/акция. Это почти 7% дохода. Не так уж плохо.

Но с другой стороны после отсечки будет гэп вниз, акции в 3 раза переоценены и нужно быть готовым, что цена может не вернутся к текущему уровню.

У кого какие мысли по этому поводу?

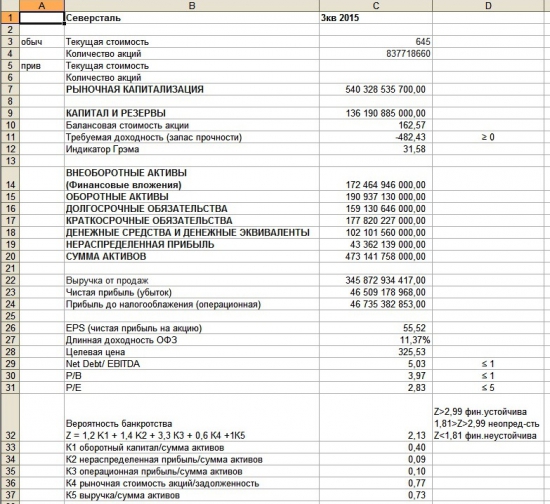

Северсталь. Дивиденды

- 14 декабря 2015, 21:58

- |

Чтобы попасть в отсечку, нужно купить акции до 17.12.15.

Пытаюсь понять, есть ли смысл брать.

Мои расчеты такие:

Уровень долга Net Dept/EBIDTA высоковат и равен 5,03, хотя желательно меньше 1.

Вероятность банкротства в промежутке финансовой неопределенности

Целевая цена = 325,53 руб

Можно взять акции под получение дивов, но после отсечки есть гэп, когда цена падает сразу вниз на надцать пунктов.Чтобы выйти из сделки с прибылью, нужно ждать от нескольких недель до нескольких месяцев, когда цена вернется до прежнего уровня.

В итоге, рыночная цена завышена в 2 раза. Даже на ожидании выплаты дивов цена на рынке последнее время идет вниз.

Как говорил мой дед — я бы с таким в разведку не пошел

Выводы поверхностны, но я пока воздержусь от покупки Северстали.

Какие есть мнения?

Как я рассчитываю акции

- 12 декабря 2015, 20:29

- |

Сам только учусь рассчитывать. Привожу таблицу с описанием

1. Расчет рыночной капитализации. Беру текущие цены на обычки и префы и соответственно умножаю на количество акций

2. Далее вношу цифры из отчета о прибылях и убытках (МФСО) и бух.баланс (РСБУ). В таблице все, что выделено жирным, кроме рыночной капитализации плюс общая выручка, чистая прибыль и прибыль до налогооблажения.

Начинаются расчеты.

3. Балансовая стоимость акции. Капитал делю на общее кол-во акций.

4. Запас прочности. Балансовая стоимость делю на среднюю стоимость обычки и префа. Идея, чтобы балансовая стоимость была выше текущих рыночных цен.

5. Индикатор Грэма. Фин.вложения из внеоборотных активов плюс оборотные минус долгосрочная и краткосрочная задолженности. Результат разделить на сумму акций (обычка и преф). Фин. вложения из внеоборотных активов нужно дополнительно изучать. Если это депозиты или другие живые деньги — беру их в расчет. Если вложения в другие компании и непонятно, как они вернутся — исключаю из расчета

( Читать дальше )

Любовь vs Деньги

- 11 октября 2015, 22:00

- |

В наших отношениях с женой всегда фигурирует вопрос денег.

Я стараюсь свободные средства инвестировать, а жена хочет тратить все на нее.

Я покупаю акции, а жена настаивает на покупках для себя обновок.

Для меня инвестиции являются возможностью обеспечить будущее, а жена живет «сегодня» и хочет прямо сейчас.

Она не видит в моих покупках интереса и пользы. А я не вижу в ее желаниях смысла. У жены есть все основное. Зачем покупать очередную сумочку, юбку или штаны, которые через год могут стать для нее старыми, не модными или она в них не влазет.

К тому же я инвестирую из Украины в российский фондовый рынок. Многие знакомые сочтут меня предателем, но в российских акциях я вижу перспективу, чего не могу сказать об отечественных. Жена, узнав, что я купил акции Газпрома пару дней со мной не разговаривала.

На днях у жены был день рождения. Она выбрала себе подарок. Мы заранее поехали и купили селфи-палку. В день рождения она сказала, что это не подарок и ей нужно еще что-нибудь минимум на 100$.

( Читать дальше )

Док.фильм "В биржевой яме"

- 24 сентября 2015, 19:39

- |

Кому интересно — смотрите www.ex.ua/94060601?r=1987,23775

теги блога Юрий Садовничий

- ALRS

- LaraM

- MTSS

- NMTP

- акции

- Алроса

- баффет

- биржа

- Брокер

- вопрос

- Газпром

- госкомпании

- деньги

- Дивидендные акции

- дивиденды

- женщина

- идеи

- инвестиции в акции

- инвестор

- комиссия

- коррекция

- Кубаньэнерго

- Лариса Морозова

- лидеры роста и падения

- ЛСР

- Лукойл

- любовь

- Магнит

- МегаФон

- ММВБ

- ММВБ Акции

- мтс

- нефтегазовый сектор

- Нефть

- НЛМК

- НМТП

- Норникель

- обратный выкуп

- портфель

- расчет

- Северсталь

- стоимостное инвестирование

- стратегии

- топ 10

- Украина

- ФСК Россети

- фундаментальный анализ

- цены

- Цитаты

- яма