SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Николай Скриган

У вас успешный бизнес?

- 07 мая 2019, 19:44

- |

Читал сегодня историю белорусского стартапа Teslasuit — костюм для виртуальной реальности. Что сейчас с компанией непонятно. Владельцы вскользь намекают о рейдерах, но материалов в инете по данному конкретному случаю я не нашел. А о рейдерах вообще материалов хватает...

Многие считают, что рейдерский захват их никогда не коснется, но это до поры до времени, пока не запахнет большими деньгами, на запах которых одними из первых приплывают акулы.

Многие считают, что рейдерский захват их никогда не коснется, но это до поры до времени, пока не запахнет большими деньгами, на запах которых одними из первых приплывают акулы.

- комментировать

- ★3

- Комментарии ( 9 )

Ни хрена не понимаю

- 16 апреля 2019, 15:39

- |

Кстати, давно не понимаю. Спросить все никак не мог собраться у знающих людей.

Читаю сегодня в фейсбуке. Мосгорсуд приговорил гражданина Норвегии за шпионаж.

Взяли с поличным при получении секретных документов.

Теперь о том, чего не понимаю.

Нахрена в век интернета возиться с бумажными носителями и т.п., рисковать, если можно переправить файлы в электронном виде через мессенджеры и прочие средства коммуникаций.

Читаю сегодня в фейсбуке. Мосгорсуд приговорил гражданина Норвегии за шпионаж.

Взяли с поличным при получении секретных документов.

Теперь о том, чего не понимаю.

Нахрена в век интернета возиться с бумажными носителями и т.п., рисковать, если можно переправить файлы в электронном виде через мессенджеры и прочие средства коммуникаций.

Деньги. Даром. Много.

- 01 апреля 2019, 14:34

- |

Кто-нибудь встречал на земном шаре место, где ни за что, даром, за просто так дают много денег. Ничего не требуя взамен.

Нет таких мест.

Но почему-то многие из тех, кто впервые узнал о рыночной торговле, искренне убеждены, что рынки — это именно то благословенное место, где им отсыплют денег, много и даром. Это и прямо и в подтексте звучит в вопросах, задаваемых многими новообращенными трейдерами.

Почему? Кто этот альтруист, который будет спонсировать начинающего счастливчика. По мнению этого счастливчика, или он об этом не задумывается.

Российский рубль. Итоги марта. (USD/RUR - 30.03.19)

- 30 марта 2019, 14:35

- |

Март для российского рубля был очень волатильным.

В первую неделю месяца пара USD/RUR сформировала максимум на уровне 66.4811, протестировав 8 марта верхнюю границу канала волатильности краткосрочного тренда ( график масштаба Н4 ниже по тексту), после чего доллар начал обвальное падение, прорвав краткосрочную поддержку на уровне 65.0461 и сформировав как теперь уже видно, краткосрочный минимум на уровне поддержки 63.6255.

Далее в дело в мешался ЦБ РФ (Коррекционное снижение курса рубля...), который сохранил ключевую ставку на уровне 7,75% годовых, отметив, что инфляция складывается ниже ожиданий Банка России и инфляционные ожидания населения и предприятий также снижаются. и во второй половине дня в пятницу 22 марта участники рынка приступили к фиксации прибыли, вызвав ослабление рубля в основных валютных парах, а пятница 29 марта завершилась подтверждение прорыва верхней границы ключевого канала локального тренда 63.6255-65.1412, подтверждая краткосрочный разворот вверх с целью на уровне краткосрочного сопротивления 65.9149, практически совпадающим с границей канала волатильности для краткосрочного тренда. Зона уровня 65.9149 является критической для выбора дальнейшего направления движения рынка.

( Читать дальше )

В первую неделю месяца пара USD/RUR сформировала максимум на уровне 66.4811, протестировав 8 марта верхнюю границу канала волатильности краткосрочного тренда ( график масштаба Н4 ниже по тексту), после чего доллар начал обвальное падение, прорвав краткосрочную поддержку на уровне 65.0461 и сформировав как теперь уже видно, краткосрочный минимум на уровне поддержки 63.6255.

Далее в дело в мешался ЦБ РФ (Коррекционное снижение курса рубля...), который сохранил ключевую ставку на уровне 7,75% годовых, отметив, что инфляция складывается ниже ожиданий Банка России и инфляционные ожидания населения и предприятий также снижаются. и во второй половине дня в пятницу 22 марта участники рынка приступили к фиксации прибыли, вызвав ослабление рубля в основных валютных парах, а пятница 29 марта завершилась подтверждение прорыва верхней границы ключевого канала локального тренда 63.6255-65.1412, подтверждая краткосрочный разворот вверх с целью на уровне краткосрочного сопротивления 65.9149, практически совпадающим с границей канала волатильности для краткосрочного тренда. Зона уровня 65.9149 является критической для выбора дальнейшего направления движения рынка.

( Читать дальше )

Абсолютный риск или процентный, или еще раз о рисках

- 29 марта 2019, 12:35

- |

И еще пару слов о риске. Условия торгов на современных биржах меняются в сторону уменьшения минимально возможных размеров позиции, что дает дополнительные средства управления рисками, регулируя объем сделки и позволяя выбирать риск не в абсолютных величинах а в процентах от имеющихся средств. А что лучше, абсолютный риск или процентный?

Для целей исследования был разработан симулятор, моделирующий статистику торговли с заданными вероятностными параметрам, чтобы приблизить его к практическим потребностям.

В симуляторе рассчитываются:

— процент риска по формуле Келли;

— математического ожидание и дисперсия серии сделок;

— границы отклонения результата торговли в единицах среднеквадратического отклонения — плюс-минус сигма, два сигма и три сигма;

Возможно переключение режима моделирования — фиксированный абсолютный риск или фиксированный процентный риск.

Возможен ввод значений прибыли TP и убытка SL для моделирования режимов блуждания с поглощающими границами, когда серия сделок прерывается при достижении заданной прибыли или убытка;

( Читать дальше )

Для целей исследования был разработан симулятор, моделирующий статистику торговли с заданными вероятностными параметрам, чтобы приблизить его к практическим потребностям.

В симуляторе рассчитываются:

— процент риска по формуле Келли;

— математического ожидание и дисперсия серии сделок;

— границы отклонения результата торговли в единицах среднеквадратического отклонения — плюс-минус сигма, два сигма и три сигма;

Возможно переключение режима моделирования — фиксированный абсолютный риск или фиксированный процентный риск.

Возможен ввод значений прибыли TP и убытка SL для моделирования режимов блуждания с поглощающими границами, когда серия сделок прерывается при достижении заданной прибыли или убытка;

( Читать дальше )

Финансовый и рыночный стоп

- 29 марта 2019, 07:22

- |

И еще пару слов на тему MM.

Некоторые трейдеры, особенно этим грешат начинающие соросы и баффеты, ставят финансовые стопы.

Суть финансового стопа — трейдер открывает позицию некоторого объема при заданном лимите потерь и определяет положение стопа по формуле:

SL=R/(V*C),

где

V — объем позиции в лотах;

R — величина риска на сделку;

SL — размер ордера стоп-лосс в тиках;

C — цена тика в валюте депозита.

Все как в предыдущем случае,

Но в этом случае телега стоит впереди лошади. Объем сделки взят с потолка, а требуемая величина риска задается с помощью размера стопа.

В чем ошибочность такого подхода?

В том, что размер стопа должен определяться не объемом позиции, а торговой стратегией. И размещаться стоп должен на том уровне, который отменяет сценарий движения рынка, в предположении которого была открыта та или иная сделка (разумеется считаем. что сделка чем-то обоснована). Т.е. не уровень стопа должен быть следствием риска и объема позиции, а объем должен вытекать из риска и расстояния от точки входа в рынок до уровня ордера стоп-лосс.

Некоторые трейдеры, особенно этим грешат начинающие соросы и баффеты, ставят финансовые стопы.

Суть финансового стопа — трейдер открывает позицию некоторого объема при заданном лимите потерь и определяет положение стопа по формуле:

SL=R/(V*C),

где

V — объем позиции в лотах;

R — величина риска на сделку;

SL — размер ордера стоп-лосс в тиках;

C — цена тика в валюте депозита.

Все как в предыдущем случае,

V=R/(SL*C),

где V — объем позиции в лотах;

R — величина риска на сделку;

SL — размер ордера стоп-лосс в тиках;

C — цена тика в валюте депозита.

Но в этом случае телега стоит впереди лошади. Объем сделки взят с потолка, а требуемая величина риска задается с помощью размера стопа.

В чем ошибочность такого подхода?

В том, что размер стопа должен определяться не объемом позиции, а торговой стратегией. И размещаться стоп должен на том уровне, который отменяет сценарий движения рынка, в предположении которого была открыта та или иная сделка (разумеется считаем. что сделка чем-то обоснована). Т.е. не уровень стопа должен быть следствием риска и объема позиции, а объем должен вытекать из риска и расстояния от точки входа в рынок до уровня ордера стоп-лосс.

Риск и кредитное плечо

- 28 марта 2019, 20:55

- |

Смартлаб не перестает меня удивлять. Люди выворачивают наизнанку все что только могут, превращая простейшие вещи в заумь.

Еще одна тривиальная публикация. Посмотрим. что сделают из нее.

Эффект кредитного рычага.

Риск определяется не размером кредитного плеча, а объемом позиции:

V=R/(SL*C),

где

V — объем позиции в лотах;

R — величина риска на сделку;

SL — размер ордера стоп-лосс в тиках;

C — цена тика в валюте депозита.

Как можно видеть, кредитное плечо в данной формуле отсутствует, зато есть размер ордера стоп-лосс в тиках. Разумеется, стоп должен быть рыночный, т.е. его положение отменяет сценарий торгуемого движения рынка.

Например, при торговле тренда стоп может быть расположен за предыдущей поддержкой. При движении в канале — за границей канала и т.п. Вариантов много, они завязаны на конкретный анализ ситуации и используемую торговую тактику.

( Читать дальше )

Еще одна тривиальная публикация. Посмотрим. что сделают из нее.

Эффект кредитного рычага.

Риск определяется не размером кредитного плеча, а объемом позиции:

V=R/(SL*C),

где

V — объем позиции в лотах;

R — величина риска на сделку;

SL — размер ордера стоп-лосс в тиках;

C — цена тика в валюте депозита.

Как можно видеть, кредитное плечо в данной формуле отсутствует, зато есть размер ордера стоп-лосс в тиках. Разумеется, стоп должен быть рыночный, т.е. его положение отменяет сценарий торгуемого движения рынка.

Например, при торговле тренда стоп может быть расположен за предыдущей поддержкой. При движении в канале — за границей канала и т.п. Вариантов много, они завязаны на конкретный анализ ситуации и используемую торговую тактику.

( Читать дальше )

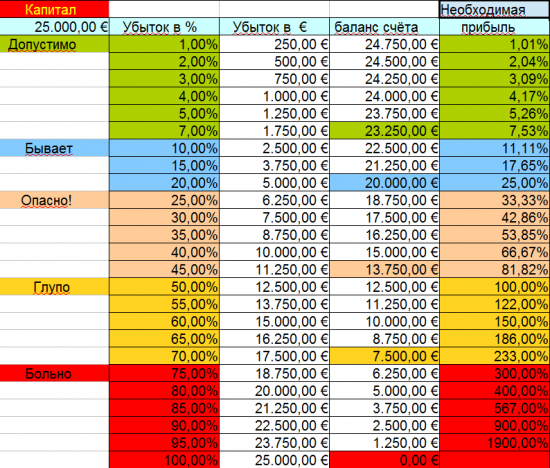

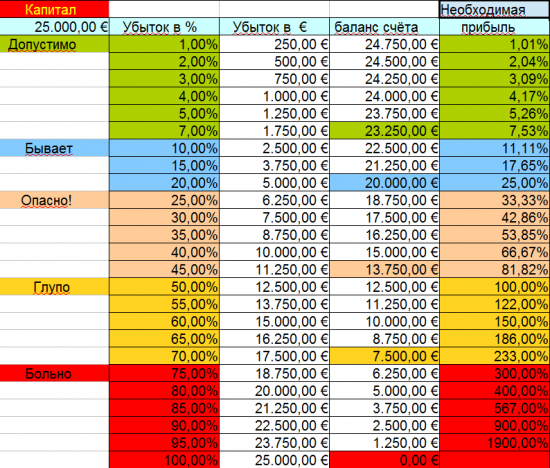

Опасность асимметрии риска

- 28 марта 2019, 18:36

- |

Асимметрия риска — ужасная вещь.

Вы можете долго и упорно наращивать капитал торгового счета, увеличив счет в 10 раз и заработав 900% прибыли, а потом потеряете всего 90% и вернетесь к стартовой сумме. Это в лучшем случае.

Легко потерять, трудно возвратить.

Какой же риск будет приемлемым для вашей торговли?

Это зависит от серийности сделок. Если торговая стратегия такова, что не бывает больше одной убыточной сделки подряд, а риск и прибыль примерно равны, то принимаемый риск может быть до 20%. В этом случае сравнительно легко восстановить баланс счета последующей прибыльной сделкой.

Если убыточная серия больше, то чтобы получить искомую цифру необходимо делить величину 20% на количество возможных убытков в серии.

Для иллюстрации рассмотрим следующую таблицу (автор Николай — Московский Лоссбой, но мне разрешили утащить).

( Читать дальше )

Вы можете долго и упорно наращивать капитал торгового счета, увеличив счет в 10 раз и заработав 900% прибыли, а потом потеряете всего 90% и вернетесь к стартовой сумме. Это в лучшем случае.

Легко потерять, трудно возвратить.

Какой же риск будет приемлемым для вашей торговли?

Это зависит от серийности сделок. Если торговая стратегия такова, что не бывает больше одной убыточной сделки подряд, а риск и прибыль примерно равны, то принимаемый риск может быть до 20%. В этом случае сравнительно легко восстановить баланс счета последующей прибыльной сделкой.

Если убыточная серия больше, то чтобы получить искомую цифру необходимо делить величину 20% на количество возможных убытков в серии.

Для иллюстрации рассмотрим следующую таблицу (автор Николай — Московский Лоссбой, но мне разрешили утащить).

( Читать дальше )

О контроле риска

- 28 марта 2019, 12:59

- |

Еще раз хочу возвратиться к вопросу о рисках торговли.

Как бы вы ни были уверены в обратном вообще или в каком-то конкретном случае, но результат каждой конкретной сделки предсказать невозможно.

Вы никогда заранее не будете знать, чем закончится ваш вход в рынок, прибылью или убытком. Поэтому в плане контроля риска необходимо ставить перед собой две задачи:

— в случае неблагоприятного исхода сделки вы должны сохранить основную часть торгового капитала и возможность продолжать работу примерно с теми же исходными условиями;

— вы в любом случае должны сохранить управляемость позициями, исключить ситуацию когда ваши действия будут вынужденными (угроза маржинколла и т.п.), т.е. когда вы не сможете реализовать ваш торговый план в первоначальной его редакции.

Душите в себе желание заработать много и сейчас, если альтернативой является полная потеря денег. Потеря будет практически безальтернативной.

Удачи.

теги блога Николай Скриган

- AUDUSD

- bitcoin

- BRN

- DAX

- ES

- eurusd

- forex

- GBPUSD

- Gold

- MM

- nzdusd

- S&P500

- S&P500 фьючерс

- Silver

- SWT-Robot

- SWT-метод

- SWT-метод-Мастер-класс

- SWT-робот

- USDCAD

- USDJPY

- USDRUB

- usdrur

- WTI

- алгоритмическая торговля

- алготрейдинг

- Анализ трендов

- аналитика

- безбашенная торговля

- бизнес

- биржа

- биткоин

- брент

- брокеры

- вопрос

- газ

- голодание

- доллар

- доллар - рубль

- Доллар рубль

- дурные деньги

- ДЦ

- Евро

- жизнь

- жизнь как она есть

- здоровье

- ЗОЖ

- золото

- Индикаторы SWT

- Казино в мире финансов

- конкурсы

- коронавирус

- кредитное плечо

- криптовалюта

- Криптовалюты

- металлы

- механические торговые системы

- мозг

- мониторинг

- мтс

- нефть

- обучение

- общество

- околорынок

- опрос

- оффтоп

- позиционная торговля

- Полигон лудомана

- политика

- прогноз

- проект на миллион

- психология

- Разное

- риск менеджмент

- Риски

- Робот

- роботы

- роботы в биржевой торговле

- рубль

- рынки

- саморазвитие

- серебро

- смартлаб

- Тестируем "Грааль"

- технический анализ

- торговая тактика

- торговые роботы

- торговые сигналы

- торговые стратегии

- торговый робот SWT

- трейдерские байки

- трейдеры

- трейдинг

- убить лудоманию

- форекс

- ФРС

- фундаментальный анализ

- Фьючерсы

- экономика

- экстремальный трейдинг

- юмор