Блог им. option-systems |День когда всё растет в портфеле 😊

- 29 июля 2021, 13:23

- |

- комментировать

- ★3

- Комментарии ( 16 )

Блог им. option-systems |Мысли про коррекцию...

- 25 июля 2021, 14:48

- |

Отдельные акции будут расти и на боковиках, и на падении рынка. Нужно просто их найти и купить. Зачем рассуждать об индексах и рынках в целом? Вы должны найти хороший бизнес и купить его. Получать дивиденды и радоваться его развитию, и всё...

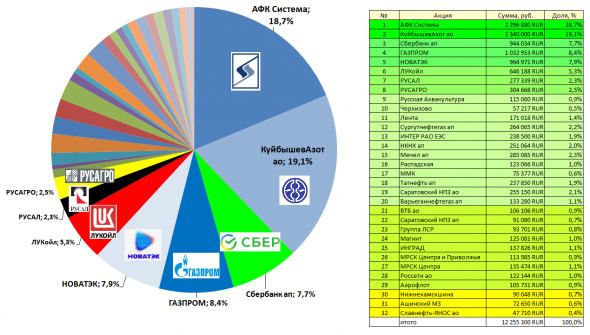

Система, НКНХ, КуйбышевАзот, Газпром и НОВАТЭК. Вот мои приоритеты Топ-5 на сегодня. Главное, как они развиваются, а не что там с индексом и ставками…

Состав портфеля на 23 июля 2021 г.

( Читать дальше )

Блог им. option-systems |Малый ледниковый период близок…

- 15 июля 2021, 20:04

- |

Написать данный пост обещал давно (Газпром и КуйбышевАзот еще не 750 р., так что еще не поздно), и вот, пишу его в отпуске, в изнывающей от жары за +33°С уже более двух недель северной столицы нашей страны. Это совсем не напоминает малый ледниковый период, но эта жара лишь временное явление.

Примерно год назад я натолкнулся на несколько научно-документальных фильмов и интересных графиков, связанных с климатом нашей планеты. Меня они очень заинтересовали. Рекомендую посмотреть все видео, приведенные в данном посте, чтобы мне всё не пересказывать, по ходу повествования будут вставки Фильмотеки. И мне показалось, что скоро придут очень холодные зимы, а то и целые года (и надо срочно брать Газпром, НОВАТЭК и КуйбышевАзот). Об этом и будет данный пост.

Фильмотека:

Малый ледниковый период. 1 и 2 серии

( Читать дальше )

Блог им. option-systems |Газ и азотные удобрения не тронут

- 06 июля 2021, 17:58

- |

Всё больше и больше сгущаются тучи над нашими металлургами и золотодобытчиками, готовят налоги уже на 400 млрд руб. Что интересно пока молчат про газ и азотные удобрения, которые по сути занимаются переработкой газа.

Возможно, причина кроется в двух моментах — что это газ (то есть Газпром и НОВАТЭК) и что это переработка, а уже не просто сырье, а именно переработка, и как-то давить переработчиков не хотят, а наоборот всячески их поддерживать собираются. Правда производители зерна, подсолнечного масло и сахара тоже производители, но это видимо другое.

Холодная зима и весна, жаркое лето, и еще будет холодная зима (малый ледниковый период грядет), вывод Гронингена из эксплуатации в 2022 году уже начнется и мы увидим газ по 500-700 долл. за 1000 м3 этой зимой. Так что самое интересное только начинается.

Сейчас я плотно подсел на канал Бориса Марцинкевича - Геоэнергетика ИНФО

( Читать дальше )

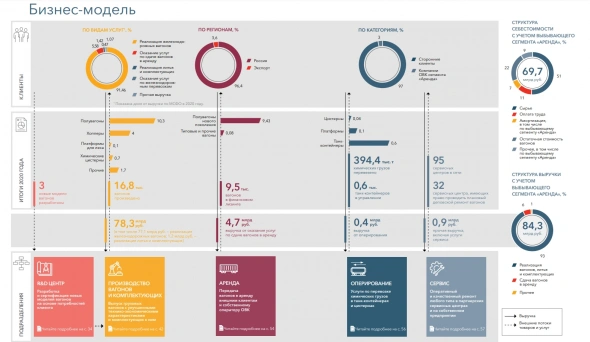

Блог им. option-systems |Читаем годовой отчет НПК ОВК за 2020 год! Интересная информация для размышления.

- 06 июля 2021, 11:58

- |

Вышел Годовой отчет многострадальной НПК ОВК за 2020 год. Рекомендую ознакомиться.

Про поручение Президента по инновационным вагонам и пошлины против «нахлобучивших» металлургов мы знаем. В Минэкономразвития озвучили идею направить часть средств от пошлин для металлургов – потерпевшим от роста цен на металлы предприятиям, которые находятся в частных руках. Такими предприятиями могут оказаться, например, производители локомотивов и вагонов.

Доля на металл в себестоимости немаленькая у ОВК. И сейчас компания попала в «состояние ножниц» — цены на металл выросли больше, чем на продукцию ОВК.

Еще интересные слайды из свежего годового отчета...

( Читать дальше )

Блог им. option-systems |Разумный инвестор. Реверс

- 07 февраля 2021, 19:08

- |

Сегодня опять про диверсификацию, а также о планах; и последние новости по портфелю.

В январе 2021 г.:

-покупал КуйбышевАзот ао.

-продал Варьёганнефтегаз ап.

Не совсем, как я планировал месяц назад в Разумный инвестор 2021, а точнее совсем не по плану. Но на то были объективные причины, рынок вырос достаточно бодро в январе выше 3300-3500 п. и я остановил покупки в принципе.

Однако КуйбышевАзот еще купил, так как заметил, что при росте цен на газ, капролактам и карбамид, а это важные товары для компании – акции не особо реагировали. Я покупал по 157-165 руб., и потом уже после разгона РДВ и сдувания взял еще по 162 руб.

Посмотрел, что пишет РДВ про КУАЗ, так всё правильно, актив дешевле аналогов, рост цен на газ ему на руку, а также рост цен на карбамид. Есть, правда, у них неточность: они не знают о квазиказначейском пакете акций, считая его собственностью руководства компании.

( Читать дальше )

Блог им. option-systems |Разумный инвестор 2021

- 03 января 2021, 12:12

- |

«Только тот, кто видит невидимое, может достичь невозможного». Фрэнк Гейнс

За полтора месяца с крайнего поста про портфель Разумного инвестора — Разумный инвестор: перезагрузка не произошло больших изменений. В ноябре 2020 г. получена рекордная прибыль от переоценки портфеля за один календарный месяц! Миллион за месяц! 30 декабря 2020 г. счет закрылся на ист.хаях. Да и весь 2020 год оказался очень хорошим, рекордным по прибыли. Вот и кризис.

Портфель на конец 2020 года выглядит вот так

( Читать дальше )

Блог им. option-systems |Дивидендные аристократы. Прогноз на 2021-2022 гг.

- 05 ноября 2020, 11:19

- |

В посте про дивидендного аристократа ЛУКойла обещал привести прогноз по списку Дивидендных аристократов в 2021 и 2022 годах.

До конца 2020 года осталось всего 2 месяца, основной массив дивидендных выплат и рекомендаций до конца года уже прошел, что даёт достаточно точный прогноз по списку российских дивидендных аристократов на 2021 год, да и по 2022 году можно также построить высоковероятный прогноз, так как финансовые итоги компаний за 2020-2021 гг., и соответственно размер дивидендных выплат, уже можно спрогнозировать весьма точно.

Перед тем, как читать далее, кто не читал мои предыдущие посты по дивидендным аристократам, рекомендую их прочесть, дабы мне не повторяться по вопросам методологии отбора в список дивидендных аристократов:

1. Дивидендные аристократы США и России

( Читать дальше )

Блог им. option-systems |Индекс MSCI Russia: инструкция по применению

- 27 октября 2020, 15:01

- |

Моя статья в ДОХОДЪ про MSCI Russia.

Yandex, TCS Group, Mail.ru… кто следующий попадет или покинет индекс MSCI Russia?

Эта статья посвящена индексу MSCI Russia, который рассчитывается международной аналитической компанией MSCI Inc. MSCI Russia — фондовый индекс российского рынка, входящий в группу индексов развивающихся рынков MSCI Emerging Markets. В составе индекса — ценные бумаги 23 российских эмитентов. Вес акций каждого эмитента в составе индекса зависит от капитализации компании и доли её акций в свободном обращении (free float). Состав и структура индекса пересматривается раз в квартал.

Пассивное инвестирование (через покупку индексных фондов или самостоятельное формирование портфелей согласно определенным бенчмаркам) с каждым годом всё больше и больше занимает долю на рынке акций во всем мире, и Россия здесь не исключение. Ведь для многих участников рынка получение даже среднего рыночного результата на длинном интервале является недостижимой целью, а покупая индекс ты решаешь эту задачу легко и дешево (относительно активного управления).

( Читать дальше )

Блог им. option-systems |Апрельские тезисы разумного инвестора.

- 30 апреля 2016, 22:35

- |

Если ты — самый умный в комнате — ты не в той комнате.

Последние недели рынок меня радуют.

Это какой-то праздник для инвесторов! То о чем мы так долго говорили, свершилось! Ура, товарищи!

Новости про дивиденды госкомпаний по 50% от чистой прибыли (помню 25% не могли протолкнуть – вот что нефть по 30-40 долл. за баррель делает), индекс ММВБ пробил исторические хаи (правда, это рублевый индекс, и многие про это забывают), мои фонды (альфасамцам из УК Арсагера – респект!) дают еще хорошую альфу к бенчмарку (+9% сверху к индексу ММВБ с начала года на 27 апреля 2016 года), да и еще весна и тепло пришли в Питер…

Считаю, что мы сейчас находимся в точке перелома. Растет Газпром, растут дочки Россети (хотя они с начала года уже показали более +50%, но то ли еще будет) — это клондайк какой-то!!! И таких идей на российском рынке очень много.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс