ВТБ — 7-ой месяц ушел в резерв

ВТБ, традиционно отчитался за 7 месяцев 2020 года. Июль выдался жарким, увеличив доходы банка. Чистые процентные доходы увеличились на 19,5% до 45,4 млрд рублей. Рост идет за счет увеличения числа кредитов. Чистая процентная маржа составила при этом 3,8%. Чистые комиссионные доходы растут на 43,4% до 10,9 млрд рублей. Банк активно наращивает комиссии за распространение страховых продуктов, а также за операции с ценными бумагами.

Ситуация в банковском секторе продолжает оставаться напряженной. Менеджмент принял решение в июле нарастить объем резервов под кредитные риски на сумму в 48,7 млрд рублей. Напомню, что за все полугодие банк накопил резервов на 113,9 млрд рублей, а в июле увеличил эту сумму на треть. Не до конца мне понятны цели столь явного занижения прибыли и перестрахования.

Операционные расходы также увеличились на 10%, что вкупе с резервами уронили чистую прибыль по итогам июля на 94,6% до 1,1 млрд рублей. За 7 месяцев падение более скромное 55,8%. Главный вопрос, как будут израсходованы эти резервы в случае стабилизации обстановки в мире. По ВТБ боюсь предполагать.

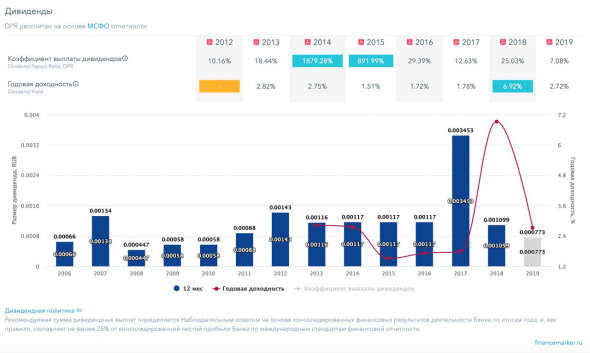

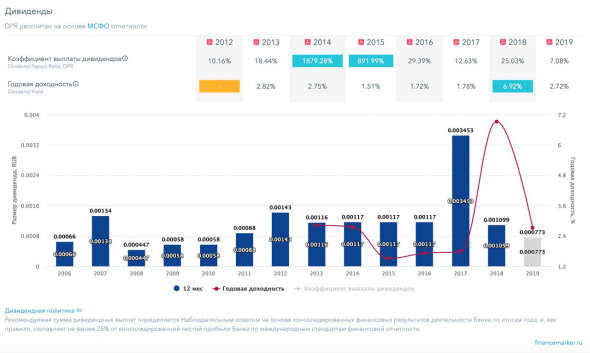

Не дожидаясь консолидированных результатов руководство Банка, при участии правительства РФ приняло решение сократить объем выплат акционерам до 10% от прибыли. Итоговые выплаты составят всего 0,00077 рублей на обыкновенную акцию, что ориентирует нас на 2% годовых. Для правильной трактовки действий по накоплению резервов, нужно дождаться решения остальных Банков, в частности, Тинькофф и Сбербанка.

Но я не дожидаясь выходов отчетов, решений о дивидендах, продал активы Банка и пока держусь в стороне. Целевых ориентиров также не ставлю, предпочитая более понятные истории и прозрачные методы выплат акционерам.

*Не является индивидуальной инвестиционной рекомендацией.

Моя группа ВКонтакте - ИнвестТема

Мой Telegram-канал — ИнвестТема

Авто-репост. Читать в блоге >>>

Владимир Литвинов, мне кажется или этот обзор древний, потому как здесь говорится «Для правильной трактовки действий по накоплению резервов, нужно дождаться решения остальных Банков, в частности, Тинькофф и Сбербанка»...

Сбербанк уже афишировал, что дивы оставит, значится у него всё впорядке с резервами в отличии от ВТБ, который под конец решил нагнать резервов на случай второй волны.