Блог им. point_31 |АФК Система - шанс на рост еще есть

- 27 апреля 2021, 22:18

- |

АФК Система провела отличный год. Показатели компании увеличились, как и стоимость акций. За 2020 год акции удвоились, не оставляя шансов войти в актив по приемлемым ценам. Разбор Системы проведем в разрезе результатов ее дочерних предприятий, а начнем с самого доходного актива.

МТС

Компания завершила год на позитивной ноте. Выручка МТС увеличилась на 5,2% до 495 млрд рублей благодаря росту мобильной сервисной выручки. Скорр. чистая прибыль в доле АФК составила 31,8 млрд рублей, увеличившись на 25% год к году. Экосистема продолжает развиваться, но остается еще в зачатке. Основным драйвером роста по-прежнему остаются дивиденды, которые превышают среднерыночную доходность.

Еще больше аналитики в моем Telegram: ИнвестТема

Агрохолдинг Степь

Один из крупнейших российских сельскохозяйственных холдингов и землевладельцев нарастил выручку на 15,2% до 32,8 млрд рублей. Выросли практически все сегменты бизнеса. Чистая прибыль в доле АФК составила 3,9% против убытка годом ранее. Перспективы сегмент, который выходит на прибыль, но еще не готов к листингу на Мосбирже.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 6 )

Блог им. point_31 |АФК Система - а есть ли апсайды?

- 17 декабря 2020, 20:02

- |

После внушительно роста на 150% с мартовских минимумов, акции ушли в коррекцию, которая забрала уже больше 20% капитализации. На этом фоне будет интересно рассмотреть Систему через призму отчета за третий квартал 2020 года и тех драйверов, которые гнали котировки к новым вершинам.

Консолидированная выручка в 3 квартале выросла на 9,6% до 184,9 млрд рублей. Рост произошел в основном за счет сильных результатов МТС, Segezha Group, агрохолдинга «Степь» и Медси. К слову, Segezha и Степь нарастили выручку на 38% и 48% соответственно. У компании есть четко формализованные планы по выводу Segezha Group на IPO. После успешного Ozon, эти планы представляются мне вполне реализуемыми.

Драйвером роста капитализации Системы в последние месяцы стало размещение на бирже Ozon. Однако, сам ритейлер не вносит столь существенный вклад в финансовые результаты материнской компании. В недавнем разборе Ozon, я указывал, что несмотря на рост выручки, у маркетплейса есть проблемы с маржинальностью и рентабельностью деятельности. Чистый убыток за 9 месяцев 2020 года составил 12,9 млрд рублей, оставшись на уровне прошлого года.

( Читать дальше )

Блог им. point_31 |IPO Ozon и дивиденды Сбера в итогах недели

- 03 октября 2020, 16:17

- |

Котировки нефти не задержались надолго в боковике и падают на -6,3% за неделю. Обеспокоенность инвесторов нарастает вокруг нового витка пандемии, и как следствие, падения спроса на энергоносители.

После ударного роста на прошлой неделе котировки доллара продолжили рост вплоть до уровня в 80 рублей, от которого последовал откат. Коррекция к 76 рублям может быть воспринята спекулянтами, как стартовая точка для штурма предыдущих максимумов. Однако продажи валюты Центробанком сдержат пыл быков.

Центральным событием на рынке стала отсечка под дивиденды Сбера. Доходность выплат составила 7,7% по обыкновенным акциям и 7,9 по префам. Рынок отыгрывает весь прошлый негатив, и котировки снизились чуть больше размера гэпа. -8,7% и -8,6% соответственно.

Продолжает свое падение и нефтегазовый сектор во главе с Лукойлом -4,4%. Новатэк теряет -2,4%, Татнефть -2,3%. Околонулевая динамика зафиксирована в Газпроме -0,3% и Роснефти -0,01%. Ожидание падения спроса на энергоносители, о котором говорил ранее, закладывает в акции нефтяников риск убыточных периодов в 3 и 4 кварталах.

( Читать дальше )

Блог им. point_31 |АФК Система - есть еще козыри в рукаве

- 08 сентября 2020, 09:27

- |

На фоне последней сделки по продаже Детского мира, вдвойне будет интересно взглянуть на финансовую отчетность АФК за 6 месяцев 2020 года по МСФО.

В отличии от уже привычных нам стагнаций выручки в нефтегазовый и прочих отраслях, АФК Система демонстрирует рост этого показателя. По итогам полугодия выручка выросла на 2,8% до 313,4 млрд рублей. Основной вклад, традиционно внес МТС с 235,4 млрд и Сегежа с 31,2 млрд рублей.

Операционные расходы остались на уровне прошлого года, незначительно увеличившись на 1,4%. Курсовые разницы не прошли стороной и АФК. Компания получила убыток 8,8 млрд рублей, против прибыли 8,9 млрд в 2019 году. Как итог, выручка от продолжающейся деятельности упала в 5 раз до 1,8 млрд рублей. Если учесть прибыль от выбытия «Лидер-Инвест» в 2019 году, чистая прибыль Группы составила 4,9 млрд рублей, против 40 млрд в 2019 году.

Тут нужно учитывать то, что вышеупомянутая сделка принесет в будущих периодах прибыль, компенсируя снижение финансовых показателей.

Прибыль от продажи Детского мира руководство компании планирует направить на погашение долгов. Этот эффект будет отражен в 3 или 4 кварталах, а сумма дохода составит 25,8 млрд рублей. По состоянию на 30 июня 2020 году Система имеет финансовые обязательства в размере 198,3 млрд и NetDebt/EBITDA в 2,8x.

( Читать дальше )

Блог им. point_31 |Детский мир - без хозяина и дивидендов

- 04 сентября 2020, 19:19

- |

На этой неделе стало известно, что АФК Система и РФПИ полностью вышли из активов Детского мира. Не буду повторять уже изъезженную тему, а просто оставлю ссылку на новость. Теперь, когда улеглась пыль, давайте трезво взглянем на перспективы ритейлера, и как эта сделка может отразиться на простых частных инвесторах.

Самая оперативная информация в моем Telegram

В целом, я по-прежнему считаю Детский мир отличной компанией, которая развивается в ногу со временем и прирастает в финансовых показателях. Однако последние время, еще до коронакризиса, меня смущала динамика этого роста. Рынок детских товаров перенасыщен и для двукратного роста требуется большие вложения и наращивание долга. В дополнение этот самый долг служил для компании средством выплаты дивидендов. Все эти факторы позволили мне продать акции еще до всем известных новостей и зафиксировать хорошую прибыль.

Вот какие основные негативные моменты я для себя выделил:

Закрепиться выше своего максимума котировкам не удалось, после чего последовали распродажи.

Направление интернет-торговли развивается, а это тянет очень большие вложения денег. Напомню, что IT компании и интернет магазины не охотно платят дивиденды.

Остается открыт вопрос со второй волной пандемии.

Высокая долговая нагрузка в совокупности с выплатами дивидендов в долг.

АФК Система, которая так любит дивиденды своих дочек, выходит из актива. И не ясно будет ли кто-то консолидировать у себя контрольный пакет ДМ.

В текущим обстоятельствах, я бы делал ставку на снижение дивидендов в перспективе 1-2 года. Чтобы получить двузначную доходность за счет роста акций, придется подождать.

Из позитивных факторов могу отметить увеличение freefloat, но не считаю это каким-то выдающимся событием и не вижу апсайдов на этом факте. Продолжаю покрывать акции Детского мира, разбирать отчетность и анализировать показатели, однако снова рассматривать к покупке начну только при достижении цены в 100 рублей и ниже.

( Читать дальше )

Блог им. point_31 |Система против Covid и Белорусия против Яндекса в итогах недели

- 15 августа 2020, 12:13

- |

Индексу Мосбиржи на этой неделе удалось преодолеть круглую отметку в 3000 п. и закрепиться выше нее +3,02%. Как я и говорил в прошлых итогах, создаются предпосылки к дальнейшему росту. До исторического максимума осталось чуть более 4%.

Нефть топчется вблизи $45 за баррель. Мартовский гэп закрыт, но в отсутствии драйверов роста, возможна локальная коррекция черного золота.

Доллар снял перегретость. За неделю падение составило -1,2%. Отметка 75 рублей так и не была пройдена. Классический ретест уровня в 70 в июне дает повод рассчитывать быкам на продолжение роста в среднесрочной перспективе.

Самая оперативная информация в моем Telegram «ИнвестТема» и Вконтакте

Лидерами этой недели стали акции нефтегазового сектора, которые отставали от рынка весь период роста. Татнефть +8,9%, НОВАТЭК +6,4%, Роснефть 5,9%, Газпром +3,2%, Лукойл +3,5%.

Акции

( Читать дальше )

Блог им. point_31 |АФК Система - полный разбор компании + SWOT-анализ

- 30 июня 2020, 20:32

- |

Всем привет, Друзья. Специально для ИнвестГазеты сегодня разберем компанию АФК Система, ее основную структуру бизнеса, посмотрим на финансовые показатели и сделаем SWOT-анализ. В этой же статье затронем такой момент, как продажа пакета акций Детского мира и поймем, зачем избавляться от актива, который генерирует прибыль и выплачивает ее в качестве дивидендов. Статья большая, но обязательна к прочтению.

АФК Система имеет уникальный бизнес. Аналогичных компаний на рынке РФ не представлено, либо они имеют слишком маленькую капитализацию, чтобы принимать их в расчет. Система один из крупнейших частных инвесторов в экономику России с уникальным портфелем активов в разных секторах. О консолидированных финансовых результатах материнской компании мы поговорим позже, а сейчас остановимся на диверсификации бизнеса и кратко пробежимся по секторам.

Самая оперативная информация в моем Telegram «ИнвестТема»

( Читать дальше )

Блог им. point_31 |Причины продажи Детского мира Системой

- 26 июня 2020, 21:44

- |

Всем привет, Друзья. На подготовку полного разбора АФК пришлось потратить куда больше времени, чем планировалось. Статья получается действительно большая и очень интересная. Сегодня опубликую для Вас выдержку из будущей статьи с обзором возможных причин продажи Детского мира.

В результате нескольких SPO, эффективная доля владения АФК Системы в крупном ритейлере сократилась с 52% осенью 2019 года до 20,38% летом 2020 года. Сам же Детский мир имеет устойчивый, развивающийся бизнес. Выручка компании увеличилась с 97 млрд в 2017 до 128 млрд в 2019 году. Несмотря на несколько месяцев «простоя», связанного с пандемией, Детскому миру удалось нарастить продажи, и поддержать рентабельность бизнеса. Ритейлер ежегодно платит высокие дивиденды. Несмотря на тяжелый 2020 год, руководство решило продолжить практику выплат и доходность за 2019 год составит около 8%.

Что же послужило поводом для продажи АФК своего пакета, мне не ясно. Обычно, поводом для принятия таких решений может служить необходимость в деньгах, закрытие финансовых дыр и погашения непокрытых долгов. Вторым поводом может служить фиксация прибыли в активе. АФК владеет акциями Детского мира с 1996 года. К 2004 году увеличила свой пакет акций до 70,5%. В 2017 году вывела ритейлеры на IPO и привлекла 31,1 млрд рублей. Цена размещения составила 85 рублей. Осенью 2019 года АФК продает часть своего пакета по 91 рублю за акцию, а в июне 2020 года по цене в 93 рубля.

На первый взгляд это невысокие доходности, при условии отсчета с момента первичного размещения на бирже. Если мы берем за основу фиксацию прибыли, то явно АФК Система не видит роста капитализации Детского мира в ближайшей перспективе. Дополнительным фактором служит уход генерального директора Владимира Чирахова, который работал в Детском мире с 2012 года и практически превратил компанию из убыточного предприятия в лидера отрасли с отличными финансовыми и производственными показателями.

Если же мы рассматриваем продажу с точки зрения получения средств на покрытие долгов, то нужно заглянуть в отчетность. На 31 декабря долгосрочные обязательства АФК составляли 698 млрд, снизившись на 141 млрд. Краткосрочные обязательства снизились на 10% до 500 млрд. Сумма кредитов и займов по сравнению с капитализацией просто огромна. Но компания полностью справляется с долговой нагрузкой и нужно учесть, что капитализация только доли МТС превышает 300 млрд. Чистый долг ко второму кварталу увеличился до 757 млрд рублей.

Данные из отчета компании и сервиса FinanceMarker

( Читать дальше )

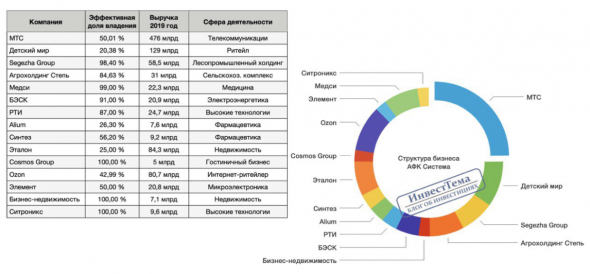

Блог им. point_31 |Структура бизнеса АФК Система 2020 (таблица)

- 23 июня 2020, 09:21

- |

Разбирая АФК Система, обновил таблицу по структуре бизнеса компании.

АФК действительно имеет широкую диверсификацию бизнеса. Он затрагивает и фармацевтический сектор, и IT, и девелопмент.

И в центре этого разнообразия стоит МТС, принося Системе основной доход. Доля Детского мира теперь не кажется такой уж большой.

О продаже доли Детского мира будет отдельная статья. Подписывайтесь на мой блог.

Мой Telegram

Блог им. point_31 |Нефтяные быки и продажа Детского мира в итогах недели

- 19 июня 2020, 20:57

- |

Индексу Мосбиржи удалось устоять под натиском медведей и удержать уровень в 2700 п. За неделю индекс вырос на +0,54%, показывая консолидацию в зоне 2700-2800 п.п.

После остужающей прошлой недели, нефть выросла более чем на +8%. До закрытия мартовского гэпа остаются считанные проценты. Новостной фон только подбадривает нефтяных быков.

Доллар продолжает стоять на сильном уровне в 70 рублей. Мартовский гэп закрыт и теперь динамика валюты будет зависеть от цен на нефть, с которой доллар коррелируется последние недели.

На нашем рынке преимущественно мы увидели рост. В лидерах оказался Яндекс, в пятницу переписав свои максимумы. Ударный рост в +10,8% удалось показать без особых позитивных новостей.

Банковский сектор закрылся разнонаправленно. Тинькофф Банк вырвался в лидеры +10,9%. Банку помогает его IT оставляющая и сильные распродажи в марте.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс