Блог им. profitroli |Bloom Energy (BE), блэкауты в Калифорнии и рост gas+solar, как триггеры для лонга

- 19 февраля 2020, 14:42

- |

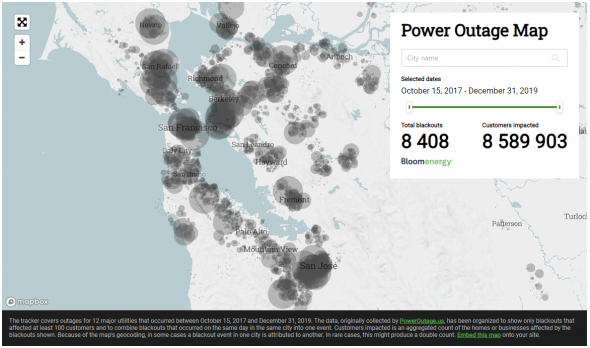

Bloom Energy (#BE)

Чем дольше я откладываю эту статью тем больше она растет. BE взлетела уже на 20% с начала недели. Похоже на хай? Осмелюсь поспорить. Bloom производит оксидные топливные элементы, если простым языком, сервера Bloom обеспечивают энергией 24/7 за счет преобразования газа в электричество и возможным дальнейшим его хранением. Это актуально там, где дорогое электричество, много не постоянной зеленой энергетики и частенько случаются blackouts (откл электричества), например в Калифорнии (основной их регион).

Начнем с того, что неделю назад Bloom объявила о пересмотре своих расчетов по выручке с 2016 года (общее изменение выручки будет менее 10%), на этом акция скорректировалась на 10% (дисконт к конкурентам). Отчетность перенесли на 16 марта.

В 2020 отменили газовый меморандум на Long Island, что открывает двери для огромного региона NYC.

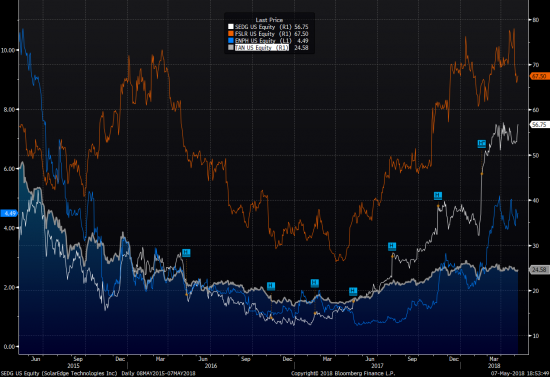

Ожидаемая на 21 год EV/EBITDA у них <15x, что +- по сектору(разбросы очень большие), я бы лучше тут привел пример моей недавней истории ENPH (инверторы), которая торгуется сейчас по 60x ev/ebitda. А они тогда просто подтвердили свои планы по марже.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог им. profitroli |Верняк на США

- 13 июня 2018, 17:57

- |

Теперь кратко попытаюсь обьяснить почему. На прошлой неделе китайцы убрали субсидии на солнечную энергетику и ограничили запуск новых проектов у себя в стране. В китае все основное мировое производство, и главный спрос шел именно оттуда. Теперь компании которые производят панели потеряют в марже, особенно компании из сша. Плюс из за избыточного произведённого поликремния и других компонентов, будет избыточное предложение на рынке, следовательно цена на все панели и компоненты пойдет вниз, убивая и дальше маржу крупнейших производителей. НО, это индустрия не ограничивается одними панелями. Чтобы преобразовывать всю энергию в сеть, требуются инверторы и оптимайзеры, чьим производством занимаются другие компании, SEDG на пример. Она крупнейшая в этом сегменте. Суть в том что вся система по обеспечению частного дома была дороговата в сравнении с альтернативами, если исключить калифорнию. Теперь, за счет более дешевых панелей и тех же цен на инверторы, спрос за счет более низкой итоговой цены, должен вырасти. Residential Solar теперь станет более доступным.

( Читать дальше )

Блог им. profitroli |Идеи в секторе солнечной энергетики.

- 07 мая 2018, 19:07

- |

Если взглянуть на основной ETF по солнечной энергетики – TAN, то кроме движения графика направо, вы особо ничего и не заметите, да и глобально в индустрии ничего нового за последний год не произошло. Но можно обратить внимание на пару компаний, которые делают свой бизнес лучше других и нет особых причин что бы ситуация поменялась в ближайший год.

Во-первых, сейчас хорошо растет сектор mini-grid, это локальное решение с генерацией энергии маленьких мощностей. Солнечные панели одно из них. Но что бы связать ваш телевизор с панелью, не обойтись без инвертора, который преобразует все солнце в электричество. Производством инверторов занимаются отдельные компании, Sharp делает все решения, SolarEdge(SEDG) лидер на рынке солар инверторов, плюс есть маленькие игроки, к примеру Enphase (ENPH) он делает локальные универсальные решения с собственным производством. Gross margin в этом секторе в среднем в районе 30%, у SEDG – 37.5%, ENPH обещала сделать 30% к следующему году, 20% opex, 10% operating income, эти цифры это их религия, они не устают повторять о ней на каждом конф коле. И после первых подтверждений этих цифр наконец то начался рост, с февраля акции сделали более 150%. Конечно они стали теперь дороговаты по практически по всем мультам) я же ждал цены на 2-3$ а сейчас уже 5, но сейчас такие акции переоцениваются гораздо быстрее, особенно когда бизнес наконец становятся прибыльными и размер рынка еще не определен. SEDG в 6 раз больше ENPH, но за счет универсальности своего продукта который подходит для разных рынков во всем мире и партнерстве с азиатскими крупниками по производству и доли на рынке LG, JSL, Waaree(india) делает их конкурентно способным даже с выходящим на рынок Huawei. Так что если подождать презентации продукта хуавея и цен на акции enph по 3-4$, то можно увидеть еще один такой рост на простом увеличении доли рынка, с учетом того что целевая аудитория у всех этих троих немного разная, то достаточно просто растущего рынка).

( Читать дальше )

Блог им. profitroli |Солнечная сторона рынка. Акция First Solar (FSLR). В поисках негатива

- 27 февраля 2018, 15:29

- |

Для верующих только в традиционные энергоносители, держите новости по солнцу и собственно саму инвест идею. Это не value идея, так как дешевой эту компанию особо не назовешь, да и техники тут никакой нет, это скорее мысли вслух с надеждой на аргументированную критику)

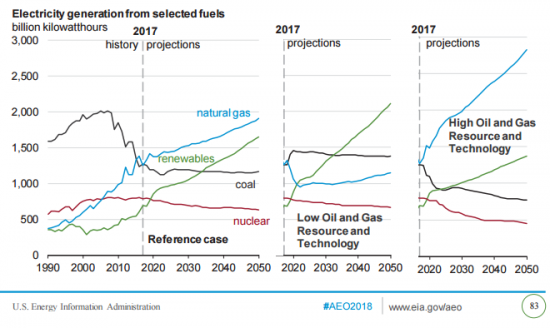

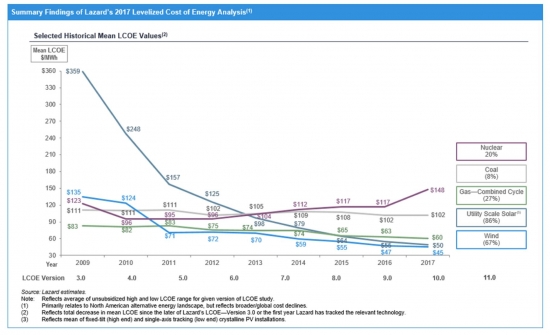

Для начала посмотрите на общие картинки ниже:

1.Прогнозируемый рост возобновляемой энергетики в США (в Китае в сравнении renewables стратегия еще в 3 раза агрессивней)

2. График LCOE показывает изменение себестоимости электроэнергии в США по источникам, который безусловно зависит от географии, но в большей степени на этот показатель влияет стоимость фондирования и субсидий. К примеру, в Европе и эмиратах дешевле, Китай то же самое, Россия без дпм сильно дороже.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс