Ренат Валеев

Дикий рост акций компаний, выпускающих электрокары.

- 24 ноября 2020, 10:28

- |

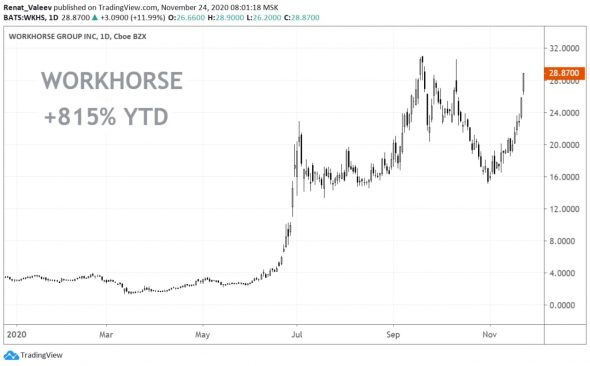

Продолжается дикий рост акций компаний, выпускающих электрокары. Рост в Тесле перекинулся и на другие компании (поменьше) — они растут еще сильнее.

Некоторое время назад я писал про такую компанию как Workhorse. Это еще один американский аналог Теслы (ну не совсем аналог, как вы увидите). Познакомлю вас с этой компанией. Потом — с другими из этого ряда.

— акции растут на 815% с начала года

— акции растут на 80% с начала ноября

— как и Тесла, компания выпускает электро-кары

— кроме этого, выпускает еще дроны

— т.е. у компании два подразделения: auto и avia.

— основана в 2007 г.

— штаб-квартира — в Огайо (это около Детройта).

— текущая капитализация — всего 3 млрд. долл.

— то есть это mid-cap, и акции могут еще легко сделать x2;

— кол-во сотрудников: 81

— из крутых инвест. банков никто пока не анализирует эту компанию

— среди инвесторов есть: Vanguard (3.58% акций), BlackRock (5%), Credit Suisse Securities (0.40%), BNP (0.80%) и др.

— компания владеет 10% акций другого электрокара — LordStown Motors.

— с выручкой у компании беда: в 2016 и 2017 было 6.4 и 10 млн. долл., а в 2018 и 2019 выручка упала почти в ноль.

— то есть продаж пока вообще нет (!).

— пока убыточна: в 2017-2019 убытки были по 35-40 млн. долл. в год;

— и эти убытки в 2020 г. растут.

— расходы на Research & Development тоже почти не растут;

— компания старенькая, торгуется с 2011 года и за это время не добилась чего-то впечатляющего.

— однако в этом году компания заняла много денег. Видимо, есть планы.

— на чём был рост в акциях летом? Компания объявила, что её модели C650 and C1000 прошли проверку Federal Motor Vehicle Safety Standards, и теперь они могут продавать машины. Как раз после этого они и привлекли 80 млн. долл. от инвестора. Для компании это много (почти половина всех активов).

— P/S мультипликатор у компании равен 7 000:)) кстати, скоро напишу про этот коэффициент.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 7 )

10 правил инвестирования в акции.

- 20 ноября 2020, 10:50

- |

10 правил инвестирования в акции. Рекомендации для начинающих.

( Читать дальше )

S&P сейчас выходит из треугольника.

- 18 ноября 2020, 15:07

- |

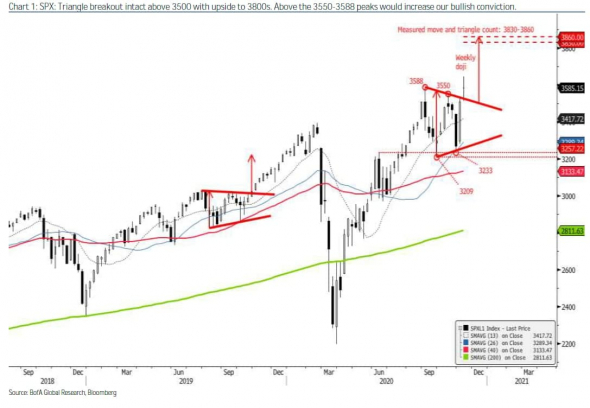

В Bank of America тоже есть специалисты по тех. анализу.

Вот, что они пишут: S&P сейчас выходит из треугольника. Если мы не скатимся в ближайшее время обратно и вдобавок закрепимся выше максимумов сентября и октября, то S&P прибавит еще примерно 6%.

(выше — график того, как они видят продолжение движения)

_______________

telegram:

renat_vv

все видео обзоры: youtube

На чём сегодня происходит рост, или "Вторая пошла".

- 16 ноября 2020, 21:14

- |

Теперь еще и MODERNA объявила, что её вакцина эффективна. И аж на 94.5%. На этом акции компании растут на 10%, уже показав новый исторический максимум. Вот она… победа человеческого интеллекта во всей красе. Что ж, хочется верить, что все эти новости правдивы.

Вот, что пишет про вакцину MODERNA cnbc.com:

- вакцину (или плацебо) дали 30 тыс. здоровых человек (заранее);

- оказалось так, что из этих 30 тыс. человек 95 человек заболели COVID (обратите внимание: не все 30 тыс. подверглись вирусу!)

- 90 человек из них были теми, кто получил плацебо;

- 5 человек из них были из группы, которая получила вакцину;

- Из этого всего была рассчитана эффективность в 94.5%;

- В отличие от вакцины Pfizer вакцина Moderna нормально сохраняется в обычном холодильнике. Для вакцины Pfizer нужна температура почти в 3 раза ниже (определенно хорошая новость)

- К концу 2020 произведут 20 млн. вакцин, к концу 2021 — от 500 млн. до 1 млрд.

Может быть, я что-то не понимаю, но не мало ли это — судить по 95 человек? Да, об отсутствии побочных заключить можно (30 тыс.человек не умерли от побочных эффектов), но вот судить об эффективности вакцины… Ну, дай Бог, дай Бог. Узнать бы методику оценки эффективности.

( Читать дальше )

Вакцина от Pfizer и BioNTECH

- 11 ноября 2020, 12:25

- |

Вот, что удалось надыбать про вакцину (в том числе с сайта Pfizer):

- ▫️Вакцина показала 90% эффективность (ожидался порог в 60-70%).

- ▫️Анализ включал 94 человека с ковидом (всего?)

- ▫️ В то же время написано, что анализ включал 43 548 человек.

- ▫️ Из этих 43 548 человек вакцину дали принять 38 955 человек. Другим, видимо, дали плацебо.

- ▫️ Как понял я: из 43 548 человек ковидом заболело 94 человек. Вот на этих 94-х эффект вакцины и проверили. Оказалось, что те, кто принял вакцину, справились с Ковидом лучше, чем те, кто принял плацебо, и эффективность оказалась равна 90%.

- ▫️… эм… почему нельзя было просто вколоть вакцину, допустим, тысяче уже заболевших? Потому что речь идёт об эффективности предварительной вакцинации. В рамках этих испытаний вакцинация началась еще в июле.

- ▫️ Клинические испытания продолжаются – теперь ждут, пока не наберется 164 человек с Ковидом.

- ▫️ Это всё — промежуточные тесты III фазы испытаний. III фаза еще не закончена.

- ▫️ Тест проводило некая независимая фирма Data Monitoring Committee

- ▫️ Защита от вакцинации формируется на 28-й день.

- ▫️ Вакцинация состоит из двух доз

- ▫️ В концу третьей недели ноября Pfizer и BionTech подадут заявку на Emergency Use Authorization

- ▫️ EC подпишет договор с Pfizer и BionTech на поставку вакцин.

- ▫️ BioNTech немецкая компания, Pfizer – американская (честно говоря, у меня к немцам доверия больше)

- ▫️ Pfizer и BionTech говорят, что до конца года будет доступно только 50 млн. вакцин (всего??), в 2021 – 1.3 млрд вакцин.

- ▫️ Для поставки вакцин нужны очень холодные условия.

- ▫️ Вот, как описывает суть вакцины wsj.com: традиционно антитела вырабатываются в ответ на вирус. А тут Pfizer и Biontech извлекли какие-то белки из коронавируса. Эти белки помещаются в живые клетки организма, а организм вырабатывает антитела. Короче, иммунный ответ без самого коронавируса.

- ▫️ Эта технология называется mRNA – такую же технологию использует Moderna.

- ▫️ Вакцина называется BNT162b2

- ▫️ В течение след. нескольких недель выходят результаты по вакцине AstroZeneca.

- ▫️ Что я нахожу странным? Pfizer с выхода новости прибавляет всего 6%. BionTech – ладно – в плюсе на 20%.

- ▫️ ВОЗ: это крутой шаг вперёд.

( Читать дальше )

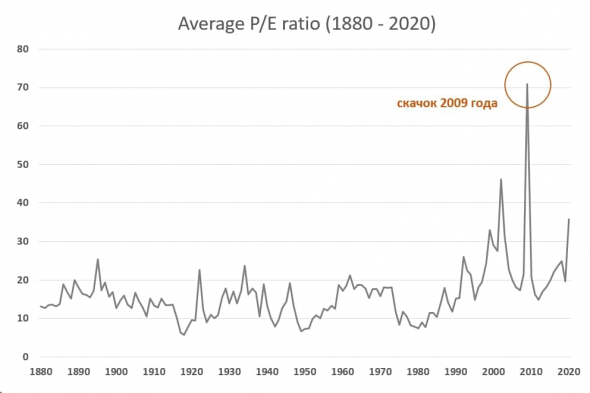

Акции (урок 6) – мультипликатор P/E

- 10 ноября 2020, 11:13

- |

Перейдём к мультипликаторам. Дальше я буду использовать материалы из CFA.

Прежде чем погружаться в этот океан, надо понимать: расчёт мультипликаторов – это прекрасное упражнение для ума, но всё это мало прибавляет вам как трейдеру. Цены на акции могут годами отклоняться от справедливой стоимости. Вы успеете сединой покрыться, пока мультипликаторы вернутся на разумный уровень.

Понимание мультипликаторов даёт некое общее понимание: переоценена или недооценена анализируемая компания, но основывать торговые и инвестиционные решения на основе одних лишь мультипликаторов нельзя.

По одним мультипликаторам компания может быть переоценена, по другим – недооценена.

Если какая-то компания в текущий момент недооценена или переоценена по метрикам, обычно для этого есть какая-то существенная причина. В этом-то вся и подстава.

Все мультипликаторы можно сравнивать по двум основаниям:

- ▫️Со средними историческими значениями этих мультипликаторов у самой компании

- ▫️Со значениями мультипликаторов у аналогичных компаний

( Читать дальше )

Обзор книги «The Art of Currency Trading» (часть V)

- 09 ноября 2020, 13:40

- |

Дальше автор подробно пишет на про тех. анализ, но там всё довольно стандартно. Остановлюсь лишь на отдельных моментах. В целом, его посыл таков: тех. анализ можно использовать только как вспомогательный инструмент (с чем нельзя не согласиться).

В частности он пишет:

- «Это большой уровень» — это недостаточная причина для открытия позиции"

Он приводит пример такой сделки:

- «Допустим, у меня бычий взгляд по EURUSD. Выходит Шойбле (тогдашний Министр финансов Германии) и говорит: „Мы не можем исключать распада Еврозоны“. На этом все паникуют и евро камнем падает вниз. Но я-то знаю, что Шойбле говорил такое и раньше — ничего нового в таком заявлении нет. Я вижу, что евро упал на поддержку 1.3050. Я вхожу в лонг...»

То есть тех. анализ идёт как дополнение.

Вот, что автор пишет еще:

- ▫️Как только вы откроете позиции, голоса в вашей голове будут говорить: «Цена не отскакивает быстро. Рынок смотрится тяжело!» Игнорируйте это. Как только вы открываете позицию — с этого момента ваша способность судить о рынке подорвана.

- ▫️Вам нужно определять, в каком режиме находится рынок. Для этого нужно анализировать фундаментальный фон. Боковик торговать труднее всего. Самые большие деньги делаются на трендах.

- ▫️Есть два способа торговать на тренде: 1. — выкупать откаты. Это мой любимый способ. Я покупаю, когда цена откатывает к скользящей средней. 2. — покупать на пробоях.

- ▫️Не торгуйте перекупленность и перепроданность. То, что перекуплено, становится еще более перекупленным, и наоборот.

( Читать дальше )

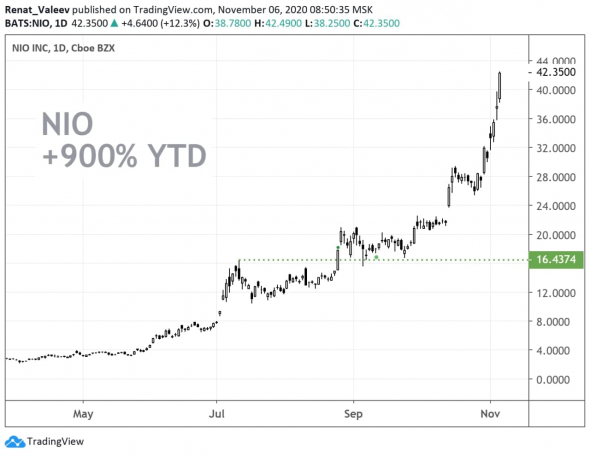

Акции китайского аналога Теслы, компании NIO, тем временем растут уже почти в 10 раз с начала года

- 06 ноября 2020, 09:10

- |

JP Morgan недавно пересмотрел цель по компании с 14 до 40 долл., Citi — с 33.2 до 46.4 долл. Когда происходят такие большие пересмотры (особенно с 14 до 40), надо копать — значит у банков есть очень весомые причины для этого.

▫️В следующем году NIO заходит на европейский рынок.

▫️Ожидается, что компания станет прибыльной в 2022.

▫️Общие поставки машин в этому году у NIO составляют около 31 тыс. (Тесла, ожидается, продаст в этом году 500 тыс.) — это рост на 100% от года к году.

Продолжится ли рост акций?

_______________telegram:

renat_vv

все видео обзоры: youtube

Разбор ошибок за 10/2020

- 03 ноября 2020, 09:37

- |

Для тех, кто еще не в теме: раз в месяц я разбираю свои ошибки. Поехали.

В октябре началась вторая волна. Все инвестиционные банки сначала писали, что рубль недооценён, а хедж-фонды рубль шортили. S&P сначала рос, а потом падал.

В октябре я начал более внимательно следить за выходом отчетности. Стал, наконец-то, больше читать качественный Research. Мм, да, кстати, в октябре я создал небольшой долгосрочный инвестиционный портфель. Старею… Но об этом в другой раз.

Покупал фьючерс на РТС, золото и серебро, но потом всё закрыл и пошёл в шорт по евро.

———

Теперь по дням.

02.10.2020: «участвовать ли в IPO Совкомфлот? Моё мнение: нет»

Больше 80% опрошенных тоже отказывается от участия.

(+) FLOT в первый день -12%. Цена так и не идёт в итоге выше цены размещения.

06.10.2020: пишу про ТОП-5 идей на неделю…

(=/-) акции падают, но чуть меньше, чем рынок

07.10.2020: «BOEING -6.81%. Можно ожидать снижения… Не понимаю: зачем её держат в портфеле?»

(+) BOEING падает

14.10.2020: «Продолжаю удерживать лонг по фьючерсу на Индекс РТС. Возможно, увидим сегодня ударный день»

Большинство читателей голосует за.

(---) ага, щас. В след день Индекс РТС 2000 п.

( Читать дальше )

Вчера отчитались многие топ-компании: Google, Facebook, Amazon, Apple.

- 30 октября 2020, 10:12

- |

Напомню, отчитывались компании после закрытия рынка, т.е. во время after-market сессии.

Все четыре компании отчитались хорошо. Все демонстрируют рост по время всеобщего падения — это очень круто.

Судя по реакции рынка, круче всех отчитался Google. В других акциях был скачок, но потом они упали. Google – единственная, кто растёт после отчёта.

▫️Акции восстанавливаются после антимонопольного удара

▫️На after-market рост почти +8%

▫️Отчёт лучше ожиданий

▫️EPS $ 16.4 vs. $ 11.18 expected

▫️Выручка $ 46.2 bn vs $ 42.8 expected.

▫️Компания нанимает всё больше всего людей для cloud computing

▫️Сильно растёт доход от облачных сервисов

▫️Выручка от рекламы на YouTube + 32%

Apple

▫️На after-market акции упали почти на 5%.

▫️Отчёт смешанный

▫️EPS: 73 cents vs 70 cents estimated

▫️Выручка $ 64.7 vs $ 64 bn expected

▫️Картина с айфонами вышла не очень, с остальным – хорошая.

▫️Задержка с поставками Iphone 12 привела к сокращению выручки от этого сегмента.

▫️Из-за этого чистая прибыль упала.

▫️Продажи Mac, Ipads, аксессуаров, приложений – всё это хорошо выросло.

▫️«Мы растём на 25% от года к году, если убрать Айфоны»

▫️Компания не предоставила прогнозы по следующему, праздничному, кварталу, который для компании самый главный

▫️«Следующий квартал у нас будет бомба, т.к. продажи новой модели сдвинулись»

▫️Показатели от год к году: выручка +6%, прибыль +10%.

▫️Критики: выручка Apple за последние 5 лет выросла всего на 17%, а капитализация учетверилась.

▫️Поклонники: зато линейка продуктов у Apple теперь более диверсифицированная. Раньше доля айфонов в выручке была 52%, теперь 41%.

( Читать дальше )

теги блога Ренат Валеев

- Apple

- audusd

- DXY

- EURGBP

- eurusd

- forex

- gbpjpy

- GBPUSD

- Gold

- IMOEX

- IPO

- S&P

- S&P500

- S&P500 фьючерс

- Sber

- tesla

- usdjpy

- USDRUB

- акции

- Акции РФ

- акции США

- банковский кризис

- биткоин

- братиш

- Веселье

- вью

- Газпром

- геополитика

- грааль

- Джим Роджерс

- диверсификация

- дисциплина

- доллар

- Доллар Рубль

- Евро

- золото

- идеи

- инвестиции

- Индекс МБ

- инфляция

- инфляция в США

- Кипр

- Китай

- книга

- книга о трейдерах

- Книги

- книги о трейдинге

- коронавирус

- кризис

- криптовалюта

- Ливермор

- маги рынка

- нефть

- Новости

- обзор книги

- обзор рынка

- облигации

- опрос

- оффтоп

- Пауэлл

- правила

- прогноз

- психология

- психология трейдинга

- рекомендации

- ренат валеев

- рецензия на книгу

- российские акции

- Российский рынок

- российский рынок акций

- Россия

- рубль

- рынки

- рынок

- рынок США

- Рэй Далио

- Сбербанк

- сделка

- Сирия

- ставка ФРС

- стоп лосс

- стратегия

- США

- текущая ситуация

- технический анализ

- торговые сигналы

- торговый сигнал

- трейд

- трейдинг

- фондовый рынок

- фондовый рынок

- форекс

- ФРС

- фундаментальный анализ

- Фунт

- фьючерс РТС

- фьючерс mix

- фьючерс РТС

- экономика

- юмор