#AGRO

⚡️ КАПИТАЛЬНЫЕ ЗАТРАТЫ РУСАГРО В 2021 ГОДУ ПРОГНОЗИРУЮТСЯ НА УРОВНЕ 18 МЛРД РУБ — ГЕНДИРЕКТОР

комментарии Роман Ранний на форуме

-

Хотя, вот посмотрел, результат же за 3кв был усилен эффектом биологической переоценки. И без нее, 11 ярдов ЧП превращаются в 6.

Однако, при таком росте цен и маржинальности, увидеть 8-10 ярдов ЧП за 4й квартал — вполне реально. Тут конечно надо ждать производственного отчета.

При сохранении цен, увидеть 30-40 ярдов ЧП за 21-й год — реально. Так что при 50% дивах (о которых менеджмент заявлял, но строгого решения еще нет) увидеть 100-150р дивов за год вполне реалистично.

Но конечно слишком много «но» в прогнозе.

zzznth, да, похоже что 100 минимум будет

Роман Ранний, в рамках любимой рубрики: посмотрим на старые прогнозы.

В принципе, вышло неплохо. Все-таки эффект создания резерва под займы предсказать невозможно (архисложно). А без оного, ЧП как раз по нижнему диапазону пришлась. Собственно поэтому и написал в посте, что отчет то не очень хороший на самом деле..

Ну и дивы по той же причине чуть меньше — всего 90р за год.

zzznth, хорошо когда на форуме можно нормальный прогноз по дивидендам посмотреть, а не то что в телеге! пишет

пишет

t.me/AROMATH/1819

#AFLT Аэрофлот

ir.aeroflot.ru/ru/novosti/article/57766/

Я тут как-то пропустил такой замечательный факт, что

Убыток по году составил аж 123 миллиарда рублей, а капитал компании сейчас отрицательный,

Минус 115 миллиардов.

Операционный убыток 92 миллиарда.

Хеджирование минус 13 миллиардов.

Это даже словом кошмар назвать нельзя.

Сколько должна стоить акция такой чудо-компании? — вопрос риторический.

Для меня с ГОСА летом 2018 года ЦЕНА этой компании всегда будет НОЛЬ и

вердикт «не трогать никогда». #RUAL

#RUAL

⚡️ АКЦИИ «РУСАЛА» НА МОСБИРЖЕ ВЫРОСЛИ ПОЧТИ НА 5% НА ФОНЕ РОСТА ЦЕН НА АЛЮМИНИЙ — ДАННЫЕ ТОРГОВ — ТАСС пишет

пишет

t.me/vtbmyinvestments/2007

📣 Первые социальные облигации в России!

ВТБ Капитал стал организатором выпуска облигаций МТС 001-18 — первого в России выпуска социальных облигаций.

В чем особенность выпуска?

🔹Привлечённые средства будут направлены исключительно на строительство узлов связи и подключение к сети Интернет социально значимых объектов — больниц, школ, военкоматов, пунктов полиции и т.д. — в 8 регионах России.

🔹Компания будет отчитываться об использовании этих средств.

🔹Владельцы облигаций могут требовать их досрочного погашения, если деньги будут использованы на другие цели

Почему это важно?

🔹Подключение социально значимых объектов к Интернет позволит повысить их эффективность, обеспечивая тем самым социальное благополучие в отдалённых районах.

Мы рады, что стандарты ответственного инвестирования все шире проникают на рынок.

Покупая социальные облигации вы не только получаете процентный доход, но и участвуете в улучшении качества жизни в нашей стране.

🗓 Вчера мы обсудили тему ESG на нашей онлайн-конференции (https://broker.vtb.ru/school/conferences/1136942/) ИНТЕРФАКС — «Велес Капитал» позитивно оценивает перспективы «РусАла» (MOEX: RUAL) в условиях роста мировых цен на алюминий до $2200 за тонну и подтверждает рекомендацию «покупать» для акций компании, говорится в комментарии аналитика инвесткомпании Василия Сучкова.

ИНТЕРФАКС — «Велес Капитал» позитивно оценивает перспективы «РусАла» (MOEX: RUAL) в условиях роста мировых цен на алюминий до $2200 за тонну и подтверждает рекомендацию «покупать» для акций компании, говорится в комментарии аналитика инвесткомпании Василия Сучкова.

«17 марта „РусАл“ представит финансовые результаты за II полугодие 2020г. Мы ожидаем, что выручка компании сократится на 10% г/г до 4,5 млрд долл. вследствие спада продаж алюминия. В то же время, EBITDA увеличится на 57% г/г до 687 млн долл. благодаря снижению себестоимости на тонну алюминия. Положительное влияние на себестоимость оказал слабый рубль и позднее начало зимы, обусловившее более низкие цены на электричество. Под влиянием высоких капитальных затрат во 2-м полугодии 2020 г. свободный денежный поток будет колебаться около нуля»,- отмечает Сучков.

Эксперты инвесткомпании позитивно оценивают перспективы «РусАла» в условиях роста мировых цен на алюминий до $2200 за тонну и сохраняют рекомендацию «покупать». По их мнению, при текущей ценовой конъюнктуре компания способна генерировать свободный денежный поток на уровне около 1 млрд долл., что позволит без проблем обслуживать высокий долг.

«Слабым местом „РусАла“ остаются дивиденды „Норникеля“ (MOEX: GMKN), которые находятся под угрозой из-за ряда серьезных аварий и вероятного роста инвестиционной программы, — подчеркивает Сучков. — В III кв. 2021г „Русал“ планирует запустить Тайшетский алюминиевый завод, что позитивно скажется на финансовых показателях. После выхода на полную мощность к середине 2022г предприятие должно обеспечить выпуск 430 тыс. тонн алюминиевой продукции (11% текущего производства „РусАла“)». ВЗГЛЯД: «Финам» открыл торговую идею: покупать акции Яндекса с целью 5500 руб

ВЗГЛЯД: «Финам» открыл торговую идею: покупать акции Яндекса с целью 5500 руб

Огромные дивиденды в ТMK после покупки ЧТПЗ (они же нарастили долг) видимо многим затмевают разум, моё мнение:

•для обычных инвесторов история с тмк закончилась после выкупа господином Пумпянским на себя по 61 рубль и доведения своей доли до 99% АК (сейчас есть высокий риск squezze out по любой цене, см историю с уралкалием).

•Пумпянский далеко не белый рыцарь в плане отношения к миноритариям, так например:

«Заявление менее года назад: „Мы не планируем апдейт дивидендной политики. Мы не платили финальные дивиденды в 2019 году. И, я думаю, мы будет очень консервативными в отношении выплат. Я бы сказал, что если политика и поменяется, то она поменяется в более консервативном направлении“, — сказал вице-президент компании Владимир Шматович в ходе телефонной конференции.

19 мая 2020 СД рекомендует принять добровольное предложение по 61р, 12 марта 2021 СД рекомендует дивы 9.67 рублей. „

Компания крутая и технологичная, один из мировых лидеров отрасли (на уровне с тенарис и vallourec), но частным инвесторам тут делать уже нечего, на мой взгляд. В текущей ситуации в игре “ продать следующему перед жирными разовыми дивидендами», главное этим следующим не оказаться самому.

Правда есть вариант, что Пумпянский сделает spo рублей по 90-100, но мне кажется сейчас не самый лучший вариант для размещения трубников.

Олег Кузьмичев, там была как раз разумная идея: кеш от дочки пустить на выкуп. потом особо не париться с дивами, загасить долг, а затем уже компания бы расцвела.

Но видимо нашли что еще выгодное купить

zzznth, а может готовит запасной парашют!

«ВТБ Капитал» поднял оценку GDR TCS до $66 за штуку, подтвердив рекомендацию «покупать»

Роман Ранний, я прогнозирую до 100$ в течении трех лет.

Марвин_Инвестор, 100$ неслабо

Роман Ранний, увидим $100 в середине 2022 года, если не раньше. Цена по 100 — это капитализация 20млрд.

Вполне вероятно, что мультипликатор Тинькофф вырастет до p/e 15-17x при таких темпах ростат. Прибыль в 21 году = ~60млрд, в 22 году = ~80млрд. 80 * 15 = 1.2 трлн руб или 16.5млрд капитализация на начало 22 года. К середине 22 года как раз будет около 100 за акцию.

При прочих равных, естественно. И не учитывая то, что прогнозы Тинькофф выглядят консервативно.

Буду делать детальный обзор отчетности здесь t.me/deep_stack

deep_stack, а за счёт чего он продолжит поддерживать такие темпы роста? чем крупней становится, тем тяжелее поддерживать такие темпы роста

«ВТБ Капитал» поднял оценку GDR TCS до $66 за штуку, подтвердив рекомендацию «покупать»

Роман Ранний, как бы тут второе втб не получилось

Добрый Енот,

мне Тинькофф Банк нечего плохого не сделал, такого ему не желаю

Но все-так надо конечно иметь в виду, что такой большой дивиденд — все-таки скорее разовое явление.

Образовалась огронмая прибыль после продажи американской дочки.

zzznth, либо? нас ждёт ещё одно SPO

Ув. господа. Не рано ли все обрадовались? Собрание на 15 апреля. Размер дивидендов лишь рекомендация. Как то странно все выглядит: ТМК делает крупную покупку, потом почти сразу рекомендует СД выплатить дивиденды при номинале в 10 руб. 9,67 руб на акцию (по сути buyback). Возникает справедливый вопрос: От куда деньги, Зин???

Александр Иванов, скорее возникает вопрос: зачем ТМК выплачивает такой жирный дивиденд?

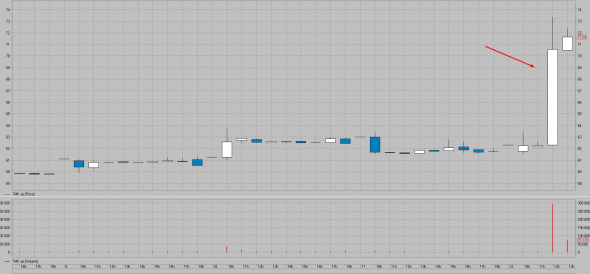

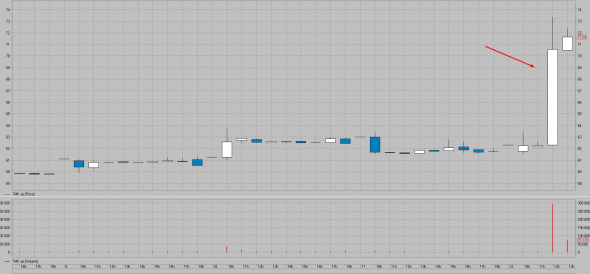

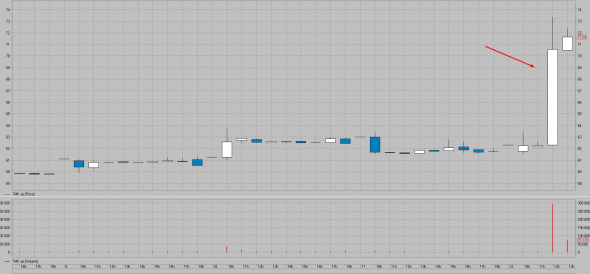

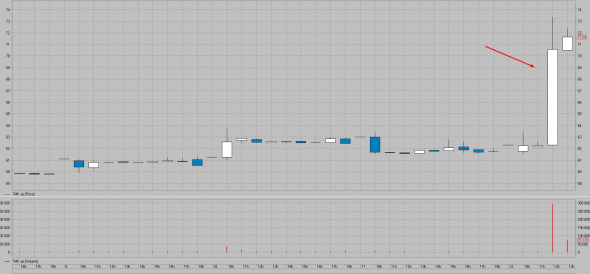

акции ТМК взлетели почти на 20% на дивидендах⚡️

Рекомендовать годовому общему собранию акционеров Общества принять решение о выплате дивидендов по результатам 2020 отчетного года в денежной форме в размере 9 рублей 67 копеек на одну обыкновенную акцию Общества номинальной стоимостью 10 рублей в сумме 9 990 418 989 рублей 22 копейки.

Предложить годовому общему собранию акционеров установить дату, на которую определяются лица, имеющие право на получение дивидендов, — 26 апреля 2021

www.e-disclosure.ru/portal/event.aspx?EventId=2mTp0lpIW0aw00uQOF6e8w-B-B

Авто-репост. Читать в блоге >>>

Роман Ранний, успел хапнуть?

drbv, нет

Роман Ранний, я на 4 минуте после новости вошел по рынку, и то отвлекся на вотсап, с другом общался((, за это время цена на 11% выросла

drbv, поздравляю

много взял?

Роман Ранний, 10 тыс бумаг

drbv, ого

это выходит 10% заработал

такое дело надо отметить

акции ТМК взлетели почти на 20% на дивидендах⚡️

Рекомендовать годовому общему собранию акционеров Общества принять решение о выплате дивидендов по результатам 2020 отчетного года в денежной форме в размере 9 рублей 67 копеек на одну обыкновенную акцию Общества номинальной стоимостью 10 рублей в сумме 9 990 418 989 рублей 22 копейки.

Предложить годовому общему собранию акционеров установить дату, на которую определяются лица, имеющие право на получение дивидендов, — 26 апреля 2021

www.e-disclosure.ru/portal/event.aspx?EventId=2mTp0lpIW0aw00uQOF6e8w-B-B

Авто-репост. Читать в блоге >>>

Роман Ранний, успел хапнуть?

drbv, нет

Роман Ранний, я на 4 минуте после новости вошел по рынку, и то отвлекся на вотсап, с другом общался((, за это время цена на 11% выросла

drbv, поздравляю

много взял?

акции ТМК взлетели почти на 20% на дивидендах⚡️

Рекомендовать годовому общему собранию акционеров Общества принять решение о выплате дивидендов по результатам 2020 отчетного года в денежной форме в размере 9 рублей 67 копеек на одну обыкновенную акцию Общества номинальной стоимостью 10 рублей в сумме 9 990 418 989 рублей 22 копейки.

Предложить годовому общему собранию акционеров установить дату, на которую определяются лица, имеющие право на получение дивидендов, — 26 апреля 2021

www.e-disclosure.ru/portal/event.aspx?EventId=2mTp0lpIW0aw00uQOF6e8w-B-B

Авто-репост. Читать в блоге >>>

Роман Ранний, успел хапнуть?

drbv, нет пишет

пишет

t.me/RaifFocusPocus/2158

ЛУКОЙЛ: отмена части налоговых льгот не приведет к росту долговой нагрузки

(1)

EBITDA снизилась в 4 кв. на фоне сокращения переработки нефти и сезонного роста коммерческих затрат. В среду, 10 марта, ЛУКОЙЛ (BBB/Baa2/BBB+) опубликовал финансовые результаты за 4 кв. 2020 г., которые мы оцениваем нейтрально с точки зрения кредитного профиля. В 4 кв. рост цен на нефть (Urals +4% кв./кв. до 44,7 долл./барр.), а также консолидированной добычи нефти (+2% кв./кв. до 18,7 млн т) способствовали увеличению выручки: +5% кв./кв. до 1,5 трлн руб. В то же время, показатель EBITDA сократился на 6% кв./кв. до 190 млрд руб. на фоне снижения объемов переработки нефти (-12% кв./кв. до 13,2 млн т) из-за проведения плановых ремонтов на НПЗ компании, а также на фоне сезонного роста коммерческих расходов (+23% кв./кв. до 56 млрд руб.). При этом чистая прибыль ЛУКОЙЛа снизилась на 41% кв./кв. до 30 млрд руб. из-за признания убытков по обесценению в сегментах «Разведка и добыча» и «Переработка» на общую сумму 32 млрд руб.

Свободный денежный поток сократился на 25% кв./кв. из-за роста капзатрат и снижения EBITDA. В 4 кв. 2020 г. операционный денежный поток ЛУКОЙЛа получил поддержку от высвобождения 24 млрд руб. из оборотного капитала. Однако с учетом снижения EBITDA он сократился на 3% кв./кв. до 221 млрд руб. В то же время, размер капитальных вложений в 4 кв. вырос на 20% кв./кв. до 135 млрд руб. из-за увеличения затрат на разработку каспийского месторождения им. В. Грайфера, а также инвестиций в переработку на фоне строительства комплекса замедленного коксования на Нижегородском НПЗ. В результате свободный денежный поток в 4 кв. сократился на 25% кв./кв. до 85 млрд руб.

Долговая нагрузка остается невысокой – 0,46х Чистый долг/EBITDA LTM. При этом в отчетном периоде компания погасила долговые обязательства на 108 млрд руб., процентные платежи на 16 млрд руб. и выплатила дивиденды в размере 33 млрд руб. В итоге с учетом эффекта от изменений валютных курсов (-25 млрд руб.) объем денежных средств на балансе ЛУКОЙЛа в 4 кв. сократился на 100 млрд руб. до 344 млрд руб. С другой стороны, объем долговых обязательств компании снизился на 143 млрд руб. до 660 млрд руб., в результате чего размер чистого долга ЛУКОЙЛа сократился до 316 млрд руб., а долговая нагрузка сохранилась на комфортном уровне 0,46х Чистый долг/EBITDA LTM.

(2)

Ужесточение налогового режима не приведет к значительному росту долговой нагрузки в 2021 г. По нашим оценкам, долговая нагрузка компании в 2021 г. останется на невысоком уровне (ниже 0,5х Чистый долг/EBITDA LTM), несмотря на отмену части налоговых льгот, прежде всего для высоковязкой нефти и для месторождений с высокой степенью выработанности. Мы ожидаем, что поддержку финансовым показателям компании окажут растущие цены на нефть (на сегодняшний день нефть марки Brent превысила отметку в 69 долл./барр.), а также постепенное ослабление ограничений по добыче нефти в России в рамках сделки ОПЕК+. Более того, мы ожидаем, что ЛУКОЙЛ сможет компенсировать часть потерянных налоговых льгот за счет ввода в эксплуатацию нового каспийского месторождения (им. В. Грайфера) в 2022 г. Наконец, мы также не исключаем, что компания может добиться восстановления части утраченных налоговых преференций для ключевых месторождений (прежде всего, Ярегского) через получение вычета по НДПИ в рамках инвестиционных соглашений с государством (аналогичные были заключены с Татнефтью и Газпром нефтью с 2021 г.). По заявлениям менеджмента, компания в данный момент продолжает диалог с государственными органами по вопросу заключения данного соглашения.

СДП в 2021 г. хватит на выплату процентов, лизинговых платежей и дивидендов акционерам. В целом мы оцениваем, что операционный денежный поток ЛУКОЙЛа в 2021 г. превысит 800 млрд руб., из которых 450 млрд руб. пойдет на капитальные инвестиции (исходя из прогнозов менеджмента по размеру программы капзатрат). Помимо этого, 40 млрд руб. будет направлено на выплату процентов и еще 50 млрд руб. – на погашение обязательств по лизингу. Оставшаяся часть (260 млрд руб.), согласно дивидендной политике компании, должна быть распределена в виде дивидендов акционерам, в то время как краткосрочная задолженность (83 млрд руб.), по нашему мнению, будет рефинансирована или погашена за счет денежных средств на балансе (344 млрд руб.). акции ТМК взлетели почти на 20% на дивидендах⚡️

акции ТМК взлетели почти на 20% на дивидендах⚡️

Рекомендовать годовому общему собранию акционеров Общества принять решение о выплате дивидендов по результатам 2020 отчетного года в денежной форме в размере 9 рублей 67 копеек на одну обыкновенную акцию Общества номинальной стоимостью 10 рублей в сумме 9 990 418 989 рублей 22 копейки.

Предложить годовому общему собранию акционеров установить дату, на которую определяются лица, имеющие право на получение дивидендов, — 26 апреля 2021

www.e-disclosure.ru/portal/event.aspx?EventId=2mTp0lpIW0aw00uQOF6e8w-B-B

Авто-репост. Читать в блоге >>> ИНТЕРФАКС — «РусАл» (MOEX: RUAL) будет одним из бенефициаров перехода к «зеленой» экономике, отмечается в комментарии «Финама».

ИНТЕРФАКС — «РусАл» (MOEX: RUAL) будет одним из бенефициаров перехода к «зеленой» экономике, отмечается в комментарии «Финама».

"«РусАл» будет одним из бенефициаров перехода к «зеленой» экономике в долгосрочной перспективе. «РусАл» производит 90% алюминия с использованием электроэнергии ГЭС, т.е. с использованием возобновляемых источников энергии, что позволяет ему продвигать свою продукцию в качестве продукции с низким углеродным следом. С введением «углеродного налога» производители товаров будут выбирать поставщиков сырья, которые смогут гарантировать им низкий углеродный след. Это заставит металлургов озаботиться модернизацией производства, снижением выбросов и развитием возобновляемой энергетики. В то время как другие будут наращивать инвестиции, увеличивая долг и снижая дивиденды, «РусАл» сможет сокращать долговую нагрузку и вернуться к выплате дивидендов. Это может стать сильным драйвером для его акций", — пишет аналитик «Финама» Алексей Калачев.

Также эксперт указывает, что акции «Русала» сохраняют перспективу продолжения роста. «Мы вскоре, видимо, будем повышать оценку после анализа итоговой финансовой отчетности за 2020г, выход которой ожидается на следующей неделе. Рост цен на алюминий, которые уже вернулись на уровни 2018г, должны обеспечить хорошие результаты второй половины 2020г и заметное улучшение показателей в 2021г», — отмечает Калачев.

«ВТБ Капитал» поднял оценку GDR TCS до $66 за штуку, подтвердив рекомендацию «покупать»

Роман Ранний, я прогнозирую до 100$ в течении трех лет.

Марвин_Инвестор, 100$ неслабо