⚡️#EVR

ЕВРАЗ СДВИНУЛ ПРОЕКТ ЛИТЕЙНО-ПРОКАТНОГО КОМПЛЕКСА В РФ НА 3-4 ГОДА ИЗ-ЗА ПАНДЕМИИ — CEO

комментарии Роман Ранний на форуме

-

❗️CEO EVRAZ: НЕ ПЛАНИРУЕМ СОКРАЩАТЬ CAPEX В 2020 Г НИЖЕ $800 МЛН, БУДЕМ СМОТРЕТЬ ЗА РАЗВИТИЕМ РЫНКА

❗️CEO EVRAZ: НЕ ПЛАНИРУЕМ СОКРАЩАТЬ CAPEX В 2020 Г НИЖЕ $800 МЛН, БУДЕМ СМОТРЕТЬ ЗА РАЗВИТИЕМ РЫНКА

EVRAZ ПЛАНИРУЕТ УДЕРЖАТЬ NET DEBT/EBITDA НИЖЕ 2Х НА КОНЕЦ ГОДА, ЧИСТЫЙ ДОЛГ — НИЖЕ $4 МЛРД

РЫНОЧНАЯ СИТУАЦИЯ СОЗДАЕТ ДЛЯ EVRAZ КАК УПРАВЛЯЮЩЕГО СИБУГЛЕМЕТОМ ДОПОЛНИТЕЛЬНЫЕ РИСКИ

СЕО EVRAZ: КОНТРАКТ НА УПРАВЛЕНИЕ СИБУГЛЕМЕТОМ ДАЕТ ВОЗМОЖНОСТЬ ДОСРОЧНОГО РАСТОРЖЕНИЯ, ДУМАЕМ ОБ ЭТОМ, РЕШЕНИЙ НЕТ Дивиденды TCS Group $0,2 на акцию: это много или мало

Дивиденды TCS Group $0,2 на акцию: это много или мало

1) Группа Олега Тинькова объявила дивиденды за II квартал — $0,2 на акцию.

2) Это однозначно хорошо. По итогам I квартала выплаты составили $0,14 на акцию.

3) Дивидендная доходность при текущих ценах равна 0,75%.

4) Последний шанс купить бумаги и получить дивиденды — 20 августа.

5) Акции TCS Group в Лондоне растут на 1,43% до $26,68.

@selfinvestor #GAZP #СП2 #суд

#GAZP #СП2 #суд

Дата судебных слушаний по жалобе экологической организации Deutsche Umwelthilfe (DUH) против Горнодобывающего управления Штральзунда относительно разрешения на ввод в эксплуатацию «Северного потока — 2» еще не назначена; прогнозировать, сколько времени займет ее рассмотрение, пока невозможно. — ТАСС

—————

ранее: ЭКОЛОГИЧЕСКАЯ ОРГАНИЗАЦИЯ DUH ОСПОРИЛА В СУДЕ ФРГ ВЫДАЧУ РАЗРЕШЕНИЯ НА ЭКСПЛУАТАЦИЮ «СЕВЕРНОГО ПОТОКА — 2» — ЗАЯВЛЕНИЕ -

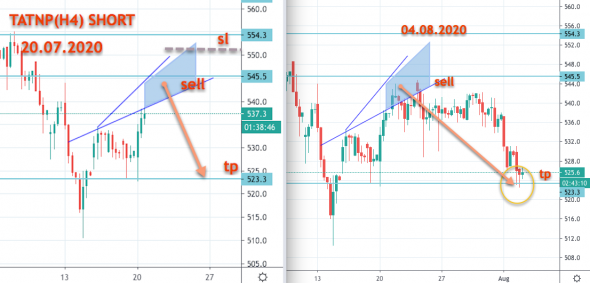

TATNP

Авто-репост. Читать в блоге >>>

Михаил Prozz, Пока мы смирно выполняем договор ОПЕК+, но рост потребления вроде начался, так что как вернемся к старым объемам, то и дивы будут нормальные платить.

Михаил Гайлит, обещали вес FCF выплатить

РДВ пиарит Ростелеком :

РДВ пиарит Ростелеком :

🔬 РОСТЕЛЕКОМ ПРОДОЛЖИТ ПОКАЗЫВАТЬ ДВУЗНАЧНЫЙ РОСТ ПОКАЗАТЕЛЕЙ. #анализ #RTKM

Вчера Ростелеком опубликовал финансовую отчетность по МСФО за второй квартал 2020 года. Ростелеком (RTKM (https://neo.putinomics.ru/dashboard/rtkm/moex)) увеличил (https://t.me/cbrstocks/9537) выручку на 12.6% г/г, а чистую прибыль на 31.9% г/г. Схожие цифры наблюдались (https://www.company.rt.ru/upload/protected/iblock/286/2q2020_Presentation_for_conf_call_rus.pdf) и за полугодовой период: рост на 11.5% и 14.1%.

Чистая прибыль во 2 квартале выросла в 2.5 раза сильнее чем выручка. Ростелеком наращивает эффективность, в частности Net Income margin — c 5.2% до 6.1%. Вот что стало причиной роста этих показателей:

• Мобильная связь. Благодаря Tele2 выручка в этом сегменте выросла на 15.9% за первую половину 2020 года, на 11.5 млрд руб. Трафик данных вырос на 66% во втором квартале, число активных пользователей мобильного интернета – на 28.1%.

• Цифровые сервисы. Выручка от облачных сервисов и проекта Умный город увеличилась на 65.7%, что составило 10.9 млрд руб. В планах компании также открытие новых дата-центров, которое начнется уже во втором полугодии.

Рост финансовых показателей Ростелекома продолжится и дальше. По консервативному прогнозу на 2020 год выручка и OIBDA вырастут на 5%, однако компания считает, что реальный рост может оказаться еще сильнее.

Ростелеком — защитная компания телеком сектора, которая может показать двузначный рост финансовых показателей в этом и следующем годах.

@AK47pfl [ Фотография ]

[ Фотография ]

«РусГидро» построит новую ветроэнергетическую установку в Усть-Камчатске

Установка увеличит мощности уже эксплуатируемой ветроэлектростанции и обеспечит дополнительную экономию около 110 тонн дизельного топлива в год. Ввод ветроустановки в эксплуатацию запланирован на 2021 год.

Мощность ветроустановки составит 300 кВт. Оборудование произведено японской компанией Komaihaltec и будет доставлено на Камчатку в августе 2020 года.

источник (https://www.finam.ru/analysis/newsitem/rusgidro-postroit-novuyu-vetroenergeticheskuyu-ustanovku-v-ust-kamchatske-20200806-105541/) #HYDR #D ⚡️⚠️#GMKN #форсмажор

⚡️⚠️#GMKN #форсмажор

«НОРНИКЕЛЬ» НЕ НАПРАВИЛ НИ ОДНОГО РУБЛЯ В СЧЕТ ВОЗМЕЩЕНИЯ УЩЕРБА ОТ РАЗЛИВА ТОПЛИВА И НЕ ОЗВУЧИЛ КОНКРЕТНУЮ СУММУ ДЛЯ ОПЛАТЫ — РОСПРИРОДНАДЗОР #VTBR

#VTBR

🎤 «ОТКРЫТИЕ» РАЗОЧАРОВАНО ДИВИДЕНДАМИ ВТБ: С ТАКОЙ ДОХОДНОСТЬЮ АКЦИЯМ БАНКА БУДЕТ СЛОЖНО РАСТИ ВМЕСТЕ С РЫНКОМ — ЗАДОРНОВ #RTKM

#RTKM

⚡️ РОСТЕЛЕКОМ ПОКУПАЕТ 51% ПОСТАВЩИКА IT-РЕШЕНИЙ ДЛЯ ЖКХ «ФАСТЕК» #RTKM #Прогноз

#RTKM #Прогноз

🔮 ВТБ Капитал подтвердил рекомендацию Покупать для обыкновенных акций Ростелекома. Целевая цена установлена на уровне 110 руб. Апсайд 13,6%. БородаИнвест пишет:

БородаИнвест пишет:

Энел представил отчет за 2 квартал 2020 года по МСФО. После продажи Рефтинской ГРЭС показатели сильно усохли, плюс во втором квартале добавилось мощное снижение выработки, которое мы отмечали. Все вместе эти факторы оказали сильное давление на выручку, которая рухнула на 40%. Возможно, что текущий квартал окажется для компании одним из худших на многие годы вперед.

С выручкой все ясно и результаты в принципе были предсказуемы. Гораздо хуже, что свободный денежный поток по итогам полугодия ушел в минус. С учетом масштабного CAPEX в ветрогенераторы и фиксированных дивидендов в 3 млрд рублей (0,085 рубля на акцию) это означает стремительный роста долга. Уже по итогам полугодия чистый долг вырос до 12 млрд.

Мультипликаторы средние для сектора: EV\EBITDA = 3.8 ДД = 8% Debt\EBITDA = 1

Но очень велика вероятность того, что к моменту достройки ветряков (середина-конец 2023 года) долг достигнет значения 4 EBITDA, а дивиденды компании с 022 года придется сильно сократить или вообще от них отказаться. Скорее всего подобные тенденции приведут к тому, что в показателе EV будет сокращаться доля капитализации и расти доля долга. (при общем росте мультипликатора скажем до 5 EBITDA) Проще говоря, акции скорее всего упадут, а никаких дивидендов не будет.

Не смотря на не плохую текущую ДД впереди у компании несколько лет высокого CAPEX и значительный рост долга, возможно даже с полным отказом от дивидендов. Все понимают, что в будущем инвестиции начнут давать отдачу, но у рынка очень короткая память и видя рост долга, рынок скорее всего дисконтирует оценку компании игнорируя достройку проектов. Вот тогда акции могут стать интересными к покупке. А до 2023 года в них ловить нечего от слова совсем.

Не является инвестиционной рекомендацией [Переслано от FlashTraderNews4Bot]

[Переслано от FlashTraderNews4Bot]

⚠️ СД TCS GROUP РЕКОМЕНДОВАЛ ПРОМЕЖУТОЧНЫЙ ДИВИДЕНД $0,2 НА АКЦИЮ #дивиденды(+) #новости(+) [Переслано от FlashTraderNews4Bot]

[Переслано от FlashTraderNews4Bot]

⚠️ TCS GROUP ПОНИЗИЛА СВОИ ОЖИДАНИЯ ПО ЧИСТОЙ ПРИБЫЛИ ПО МСФО В 2020 ГОДУ ДО 30-35 МЛРД РУБ С НЕ МЕНЕЕ 42 МЛРД РУБ – КОМПАНИЯ

ЧИСТАЯ ПРИБЫЛЬ TCS GROUP ПО МСФО В I ПОЛУГОДИИ СОСТАВИЛА 19,3 МЛРД РУБ ПРОТИВ 15,4 МЛРД РУБ ГОДОМ РАНЕЕ — КОМПАНИЯ #мсфо #новости(+) #отчёт(+) #AFLT

#AFLT

⚡️ РАЗМЕЩЕНИЕ АКЦИЙ АЭРОФЛОТА ПРОЙДЁТ ПО ОТКРЫТОЙ ПОДПИСКЕ, ЦЕНА БУДЕТ ОПРЕДЕЛЕНА ПОЗЖЕ #AFLT

#AFLT

⚡️ АЭРОФЛОТ ОБЪЯВИЛ ОБ ОТМЕНЕ В АВГУСТЕ ЦЕЛОГО РЯДА РЕЙСОВ В ЗАКРЫТЫЕ СТРАНЫ, НА КОТОРЫЕ РАНЕЕ ПРОДАВАЛ БИЛЕТЫ, ВЕРНЕТ ДЕНЬГИ ИЛИ ВАУЧЕРЫ 🇷🇺#россия #фининдустрия #НПФы

🇷🇺#россия #фининдустрия #НПФы

Мосбиржа #MOEX разработала проект «дорожной карты» «По внедрению мер по стимулированию спроса со стороны внутренних институциональных инвесторов на 2020–2020 годы». В частности, она хочет обеспечить «правовые условия для заключения сделок с внебиржевыми ПФИ с центральным контрагентом (ЦК)» на пенсионные накопления и резервы НПФ. — Ъ (https://www.kommersant.ru/doc/4443108) 🇷🇺#VTBR #банки #россия

🇷🇺#VTBR #банки #россия

После модернизации число офисов ВТБ может сократиться на четверть. ВТБ может закрыть около четверти отделений как за счет присоединяемых банков, в первую очередь «Возрождения», так и путем оптимизации собственной сети. — Ъ (https://www.kommersant.ru/doc/4443123)

Ну что обвал?)

Тимофей Мартынов, давно пора, но он стоит как вкопанный