❗️#MSTT #инсайдер

МОСТОТРЕСТ КУПИЛ 7 822 780 СОБСТВЕННЫХ АКЦИЙ. ДАТА — 31 ИЮЛЯ 2020Г

Основание: выкуп эмитентом собственных акций по требованию акционеров в соответствии со ст. 75-76 Федерального закона № 208-ФЗ «Об акционерных обществах»; #оферта

комментарии Роман Ранний на форуме

-

💥🇷🇺#SIBN #россия #аэ #цифровизация

💥🇷🇺#SIBN #россия #аэ #цифровизация

«Газпром нефть» вступила в международный консорциум The Open Group, в рамках которого компания совместно с Google, IBM, Microsoft и другими инновационными предприятиями будет разрабатывать решения в секторе «умной» энергетики — компания

#AFLT

#AFLT

⚡️ АЭРОФЛОТ В ОТВЕТ НА СООБЩЕНИЯ О СРОКАХ ВОЗОБНОВЛЕНИЯ РЕЙСОВ НА КУБУ СООБЩИЛ, ЧТО НИКАКИХ НОВЫХ СПЕЦИАЛЬНЫХ РЕШЕНИЙ НЕ ПРИНИМАЛОСЬ BCS Global Markets (BCS GM) включил в список фаворитов Сбербанк (MOEX: SBER), убрав из него «Московскую биржу», сообщается в обзоре аналитиков BCS GM Вячеслава Смольянинова, Юлии Голдиной и Василия Мордовцева.

BCS Global Markets (BCS GM) включил в список фаворитов Сбербанк (MOEX: SBER), убрав из него «Московскую биржу», сообщается в обзоре аналитиков BCS GM Вячеслава Смольянинова, Юлии Голдиной и Василия Мордовцева.

«Мы добавили Сбербанк к фаворитам, поскольку объявление коэффициента дивидендных выплат на уровне 50% — позитивный катализатор. Инвестократ пишет:

Инвестократ пишет:

Ленэнерго

Вышел отчет Ленэнерго по РСБУ за 2 квартал и полугодие в целом. В прошлом посте (https://t.me/investokrat/53)я писал свое мнение по компании и оно не изменилось. Ленэнерго и ФСК это единственные 2 компании из сетевого сектора, которые я с удовольствием держу и докупаю на просадках.

Финансовые показатели за 1 полугодие:

Выручка снизилась на (0,9%) до 39,5 млрд. руб.

Чистая прибыль снизилась на (2,4%) до 7,6 млрд. руб.

Чистый долг снизился на (14,7%) до 17,9 млрд. руб.

Компания гасит свою долговую нагрузку, это позитивный знак, в первую очередь гасят долги по кредитам и займам перед банками.

ND/EBITDA = 0,59 — долговая нагрузка низкая.

Также нам интересна чистая прибыль, именно из этого показателя по РСБУ выплачиваются дивиденды на префы. За текущее полугодие уже заработали 8,16 рублей дивидендов на акцию. При текущей цене акции в 150 рублей, ДД получается 5,4%. В случае, если за 2 полугодие компания заработает столько же, как за аналогичный период в прошлом году, то дивиденд может составить 12,6 рублей, что даст около 8,4% див. доходность.

Сетевые компании в текущих условиях снижения ставки становятся надежными квазиоблигациями. Для отдельных МРСК есть риски роста дебиторки в этом году вслед за энергосбытами, в случае роста неплатежей от потребителей. На высшем уровне запретили взимать любые пени и штрафы за просрочку платежей по ЖКХ до 1 января 2021 года. Это может негативно отразиться на финансовых показателях компаний.

У Ленэнерго дебиторка от потребителей подросла с 2,7 млрд. руб до 3,5 млрд. Пока эта цифра не критичная и беспокоиться не стоит.

Сейчас акции пробили поддержку на уровне 153 рубля и могут ходить в диапазоне 130-150 рублей. В случае пробоя теперь уже сопротивления в 153 рубля, открывается горизонт вновь до уровней 170+ рублей. В условии низких ставок, надежные дивидендые акции могут начать выкупать более активно, 6% див. доходность уже кажется счастьем, при ставках по депозитам ниже 5%, которые еще понизят в этом году. При потенциальном дивиденде в 12,6руб и див. доходности в 6%, префы Ленэнерго должны стоить 210 рублей. Сейчас такие цены кажутся маловероятными, но если не будет очередной коррекции, то в ближайший год мы вполне их можем увидеть.

⚠️ Не является индивидуальной инвестиционной рекомендацией.

#LSNG #LSNGp БородаИнвест пишет:

БородаИнвест пишет:

Северсталь отчиталась за 2 квартал 2020 года по МСФО

И опять мы можем отметить достаточно сильные результаты, впрочем, не столь прекрасные, как у НЛМК:

— выручка минус 10%;

— EBITDA аналогично минус 10%;

— долг вырос сразу на 500 млн и достиг 0,8 EBITDA.

А ведь значение долга является ключевым в дивидендной политике. Напомню, что как только значение Debt\EBITDA превысит 1, дивиденды сразу сократятся до 50% от FCF. Как отреагируют котировки, если дивиденды за следующий квартал составят, скажем, 10 рублей? Вероятность сокращения выплат достаточно большая, но ...

Я предполагаю, что менеджмент так же, как и мы, закладывает восстановление спроса начиная уже с 3 квартала. Если они увидят, что ситуация улучшается, то дивиденды могут выплатить немного больше, чем предполагается согласно дивидендной политики. И даже если выплаты сократятся на 1 квартал, это не должно принципиально сказаться на капитализации компании.

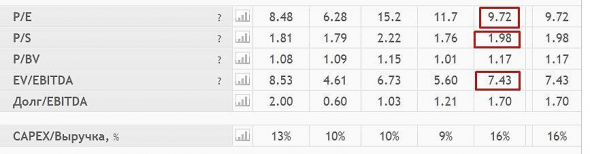

Мультипликаторы: EV\EBITDA = 5.2 Debt\EBITDA = 0.8 P\E = 8 ДД = 10,5%.

Раньше Северсталь почти всегда была самой дорогой по мультипликаторам и торговалась с премией к товаркам. Но в последнее время НЛМК вырвал пальму первенства, хотя маржинальность Северстали по-прежнему самая высокая в отрасли. По большому счету выбор между ними это дело вкуса и покупать можно обе компании под идею восстановления экономической активности. Идеальным моментом для покупки стало бы сокращение дивидендов, но последнее время рынок стал слишком умным и подобных очевидных возможностей не дает. Соответственно, считаю, что даже по текущим акции Северстали это хорошая консервативная инвестиция, которая может дать 60% доходности (с учетом дивидендов) за 3 года.

❗️Не является индивидуальной инвестиционной рекомендацией ⚡️ #petropavlovsk

⚡️ #petropavlovsk

ЮГК ПОЛУЧИТ ДОПОЛНИТЕЛЬНО 9,8% АКЦИЙ PETROPAVLOVSK В РАМКАХ КОНВЕРТАЦИИ БОНДОВ ❗️#POGR

❗️#POGR

ПЕТРОПАВЛОВСК ПОЛУЧИЛ ПОЛУЧИЛ УВЕДОМЛЕНИЕ О КОНВЕРТАЦИИ ОБЛИГАЦИЙ ОТ КОМПАНИИ EUROCLEAR NOMINEES И VIDACOS NOMINEES

ПЕТРОПАВЛОВСК: ПОСЛЕ КОНВЕРТАЦИИ, ОБЩИЙ ВЫПУЩЕННЫЙ АКЦИОНЕРНЫЙ КАПИТАЛ КОМПАНИИ УВЕЛИЧИТСЯ ДО 3,67 МЛРД ОБЫКНОВЕННЫХ АКЦИЙ

ПЕТРОПАВЛОВСК: ОБЩАЯ НОМИНАЛЬНАЯ СТОИМОСТЬ ОБЛИГАЦИЙ, В ОТНОШЕНИИ КОТОРЫХ ПОДАНО УВЕДОМЛЕНИЕ, СОСТАВЛЯЕТ $48,6 МЛН ПО ЦЕНЕ $0,135 ЗА АКЦ #POGR

#POGR

⚡️ PETROPAVLOVSK ВЫПУСТИТ 360 МЛН НОВЫХ АКЦИЙ В РАМКАХ КОНВЕРТАЦИИ ОБЛИГАЦИЙ Sova Capital повысила оценку акций Яндекса на 8%, но оставила рейтинг «держать»

Sova Capital повысила оценку акций Яндекса на 8%, но оставила рейтинг «держать»

ДОХОД пишет:

ДОХОД пишет:

🏭 ВСМПО-Ависма впервые за последние 16 лет отказывается от дивидендов

Совет директоров крупнейшего в мире производителя титана ВСМПО-Ависма рекомендовал не выплачивать финальные дивиденды за 2019 год.

На дивиденды менеджмент направляет от 80% до 100% прибыли компании по РСБУ. В 2020 году мы ждем снижения прибыли на 21% до 25,6 млрд рублей. Совокупный дивиденд за 2020 году формируется на уровне 1777 рублей на акцию — доходность 9,8%.

✖️В результате последней ребалансировки фондов акции корпорации были исключены из дивидендной стратегии. Ожидаемая дивидендная доходность в ближайшие 12 месяцев 4,9%.

📉 Акции сегодня -0,8%.

ВСМПО-Ависма в сервисе Дивиденды

(https://www.dohod.ru/ik/analytics/dividend/vsmo)#ВСМПОАвисма #VSMO #дивиденды

#VSMO #Дивиденды

🎤 ВСМПО-АВИСМА НЕ ПЛАНИРУЕТ ВЫПЛАЧИВАТЬ ДИВИДЕНДЫ ЗА 2019 ГОД — КОМПАНИЯ

Роман Ранний, это было вполне ожидаемо. На сколько просадка будет?

Николай Панин, согласен, но акция просто отказывается падать (уже не первый день) ⚡️🔥 «Роснефть» с начала программы обратного выкупа (buyback) приобрела 41 млн 859 тыс. 590 ценных бумаг, сообщила компания.

⚡️🔥 «Роснефть» с начала программы обратного выкупа (buyback) приобрела 41 млн 859 тыс. 590 ценных бумаг, сообщила компания.

Уставный капитал «Роснефти» составляет 105 млн 981 тыс. 778,17 рубля, он разделен на 10 млрд 598 млн 177 тыс. 817 акций номиналом 0,01 рубля. Таким образом, в рамках обратного выкупа приобретено почти 0,4% от уставного капитала «Роснефти», или 12,3% от программы.

С 27 по 31 июля компания купила 1 млн 929 тыс. 382 акций и GDR. Самая низкая цена выкупа была при старте программы: в период с 23 по 27 марта было куплено 6 млн 826 тыс. 237 акций и GDR по средневзвешенной цене $3,76 на общую сумму $25,7 млн. С 1 по 5 июня цена приобретения была самой высокой — $5,48 за штуку (137,904 тыс. штук на $0,8 млн). Лариса Морозова пишет:

Лариса Морозова пишет:

Сегодня прошло сообщение, цитирую: Мантуров: Институт им. Н.Ф. Гамалеи работает по серийному производству с тремя предприятиями с площадками во Владимирской, Ярославской и Московской областях — это «Генериум», «Р-Фарм» и «Биннофарм. Мы очень рассчитываем, что в сентябре должно уже начаться серийное производство

Мантуров: РФ к 2021 г будет выпускать миллионы доз вакцин от коронавируса в месяц — ТАСС Посмотрела, в какой из компаний доступно поучаствовать нам, миноритарным акционерам. Очевидно же. что как только начнётся выпуск вакцины, произойдёт переоценка компании. Итак——— ни один из производителей Генериум», «Р-Фарм» и «Биннофарм на Мосбирже не торгуется. Смотрим кто владеет этими компаниями, возможно удастся поучаствовать через материнские компании. Генериум. Владелец и «Отисифарм» Харитонин является основным собственником фармкомпании «Генериум» Отисифарм ранее торговалась на Мосбирже, но затем ушла в делистинг. К Генериуму не подступиться. Далее Р Фарм Основатель и председатель совета директоров группы компаний «Р Фарм» Алексе́й Евге́ньевич Ре́пик. Тоже не публичная компания. Биннофарм: Как пишет агентство AK&M со ссылкой на сообщение АФК „СИстема“, 14 октября 2019 года ПАО АФК „Система“ объявило о завершении процесса объединения фармацевтических активов — АО Фармацевтическое предприятие „Оболенское“ и АО „Биннофарм“.

Объединённая компания будет работать под брендом Alium.

А вот акции АФК Система торгуются и я, как уже писала ранее, уже купила разумный пакет. Пока не продаю, продолжаю держать. #ДивидендыForever продолжение:

продолжение:

Магнит: сильные результаты за счет собственных усилий и внешних условий

(2)

Прогноз по капитальным затратам на 2020 г. был снижен до 45-50 млрд руб. с 60-65 млрд руб. ранее из-за сокращения плана по открытиям и реновациям магазинов. В то же время, Магнит считает, что текущая ситуация открывает дополнительные возможности для консолидации рынка. Компания продолжит поиск небольших и средних объектов для поглощения с упором на регионы присутствия.

Мы считаем, что Магнит проделал большую работу как по улучшению ценностного предложения своих магазинов, так и по повышению операционной эффективности. Тем не менее, хотя 1П 2020 г. было удачным для крупных продуктовых ритейлеров в целом и для Магнита в частности, мы продолжаем считать, что было бы чересчур оптимистично экстраполировать сильные результаты, достигнутые за этот период, на 2П 2020 г. и далее.

Согласно нашим текущим прогнозам, показатель Чистый долг/EBITDA Магнита будет держаться на умеренном уровне около 2,0х в 2020-2022 гг. Хотя менеджмент компании ожидает его снижения ниже 2,0х в течение последующих кварталов, мы думаем, что выбор между дальнейшим снижением долговой нагрузки, которая не является избыточной, с одной стороны, и потенциальными сделками M&A, ускорением темпа открытия магазинов и увеличением дивидендных выплат, с другой стороны, будет непростым.

Несмотря на то, что доходности рынка рублевых облигаций 1-го эшелона (а также бумаг эмитентов за его пределами высокого кредитного качества) опустились до минимумов вслед за снижением ключевой рублевой ставки, спреды к кривой ОФЗ остаются заметно шире, чем они были до коррекции рынка в марте. Например, 2,5-летний выпуск Магнит Б3P5 имеет премию 150 б.п. к ОФЗ, при этом до коррекции она была 100 б.п. Принимая во внимание то обстоятельство, что значительный потенциал для снижения ключевой ставки в этом году уже реализован, по нашему мнению, корпоративные выпуски не представляют спекулятивный интерес для покупки (в этой связи премии при первичных размещениях выглядят обоснованными).

Рекомендованный (см. наш комментарий “Магнит: сильная динамика продаж и улучшение рентабельности пока не сказались на долговой нагрузке” от 30 апреля) нами выпуск ОКей Б1Р3 к покупке вырос в цене на 5 п.п., при этом его спред к ОФЗ сузился на 100 б.п. до 313 б.п., что лишь на 70 б.п. шире, чем до коррекции в марте. В настоящий момент мы считаем, что этот выпуск на уровне YTM 7,9% сохраняет лишь небольшой потенциал для снижения доходности (25-50 б.п.). Cектор торговли продовольственными товарами мы считаем далеко не самым пострадавшим от влияния коронавируса (в частности, из-за того, что карантинные ограничения не включали в себя запрет на деятельность продовольственных точек продаж). Фокус Покус пишет:

Фокус Покус пишет:

Магнит: сильные результаты за счет собственных усилий и внешних условий

(1)

В прошлый четверг Магнит (S&P: BB) опубликовал сильные неаудированные результаты за 2 кв. 2020 г., показав рост выручки на 13,7% г./г. и значительное улучшение рентабельности. Такая динамика выручки обусловлена в большей степени повышением сопоставимых продаж (+7,2%), нежели увеличением торговой площади (+5,1% г./г.). Во всех форматах компании наблюдались положительные сопоставимые продажи, при этом рост сопоставимого среднего чека с лихвой компенсировал снижение трафика, вызванное изменением потребительских привычек и ограничениями, введенными в связи с распространением коронавируса. В июле Магнит видит ускорение сопоставимых продаж, в результате чего показатели роста в данном месяце находятся на уровне, близком к рекордному марту, когда продажи повышались на 21% г./г.

Валовая рентабельность Магнита выросла до 24,4% по сравнению с 23,8% годом ранее. Основными причинами стали улучшение коммерческих условий, снижение промо-активности в сочетании с повышением рентабельности промо-мероприятий, снижение потерь и логистических затрат, а также увеличение доли более маржинальных магазинов «Магнит Косметик» в общей выручке. Рентабельность по EBITDA повысилась до 7,9% (2 кв. 2019 г.: 7,1%) благодаря как изменению валовой рентабельности, так и положительному эффекту операционного рычага и улучшению эффективности бизнеса, что нашло свое отражение в снижении доли коммерческих, общехозяйственных и административных расходов в выручке. Чистая прибыль удвоилась г./г., чистая рентабельность составила 3,3%. Помимо этого, чистую прибыль поддержало снижение чистых финансовых расходов г./г. на 9,6% за счет кампании по рефинансированию, которая привела к снижению средней стоимости долга до 6,3% (на 130 б.п. г./г. и на 50 б.п. кв./кв.). Компания ожидает дальнейшего снижения средней стоимости долга до 6% до конца 2020 г.

За счет сильных результатов Магниту удалось немного снизить показатель Чистый долг/EBITDA — до 2,0х на конец 2 кв. 2020 г. по сравнению с 2,1х на конец 2019 г. Также этому способствовало снижение капитальных затрат в 1П 2020 г. на 45,2% г./г. до 12,2 млрд руб. из-за значительного замедления темпов открытия и редизайна магазинов. В то же время, мы хотели бы отметить ухудшения в оборотном капитале: при снижении кредиторской задолженности с начала года на 44 млрд руб. дебиторская задолженность сократилась только на 4 млрд руб., а запасы практически не изменились. Согласно комментариям менеджмента, компания проводит работу по оптимизации оборотного капитала и ожидает улучшения его структуры в будущем. Также менеджмент ожидает дальнейшего снижения долговой нагрузки в течение ближайших кварталов. РДВ пишет:

РДВ пишет:

🔬 КАК МТС СОХРАНИТ ЛИДЕРСТВО В ТЕЛЕКОМ-ИНДУСТРИИ? #анализ #MTSS

МТС (MTSS (https://neo.putinomics.ru/dashboard/mtss/moex)) может не просто сохранить лидерство в секторе, но и значительно улучшить свои позиции. Телеком-компания активно работает над развитием наиболее перспективных направлений: облачные технологии и 5G, стриминговые сервисы. При этом компания создает экосистему: мобильная и фиксированная связь, интернет, банковские услуги, медиа.

👉 Читать

(https://telegra.ph/Kak-MTS-sohranit-liderstvo-v-telekom-industrii-08-03)@AK47pfl 🔥⚠️#MTLR #дивиденды

🔥⚠️#MTLR #дивиденды

МЕЧЕЛ НЕ ВЫПЛАТИЛ ДИВИДЕНДЫ НА ПРЕФЫ (3.48 РУБ). Дата, в которую обязательство эмитента должно быть исполнено -31 июля 2020 г

ПРИЧИНА: Поскольку ПАО «Мечел» входит в перечень организаций на которые распространяется действие моратория, установленного сроком до 06.10.2020г Постановлением Правительства от 03.04.2020г. № 428 «О введении моратория на возбуждения дел о банкротстве по заявлению кредиторов в отношении отдельных должников», то на основании ч. 3 ст. 9.1 Федерального закона от 26 октября 2002 г. N 127-ФЗ «О несостоятельности (банкротстве)» в течение срока действия моратория в отношении должников, на которых он распространяется наступают последствия, предусмотренные абзацем девятым пункта 1 статьи 63 Федерального закона, в частности не допускается выплата дивидендов, доходов по долям (паям), а также распределение прибыли между учредителями (участниками) должника;

Срок действия моратория может быть продлен по решению Правительства Российской Федерации, если не отпали обстоятельства, послужившие основанием для его введения.