Блог им. ruh666 |Соучредитель Apple Стив Возняк поддерживает движение "Право на ремонт"

- 09 июля 2021, 19:27

- |

В настоящее время Apple, Microsoft и другие технологические компании имеют строгие ограничения на ремонт своих продуктов. «Пришло время более полно признать право на ремонт», — сказал Возняк в видеоролике с камео в среду, запрошенном экспертом по ремонту Луи Россманом. Cameo — это сайт, где люди платят знаменитостям за короткое видеообращение. «Я настолько занят многими другими делами в моей жизни, что я не особо принимал участие в этой сфере. Но я всегда полностью поддерживаю и полностью думаю, что люди, стоящие за этим (Право на ремонт), делают правильные вещи, — продолжил Возняк. Он сказал: «Компании запрещают [право на ремонт], потому что это дает компаниям власть, контроль над всем». «Пора начать делать правильные вещи», — добавил Возняк.

В настоящее время Apple, Microsoft и другие технологические компании имеют строгие ограничения на ремонт своих продуктов. «Пришло время более полно признать право на ремонт», — сказал Возняк в видеоролике с камео в среду, запрошенном экспертом по ремонту Луи Россманом. Cameo — это сайт, где люди платят знаменитостям за короткое видеообращение. «Я настолько занят многими другими делами в моей жизни, что я не особо принимал участие в этой сфере. Но я всегда полностью поддерживаю и полностью думаю, что люди, стоящие за этим (Право на ремонт), делают правильные вещи, — продолжил Возняк. Он сказал: «Компании запрещают [право на ремонт], потому что это дает компаниям власть, контроль над всем». «Пора начать делать правильные вещи», — добавил Возняк.Возняк поддерживает движение за право на ремонт, в то время как президент Байден вскоре может поручить Федеральной торговой комиссии разработать новые правила, которые не позволят производителям ограничивать возможности потребителей ремонтировать продукцию самостоятельно или в независимых магазинах, недавно сообщил Bloomberg человек, знакомый с планом. Советник Белого дома по экономическим вопросам Брайан Диз сказал, что в ближайшие дни может быть издан указ, который призван стимулировать «усиление конкуренции в экономике в целях снижения цен для американских семей и повышения заработной платы для американских рабочих». Это произошло после того, как Европейская комиссия объявила о новых правилах ремонта ноутбуков, смартфонов и планшетов.

перевод отсюда

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

Блог им. ruh666 |Фондовые инвестиции становятся «ставками домохозяйств» - что это может означать (перевод с elliottwave com)

- 09 июля 2021, 15:25

- |

Еще в апреле в нашем финансовом прогнозе по волнам Эллиотта говорилось: «На уровне 34,4% процент финансовых активов домашних хозяйств США, привязанных к акциям, выше, чем когда-либо… Процент акций, принадлежащих домашним хозяйствам США, наверняка преодолеет 52-летнюю линию тренда, которая соединяет пики декабря 1968 года и марта 2000 года». Так и случилось. После наш июньский Elliott Wave Financial Forecast показал этот график и написал:

Еще в апреле в нашем финансовом прогнозе по волнам Эллиотта говорилось: «На уровне 34,4% процент финансовых активов домашних хозяйств США, привязанных к акциям, выше, чем когда-либо… Процент акций, принадлежащих домашним хозяйствам США, наверняка преодолеет 52-летнюю линию тренда, которая соединяет пики декабря 1968 года и марта 2000 года». Так и случилось. После наш июньский Elliott Wave Financial Forecast показал этот график и написал:

( Читать дальше )

Блог им. ruh666 |Пузырь Tesla, похоже, наконец лопнет

- 09 июля 2021, 12:25

- |

( Читать дальше )

Блог им. ruh666 |Вот почему ралли может продолжиться некоторое время

- 08 июля 2021, 15:21

- |

( Читать дальше )

Блог им. ruh666 |Трейдер Goldman: За 18 лет работы на Уолл-стрит я не мог представить, как набираю эти большие числа

- 07 июля 2021, 19:16

- |

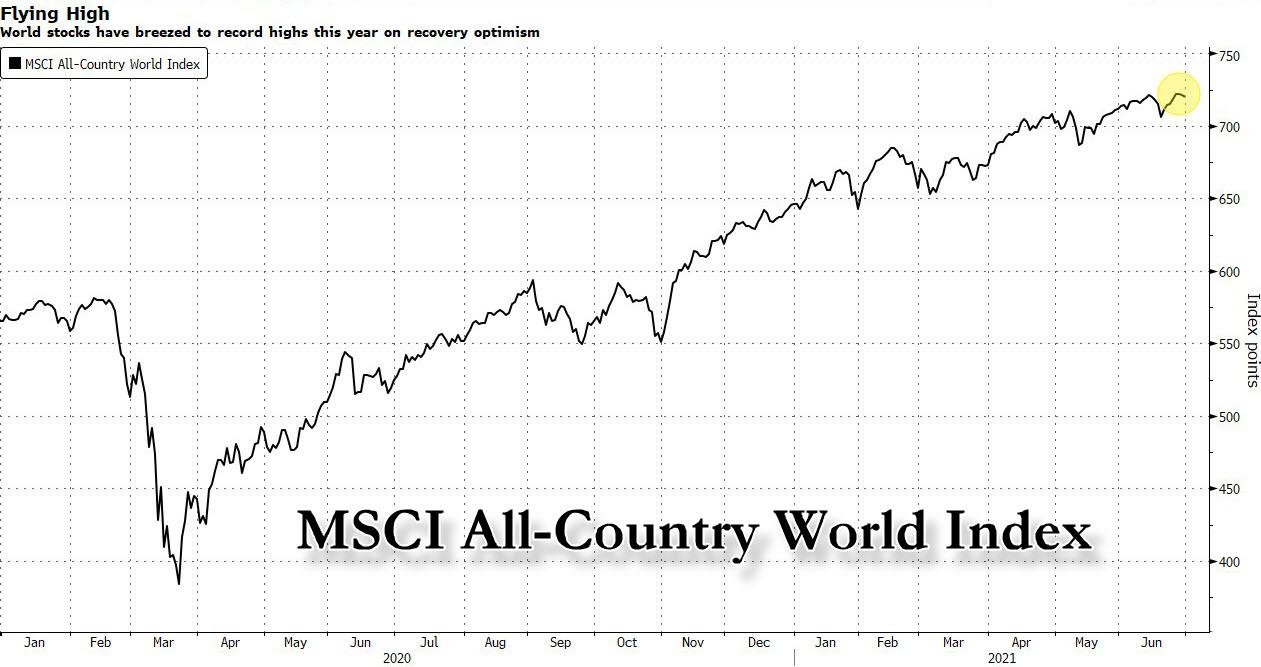

… он публикует следующую заметку, в которой сначала указывает поразительную рыночную статистику:

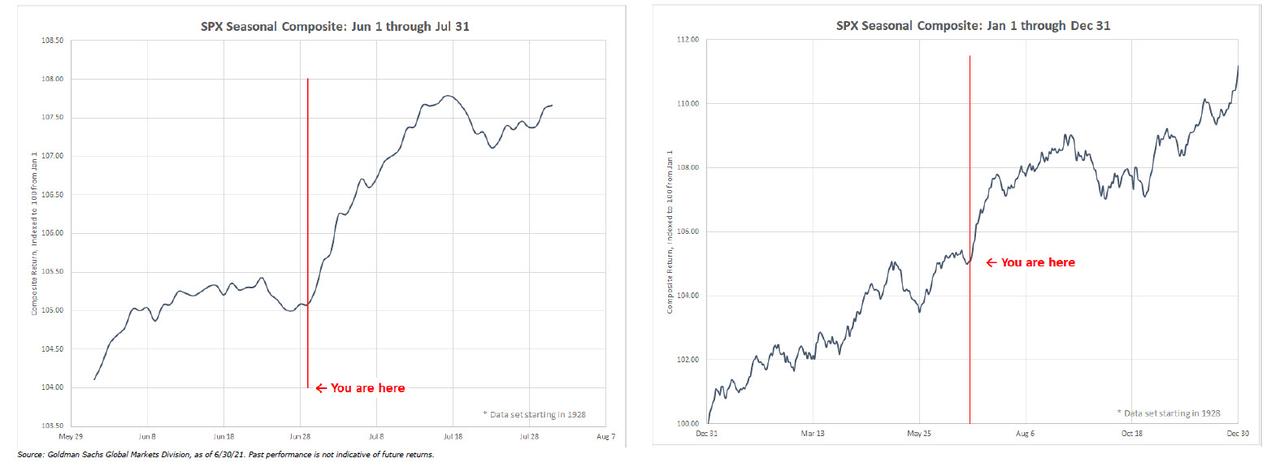

… он публикует следующую заметку, в которой сначала указывает поразительную рыночную статистику:S&P 500 зарегистрировал 7 торговых дней подряд с новым ATH, с 1928 года это случалось только 5 раз. Если сегодня зафиксирован еще один исторический максимум, то это было всего 3 раза в истории. Ни одна серия не ознаменовала немедленного или значительного пика на рынках. С 1928 года, если индекс S&P 500 растёт >10% в первом полугодии, то результаты во втором полугодии почти вдвое превышают медианное значение последних шести месяцев за все годы.

… но поистине примечательными были его наблюдения за скоростью денежных потоков: «За 18 лет отслеживания движения средств я не мог представить, как набираю такие большие числа. Мне нужно было проверить их дважды. Это были мои самые загруженные выходные и больше всего поступающих вопросов от клиентов за 2021 год». Одна из причин такой активности заключается в том, что, как объясняет Рубнет, помимо розничной торговли, институциональная активность прекратилась: «Позиционирование и настроения не растянуты и продолжают снижаться по мере роста акций. GS PB фундаментальный L/S Валовой левередж снизился на неделе и находится на самом низком уровне с октября прошлого года».

( Читать дальше )

Блог им. ruh666 |Потрясающая статистика показывает, что акции должны остановиться (перевод с elliottwave com)

- 07 июля 2021, 12:21

- |

«Уолл-стрит никогда не меняется», — сказал легендарный трейдер Джесси Ливермор. «Карманы меняются, лохи меняются, акции меняются, но Уолл-стрит никогда не меняется, потому что человеческая природа никогда не меняется». Торговая жизнь Ливермора началась в конце 1800-х годов, когда Чарльз Доу писал о фондовом рынке в своем Wall Street Journal. Работы Доу стали известны как Теория Доу, и ее центральный принцип состоит в том, что восходящий тренд на фондовом рынке имеет три фазы: накопление, участие и распределение. Во время фазы накопления сильные руки (меньшинство) покупают у слабых рук (большинство). По мере роста восходящего тренда общественность становится все более и более заинтересованной, пока на этапе распределения не начнется маниакальная спекуляция, и сильные руки не будут продавать (распределять) слабым, которые хотят получить доступ любой ценой. Колебания Эллиотта, конечно, признают эти три фазы соответствующими волнам 1,3 и 5 нарастающей импульсной волны на фондовом рынке.

«Уолл-стрит никогда не меняется», — сказал легендарный трейдер Джесси Ливермор. «Карманы меняются, лохи меняются, акции меняются, но Уолл-стрит никогда не меняется, потому что человеческая природа никогда не меняется». Торговая жизнь Ливермора началась в конце 1800-х годов, когда Чарльз Доу писал о фондовом рынке в своем Wall Street Journal. Работы Доу стали известны как Теория Доу, и ее центральный принцип состоит в том, что восходящий тренд на фондовом рынке имеет три фазы: накопление, участие и распределение. Во время фазы накопления сильные руки (меньшинство) покупают у слабых рук (большинство). По мере роста восходящего тренда общественность становится все более и более заинтересованной, пока на этапе распределения не начнется маниакальная спекуляция, и сильные руки не будут продавать (распределять) слабым, которые хотят получить доступ любой ценой. Колебания Эллиотта, конечно, признают эти три фазы соответствующими волнам 1,3 и 5 нарастающей импульсной волны на фондовом рынке.( Читать дальше )

Блог им. ruh666 |Призрак дефляции ФРС (перевод с deflation com)

- 05 июля 2021, 15:36

- |

Однако вождь острова любит рыбалку и не хочет, чтобы цены на рыбацкие лодки падали. Он постановил, что для острова будет найдено больше раковин, и через некоторое время будет найдено еще 1000 раковин, которые будут добавлены в экономику острова. Всего на острове сейчас 2000 раковин. Однако более низкий спрос на рыболовные лодки остается прежним и составляет 0,5% от общего количества раковин на острове. Разница теперь в том, что 0,5% денежной массы составляет 10 ракушек (0,5% от 2 000). Это столько же, сколько изначально стоила ваша лодка до великого кризиса рыболовных судов (GFbC). Вы счастливы и очень почитаете вождя за такое чудесное решение по увеличению запаса ракушек (денег).

( Читать дальше )

Блог им. ruh666 |Моё небольшое вью по рынкам

- 02 июля 2021, 15:28

- |

С моей точки зрения, рынки пока будут расти, хотя локально есть перекупленность.

Почему расти? Основные страхи сосредоточены на инфляционных ожиданиях. Так вот, с моей точки зрения, как это не смешно, но я согласен с ФРС. Ценовая инфляция, скорее всего, временна, ибо QE идёт давно и ценовой инфляции до сих пор не вызывало (из-за неравномерного распределения денег, но это отдельная тема). Рост цен вызван тем, что ковидными ограничениями были разрушены производственные цепочки, с их снятием, предложение не успевало за спросом. Потому, скорее всего, если снова не будут вводиься локдауны, производственные цепочки рано или поздно восстановятся и всё вернётся к тому, что было раньше. То есть напечатанные деньги будут идти на рынки активов, не затрагивая потребительский сектор.

Евро пока вниз, ибо идёт волна В в большом треугольнике. Цели пока не определены, но ниже 1.15 должны увидеть.

Но, есть отдельный риск, которого пока никто не понимает. Это возможные бунты, связанные с сегрегацией непривитых. Когда к людям относятся, как с скоту, рано или поздно недовольство этим может вылиться в физическое насилие. В обществе звучат два весьма простых вопроса: «Если (по официальной информации) прививка не даёт гарантий от заражения, а только от тяжёлого течения болезни, почему непривитый представляет для вас опасность, большую, чем привитый? И что вам вообще угрожает, если вы уже защищены вакциной?». Ответ звучит так: «вакцинироваться отказываются верующие в вышки 5g и чипирование, они из-за своей глупости представляют для всех опасность, нужно их дискриминировать!». Так с людьми можно разговаривать? Это уже похоже на дискриминацию по религиозному принципу (инквизиция и всё такое).

( Читать дальше )

Блог им. ruh666 |Почему этот индекс фондового рынка может быть на пути к "тряске" (перевод с elliottwave com)

- 01 июля 2021, 12:16

- |

В пятницу, 25 июня, индексы Russell прошли ежегодную ребалансировку. Другими словами, акции были перемещены из индексов Russell, таких как Russell 2000 и Russell 1000, в зависимости от их размера. Это событие совпало с большим скачком объема торгов, как это произошло 25 июня, но обычно это незначительное ежегодное событие. Однако изменение баланса в этом году вызвало следующие комментарии из нашего краткосрочного отчета от 25 июня по США:

В пятницу, 25 июня, индексы Russell прошли ежегодную ребалансировку. Другими словами, акции были перемещены из индексов Russell, таких как Russell 2000 и Russell 1000, в зависимости от их размера. Это событие совпало с большим скачком объема торгов, как это произошло 25 июня, но обычно это незначительное ежегодное событие. Однако изменение баланса в этом году вызвало следующие комментарии из нашего краткосрочного отчета от 25 июня по США:«Джеффрис и Ко отмечает, что сегодняшняя ребалансировка снижает качество компонентов Russell 2000 до самого низкого уровня с 2000 года. Другими словами, сейчас в индексе больше убыточных компаний по сравнению с прибыльными компаниями, чем когда-либо за последний 21 год. Самым крупным компонентом индекса в настоящее время является AMC Entertainment, акция-мем, который теряет деньги семь кварталов подряд. Денежные убытки, как правило, Денежные убытки, как правило, проявляются в проблемах с высоким коэффициентом бета, поэтому волатильность индекса должна возрасти».

Также имейте в виду, что Russell 2000 переполнен убытками в то время, когда индекс близок к историческому максимуму. Конечно, «мемы» — это те акции, которые получили много шума в социальных сетях от розничных инвесторов. Акции Gamestop — хорошо известный пример. Как вы, наверное, знаете, цена Gamestop резко выросла в январе, рухнула, а затем, в конце концов, восстановилась. Иными словами, акции мемов могут вести инвесторов по очень ухабистой дороге.

В нашем краткосрочном отчете от 23 июня в США рассмотрен следующий взгляд на фаворитов «чатов»: «Акции-мемы [являются] ключом к психике инвесторов и степени их спекулятивного рвения». Наблюдатели финансовых рынков могут относить акции-мемы к той же спекулятивной категории, что и, скажем, биткойн. Неистовое поведение инвесторов вокруг горячих акций и криптовалют — главный признак того, что психология инвесторов может быть близка к пику.

Волны Эллиотта — прямое отражение повторяющихся паттернов психологии инвесторов. В классике Уолл-стрит Фроста и Пректера, Волновой принцип Эллиотта: ключ к поведению рынка, говорится: «Основная цель волновой классификации — определить, где находятся цены в прогрессии фондового рынка. Это упражнение несложно, если подсчет волн ясен, как на быстро движущихся эмоциональных рынках ...». Эта цитата используется потому, что волновой анализ Эллиотта — в дополнение к другим индикаторам, таким как то, что было упомянуто о «высокой бета» в Russell 2000 — убедительно свидетельствует о том, что «быстро движущийся, эмоциональный» рынок развернется скорее раньше, чем позже.

перевод отсюда

( Читать дальше )

Блог им. ruh666 |Индекс Nifty 50 - оценка прогресса пятой волны

- 30 июня 2021, 12:15

- |

График выше дает нам более подробное представление о структуре волны (5). Раз это не конечная диагональ, пятая волна примет форму обычного пятиволнового импульса. В этом случае паттерн можно обозначить от 1-2-3-4-5, где также видны две степени тренда в волне 3. Если этот подсчет верен, то вместо того, чтобы разрушить долгосрочный негативный прогноз, этот график предполагает, что ожидаемый разворот сейчас еще ближе. Еще одна причина не доверять быкам — медвежья дивергенция RSI между волнами 3 и 5. Конечно, все это еще не является достаточно сильной причиной для открытия короткой позиции по Nifty 50. Тенденция все еще восходящая, и попытки ловить вершины никогда не рекомендуются.

График выше дает нам более подробное представление о структуре волны (5). Раз это не конечная диагональ, пятая волна примет форму обычного пятиволнового импульса. В этом случае паттерн можно обозначить от 1-2-3-4-5, где также видны две степени тренда в волне 3. Если этот подсчет верен, то вместо того, чтобы разрушить долгосрочный негативный прогноз, этот график предполагает, что ожидаемый разворот сейчас еще ближе. Еще одна причина не доверять быкам — медвежья дивергенция RSI между волнами 3 и 5. Конечно, все это еще не является достаточно сильной причиной для открытия короткой позиции по Nifty 50. Тенденция все еще восходящая, и попытки ловить вершины никогда не рекомендуются.перевод отсюда

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс