SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |ЕЦБ нарушил обещание: объём QE резко сократился.

- 26 мая 2015, 10:08

- |

Копипаст с сайта «Вести.Экономика»: http://www.vestifinance.ru/articles/57784

Европейский центральный банк сократил объем приобретаемых суверенных облигаций на прошлой неделе, несмотря на заявления ряда членов управляющего совета об увеличении объема покупок в мае и июне.

«Мы знаем о сезонных закономерностях на долговых рынках в связи с праздничным периодом, который длится с середины июля по август и характеризуется низкими объемами ликвидности. Мы принимаем это во внимание и будем активнее выкупать бумаги в мае и июне. Если будет необходимо, мы увеличим покупки в сентябре, когда ликвидность на рынки вновь вернется», — заявил Кёре.

( Читать дальше )

Европейский центральный банк сократил объем приобретаемых суверенных облигаций на прошлой неделе, несмотря на заявления ряда членов управляющего совета об увеличении объема покупок в мае и июне.

Программа Европейского центробанка по выкупу облигаций

На прошлой неделе член исполнительного совета регулятора Бенуа Кёре заявил, что регулятор намерен увеличить объем выкупаемых активов в ближайшие месяцы, даже несмотря на период низкой ликвидности на долговых рынках.«Мы знаем о сезонных закономерностях на долговых рынках в связи с праздничным периодом, который длится с середины июля по август и характеризуется низкими объемами ликвидности. Мы принимаем это во внимание и будем активнее выкупать бумаги в мае и июне. Если будет необходимо, мы увеличим покупки в сентябре, когда ликвидность на рынки вновь вернется», — заявил Кёре.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Блог им. serzinho |Глобальные потоки капитала: что будет дальше в долларовой системе?

- 05 мая 2015, 22:15

- |

В 2014 году по миру прокатилась волна девальваций национальных валют по отношению к доллару США. Ослабились валюты развивающихся стран, в том числе России, Турции, Казахстана, Бразилии, Аргентины и многих других стран. Не стали исключением и евро, фунт, иена, норвежская крона и дру гие валюты развитых стран. Это наглядно можно увидеть по индексу доллара: www.forexpf.ru/chart/usd_index/.

Это подтверждается и динамикой потоков капитала.

Мощный отток капитала ощутили на себе развивающиеся рынки. По сути, сейчас отток капитала происходит и в Европе. Обесценивание валют вкупе с политикой низких и нулевых процентных ставок бьет по стимулам инвестирования в том или ином регионе. Например, на фоне ослабления евро после запуска программы QE в Европе и снижением фактически до нуле ключевых ставок (а доходности по долговым инструментам вообще уходили в минус) Евросоюз получил стимул для расширения торгового баланса, но всё это восполнилось оттоком капитала. Об этом очень хорошо написано в статье Дмитрия Шагардина: http://d-shagardin.livejournal.com/120308.html.

( Читать дальше )

Это подтверждается и динамикой потоков капитала.

Мощный отток капитала ощутили на себе развивающиеся рынки. По сути, сейчас отток капитала происходит и в Европе. Обесценивание валют вкупе с политикой низких и нулевых процентных ставок бьет по стимулам инвестирования в том или ином регионе. Например, на фоне ослабления евро после запуска программы QE в Европе и снижением фактически до нуле ключевых ставок (а доходности по долговым инструментам вообще уходили в минус) Евросоюз получил стимул для расширения торгового баланса, но всё это восполнилось оттоком капитала. Об этом очень хорошо написано в статье Дмитрия Шагардина: http://d-shagardin.livejournal.com/120308.html.

( Читать дальше )

Блог им. serzinho |Отрицательные ставки приведут долговой рынок к краху.

- 30 апреля 2015, 09:30

- |

Копипаст: http://www.vestifinance.ru/articles/56761

(Источник: Вести.Экономика)

Сверхмягкая денежно-кредитная политика Европейского центрального банка (ЕЦБ) и программа количественного смягчения создают серьезные риски для финустойчивости еврозоны.

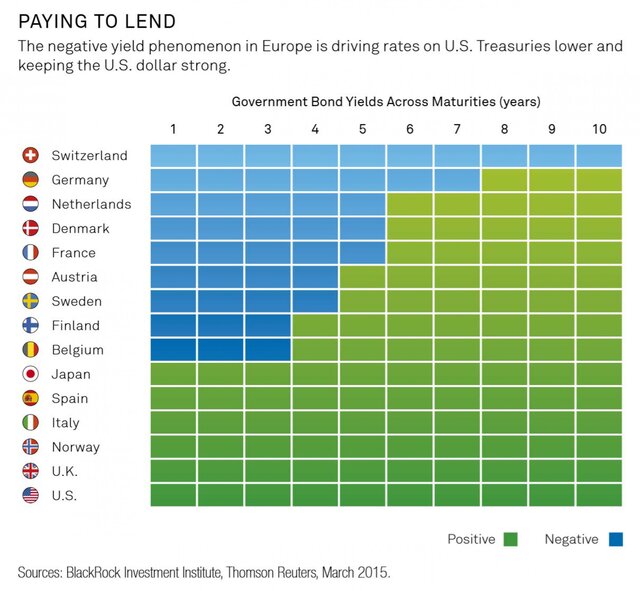

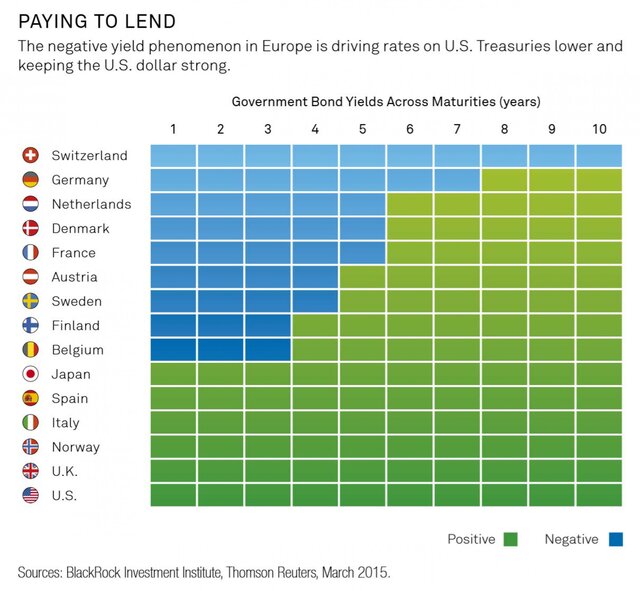

Уже сейчас около трети европейских гособлигаций имеют отрицательную доходность. У одной только Германии таких бумаг уже 70%, причем двухлетки торгуются с доходностью минус 0,27%, то есть даже ниже депозитной ставки ЕЦБ. Это противоречит здравому смыслу, и многие гуру рынка заявляют о наличии самого настоящего пузыря, предлагая при этом играть на понижение стоимости европейских облигаций, в первую очередь немецких. На прошлой неделе Билл Гросс, считающийся королем долгового рынка старой школы, назвал продажу немецких гособлигаций величайшей возможностью всей его жизнью.

( Читать дальше )

(Источник: Вести.Экономика)

Сверхмягкая денежно-кредитная политика Европейского центрального банка (ЕЦБ) и программа количественного смягчения создают серьезные риски для финустойчивости еврозоны.

Уже сейчас около трети европейских гособлигаций имеют отрицательную доходность. У одной только Германии таких бумаг уже 70%, причем двухлетки торгуются с доходностью минус 0,27%, то есть даже ниже депозитной ставки ЕЦБ. Это противоречит здравому смыслу, и многие гуру рынка заявляют о наличии самого настоящего пузыря, предлагая при этом играть на понижение стоимости европейских облигаций, в первую очередь немецких. На прошлой неделе Билл Гросс, считающийся королем долгового рынка старой школы, назвал продажу немецких гособлигаций величайшей возможностью всей его жизнью.

Согласно параметрам QE центральный банк не покупает бумаги с доходностью ниже 0,2%, а значит, когда доходности по всем бумагам Германии упадут до минус 0,2%, участники рынка смогут дружно начать игру против ЕЦБ, тем более что к тому времени регулятор уже будет готовиться к завершению своей программы. Парадоксальность ситуации еще и в том, что уже сейчас, играя на понижение стоимости немецких бумаг, можно неплохо заработать. Об этом накануне заявил уже новый король облигаций Джеффри Гундлах.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс