Блог им. sky999 |Немного о происходящих событиях и о том, что будет дальше

- 16 апреля 2018, 17:52

- |

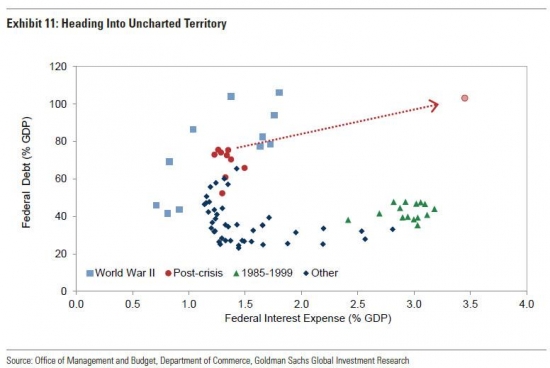

Ранее, я выкладывал наглядный график на котором связаны между собой величина гос. долга США и стоимость его фондирования на протяжении их истории. На нем наглядно показано куда ведет эти параметры текущая политика ФРС (а в последних комментариях прозвучало намерение еще больше ускорить этот процесс).

Хорошо видно, что никогда раньше экономика США не существовала при таком соотношении размера гос. долга к стоимости его финансирования. И можно смело утверждать, что и дальше существовать не будет. А значит движение отмеченное пунктирной стрелкой на графике — невозможно. А все произошедшие и еще предстоящие события как раз и объясняют почему это невозможно. И можно предположить, что впереди у нас еще много интересного (недаром Трампа начали называть

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 16 )

Блог им. sky999 |Рынок LIBOR готов взорваться?

- 22 марта 2018, 17:41

- |

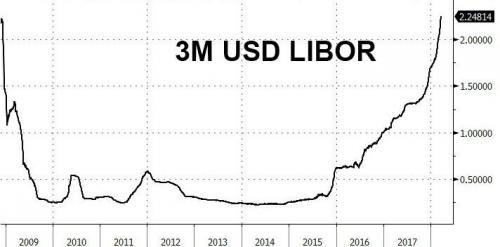

На ZeroHedge вышла интересная статья, посвященная текущей динамике ставки 3-ех месячного LIBOR (ставка под которую банки кредитуют друг друга) и возможным последствиям ее роста. Русский вариант есть здесь. Ключевым аспектом является то, что ставки непрерывно росли начиная с 7 февраля этого года в течение 31 торговой сессии. Динамика за последний год впечатляющая, в настоящий момент мы находимся на уровне, наблюдавшемся последний раз в 2008 году:

Причем, как отмечает аналитик Citigroup Мэтт Кинг:

Ставка LIBOR по-прежнему остается ключевой для определения стоимости займов с кредитным плечом, процентных свопов и некоторых ипотечных кредитов. Помимо этого прямого влияния, высокие ставки денежного рынка вкупе с бегством от рисковых активов способны привести к значительному оттоку средств из взаимных фондов. Это, в свою очередь, может вызвать шквал распродаж на рынке и привести к негативному воздействию на всю экономику в целом.

( Читать дальше )

Блог им. sky999 |Новая нормальность в действии — еще одна корреляция разрушена?

- 20 марта 2018, 17:22

- |

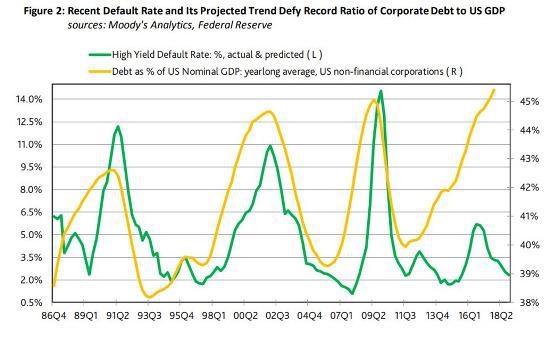

Речь идет о взаимосвязи величины корпоративного долга и величины корпоративных дефолтов в США. Наткнулся на интересную статью в которой приведена корреляция между этими двумя показателями (здесь полный перевод на русский). Исторически, рост корпоративного долга приводил к увеличению частоты корпоративных дефолтов, т.к. росла кредитная нагрузка на компании. Однако, начиная с 2012 года эта взаимосвязь перестала работать, при этом корпоративный долг уже превысил уровни 2008 года (в % от номинального ВВП):

В публикации пытаются объяснять этот феномен ростом глобализации, в рамках которой долг корпораций США надо рассматривать в отношении к мировому, а не локальному ВВП, а также ростом величины долларовой наличности на счетах корпораций (в последнее десятилетие это было характерно для ряда крупных компаний). Но наиболее правдоподобный вариант заключается в том, что ФРС и другие центробанки предоставляли слишком большой поток ликвидности на внешние рынки в последние годы — подавляя процессы «естественного отбора» на свободном рынке и спонсируя дешевые займы для неэффективных предприятий.

( Читать дальше )

Блог им. sky999 |ZH: Биткоин как опережающий индикатор для S&P 500?

- 16 марта 2018, 17:30

- |

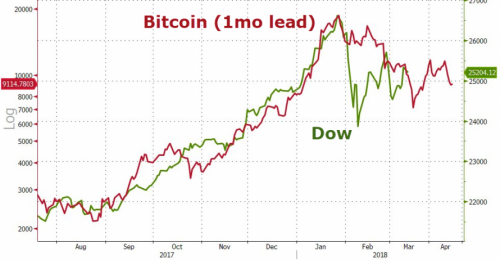

На ZeroHedge заметили хорошую корреляцию между курсом биткоина со смещением на 1 месяц вперед и индексом Dow (она справедлива и для широко известного S&P 500). В принципе, это выглядит разумно — горячие деньги первыми устремляются на наиболее спекулятивные рынки, такие как рынки криптовалют сейчас. Посмотрим, как эта идея будет отыгрывать в дальнейшем, т.к. интерес к криптовалютам начинает спадать.

_____

мой блог

Блог им. sky999 |Очередной грозный сигнал для мировой экономики

- 11 марта 2018, 13:17

- |

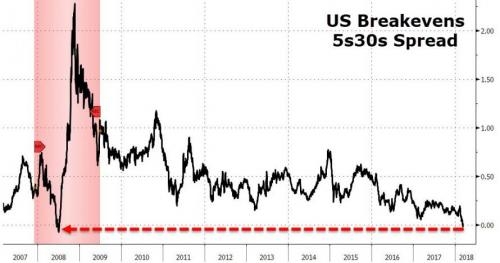

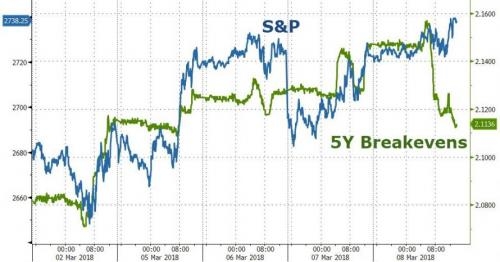

Кривая ожидаемой инфляции в США инвертировалась впервые с 2008 года, еще один сильный сигнал ухудшающихся экономических условий в стране. На графике ниже показан спред между ожидаемой инфляцией на 5-ти и 30-ти летнем периоде, эта величина находится на минимуме с 2008 года:

Рынки по-прежнему ожидают инфляционный импульс в краткосрочной перспективе, однако долгосрочные ожидания находятся под угрозой возможной рецессии, которая ограничит экономический рост и ценовое давление. При этом можно ожидать как снижение маржи производителей, так и сжатие конечного спроса потребителей из-за падения их доходов.

Краткосрочная динамика пятилетних ожиданий по инфляции также выглядит негативно для американского фондового рынка, возможно вскоре можно ожидать очередной коррекции:

____

мой блог

Блог им. sky999 |Несколько слов о текущей политике ФРС

- 22 февраля 2018, 17:17

- |

На ZeroHedge выложили хороший график, отражающий текущую ситуацию с госдолгом США. По вертикальной оси отложена величина государственного долга в % от ВВП, по горизонтальной — величина процентных отчислений по долгу, также в % от ВВП. Красные точки отражают параметры бюджетной политики Штатов за последние годы:

Комментарий от Goldman Sachs:

США входят на неизведанную территорию, как минимум в отношении текущей бюджетной политики, отражающей зависимость величины государственного долга от стоимости его обслуживания.

Как показано на графике, процентные платежи по долгу (по отношению к ВВП) заметно превосходили текущие значения ранее в 1980-90 годах, но величина долга была гораздо меньшей. Во время 2 Мировой Войны и после нее долг, выраженный в % от ВВП, был выше чем то что мы наблюдаем сегодня, в то же время стоимость его обслуживания была сопоставимой.

( Читать дальше )

Блог им. sky999 |Шок волатильности на S&P 500 распространился на другие рынки

- 16 февраля 2018, 17:55

- |

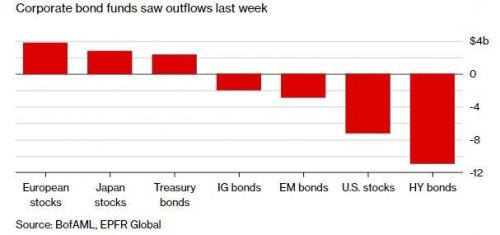

Согласно данным BofA облигационные фонды за прошлую неделю испытали отток средств величиной в $14.1 млрд ($10.9 млрд. ушло из фондов мусорных облигаций) — второй по величине отток средств за всю историю наблюдений. До этого мощный отток средств происходил во время выборов президента США и девальвации китайского юаня.

Эту тенденцию подтверждает и отчет от Lipper, за прошедшую неделю инвесторы вывели $6.3 млрд. из фондов облигаций с высокой доходностью — второй по величине отток за всю историю наблюдений и пятая подряд неделя с оттоком средств инвесторов (суммарный отток за этот период составил $15 млрд. по данным Bloomberg).

( Читать дальше )

Блог им. sky999 |Несколько интересных фактов о коррекции на рынке США

- 09 февраля 2018, 15:27

- |

Количество сообщений с рассуждениями на тему стоит ли покупать дно после рекордной коррекции ставит многолетние рекорды.

При этом хедж-фонды Risk Parity, основанные на балансировке средств между активами исходя из оценки соотношения Риск/Доходность, показали худший результат за последние несколько лет.

( Читать дальше )

Блог им. sky999 |Экономика России все глубже интегрируется в мировую, покорены новые вершины…

- 07 февраля 2018, 16:01

- |

Доля российских предприятий, не готовых отказаться от закупок за рубежом технологий и сырья, за время санкционной войны не только не снизилась, но даже выросла, сообщает в февральском «Мониторинге» РАНХиГС.

Хуже всего обстоят дела с оборудованием, показала серия опросов, которую академия проводила в течение последних трех лет. Если в 2015-м году 30% предприятий выражали готовность сократить или полностью свернуть закупки за рубежом машин, станков и технологических решений, то к 2017-му таких осталось лишь 7%.

…. если в 2015-м году 62% российских предприятий признали невозможность прекратить закупки за рубежом из-за того, что в России в принципе не производится нужная им продукция, то в 2017-м их доля выросла до 69%.

Процесс интеграции сформировал уверенный долгосрочный тренд, что хорошо видно на графике:

( Читать дальше )

Блог им. sky999 |Что-то странное происходит с волатильностью индекса Dow Jones

- 23 октября 2017, 23:54

- |

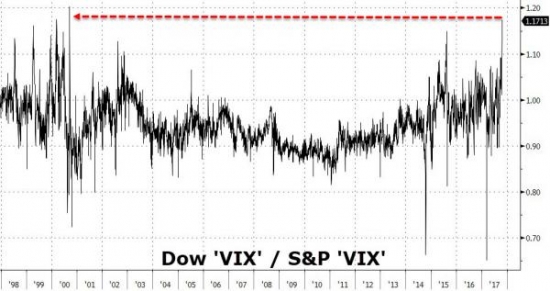

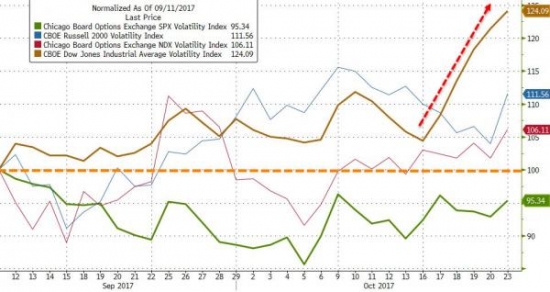

Интересное наблюдение от ZeroHedge. Соотношение индексов волатильности VIX для Dow и SP500 достигло исторического максимума за 17 лет (подобное наблюдалось в конце 2000 года).

Индекс волатильности Dow начал активно расти с середины октября (пунктирная красная стрелка на диаграмме).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс