Блог им. sky999 |Фондового рынка в США больше нет

- 05 августа 2020, 00:04

- |

https://www.zerohedge.com/markets/nasdaq-surges-another-record-high-despite-dollar-surge

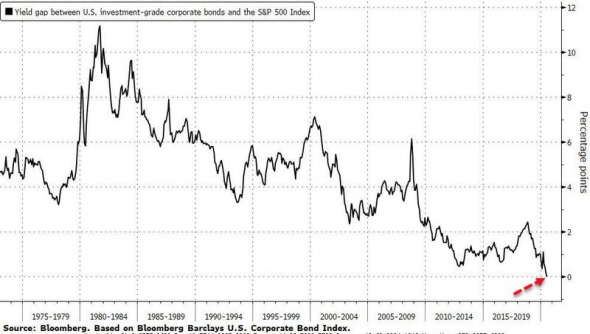

(Дивидендная доходность SP500 и доходность индекса корпоративных бондов от Barclays сравнялись и составляют в настоящее время 1,9%.)

p.s. Испанский фондовый рынок, кстати, уже почувствовал дыхание второй волны коронавируса...

https://www.zerohedge.com/markets/spanish-stocks-break-support-virus-concerns-surge

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 32 )

Блог им. sky999 |Предостережение для любителей дивидендных историй на нашем рынке

- 23 июля 2017, 00:10

- |

Вышло от Аналитического кредитного рейтингового агентства (АКРА).

По итогам 2016 г. рентабельность крупного бизнеса по FCF приблизилась к нулю, у крупных госкомпаний данный показатель упал до -2%.

В период с 2014 по 2016 гг. ведущим корпорациям удавалось удерживать текущий уровень долговой нагрузки и капитальных затрат, но дальнейший рост дивидендов способен привести к ухудшению качества крупного бизнеса, считает АКРА.

И, отдельно, по дивам госкомпаний:

Снижение долговой нагрузки и пройденный пик капитальных затрат позволили компаниям сектора увеличить дивиденды на 37% до 453 млрд руб.

Тем не менее этот источник роста исчерпывает себя: дальнейшее снижение долговой нагрузки маловероятно, а отношение объявленных дивидендов к свободному денежному потоку (FCF, free cash flow) до выплаты дивидендов, превысившее по сектору 70%, ограничивает их дальнейший рост.

В графическом представлении хорошо видно замедление темпов роста дивидендных выплат:

( Читать дальше )

Блог им. sky999 |Дефицит ликвидности — как новая нормальность бюджетной политики

- 11 июля 2017, 23:55

- |

В Ведомостях не так давно вышла хорошая статья о том, как проясняются контуры бюджетной политики до 2020 года. Основные факторы — отсутствие серьезных преобразований, стагнирующие расходы и займы на внутреннем рынке для покрытия дефицита.

Быстрее, чем предусмотрено действующим законом о бюджете на 2017–2019 гг., будет сокращаться дефицит – в итоге он уменьшится до 0,8% ВВП в 2020 г. (см. график, ненефтегазовый – до 6,2% ВВП). Его основным источником финансирования, как и планировалось, будут внутренние займы – чистое привлечение составит около 1 трлн руб. в год, а в 2020 г. – почти 1,4 трлн. Резервный фонд закончится в 2018 г., когда будет потрачена купленная в 2017 г. валюта (678 млрд руб.), после этого Минфин не планирует его пополнять.

Покрытие дефицита, образовавшегося из-за падения товарных рынков, через внутренние займы это, конечно, хороший ход. Однако у этой медали есть и обратная сторона. Во-первых, радость наших буратино из минфина может быть недолгой — проклятый госдеп (хотя теперь уже сенат) способен ввести еще немало неприятных для нас санкций. Если это закроет рынок ОФЗ для иностранцев — нас ждет дефицит валюты (нефть то теперь дешевая, а доллары на рубли для покупок ОФЗ менять уже не будут) и необходимость выжимать всю ликвидность досуха из отечественного рынка. Во-вторых, выплаты по госдолгу будут постоянно расти, увеличивая расходы бюджета. Динамика расходов на обслуживание госдолга

( Читать дальше )

Блог им. sky999 |Обзор Spydell’a о ситуации на фондовом рынке США

- 03 июня 2017, 12:42

- |

Здесь. Он там достаточно красочно описывает, что текущая капитализация побила все мыслимые рекорды за последнее десятилетие и даже столетие. Но тут, правда, надо выделить важный фактор дивидендной доходности — выплаты и соответствующий денежный поток за последнее десятилетие тоже стабильно росли.

Более того, последние 15 лет стабильно росла дивидендная доходность. А что, в это же время, происходило с доходностью трежерис и ставкой по федеральным фондам? Правильно — они стабильно снижались.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс