Блог им. smartlab |Ваша профессиональная область?

- 01 октября 2021, 10:00

- |

Ваша профессиональная область?

🔓 Инвестиции становятся доступнее. Сегодня не нужно иметь финансовое образование, чтобы зарабатывать на бирже. Крупные банки и брокерские компании предлагают удобные мобильные приложения, чтобы легко начать инвестировать, вне зависимости от того, в какой сфере человек работает.

🤔 В связи с этим нам стало интересно — кто вы по профессии?

- комментировать

- ★1

- Комментарии ( 53 )

Блог им. smartlab |Долгосрочные инвестиции на следующие 15 лет.

- 23 июля 2020, 14:11

- |

Я говорил уже не раз

Теперь я повторяю вновь

Я говорил уже сто тысяч раз

Теперь я повторяю вновь

/Строчки Из Песни/

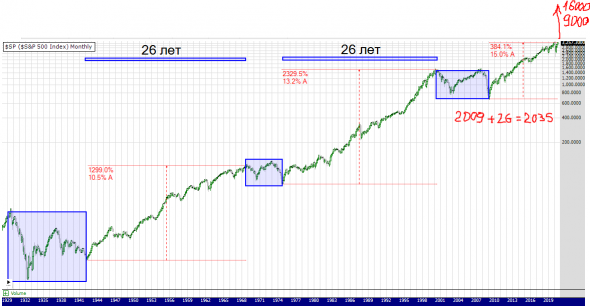

Ну вот, уже стали забывать что пару месяцев назад было падение рынков на 35% (SP-500). Опять пошли разговоры о непрерывном росте с 2009 года :)

Такое же «одноразовое» падение на 35% с быстрым восстановлением было в 1987 году, а все остальное это мелкие коррекции до 20-25% о которых никто и не помнит и приравнивают их к коррекциям на бычьем рынке. В памяти с 1920-х годов остались только три настоящих кризисных периода:

1) Великая депрессия 1929 +

2) Кризис 1970-х годов

3) Кризис 2000-2009 гг

От конца этих кризисов до начала следующих рынок вырастал примерно на 1299% и 2329%, и этот рост оба раза длился 26 лет.

Если экстраполировать в будущее, то начало следующего кризиса такого же масштаба ожидается в 2035 году (2009 + 26). И ожидаемый рост индекса SP-500 от 9000 (минимум) до 16000 (максимум).

Блог им. smartlab |Базовые советы для инвесторов

- 10 июля 2020, 12:59

- |

Чтобы не пасть жертвой безумия на финансовых рынках, перед началом инвестирования следует помнить, что:

Если вы боитесь, что активы упадут в стоимости, то вкладываете деньги только в застрахованные депозиты. Доходность будет небольшой, но это плата за ее надежность.

Каждое прошлое падение рынка выглядит как возможность, а каждое будущее как риск. Готовы ли вы увеличить вложения в актив, если он упадет в цене? Если нет, возможно, стоит пересмотреть стратегию.

Настроения инвесторов – главный фактор влияния на цены на коротких горизонтах. Они не зависят от расчетов, формул и таблиц в экселе. Настроения могут загнать цены активов как иррационально низко, так и безумно высоко. Не вводите себя в заблуждение, что сможете их предсказывать, ориентируйтесь на долгосрочный подход.

( Читать дальше )

Блог им. smartlab |36 простых истин мира инвестиций от финансового советника Бена Карлсона

- 18 июня 2020, 13:13

- |

На телеграмм канале ДОХОДЪ появились отличные советы для инвесторов.

1. Если вам нужны деньги через короткий промежуток времени, вам нельзя инвестировать в акции.

2. Если вы хотите большей доходности, то придётся принять больший риск.

3. Если вам нужны стабильные результаты, то придётся принять низкие доходности.

4. Чем больше ожидаемая доходность у стратегии, тем выше возможные потери.

5. Рынок акций постоянно растёт и падает.

6. Самый простой способ захеджироваться от падения фондового рынка — выйти в кэш.

7. Риск постоянно меняет свою форму, но никогда не исчезает.

8. Не существует идеальной акции, инвестиционной стратегии или распределения активов.

9. Ни один инвестор не бывает прав всё время.

10. Ни одна стратегия не обыгрывает рынок всё время

( Читать дальше )

Блог им. smartlab |TATARIN: На Американском рынке сейчас намного больше возможностей.

- 22 марта 2020, 18:00

- |

Пора работать ☺️… в эти дни я активно торгую на нашем рынке и на американском. Но на Американском рынке намного больше возможностей и интересных ВЫСОКО РИСКОВАННЫХ АКЦИИ..., на которых можно в будущем после того как пройдёт короновирус хорошо заработать. Поэтому под эти высоко рискованные я заложил 15% своего портфеля и планирую покупать эти акции.

1) РЕNN — упал за 1,5 месяца на -80%. Это американский оператор казино и гоночных трэков.

2) ЕАТ за 1,5 месяца упал -80%. Американская компания занимающая ресторанным бизнесом. В настоящее время во владении, управлении или во франшизе компании находится 1629 заведении.

3) DIN — за 1,5 месяца упала на -81%. По состоянию на 31 декабря 2019 года было 3628 ресторанов, является публичной компанией по производству продуктов питания и напитков базируется в штате Калифорния которую сейчас закрыли из за короновируса.

4) MUR — за 1,5 месяца упала на -77%. Американская нефтяная компания.

5) PBF — за 1,5 месяца упала на -75%. Является нефтеперерабатывающим заводом и поставщиков не маркированного транспортного топлива, мазутов и.т.д.

6) NCLH — за 1,5 месяца акция упала -85%. Эта компания оператор трансатлантических и круизных маршрутов владеющая собственным флотом круизных судов. Контролирует примерно 8% общемирового рынка круизов.

7) RCL — за 1,5 месяца акция упала на -82%. Американско-норвежское компания. Является второй по величине круизной компанией в мире.

8) CWH — за 1,5 месяца эта акция упала на 73%. Эта американская корпорация специализирующая на продаже транспортных средств для отдыха.

9) TRGP — за 1,5 месяца эта акция упала на -80%. Это средняя энергетическая корпорация, является одним из крупнейших поставщиков природного газа и газовых жидкостей в США.

10) FUN — за 1,5 месяца акция упала на -70%. Эта компания владеет и управляет развлекательными центрами и аквапарками, а также гостиницами в США и Канаде.

Я сам лично буду их со следующей недели покупать и тут ещё не весь список интересных акции. Это не рекомендации к покупкам 😏 они могут быть ещё ниже. Всем удачных торгов 👋

Блог им. smartlab |Инвестиции во время кризиса

- 10 марта 2020, 10:12

- |

В моменты катаклизмов полезно думать о вечном и главном. А в момент финансовых катаклизмов думать о вечном и главном поздно, надо было раньше. Так что же это за вечное и главное, о котором столь многие забыли?

(1) Если вы вложились в рынок, а он вырос — вы молодец. Но не пытайтесь повторять, может вдруг не получиться и все предыдущие удачи насмарку. Потому что на самом деле вы просто угадали.

(2) Плечо есть зло для инвестора и счастье для брокера.

(3) Умный инвестор покупает тогда, когда у всех сомнения и продает тогда, когда все уверены. Но и он иногда ошибается.

(4) Осторожный инвестор как правило входит в рынок последним — как раз перед падением, и выходит первым — как раз на дне.

(5) Не так важно, как сработает ваша стратегия при росте рынка. Важно, как она сработает в кризис.

(6) Если вам предлагают «диверсифицированный портфель», уточните, в чем суть диверсификации, и помните: 90% «диверсификаторов» понимают ее не как нейтральность к рынку, а как обилие разных бумаг.

( Читать дальше )

Блог им. smartlab |Несколько слов об активном и пассивном управлении - Владимир Твардовский

- 12 ноября 2019, 14:40

- |

В августе этого года Morning Star зафиксировало впервые в истории фондового рынка США превышение сумм, инвестированных в фонды пассивного управления над активными фондами. Из этого простого факта многие управляющие и аналитики делают далеко идущие выводы об изменении структуры рынка. Так ли это и есть ли причины полагать, что активное инвестирование умерло, только потому, что объем денег в фондах с пассивным управлением в августе сего года впервые в истории превысил объем средств в фондах с активным инвестированием?

Ну, давайте поговорим о смерти активных инвестиций. Об этом все последние годы говорили исключительно продавцы ETF, да независимые консультанты, которым проще продать «весь рынок», чем строить финансовые модели и искать недооцененные и переоцененные активы для формирования портфеля клиента в соответствии с его риск-профилем. Поговорим о том, чего не понимают продавцы инвестиционных продуктов, ориентированных на пассивное инвестирование.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс