SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. smoketrader |CBonds Конференция "Денежный и вексельный рынок" 6 сентября. Астрахань.

- 19 июня 2013, 16:00

- |

Мои давние коллеги — CBonds приглашают Вас (уважаемые коллеги) принять участие в межбанковской конференции «Денежный и вексельный рынок»!!!

Информационное агентство Cbonds приглашает Вас принять участие во второй межбанковской конференции «Денежный и вексельный рынок», которая состоится 6 сентября в Астрахани.

Межбанковская конференция «Денежный и вексельный рынок» является крупнейшей в России конференцией участников самого закрытого и обособленного финансового рынка.

С 2006 года каждую осень конференция, которая ранее называлась «Российский вексельный конгресс», собирала ключевых игроков вексельного рынка России.

С 2012 года было принято решение расширить программу конференции и включить в нее секции, посвященные вопросам межбанковского сотрудничества, денежному рынку, управлению ликвидностью, операциям РЕПО, валютному рынку и т.д.

Каждый год конференция проводится в одном из крупных российских городов.

Участники уже побывали в Казани, Самаре, Екатеринбурге, Нижнем Новгороде, Ростове-на-Дону, Уфе и Калининграде.

( Читать дальше )

Информационное агентство Cbonds приглашает Вас принять участие во второй межбанковской конференции «Денежный и вексельный рынок», которая состоится 6 сентября в Астрахани.

Межбанковская конференция «Денежный и вексельный рынок» является крупнейшей в России конференцией участников самого закрытого и обособленного финансового рынка.

С 2006 года каждую осень конференция, которая ранее называлась «Российский вексельный конгресс», собирала ключевых игроков вексельного рынка России.

С 2012 года было принято решение расширить программу конференции и включить в нее секции, посвященные вопросам межбанковского сотрудничества, денежному рынку, управлению ликвидностью, операциям РЕПО, валютному рынку и т.д.

Каждый год конференция проводится в одном из крупных российских городов.

Участники уже побывали в Казани, Самаре, Екатеринбурге, Нижнем Новгороде, Ростове-на-Дону, Уфе и Калининграде.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог им. smoketrader |Денежный рынок: "В Багдаде - все спокойно..."

- 18 июня 2013, 16:26

- |

Файл Биржи сегодня пополнился лишь известными именами — ФинСистема и Алмаз. Поскольку сделки этих компаний были «растянуты» во времени — они еще какое-то время будут «всплывать»…

ЦБР сегодня проводил недельное РЕПО, рынок стабильно не «добирает» 200-300 млрд. из лимита. Овернайт «выгребли» целиком. На МБК и на коротком РЕПО ставки вполне адекватные — в районе 6,3%. Можно рассмотреть вариант размещения денег РЕПО ЦБР vs МБК или межд. РЕПО на овер с повышенным (допустим до 15% дисконтом, с ликвидным залогом) и «проверенным» контрагентом.

Я не наблюдаю появления каких-то серьезных проблем у Проспекта, Нэттрейдера и остальных — кто не выставлял отчеты на Алмаз. Компании работают, претензий регуляторов к ним нет. Штрафы скорее всего будут сняты (по указанию ЦБР).

Сегодня: ЦБР проводит 2 аукциона: Овернайт — 370 млрд.Недельное РЕПО — 1960 млрд. (против 1720 млрд. неделей ранее).

Свопы:

USD_TODTOM: мин/макс – 6,08/6,31%; последняя – 6,20%

EUR_TODTOM: мин/макс – 6,02/6,45%; последняя – 6,36%

( Читать дальше )

ЦБР сегодня проводил недельное РЕПО, рынок стабильно не «добирает» 200-300 млрд. из лимита. Овернайт «выгребли» целиком. На МБК и на коротком РЕПО ставки вполне адекватные — в районе 6,3%. Можно рассмотреть вариант размещения денег РЕПО ЦБР vs МБК или межд. РЕПО на овер с повышенным (допустим до 15% дисконтом, с ликвидным залогом) и «проверенным» контрагентом.

Я не наблюдаю появления каких-то серьезных проблем у Проспекта, Нэттрейдера и остальных — кто не выставлял отчеты на Алмаз. Компании работают, претензий регуляторов к ним нет. Штрафы скорее всего будут сняты (по указанию ЦБР).

Сегодня: ЦБР проводит 2 аукциона: Овернайт — 370 млрд.Недельное РЕПО — 1960 млрд. (против 1720 млрд. неделей ранее).

Свопы:

USD_TODTOM: мин/макс – 6,08/6,31%; последняя – 6,20%

EUR_TODTOM: мин/макс – 6,02/6,45%; последняя – 6,36%

( Читать дальше )

Блог им. smoketrader |Денежный рынок 14 июня 2013 (+ставки графически)

- 14 июня 2013, 17:51

- |

Неисполнение по РЕПО продолжается, однако на коротких ставках пока ситуация стабильна, хотя несколько сократились спреды. На ставках 1-2 недели видно, что междилерское РЕПО с акциями стоит дороже РЕПО с облигациями — 6,95 и 7,92% (акции 1W и 2W) против 6,09 и 6,61% в облигациях. Регуляторы продолжают «следить за ситуацией» и «спокойны». Повторюсь — «структурных сдвигов» пока нет.

ЦБР провел 1 аукцион: Овернайт — 260 млрд.

Первый аукцион:

Спрос = Исполнению – 225,236 млрд.

Отсечение — 5,5003%

Ср.взв.ставка — 5,5706%

Мин/макс — 5,5003/5,7601%

Второй аукцион:

Спрос — 49,948 млрд.

Исполнено – 34,763 млрд.

Отсечение — 5,5002%

Ср.взв.ставка — 5,6126%

Мин/макс — 5,5/6%

Подробнее + график на страницах блога:

smoketrader.ru/index.php/denezhnyj-rynok/46-mm140613

ЦБР провел 1 аукцион: Овернайт — 260 млрд.

Первый аукцион:

Спрос = Исполнению – 225,236 млрд.

Отсечение — 5,5003%

Ср.взв.ставка — 5,5706%

Мин/макс — 5,5003/5,7601%

Второй аукцион:

Спрос — 49,948 млрд.

Исполнено – 34,763 млрд.

Отсечение — 5,5002%

Ср.взв.ставка — 5,6126%

Мин/макс — 5,5/6%

Подробнее + график на страницах блога:

smoketrader.ru/index.php/denezhnyj-rynok/46-mm140613

Блог им. smoketrader |Ставки денежного рынка 13 июня

- 13 июня 2013, 16:46

- |

Продолжается «ситуация» с неисполнением РЕПО несколькими компаниями, однако о системном кризисе пока рано говорить. Некоторые участники рынка предпочли приостановить работу в рамках взаимных лимитов, однако на ставки междилерского РЕПО и МБК текущая ситуация пока не влияет. Ставки стабильны: МБК — 5,75-6,25%; междилерское РЕПО — 6,1-6,2%; несколько увеличилась активность в РЕПО с ЦК (где механизм передачи ликвидности пока реализован через 33 ОФЗ) — количество сделок возрасло, однако объемы пока незначительны.

ЦБР провел 1 аукцион: Овернайт — 220 млрд.

Далее:

http://smoketrader.ru/index.php/denezhnyj-rynok/43-mm130613

ЦБР провел 1 аукцион: Овернайт — 220 млрд.

Далее:

http://smoketrader.ru/index.php/denezhnyj-rynok/43-mm130613

Блог им. smoketrader |Механизм распределения свободных средств на денежном рынке

- 13 июня 2013, 12:51

- |

Трансмиссионный механизм денежного рынка. Т.е. механизм перераспределения свободных денег между участниками денежного рынка.

Если абстрагироваться от остатков на счетах комм.банков и клиентских остатков на брокерских счетах, что трансмиссионная цепочка выглядит следующим образом:

1. Центральный Банк дает Коммерческим банкам (не ниже 2-й категории качества) деньги на аукционе прямого РЕПО под залог бумаг входящих в ломбардный список.

2. Комм.банки, получившие деньги на аукционе: либо закрывают ими минус корр.счета, либо перераспределяют дальше.

Перераспределение другим банкам происходит через бланковые кредиты комм.банкам под генеральное соглашение (МБК), или через междилерское РЕПО (заведение сделки через биржевой терминал), а сейчас прибавилось еще РЕПО с ЦК.

3. Комм.банки размещают свободные деньги инвесткомпаниям через механизм междилерского РЕПО (через биржевой терминал) под любые залоги с любыми дисконтами и возмещениями (как договорятся). Конечно, существует понятие «рынок» на «овере» приняты 10% дисконты, на «неделе» — 15-20%.

( Читать дальше )

Если абстрагироваться от остатков на счетах комм.банков и клиентских остатков на брокерских счетах, что трансмиссионная цепочка выглядит следующим образом:

1. Центральный Банк дает Коммерческим банкам (не ниже 2-й категории качества) деньги на аукционе прямого РЕПО под залог бумаг входящих в ломбардный список.

2. Комм.банки, получившие деньги на аукционе: либо закрывают ими минус корр.счета, либо перераспределяют дальше.

Перераспределение другим банкам происходит через бланковые кредиты комм.банкам под генеральное соглашение (МБК), или через междилерское РЕПО (заведение сделки через биржевой терминал), а сейчас прибавилось еще РЕПО с ЦК.

3. Комм.банки размещают свободные деньги инвесткомпаниям через механизм междилерского РЕПО (через биржевой терминал) под любые залоги с любыми дисконтами и возмещениями (как договорятся). Конечно, существует понятие «рынок» на «овере» приняты 10% дисконты, на «неделе» — 15-20%.

( Читать дальше )

Блог им. smoketrader |Денежный рынок 29.05.2013: Налоги, налоги - но лимит не выбран....

- 29 мая 2013, 16:56

- |

Как видим ЦБР прогнозирует (исходя их описанных ранее факторов), что банковскому сектору не «достает» денег.

В соответствии с этим уже который день ЦБР предлагает рынку большой лимит:

27 мая — лимит 410 млрд. — взяли 410 млрд.

28 мая — 610 — 468

29 мая — 560 — 498

Т.о. рынок не «выбрал» порядка 200 млрд. и завтра мы также можем ожидать большой лимит. Тем более, что сегодня-завтра проходят выплаты по налогам. Маловероятно, что полученные деньги банки будут «пускать» на рынок — скорее это регулирование остатков. Ну, может быть арбитраж ставок через валютный своп или междилерское РЕПО и МБК.

ЦБР проводил 1 аукцион:

Овернайт — 560 млрд.

В итоге:

( Читать дальше )

В соответствии с этим уже который день ЦБР предлагает рынку большой лимит:

27 мая — лимит 410 млрд. — взяли 410 млрд.

28 мая — 610 — 468

29 мая — 560 — 498

Т.о. рынок не «выбрал» порядка 200 млрд. и завтра мы также можем ожидать большой лимит. Тем более, что сегодня-завтра проходят выплаты по налогам. Маловероятно, что полученные деньги банки будут «пускать» на рынок — скорее это регулирование остатков. Ну, может быть арбитраж ставок через валютный своп или междилерское РЕПО и МБК.

ЦБР проводил 1 аукцион:

Овернайт — 560 млрд.

В итоге:

( Читать дальше )

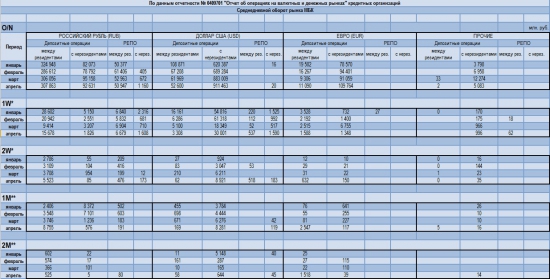

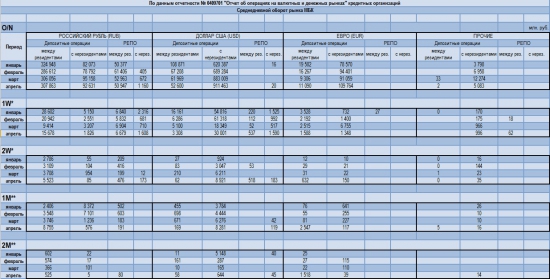

Блог им. smoketrader |Центральный Банк России: Обзор денежного рынка (I квартал 2013)

- 24 мая 2013, 11:36

- |

Основные тезисы (на мой взгляд):

В I квартале 2013 г. совокупный оборот и структура операций на денежном рынке осталась практически без изменений.

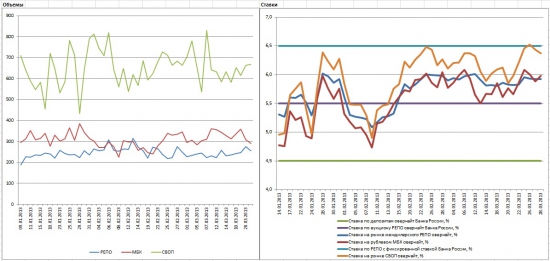

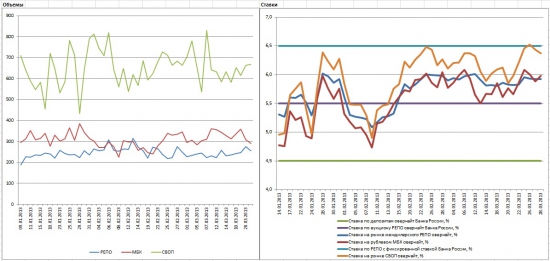

Совокупный ежедневный оборот на денежном рынке составлял 1,2 трлн. руб., из них 0,68 трлн. руб. (54%) приходилось на операции СВОП, 0,25 трлн. руб. (20%) – на РЕПО, 0,32 трлн. руб. (26%) – на МБК.

Объемы денежного рынка в сопоставлении с характеристиками банковской системы претерпели изменения, поскольку активы и капитал банковского сектора выросли примерно на 20%, задолженность перед Банком России наоборот сократилась. В конце квартала из-за предстоящих налоговых выплат значительно повысился объем операций на рынке СВОП. На 28 марта объем указанного рынка достигал 930 млрд. руб.

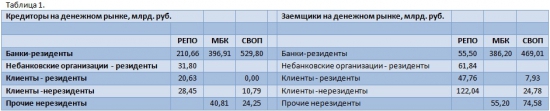

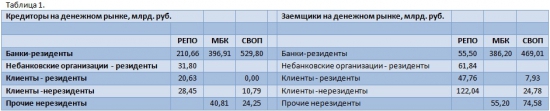

Как и в предыдущем квартале, рынки межбанковского кредитования и СВОП являлись, по большей части, межбанковскими рынками резидентов, на рынке РЕПО, наоборот, основную долю составляли операции кредитования банками клиентов (таблица 1).

Доля банков-резидентов в общем объеме кредитования выросла с 85% в IV квартале 2012 г. до 88% в I квартале 2013 г.

Вместе с тем, нетто позиция банков несколько сократилась и составила порядка 230 млрд. руб.

Объемы заимствований клиентов-нерезидентов также сократились с 162 млрд. руб. до 147 млрд. руб. Таким образом, основную роль на денежном рынке продолжали играть банки, помимо банков существенное место занимали заемщики-клиенты, которые характеризовались достаточно большой долей нерезидентов (37% общего объема сделок).

По сравнению с IV кварталом 2012 г. срочность операций на денежном рынке снизилась.

Доля операций «овернайт» выросла на всех сегментах рынка: на рынке СВОП с 94,9% до 96,8%, на рынке РЕПО с 87,7% до 89,8%, на МБК с 81,9% до 83,5%. В целом, операции на денежном рынке носили преимущественно краткосрочный характер.

В течение I квартала 2013 г. объемы и ставки на денежном рынке имели тенденцию к росту (таблица 2). Основной рост объемов пришелся на рынок СВОП. Отметим, что несмотря на повышенный спрос на ликвидность, в целом ситуация на денежных рынках оставалась стабильной: ставки на денежном рынке оставались внутри коридора Банка России.

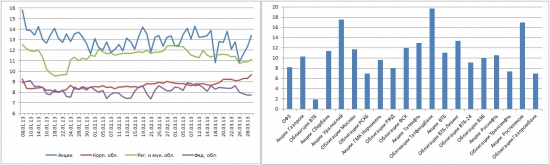

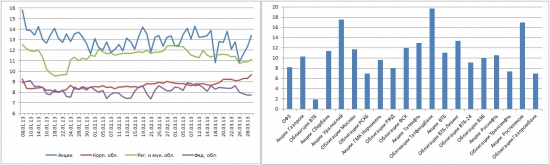

В I квартале 2013 г. дисконты на рынке междилерского РЕПО в целом находились на приемлемых уровнях. При дневном падении стоимости основной массы облигаций во время кризиса 2008 года на 1-5 % дисконты по облигациям на рынке РЕПО в среднем составляют 8-12%.

Дисконты по акциям в соотношении с кризисным падением их стоимости находились на меньших уровнях: в кризис 2008 года дневное падение акций в зависимости от степени их ликвидности составляло 10-20%, а средний дисконт по акциям на рынке междилерского РЕПО составляет 12-14%.

Среди наиболее распространенного обеспечения на рынке междилерского РЕПО в I квартале 2013 г. лишь у облигаций ВТБ дисконты принимали достаточно низкие значения. Это было связано с проведением одной крупной сделки нерыночного характера с использованием облигаций ВТБ в качестве обеспечения.

Основной объем операций на денежном рынке осуществляется на внебиржевом сегменте.

Междилерское РЕПО практически полностью сосредоточено на Московской бирже, где заключаются более 94% сделок этого рынка. Внутри биржи основной объем операций междилерского РЕПО проводится в секторе «Основной рынок», на указанные операции приходится около 99% от объема всех сделок биржевого междилерского РЕПО.

РЕПО с центральным контрагентом на Московской бирже менее развито, на данный сегмент приходится чуть более 1% от объема операций. Однако в целом на денежном рынке операции с участием центрального контрагента составляют существенную долю – чуть менее четверти операций проходят при участии центрального контрагента (основной вклад в приведенные цифры вносят операции на рынке СВОП).

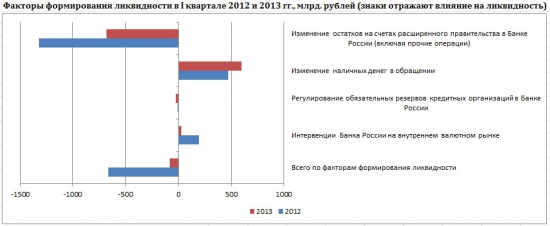

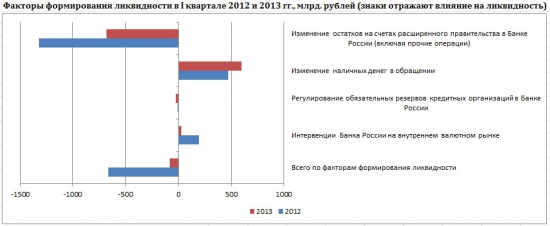

Ситуация на денежном рынке в I квартале 2013 г. формировалась в условиях близкого к нейтральному совокупного влияния автономных факторов на уровень ликвидности банковского сектора. Определяющее воздействие на ситуацию с ликвидностью в рассматриваемом периоде оказывали значительные потоки бюджетных средств и изменение наличных денег в обращении, традиционно приходящиеся на начало календарного года.

Основным источником изъятия ликвидности в I квартале 2013 г. выступал бюджетный канал, посредством которого было абсорбировано 679,9 млрд. рублей, из них 502,8 млрд. рублей – за счет превышения доходов расширенного правительства над его расходами (в I квартале 2012 г. – 1322,6 и 728,1 млрд. рублей соответственно). Дополнительным фактором изъятия ликвидности в рассматриваемый период выступали значительные объемы погашения депозитов Федерального казначейства, что в условиях сокращения объемов и сроков размещения привело к оттоку средств из банковского сектора в размере 353,8 млрд. рублей (в I квартале 2012 г. – 527,8 млрд. рублей).

Спрос кредитных организаций на аукционах по размещению ОФЗ Минфином России оставался весьма умеренным, что в сочетании со значительным объемом погашения внутреннего государственного долга обусловило увеличение ликвидности банковского сектора на сумму 176,8 млрд. рублей (в I квартале 2012 г. за счет действия данного фактора изъятие ликвидности из банковского сектора составило 66,7 млрд. рублей).

Отток бюджетных средств из банковского сектора в рассматриваемом периоде был в значительной степени компенсирован снижением спроса на наличные деньги. Наиболее существенное изменение объема наличных денег в обращении имело место в январе в результате действия сезонных факторов. В целом за I квартал снижение объема наличных денег в обращении привело к увеличению ликвидности банковского сектора в размере 595,8 млрд. рублей.

Основным механизмом рефинансирования кредитных организаций по-прежнему были операции РЕПО с Банком России. При этом в структуре задолженности по указанным операциям произошли значительные изменения: средний объем однодневных операций на аукционной основе снизился до 97,2 млрд. рублей по сравнению с 330,6 млрд. рублей в IV квартале 2012 г. при сохранении задолженности на срок 1 неделя на уровне в 1,1 трлн. рублей.

В условиях снижения структурного дефицита ликвидности в I квартале 2013 г. также происходило сокращение задолженности по кредитам Банка России, обеспеченным нерыночными активами или поручительствами кредитных организаций, средний уровень которой в I квартале снизился по сравнению с предыдущим периодом на 247,8 млрд. рублей и составил 464,3 млрд. рублей.

http://www.cbr.ru/analytics/fin_stab/MMR_13Q1.pdf?pid=fin_stab&sid=ITM_33239

В I квартале 2013 г. совокупный оборот и структура операций на денежном рынке осталась практически без изменений.

Совокупный ежедневный оборот на денежном рынке составлял 1,2 трлн. руб., из них 0,68 трлн. руб. (54%) приходилось на операции СВОП, 0,25 трлн. руб. (20%) – на РЕПО, 0,32 трлн. руб. (26%) – на МБК.

Объемы денежного рынка в сопоставлении с характеристиками банковской системы претерпели изменения, поскольку активы и капитал банковского сектора выросли примерно на 20%, задолженность перед Банком России наоборот сократилась. В конце квартала из-за предстоящих налоговых выплат значительно повысился объем операций на рынке СВОП. На 28 марта объем указанного рынка достигал 930 млрд. руб.

Как и в предыдущем квартале, рынки межбанковского кредитования и СВОП являлись, по большей части, межбанковскими рынками резидентов, на рынке РЕПО, наоборот, основную долю составляли операции кредитования банками клиентов (таблица 1).

Доля банков-резидентов в общем объеме кредитования выросла с 85% в IV квартале 2012 г. до 88% в I квартале 2013 г.

Вместе с тем, нетто позиция банков несколько сократилась и составила порядка 230 млрд. руб.

Объемы заимствований клиентов-нерезидентов также сократились с 162 млрд. руб. до 147 млрд. руб. Таким образом, основную роль на денежном рынке продолжали играть банки, помимо банков существенное место занимали заемщики-клиенты, которые характеризовались достаточно большой долей нерезидентов (37% общего объема сделок).

По сравнению с IV кварталом 2012 г. срочность операций на денежном рынке снизилась.

Доля операций «овернайт» выросла на всех сегментах рынка: на рынке СВОП с 94,9% до 96,8%, на рынке РЕПО с 87,7% до 89,8%, на МБК с 81,9% до 83,5%. В целом, операции на денежном рынке носили преимущественно краткосрочный характер.

В течение I квартала 2013 г. объемы и ставки на денежном рынке имели тенденцию к росту (таблица 2). Основной рост объемов пришелся на рынок СВОП. Отметим, что несмотря на повышенный спрос на ликвидность, в целом ситуация на денежных рынках оставалась стабильной: ставки на денежном рынке оставались внутри коридора Банка России.

В I квартале 2013 г. дисконты на рынке междилерского РЕПО в целом находились на приемлемых уровнях. При дневном падении стоимости основной массы облигаций во время кризиса 2008 года на 1-5 % дисконты по облигациям на рынке РЕПО в среднем составляют 8-12%.

Дисконты по акциям в соотношении с кризисным падением их стоимости находились на меньших уровнях: в кризис 2008 года дневное падение акций в зависимости от степени их ликвидности составляло 10-20%, а средний дисконт по акциям на рынке междилерского РЕПО составляет 12-14%.

Среди наиболее распространенного обеспечения на рынке междилерского РЕПО в I квартале 2013 г. лишь у облигаций ВТБ дисконты принимали достаточно низкие значения. Это было связано с проведением одной крупной сделки нерыночного характера с использованием облигаций ВТБ в качестве обеспечения.

Основной объем операций на денежном рынке осуществляется на внебиржевом сегменте.

Междилерское РЕПО практически полностью сосредоточено на Московской бирже, где заключаются более 94% сделок этого рынка. Внутри биржи основной объем операций междилерского РЕПО проводится в секторе «Основной рынок», на указанные операции приходится около 99% от объема всех сделок биржевого междилерского РЕПО.

РЕПО с центральным контрагентом на Московской бирже менее развито, на данный сегмент приходится чуть более 1% от объема операций. Однако в целом на денежном рынке операции с участием центрального контрагента составляют существенную долю – чуть менее четверти операций проходят при участии центрального контрагента (основной вклад в приведенные цифры вносят операции на рынке СВОП).

Ситуация на денежном рынке в I квартале 2013 г. формировалась в условиях близкого к нейтральному совокупного влияния автономных факторов на уровень ликвидности банковского сектора. Определяющее воздействие на ситуацию с ликвидностью в рассматриваемом периоде оказывали значительные потоки бюджетных средств и изменение наличных денег в обращении, традиционно приходящиеся на начало календарного года.

Основным источником изъятия ликвидности в I квартале 2013 г. выступал бюджетный канал, посредством которого было абсорбировано 679,9 млрд. рублей, из них 502,8 млрд. рублей – за счет превышения доходов расширенного правительства над его расходами (в I квартале 2012 г. – 1322,6 и 728,1 млрд. рублей соответственно). Дополнительным фактором изъятия ликвидности в рассматриваемый период выступали значительные объемы погашения депозитов Федерального казначейства, что в условиях сокращения объемов и сроков размещения привело к оттоку средств из банковского сектора в размере 353,8 млрд. рублей (в I квартале 2012 г. – 527,8 млрд. рублей).

Спрос кредитных организаций на аукционах по размещению ОФЗ Минфином России оставался весьма умеренным, что в сочетании со значительным объемом погашения внутреннего государственного долга обусловило увеличение ликвидности банковского сектора на сумму 176,8 млрд. рублей (в I квартале 2012 г. за счет действия данного фактора изъятие ликвидности из банковского сектора составило 66,7 млрд. рублей).

Отток бюджетных средств из банковского сектора в рассматриваемом периоде был в значительной степени компенсирован снижением спроса на наличные деньги. Наиболее существенное изменение объема наличных денег в обращении имело место в январе в результате действия сезонных факторов. В целом за I квартал снижение объема наличных денег в обращении привело к увеличению ликвидности банковского сектора в размере 595,8 млрд. рублей.

Основным механизмом рефинансирования кредитных организаций по-прежнему были операции РЕПО с Банком России. При этом в структуре задолженности по указанным операциям произошли значительные изменения: средний объем однодневных операций на аукционной основе снизился до 97,2 млрд. рублей по сравнению с 330,6 млрд. рублей в IV квартале 2012 г. при сохранении задолженности на срок 1 неделя на уровне в 1,1 трлн. рублей.

В условиях снижения структурного дефицита ликвидности в I квартале 2013 г. также происходило сокращение задолженности по кредитам Банка России, обеспеченным нерыночными активами или поручительствами кредитных организаций, средний уровень которой в I квартале снизился по сравнению с предыдущим периодом на 247,8 млрд. рублей и составил 464,3 млрд. рублей.

http://www.cbr.ru/analytics/fin_stab/MMR_13Q1.pdf?pid=fin_stab&sid=ITM_33239

Блог им. smoketrader |Основные показатели оборота рынка межбанковских кредитов (МБК) от ЦБР (отчетность № 0409701)

- 16 мая 2013, 10:09

- |

Ну, что я могу здесь «прокомментировать»???

Собственно, все — видно.

Максимальный «интерес» находится в рамках «овернайт» — не смотря на все методы «стимулирования долговременных отношений» (со стороны ЦБР); я, в принципе, согласен именно с таким «порядком дел» — ситуация на денежном рынке крайне нестабильная и если в РЕПО и свопах есть хоть какие-то (ну а в свопах вообще — все хорошо) гарантии, то МБК — самый слабый (с т.з. защиты «добропорядочной стороны») инструмент. И немудрено, что на самом коротком «участке» максимум сделок.

Также, я хотел бы заметить, что большая доля сделок МБК с большим сроком (по договоренности) «проходит» через «овернайты» => попадает по отчетности только в «строку O/N»; хотя фактически это может быть и неделя/две и т.д. Определенно — нет доверия. Хотя ставки рынка МБК сопоставимы с рынком междилерского РЕПО и не отражают «страха за капитал».

Маловероятно, что что-то изменится в ближайший год.

( Читать дальше )

Собственно, все — видно.

Максимальный «интерес» находится в рамках «овернайт» — не смотря на все методы «стимулирования долговременных отношений» (со стороны ЦБР); я, в принципе, согласен именно с таким «порядком дел» — ситуация на денежном рынке крайне нестабильная и если в РЕПО и свопах есть хоть какие-то (ну а в свопах вообще — все хорошо) гарантии, то МБК — самый слабый (с т.з. защиты «добропорядочной стороны») инструмент. И немудрено, что на самом коротком «участке» максимум сделок.

Также, я хотел бы заметить, что большая доля сделок МБК с большим сроком (по договоренности) «проходит» через «овернайты» => попадает по отчетности только в «строку O/N»; хотя фактически это может быть и неделя/две и т.д. Определенно — нет доверия. Хотя ставки рынка МБК сопоставимы с рынком междилерского РЕПО и не отражают «страха за капитал».

Маловероятно, что что-то изменится в ближайший год.

( Читать дальше )

Блог им. smoketrader |Ликвидность: "сжатие" денежной ликвидности...

- 23 апреля 2013, 14:16

- |

Вниманию Казначеев!!! С 01.05.2013 сделки РЕПО с ЦБР будут заключаться ТОЛЬКО в соответствии с новым Ген.соглашением!!! ВНИМАНИЕ!!!

Денежный рынок:

Исходя из информации, предоставленной Центральным Банком (факторы формирования ликвидности), мы видим (по графику «сальдо операций»), максимальные показатели (со знаком минус, естественно).

Поэтому, логично, что сегодня ЦБР предложил общий лимит (овер + неделя) — 2,430 трлн. рублей. — это максимальный показатель в 2013 году...

Причем, как видно «в динамике», рост продолжается с начала апреля (1,46-1,66-2 и теперь 2,43 трлн. рублей).

Конечно, ЦБР «страхуется» — рынок привлекает меньше лимита, но и здесь отмечается рост -1,14-1,45-1,74 и сегодня 1,99 трлн.

На мой взгляд, если банки начнут занимать (стабильно) у ЦБР порядка 2 трлн. — это может быть некоторым «пороговым» значением.

Хотя сейчас, в виду того, что на рынке есть дополнительные инструменты привлечения и перераспределения ликвидности — РЕПО с НРД и РЕПО с ЦК — наверное будет не правильно ставить «критическую планку» на 2 трлн. — вполне вероятно, что даже при таком объеме это не сильно скажется на ставках => рост будет в район 6,5%-7%. Пока же с начала весны рынок лишь иногда «тестирует» 6,5% по операциям МБК (в основном банки второго круга); тогда как РЕПО с ЦБР и «междилерка» обычно находятся в районе 5,5% (я имею в виду индекс акций, овер) — 6%.

Фондовый рынок — снижается, идет отток капитала, конец месяц, налоговые платежи, длинные праздники — все вместе оказывает «давление» на ликвидность — но каких-то критических явлений пока не видно — будем более «пристально» наблюдать за развитием ситуации.

Вот на следующей неделе (30 апреля) я бы прогнозировал полностью «выбранные» аукционы...

( Читать дальше )

Денежный рынок:

Исходя из информации, предоставленной Центральным Банком (факторы формирования ликвидности), мы видим (по графику «сальдо операций»), максимальные показатели (со знаком минус, естественно).

Поэтому, логично, что сегодня ЦБР предложил общий лимит (овер + неделя) — 2,430 трлн. рублей. — это максимальный показатель в 2013 году...

Причем, как видно «в динамике», рост продолжается с начала апреля (1,46-1,66-2 и теперь 2,43 трлн. рублей).

Конечно, ЦБР «страхуется» — рынок привлекает меньше лимита, но и здесь отмечается рост -1,14-1,45-1,74 и сегодня 1,99 трлн.

На мой взгляд, если банки начнут занимать (стабильно) у ЦБР порядка 2 трлн. — это может быть некоторым «пороговым» значением.

Хотя сейчас, в виду того, что на рынке есть дополнительные инструменты привлечения и перераспределения ликвидности — РЕПО с НРД и РЕПО с ЦК — наверное будет не правильно ставить «критическую планку» на 2 трлн. — вполне вероятно, что даже при таком объеме это не сильно скажется на ставках => рост будет в район 6,5%-7%. Пока же с начала весны рынок лишь иногда «тестирует» 6,5% по операциям МБК (в основном банки второго круга); тогда как РЕПО с ЦБР и «междилерка» обычно находятся в районе 5,5% (я имею в виду индекс акций, овер) — 6%.

Фондовый рынок — снижается, идет отток капитала, конец месяц, налоговые платежи, длинные праздники — все вместе оказывает «давление» на ликвидность — но каких-то критических явлений пока не видно — будем более «пристально» наблюдать за развитием ситуации.

Вот на следующей неделе (30 апреля) я бы прогнозировал полностью «выбранные» аукционы...

( Читать дальше )

Блог им. smoketrader |Мнение: Проехались по Форексу, проедемся по Бирже.... или коротко и емко "Т+2"

- 12 апреля 2013, 14:51

- |

Т+2...

Почему решили сделать? Потому что «ближайший» Лондон работает (работал) не по схеме Т0 (небыло 100% депонирования средств). Отечественным/западным арбитражерам жилось далеко не «сладко»…

Хотя, по мне, на лицо (опять же) «лобби» крупных клиентов (Биржи) — арбитражеров.

Потому как мне — лучше Т0 со слоганом «здесь и сейчас».

Тогда как Т+2 — это ажно послезавтра… а о каком послезавтра можно говорить, если не знаешь что будет завтра (ну это так — «грубо говоря»).

На РЕПО Форуме НФА (декабрь 2012) Мартин Шек (европейская ICMA) говорил достаточно активно о проблемах как первичного, так и вторичного рынка в Европе и о необходимости ужесточения законодательства к ОТС площадкам (привет Форексу): «Необходимо ужесточать регулирование (делать на более регулируемым) ОТС рынок – он должен быть более «прозрачным». «Природа» рынка ОТС изменится в течении 3х лет.»

( Читать дальше )

Почему решили сделать? Потому что «ближайший» Лондон работает (работал) не по схеме Т0 (небыло 100% депонирования средств). Отечественным/западным арбитражерам жилось далеко не «сладко»…

Хотя, по мне, на лицо (опять же) «лобби» крупных клиентов (Биржи) — арбитражеров.

Потому как мне — лучше Т0 со слоганом «здесь и сейчас».

Тогда как Т+2 — это ажно послезавтра… а о каком послезавтра можно говорить, если не знаешь что будет завтра (ну это так — «грубо говоря»).

На РЕПО Форуме НФА (декабрь 2012) Мартин Шек (европейская ICMA) говорил достаточно активно о проблемах как первичного, так и вторичного рынка в Европе и о необходимости ужесточения законодательства к ОТС площадкам (привет Форексу): «Необходимо ужесточать регулирование (делать на более регулируемым) ОТС рынок – он должен быть более «прозрачным». «Природа» рынка ОТС изменится в течении 3х лет.»

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс