Finindie

Индекс Мосбиржи

- 22 июня 2020, 13:23

- |

Он такой. Нефтегаза — 45%, и это меньше чем было: с сегодняшнего дня вступают в силу новые веса компаний, это ежеквартальная плановая ребалансировка. И это самая скучная ребалансировка с начала существования публичной Google-Таблицы, которая следует за этим индексом. Если кратко: никого не выкинули, никого не добавили. Золотодобытчиков стало чуть больше, Норникеля и Яндекса стало чуть больше.

🔥 Google-Таблица по индексу Мосбиржи за 0 руб. 00 коп. доступна для копирования здесь 🔥

Тем, кто копировал ранее, ничего делать не нужно, все данные автоматом обновились в ваших копиях. А если у вас её ещё не было, то нужно всего лишь открыть ссылку, нажать ФАЙЛ — СОЗДАТЬ КОПИЮ, и пользоваться своей копией.

Занимательно, что если все дивиденды, которые сейчас забиты в базе сайта Доходъ будут выплачены, то средняя див. доходность индекса — 6,85%, а максимальная див. доходность — у ВТБ (11,6%). Налетай, торопись, покупай живопись ;)

Мануал: что это такое и как пользоваться на Ютубе:

Телегиус, теперь легален на территории РФ :)

- комментировать

- ★10

- Комментарии ( 8 )

Большое обновление Google-Таблицы по американскому фондовому рынку

- 18 июня 2020, 13:43

- |

Табличка по S&P500, которую я сделал однажды для себя, но потом оказалось, что она интересна многим, стала сегодня гораздо более обширной и юзабельной.

Что нового?

1. Появилась вкладка S&P100. Индекс S&P100 — это сто крупнейших по капитализации компаний от того же агентства Standart&Poor. Очень интересный индекс, кстати говоря. На следующей неделе сравню его с S&P500 в плане диверсификации по секторам и компаниям.

( Читать дальше )

"От хорошего к великому" - что стало с "великими" компаниями из книги-бестселлера о бизнесе

- 15 июня 2020, 14:14

- |

В книге вводится целая куча каких-то придуманных автором понятий, какие-то «концепции ежей» и «руководители пятого уровня», но пост не об этом. Оставим эти термины продавцам курсов про успех.

А сегодня будем «прожаривать» те самые 11 великих компаний, которые легли в основу книги.

Если коротко, несколько десятков взрослых людей, аналитиков во главе с самим Джимом, на серьёзных щщах потратили два года чтобы перелопатить тонны информации, интервьюировать десятки людей, записать несколько тысяч страниц текста, дабы выбрать 11 компаний, которые были просто «хорошими», а стали ну просто невъе «Великими». И вся книга о том, как они исследуют: почему, мол, те стали великими.

Если честно, я просмотрел кучу рецензий в инете, все пели оды автору (ну кроме А. Маркова) и рассказывали с счастливыми лицами, как они познали грааль (и что надо всего-навсего понять, в чем ты — лучший в мире, ну пипец), но никто никогда не задался вопросом, а что же там с великими компаниями? Потому что я, первым делом взглянув на список компаний, если честно, подохренел: там было несколько посредственных, и пара прямо ужасных компаний. Вот этот список:

( Читать дальше )

Как я искал аналог долларовому депозиту на бирже, а заплатил 137% НДФЛ на прибыль и получил отрицательную доходность

- 05 июня 2020, 11:26

- |

История началась в октябре 2019 года.

Так как закупаться акциями на исторических максимумах было как-то страшно, а о надвигающемся кризисе трещали из каждого утюга, я принял решение перевести остаток средств в доллары.

Но чтобы доллары не лежали просто так и не портили общую доходность, их нужно куда-то было положить под процент. Долго думал над решением, и как обычно я делаю в таких случаях, где нет простого решения, разложил по трём «кучкам» — заодно получился неплохой эксперимент с выявлением подводных камней в каждом из вариантов. Возможно, информация будет полезна читателям в будущем.

Сейчас расскажу подробно о каждой «кучке»

Кучка первая. Облигация Минфина РФ «Россия-2028» (RUS-28)

Куплено 3 облигации за 170% от номинала ($1700 за штуку) + НКД. Конечно же, я не планировал держать облигацию до момента её погашения в 2028 году. Идея заключается в том, чтобы продать её в конце июня.

Комиссионные и налоги: 0,15% за покупку + 0,15% за продажу. НДФЛ по купонам — 0%. Налог на доход от «валютной переоценки» – 0%. Итого с $5100 комиссионных ожидается $15.30, налогов — 0.

Купонная доходность — $63.75 на одну облигацию (2 купона в год) или 7,5% годовых к цене покупки. Комиссионные срежут доходность до 7% годовых. Интересная штука заключается в том, что я пережил с ней мясорубку в марте 2020, и сейчас она стоит 175% от номинала. Скрещивая пальцы, жду конца месяца.

Здесь всё предсказуемо, есть только одна переменная – цена облигации в момент продажи.

Кучка вторая. FXRU – ETF на корпоративные еврооблигации российских компаний

( Читать дальше )

Семь распространённых заблуждений о Уоррене Баффете и Berkshire Hathaway

- 01 июня 2020, 12:47

- |

Вчера делал прямой эфир на YouTube на эту интересную тему. Собрал несколько фэйков и полу-фэйков, и разобрал их. Ссылка на эфир будет в конце, там есть таймкоды, то есть можно не тратить 1,5 часа на просмотр всего, если всё неинтересно. Ну или просто прочитать этот пост ;)

1. Berkshire Hathaway — инвестиционная компания, её бизнес — это успешные инвестиции в акции на фондовом рынке.

Это правда на 1/4, на 3/4 — ложь.

( Читать дальше )

Делистинг китайских компаний с американских бирж или Всё, что вам нужно знать о СМИ

- 26 мая 2020, 12:30

- |

Именно такой посыл несли заголовки новостей на прошлой неделе.

Редкий читатель помнит, что в моём мини-пенсионном фонде есть целых три китайских компании: Alibaba, Baidu, Vipshop. И сумма-то немаленькая — 1250 долларов, несмотря на то что это «всего лишь» 2% от портфеля.

Естественно, эти новости разворошили меня не хуже новостей об экономическом кризисе. Пошёл ли я читать русскоязычные новости? 💩💩💩 Может, начал читать англоязычные новости? Нет, я пошёл дальше, я изучил сам принятый законопроект Сената США, чтобы не было эффекта испорченного телефона, знаете ли. Он на самом деле маленький, удивлён непрофессиональности журналистов — вместо того чтобы прочитать законопроект, они просто начали перепечатывать случайный 💩 источник, ведь конец недели, а на дворе май: пиво греется, шашлычки стынут!..

И вот что я там вычитал:

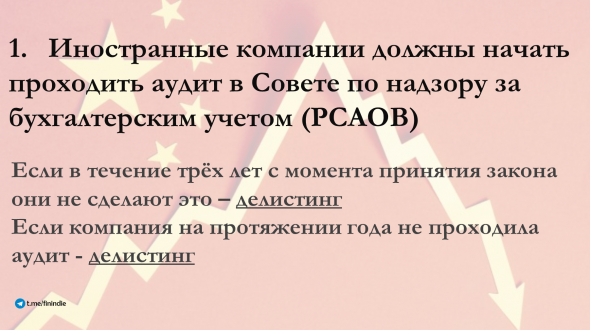

1. Иностранные компании должны начать проходить аудит в Совете по надзору за бухгалтерским учетом (PCAOB).

( Читать дальше )

Как я стоимостным инвестором был

- 18 мая 2020, 12:58

- |

В апреле и в августе 2019 меня «накрывало» стоимостным инвестированием. И вот мои плачевные результаты (все показатели приведены на момент покупки, вывожу лишь некоторые из показателей):

1. AT&T, покупка по $32.10 за акцию:

p/e = 12, p/b = 1.2

Была недооценена по модели FCFE на 60%

Див. доходность = 6,3%

Результат на 18.05.2020 = -6% с учётом полученных дивидендов

2. Walgreens Boots, покупка по $54.10 за акцию:

p/e = 10, p/b = 1.7

Была недооценена по модели FCFE на 50%

Див. доходность = 3,3%

Результат на 18.05.2020 = -25.8% с учётом дивидендов

3. WestRock, покупка по $35.60 за акцию:

p/e = 11, p/b = 0.8

Была недооценена по модели FCFE на 75%

Див. доходность = 5,3%

Результат на 18.05.2020 = -26.7% с учётом дивидендов

4. GAP Inc, покупка по $17.50 за акцию:

p/e = 7, p/b = 1

Была недооценена по модели FCFE на 40%

Див. доходность = 5.4%

Результат на 18.05.2020 = -54% с учётом дивидендов

5. Bristol Myers Squibb, покупка по $45 за акцию:

( Читать дальше )

Баффет. Перевод отрывков с собрания Berkshire Hathaway 2020

- 15 мая 2020, 10:47

- |

В дополнение хочу показать вам отрывки с собрания, которые я перевожу в YouTube.

Там есть прямо очень интересные моменты!

1. Никогда не ставьте против Америки

20,500 просмотров за 8 дней.

Уоррен Баффет рассказывает об уровнях Dow Jones во времена Великой Депрессии и рассказывает о том, что люди вообще не понимали в пост-депрессионную эпоху, как оценивать акции: даже правительство США собирало специальную комиссию по поводу того что Dow Jones вновь сделал перехай в 1954 году, и не значит ли это, что нас накроет вторая такая Депрессия, потому что 240 пунктов вновь?! Они даже вызывали Бенджамина Грэма в свидетели, и он объяснял комиссии, что мир уже не такой, и Америка не такая, прошло 25 лет, компании зарабатывают больше, прогресс не стоял на месте, компании должны стоить дороже, а индекс — это не цифры, индекс — это совокупность прибыльных компаний.

( Читать дальше )

Корпорации-гиганты VS Дивидендные аристократы: перемещаемся на машине времени в 2005 год или Мифическое правило "купил и забыл"

- 03 мая 2020, 15:45

- |

Я всегда думал: «Куплю себе сейчас много разных акций и забуду о них на 15 лет!»

Действительно, как показывает нам 150-летняя история американского фондового рынка и почти 30-летняя история российского рынка, чаще всего акции являются лучшим вложением. Но так ли это просто с точки зрения контроля и управления активами?

Перенесёмся на 15 лет назад.

Я раздобыл данные о составе индекса S&P500 на 01.01.2005 г. Я проанализировал его, и у меня новость.

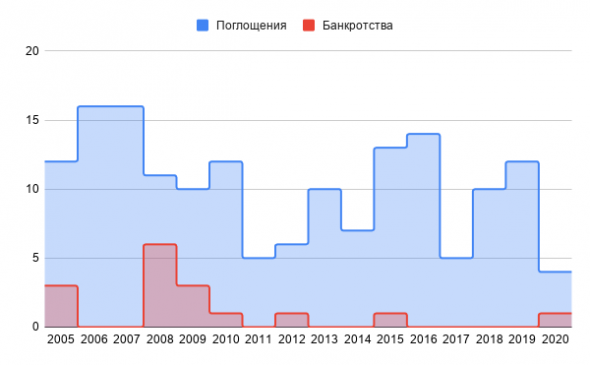

Больше трети компаний из S&P500 версии 2005 года уже не существует:

* 163 (!) компании поглощены гигантами, слились с себе равными или разделены на несколько;

* 16 компаний либо стали банкротами, либо поглощены компаниями, которые впоследствии стали банкротами (в основном, в 2008-2009).

В индексе версии 2005 года были такие компании как Reebok (поглощена Adidas в 2005), Time Warner (та, которая Warner Brothers и HBO с «Игрой Престолов», поглощена AT&T в 2016), Wrigley (поглощена компанией Mars в 2008).

А ещё там были Lehman Brothers (банкрот с 2008 года), Washington Mutual (банкрот с 2008 года), Frontier (подали на банкротство пару недель назад).

( Читать дальше )

теги блога Finindie

- 3-НДФЛ

- Amazon

- Apple

- AT&T

- Berkshire Hathaway

- ETF

- FinEx ETF

- FIRE

- FXUS

- IPO

- Microsoft

- S&P500

- S&P500 фьючерс

- tesla

- акции

- банки

- банкротство

- Баффет

- БПИФ

- Брокер

- брокеры

- видео

- вклады

- ВТБ

- ВТБ брокер

- Газпром

- деньги

- дивиденды

- долгосрочные инвестиции

- доллар

- жизнь

- иис

- инвестиции

- Инвестиции в недвижимость

- индекс

- Индекс ММВБ

- Индекс МосБиржи

- индексное инвестирование

- иностранные инвестиции

- инфляция

- ипотека

- исторические данные

- история

- итоги

- итоги года

- казатомпром

- квалифицированный инвестор

- Китай

- коронавирус

- кризис

- лайфхак

- листинг

- личные финансы

- Лукойл

- Магнит

- макро

- МосБиржа

- Мошенничество

- налог

- налоги

- Налогообложение на рынке ценных бумаг

- недвижимость

- норвежский пенсионный фонд

- Норникель

- Облигации

- обратный выкуп

- открытие

- открытие брокер

- отчёт

- офз

- пассивный доход

- Пенсии

- Пенсия

- Полюс Золото

- прогноз

- прогноз по акциям

- пузырь

- роснано

- российские акции

- санкции

- сбербанк

- Сбережения

- СПБ биржа

- статистика

- сша

- таблица

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- торговая война

- трейдинг

- Уоррен Баффет

- ФРС

- фьючерс MIX

- хайп

- ЦБ

- ЦБ России

- Яндекс