Finindie

Уоррен Баффетт - Письмо к акционерам Berkshire Hathaway, 22.02.2020

- 24 февраля 2020, 21:45

- |

В нём Баффетт проехался катком по:

* Бухгалтерам и их стандартам

* Любителям дивидендов

* Любителям облигаций в условиях низких ключевых ставок

* Конкурентам Berkshire Hathaway Energy, не уважающим ветряки

* Конкурентам Berkshire Hathaway Property & Casualty Insurance, не умеющим в страхование

* Изданию The Street

* Волкам с Wall Street

* Советам директоров в целом и отдельным «независимым» директорам в частности

… и по многим другим

А ещё рассказал о своём завещании и намекнул об уходе на заслуженный отдых в скором времени

- комментировать

- ★2

- Комментарии ( 0 )

30-летние пенсионеры. История вторая. Тим Стоббс

- 12 февраля 2020, 11:59

- |

Тим из Канады, и вот что он хочет вам рассказать:

Я вышел на пенсию в 2017 году, за полгода до моего 40-летия.

Я пришел к идее досрочного выхода на пенсию в 2006 (в 28 лет), сказав жене “Рея, а давай попробуем”, и мы начали экономить немного денег, постепенно сокращая расходы, выясняя, что важно для нас, а что не очень-то и важно. Нам потребовалось около 11 лет, чтобы накопить деньги на досрочный выход на пенсию.

Когда мы начали это делать, у нас были непогашенные кредиты на образование, взятые давно. Первым шагом было погашение существующего долга, а потом всё стало проще — мы взглянули на то, куда расходуются деньги, и сосредоточились на том, как эти расходы сократить. Например, вы смотрите на счет за электроэнергию и думаете “хм, как можно уменьшить расход?” и… переводите свои лампочки с ламп накаливания на светодиоды — и видите результат: счёт стал меньше. Мы просто сделали то же самое на других счетах, например, на счетах за продукты питания или одежду. Нужно ли нам покупать фирменный знак X, меня это волнует или нет? Затем мы выясняли, как устроить так, чтобы мы питались вне дома только пару раз в год, как правило, это наша годовщина и дни рождения и иногда другие особые события. Наши расходы очень сосредоточены на вещах, которые действительно важны для нас.

( Читать дальше )

Сижу смотрю на отчет Магнита и не понимаю, как такое может быть?..

- 09 февраля 2020, 11:47

- |

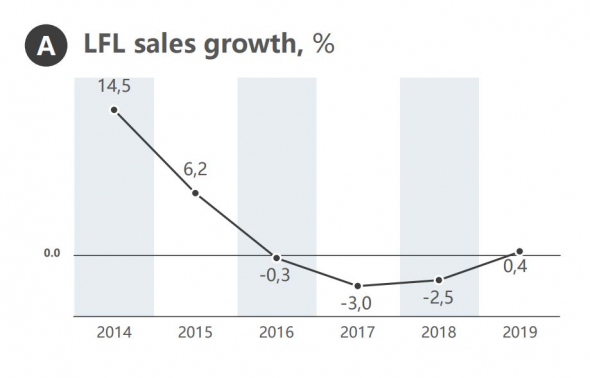

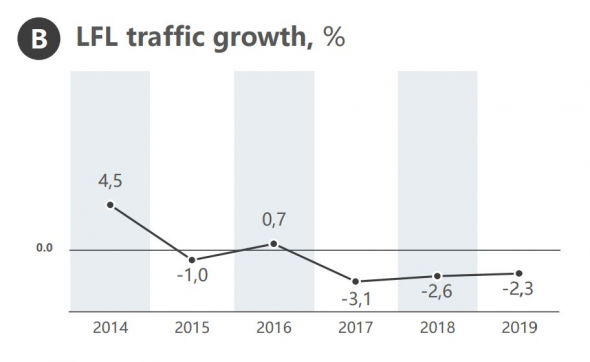

1. LFL в 2019 году +0,4% (метрика для оценки продаж ритейлера по сравнению с предыдущим периодом, плюс — хорошо, минус — плохо). Считается как динамика трафика (грубо говоря, сколько людей ходит в магазин) + динамика среднего чека (тут объяснять ничего не надо).

2. Снижение трафика какой год подряд. В 2019: -2,3%

( Читать дальше )

Несколько стримов на актуальные темы

- 04 февраля 2020, 14:27

- |

Мне кажется, получается неплохо, вы можете тоже заценить, возможно даже найти что-нибудь новое и интересное лично для себя. Вот три последние темы:

1. ETF на Московской бирже.

Какие ETF нам доступны?

Где смотреть полный перечень?

Что внутри этих ETF, это фонды на фонды или там акции?

Помогают ли они экономить на налогах и комиссиях?

Как узнать все зашитые комиссии, в т.ч. скрытые?

Как формировать из них портфели по разным стратегиям?

Как в 4 клика сделать себе свой «вечный портфель» Тинька, который по комиссиям обойдется чуть ли не в 2 раза дешевле?

И много всего — самый просматриваемый мой стрим из 14 на данный момент!

2. Обратный выкуп акций — откуда деньги?!

Почему триллион на байбэки в S&P500 — это норма?

Почему темпы байбэков снижаются, и это опять же норма?

( Читать дальше )

Коронавирус поедает пенсионный план - что делать?

- 28 января 2020, 11:09

- |

Ну или по крайней мере я ничего не делаю.

Точнее даже не так — есть план, есть запланированные даты для покупок и определенное количество денег для покупок — это две вводные, которые для меня важнее коронавирусов и «обвалов» рынков :)

Когда горизонт планирования и инвестирования далеко за десятью годами — иначе просто нельзя, вы растеряете всё на комиссионных, налогах и успокоительных.

-871 доллар за вчерашний день показал счёт:

Обзоры компаний

- 13 января 2020, 11:25

- |

На английском языке про американский рынок — пожалуйста! Куча контента. Про российский рынок мало и всё не то.

Ну, где наша пропадала! Решил записывать сам. Большой эффект для самого себя получил — с каждым таким видео я очень сильно прокачиваюсь сам! Я начал понимать как устроен бизнес компаний, которые я покупаю себе на 10-15 лет. Чего и вам желаю — понимать во что вкладываешь кровно заработанные.

Представляю на суд Смарт-Лаба:

1. Сбербанк

( Читать дальше )

Кредиты и зарплаты россиян

- 11 января 2020, 10:28

- |

В предыдущем посте мы посмотрели на Вклады россиян

Там мы увидели, что вкладов и денег на текущих счетах россиян накопилось много! По обновленным данным — уже целых 29,7 триллионов рублей (на 01.12.2019), что почти в три раза выше, чем объем всей рублёвой наличности в стране.

Конечно же, эта информация не может быть полной без статистики по зарплатам и кредитам россиян ;)

За основу беру данные с сайта Центробанка РФ и Росстата — самые официальные данные что только можно себе представить! Данные по кредитам актуальны на 01.12.2019, по зарплатам — на 01.06.2019. Как оказалось впоследствии, данные по зарплатам на 01.06.2019 оказались на 2-3% выше среднегодового значения, ну да ладно, переделывать поздно. Просто имейте это ввиду.

( Читать дальше )

Вклады россиян

- 07 января 2020, 14:43

- |

Посмотрел тут на выходных сборник с официальной статистической информацией от Росстата — хотел там увидеть свежие цифры по вкладам россиян, но несмотря на то, что сборник опубликован 30.12.2019, данные по вкладам в нём актуальны на 01.01.2019.

Ну да ладно, не пропадать же добру, поэтому делюсь своими изысканиями с вами. Карты правда вставились не очень хорошо, чтоб детально разглядеть — откройте оригинал (ссылки на оригинал на файлообменнике — под каждой картой)

ДЕНЬГИ РОССИЯН

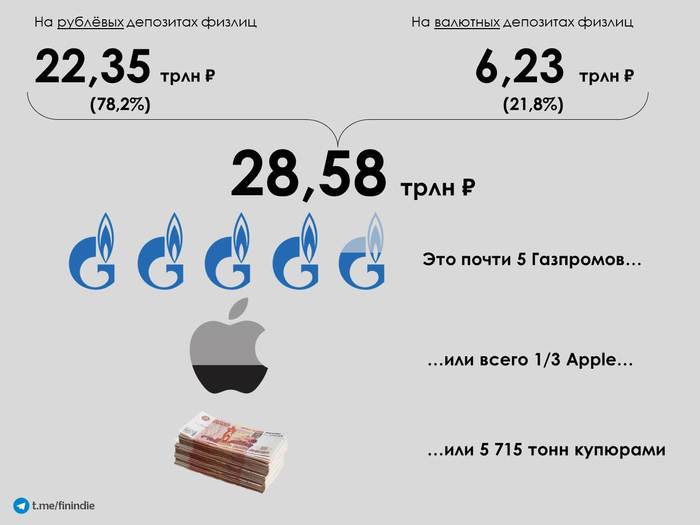

Итак, в банках в стране на 01.01.2019 хранится 28 триллионов 577 миллиардов рублей на счетах физлиц. Тут всё — вклады, накопительные счета, деньги на дебетовых карточках. Здесь не учтены все другие активы — недвижимость, ценные бумаги, наличность под матрасом и т.д.

Это, кстати, почти в два раза больше, чем на счетах юридических лиц!

( Читать дальше )

Стратегии, обогнавшие S&P500

- 30 декабря 2019, 15:22

- |

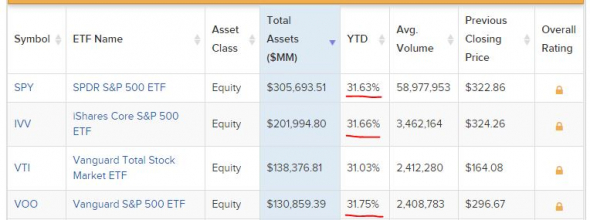

Если пользоваться ETF-скринером ETFdb, можно вывести всего лишь 5 простых стратегий, которые обогнали S&P500 при МИНИМУМЕ сил и стараний :D

Давайте посмотрим на них (среди них есть моя, хотя я сам того не знал, что оказывается так тоже можно обогнать S&P500).

Итак.

S&P500 плюсанул в этом году примерно на 32%:

Я воспользовался следующими вводными, чтоб понять, что же обогнало S&P в этом году:

1. Активы — только Equity (Акции) [Бонды — не обогнали, среди коммодов — без сюрпризов: палладий, никель, нефть (некоторые фонды) обогнали]

2. Без плечей

3. Хоть сколько-нибудь крупные фонды от $100M активов в управлении

https://etfdb.com/screener/#page=1&sort_by=ytd&sort_direction=desc&asset_class=equity&leveraged=false&assets_start=100

( Читать дальше )

БЕТОН

- 13 декабря 2019, 11:44

- |

Сегодня заседание Центробанка РФ, и сегодня ожидаемо его ключевая ставка снизится еще на 0,25% — до 6,25%.

Ипотечников и тех, кто только планирует им стать — могу поздравить. Вы живёте в неплохое время! Если вы в процессе выплаты или взятия ипотеки за своё собственное жилье, за свой ДОМ, а не БЕТОН, то я вас поддерживаю, и ни в коем случае не принимайте этот пост на себя. Ипотека как способ получения своего дома — хорошо. БЕТОН — плохо.

Ну а я расскажу о своей ипотеке и о своем БЕТОНЕ.

БЕТОН расположен в областном центре в Поволжье, в неплохом таком тихом местечке, не на окраине, в пятиэтажечке. Куплен он в 2011 году в ипотеку за 1 720 000 рублей.

2011 ГОД

Мы — молодая семья (как в песне). Родители помогли со взносом, и нам одобрили ипотеку на прекрасную квартиру под 11,7% годовых! На тот момент это была крутая ставка, и крутые условия (кроме того что оплачивать надо было в сберкассе, со сберкнижкой, на которой МАТРИЧНЫМ принтером пропечатывался платеж).

( Читать дальше )

теги блога Finindie

- 3-НДФЛ

- Amazon

- Apple

- AT&T

- Berkshire Hathaway

- ETF

- FinEx ETF

- FIRE

- FXUS

- IPO

- Microsoft

- S&P500

- S&P500 фьючерс

- tesla

- акции

- банки

- банкротство

- Баффет

- БПИФ

- Брокер

- брокеры

- видео

- вклады

- ВТБ

- ВТБ брокер

- Газпром

- деньги

- дивиденды

- долгосрочные инвестиции

- доллар

- жизнь

- иис

- инвестиции

- Инвестиции в недвижимость

- индекс

- Индекс ММВБ

- Индекс МосБиржи

- индексное инвестирование

- иностранные инвестиции

- инфляция

- ипотека

- исторические данные

- история

- итоги

- итоги года

- казатомпром

- квалифицированный инвестор

- Китай

- коронавирус

- кризис

- лайфхак

- листинг

- личные финансы

- Лукойл

- Магнит

- макро

- МосБиржа

- Мошенничество

- налог

- налоги

- Налогообложение на рынке ценных бумаг

- недвижимость

- норвежский пенсионный фонд

- Норникель

- Облигации

- обратный выкуп

- открытие

- открытие брокер

- отчёт

- офз

- пассивный доход

- Пенсии

- Пенсия

- Полюс Золото

- прогноз

- прогноз по акциям

- пузырь

- роснано

- российские акции

- санкции

- сбербанк

- Сбережения

- СПБ биржа

- статистика

- сша

- таблица

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- торговая война

- трейдинг

- Уоррен Баффет

- ФРС

- фьючерс MIX

- хайп

- ЦБ

- ЦБ России

- Яндекс