Блог им. sng |Сбер - дивиденды за 2021

- 16 декабря 2021, 14:17

- |

В отличие от Газпрома, с дивидендами Сбера гораздо меньше непредсказуемости, и вот почему:

▪️ Греф на прошлой неделе уже анонсировал, что чистая прибыль Сбера будет «в пределах 1,2 трлн ₽»;

▪️ Мне кажется, Сбер немного прибедняется. Есть два стандарта отчётности: МСФО (от него зависит размер дивиденда, публикуется поквартально) и РСБУ (публикуется Сбером ежемесячно). Прибыль по РСБУ в этом году всегда чуть ниже, чем по МСФО — на 2-4%. Так вот, мы знаем, что по РСБУ за 11 месяцев (янв-ноя) Сбер заработал уже 1,15 трлн ₽. Так что я бы осмелился сказать, что ЧП по МСФО будет около 1,3 трлн ₽;

▪️ Сбер, в отличие от Газпрома, чуть более стабилен — на мой субъективный взгляд;

▪️ Дивидендная политика Сбера очень простая — не менее 50% от чистой прибыли по МСФО направляется на дивиденды;

▪️ Основной акционер — государство, требует от таких компаний выплачивать не менее 50% ЧП по МСФО в виде дивидендов.

( Читать дальше )

- комментировать

- Комментарии ( 16 )

Блог им. sng |40 российских компаний, которые могут провести IPO в 2022 году

- 13 декабря 2021, 14:38

- |

Глава Мосбиржи недавно рассказал о том, что целых 40 российских компаний сейчас консультируется по поводу проведения процедуры публичного размещения акций — IPO. Я проанализировал новостные ленты за последний год на предмет намерений разных компаний вывести свои акции на биржу. Я нашёл 40 таких компаний.

Я слежу за публичными размещениями компаний вот уже второй год, пытаясь понять, насколько это выгодно — участвовать в публичных размещениях. И если брать все размещения 2020 и 2021 годов, то совокупный результат оставляет желать лучшего — инвестиции в широкий рынок российских акций дают лучший результат. Выглядит так, будто бы российские компании делают всё возможное чтобы поднять ажиотаж вокруг своего размещения, не жалеют денег на маркетинг — и всё для того чтобы распродать акции развесившим уши гражданам по высокой цене.

В 2021 году мы увидели размещение 7 компаний, многие из них, я уверен, вам известны:

( Читать дальше )

Блог им. sng |Что стало с компаниями после исключения из индекса Мосбиржи

- 09 декабря 2021, 13:48

- |

Мой «Частный пенсионный фонд» предполагает следование за индексом Мосбиржи в той части портфеля, которая отведена под российские акции. Сейчас российский рынок немного просел, так что на данный момент это всего 16% от всех моих акций. Я стараюсь стремиться к целевому весу на уровне 17-18%, так что выглядит так будто мне сейчас надо закупить российских акций на свободные средства. Это выглядит разумным, с учётом того что они стали значительно дешевле, чем месяц назад, а американские акции, составляющие костяк портфеля (77,6% на сегодняшний день) — вновь на исторических максимумах.

Близится ребалансировка индекса, в результате которой в него будет добавлен En+ Group (металлургический холдинг, связанный с Олегом Дерипаской), а также будут исключены акции застройщика ЛСР. Эти акции я покупал согласно полагающейся им доле, и сейчас акции ЛСР у меня в небольшом минусе. Я уже заранее объявил о том, что избавлюсь от них после этого события (ребалансировки отслеживаемого индекса), несмотря на то, что мне придется продавать их с минусом. И это уже не первый раз, когда мне приходится так делать! Также без сожалений и в небольшой минус я продавал акции Россетей и Ленты ранее при их исключении из индекса Мосбиржи.

( Читать дальше )

Блог им. sng |Сравнение индексов

- 08 декабря 2021, 12:36

- |

Ключевое отличие западного индекса MSCI Russia от доморощенного Индекса Мосбиржи заключается в том, что в MSCI всего 26 компаний, а в российском варианте — целых 40.

Отличаются и ограничительные коэффициенты на веса компаний-гигантов. На картинке — вес (доля) компаний в индексе/портфеле.

Так как популярных и принципиально разных индексов на Россию не так много, в этом посте я сравню ряд популярных индексных фондов от российских управляющих компаний, отслеживающих один и тот же индекс, а также популярный индексный фонд на MSCI Russia.

Результат с начала года (все цифры — с учётом дивидендов, в ₽):

▪️ ERUS (MSCI Russia) = +19,6%;

▪️ $TMOS (Индекс Мосбиржи) = +20%;

▪️ $SBMX (Индекс Мосбиржи) = +20%;

▪️ $FXRL (Индекс Мосбиржи/RTS) = +20,2%;

▪️ $VTBX (Индекс Мосбиржи) = +20,4%;

▪️ Мой портфель = +21,5%.

Результат по фондам дан с учетом всех комиссий. Даже с учетом значительной коррекции, которую мы сейчас наблюдаем, результат в 2021 выдающийся.

------

( Читать дальше )

Блог им. sng |Газпром дивиденды за 2021

- 29 ноября 2021, 12:33

- |

Газпром отчитался за 9 месяцев 2021 года — за период с 01.01.2021 по 30.09.2021. За это время он заработал 1,58 трлн ₽ чистой прибыли — это уже после уплаты всех налогов, списания труб на металлолом, оплаты услуг бизнес-джетов и прочей лабуды.

В итоге мы имеем почти 30₽ вклад в будущие дивиденды, а впереди ещё 3 месяца, про 2 из которых мы уже знаем из новостей, что газ по-прежнему стоит дорого.

Я обновляю свою табличку по прогнозу дивидендов Газпрома за 2021 год. В столбик — предполагаемая див. доходность. Вы можете выбрать любую от 5% до 10%. В строчку — итоговый размер дивиденда. Вы можете выбрать любой, который вам кажется наиболее вероятным.

▫️ Красным отмечена текущая цена.

▫️ Желтым отмечен пессимистичный сценарий — за 4 квартал Газпром мало заработает или спишет кучу убытков, загасив почти весь доход от продажи газа. В таком случае цена на акцию ближе к выплате дивидендов может оказаться в диапазоне 366₽-435₽ при доходности 8,5-9%.

▫️ Зелёным отмечен оптимистичный сценарий — за 4 квартал Газпром заработает в среднем столько же, сколько и за 3 квартал. Цена на акцию может оказаться в диапазоне 470₽-540₽ при доходности 7,75-8,5%.

▫️ Тёмно-зелёным отмечен мега-оптимистичный сценарий — за 4 квартал Газпром заработает больше, чем за 3 квартал. Цена на акцию может оказаться в диапазоне 560₽-685₽ при доходности 7-8%.

( Читать дальше )

Блог им. sng |Как я готовлюсь к обвалу на рынке акций

- 23 ноября 2021, 11:30

- |

Сейчас происходит удивительная ситуация. Российский рынок падает, но счёт растёт! Так, c 17 ноября, несмотря на стремительное падение российского индекса, счёт увеличился на 290,000₽. Секрет в распределении активов по валютам. Так, акции, БПИФ на евробонды и свободный кеш на счёте, номинированные в долларах США, составляют почти 80% от всех активов, кеш в евро — ещё 1,6%. Такое распределение (80% в валюте, 20% в суверенном рубле) считаю идеальным для инвестора, имеющего доходы, номинированные в рублях.

Распределение по типам активов сейчас 90% в акциях и 10% в кэш и денежных эквивалентах (бонды, хотя «денежными эквивалентами» после случая с Роснано сложно это назвать).

И я очень часто получаю вопрос: «А как ты готовишься к кризису?». И у меня есть ответ — я написал декларацию и следую ей. Сделал я это для того чтобы не оставлять пространства для эмоций и интуиции, так как выкуп самого дна рынка в марте-2020 я успешно просрал, опомнившись в середине апреля, когда всё уже существенно отросло. Второй раз из-за рефлексии хорошие возможности упускать я не хочу. Так вот моя декларация:

( Читать дальше )

Блог им. sng |Инвестиции в контент

- 11 ноября 2021, 12:27

- |

Странная тема для поста, но раз уж я встал на дорожку полной искренности, то надо продолжать. Сегодня по дороге на работу моя жена мне рассказала, что одна известная девушка-блогер (возможно, блогерка) инвестирует в компанию Louis Vuitton Moët Hennessy приличные котлеты и рассказывает подписчицам, какая это классная компания — а вот пакетик от Dior — как раз доставочка пришла!

И здесь меня осенило:

Когда ты становишься популярным, и тебя начинают читать (смотреть) тысячи человек — ты, сам того не осознавая, делаешь некоторые действия ради контента, а не потому что это действие обусловлено твоей инвестиционной стратегией.

Чтобы далеко за примером не ходить, возьмём меня. Я купил 12 акций Казатомпрома, и в какой-то момент поймал себя на мысли, что это вообще нафиг мне не нужная инвестиция! Ну вот зачем оно мне, чтобы что? И распутывая этот логический узел, я осознал, что я делаю это ради контента, а не ради инвестиций...

( Читать дальше )

Блог им. sng |Virgin Galactic - как мы оказались в этом месте?

- 01 ноября 2021, 15:12

- |

Когда пишу «мы», я подразумеваю не свой личный пенсионный портфель — у меня нет акций $SPCE и никогда не было. Я подразумеваю российское инвестиционное сообщество. И я недоумеваю! Вот несколько тезисов:

▪️ В «народном портфеле» Мосбиржи среди акций иностранных компаний Virgin Galactic занимает третье место после Alibaba и Tesla, с весом 12% (правда, это не 12% от всех активов, а 12% от топ-10 популярных).

▪️ В «народном портфеле» СПБ Биржи вес Virgin Galactic 5,4%, она на втором месте по объёмам в портфелях частных инвесторов после Alibaba (правда, это не 5,4% от всех активов, а 5,4% от топ-100 популярных).

▪️ В публикации ЦБ «О рисках пузырей, санкциях и вероятности нового глобального кризиса» есть прекрасная цитата:

«Есть еще ряд специальных историй, когда население увеличивало спрос на определенные акции, реагируя на яркие корпоративные события. Например, на фоне запуска космических ракет летом наши граждане активно приобретали акции Virgin Galactic, в эти акции было инвестировано более 20 миллиардов рублей».

( Читать дальше )

Блог им. sng |СПБ Биржа опубликовала "Народный индекс", и у меня есть вопрос

- 28 октября 2021, 13:26

- |

СПБ Биржа начала публикацию индекса SPB100, и в нём 100 наиболее популярных компаний, которые покупают частные инвесторы через эту биржу. Эти компании взвешены не по капитализации, как мы привыкли, а по удельному весу в портфелях инвесторов. Чем больший объём средств инвестировали люди в компанию, тем выше она в индексе. Что ж, я проанализировал состав «народного портфеля», и вот вам несколько фактов:

▪️ Наибольший вес в индексе у Alibaba, 8%. На втором месте — Virgin Galactic с весом 5,4%. Далее идут Apple, Tesla, Amazon, Boeing, Baidu, Vipshop, Microsoft, десятку замыкает AT&T.

▪️ В индексе существенный вес занимают «странные компании» типа TAL Education (ожидаемо), G1 Therapeutics, Alteryx, Clover Health, Zynerba Pharma, Sarepta Therapeutics, Bluebird Bio.

▪️ 33 компании из 100 не имеют прибыли по итогам последних 12 месяцев. Совокупный вес этих убыточных компаний составляет 30,3%.

▪️ 5 компаний из 100 не имеют даже выручки! Ну или она незначительна и/или нарисовалась от непрофильной деятельности. Совокупный вес этих компаний составляет 8,2%.

▪️ 52 компании из 100 находятся сейчас в -20% или ниже от своих максимумов за последние 12 месяцев! Для справки, рыночные индексы сейчас находятся вблизи исторических максимумов. Совокупный вес акций «в просадке» составляет 58,7%.

▪️ 25 компаний из 100 находятся сейчас в -40% или ниже от своих максимумов за последние 12 месяцев! Совокупный вес акций «в депрессии» составляет 33,3%. То ли есть повальная мода на «покупай то, что сильней упало», то ли компании, популярные у частного инвестора, имеют хронические проблемы и постепенно падают на растущем рынке, то ли всё вместе взятое...

Хотелось бы среднестатистическому частному инвестору задать вопрос:

Тебе там как вообще, нормально?

Блог им. sng |Яндекс отчитался

- 27 октября 2021, 16:16

- |

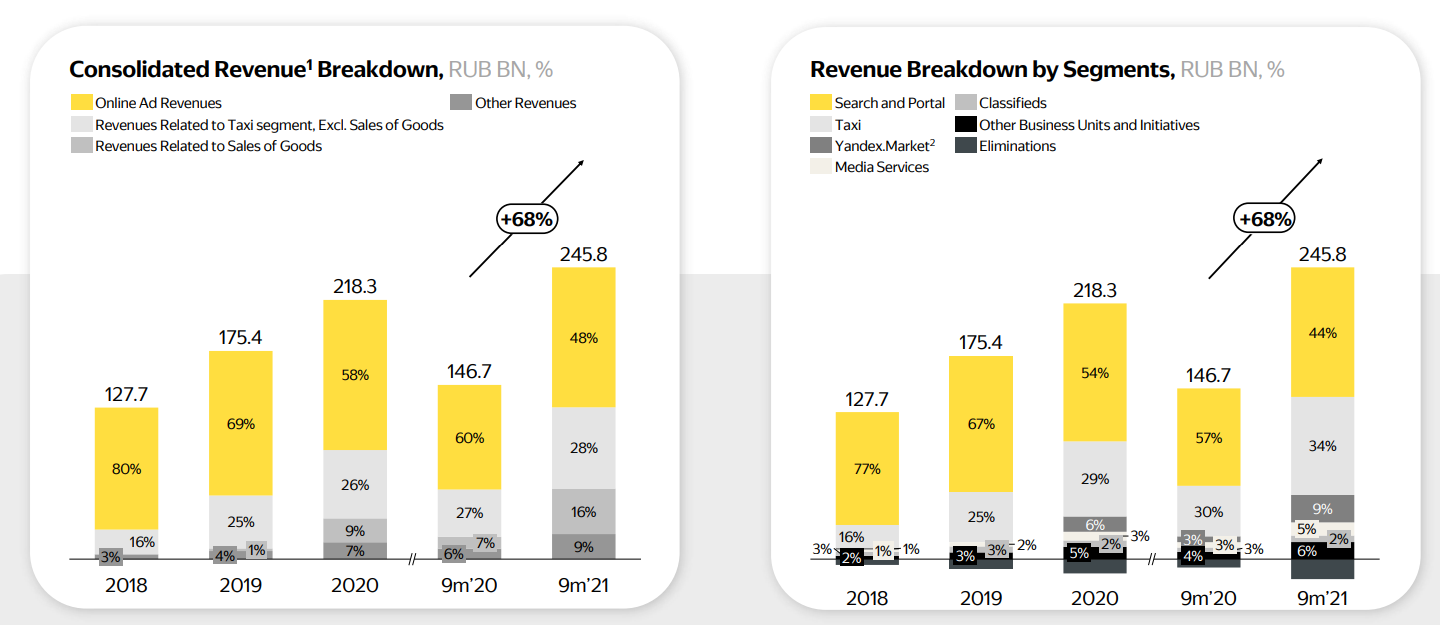

Я всё реже стал смотреть на отчёты компаний из портфеля (а зачем, решений на основе квартальных отчётов я всё равно практически не принимаю), но осталась ещё пара редких компаний, за которыми мне интересно следить. И одна из них — Яндекс. Здесь обзор презентации Яндекса в разрезе сегментов и известных многим сервисов.

Чтобы больше понимать, как выглядит Яндекс сегодня, стоит рассматривать его в разрезе 6 сегментов: Поиск и Портал, Такси, Маркет, Медиа-сервисы, Объявления, Другие бизнесы. Другие бизнесы постоянно перетасовываются, любое из начинаний попадает сюда. Меня удивило, почему Банк, под который Яндекс приобрёл лицензию и, по всей видимости, активно его сейчас разрабатывает, не попал в этот сегмент. Ну да ладно, цифр по Банку мы пока что не видим никаких. Яндекс старается никак его не демонстрировать.

Поиск и Портал

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс