spydell

Нефтегазовые доходы России растут высокими темпами, достигая рекордных показателей 2022.

- 07 мая 2024, 12:44

- |

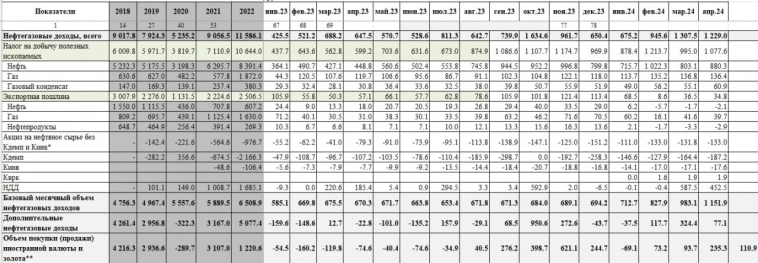

В апреле нефтегазовые доходы выросли на 90% г/г, достигнув 1.23 трлн руб, за янв-апр.24 прирост составил внушительные 82.1% в рублевом выражении.

Набранный темп роста доходов достаточно значительный, чтобы сопоставляться с рекордным 2022. За первые 4 месяца 2024 доходы составили 4.16 трлн vs 4.77 трлн руб в 2022 (-12.8%). С мая по сентябрь 2022 нефтегазовые доходы сильно провалились до среднемесячных 747 млрд, поэтому в 2024 есть все шансы выйти на паритет с 2022 годом.

Высокие сборы нефтегазовых налогов поддержал НДД, по которому было собрано 452 млрд в апреле и 1039 млрд за янв-апр.24 vs 397 млрд в 2023 и 990 млрд руб в 2022.

На экспортные пошлины нет смысла смотреть из-за модификации налогового законодательства, а НДПИ + экспортные пошлины за янв-апр.24 собрали 4.31 трлн ($45.1 млрд) vs 2.51 трлн ($31.7 млрд) в 2023 и 5.02 трлн ($60.5 млрд) за аналогичный период в 2022.

Нет никакой возможности понять, по каким ценам на нефть и газ формируется налоговая база, но, если сравнивать с бенчмарком (Brent), за янв-апр.24 средняя цена $85, в 2023 – $82.1, в 2022 – $100.7 за баррель. По газу средняя цена в Европе в 2024 почти вдвое ниже, чем в 2023 и в 3.7 раза ниже, чем в 2022.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 0 )

Как правильно интерпретировать выступление Пауэлла?

- 02 мая 2024, 09:36

- |

В условиях разгона инфляции в начале 2024 было бы логично ждать ужесточения риторики. Формально Пауэлл промямлил про то, что смягчение ДКП отодвигается на неопределенный срок, но по сути – это лишь демонстрация жесткости.

В остальном все тот же Пауэлл «мы будем следить за балансом рисков, оценивать совокупность данных и так далее».

Суть же заключается в том, что жесткость ДКП поддерживается исключительно в стерильных условиях, когда все хорошо – долговые рынки стабильные, валютный рынок сбалансирован, акции на максимуме, а экономика относительно устойчива без явных перекосов.

Любое отклонение системы от штатных и допустимых параметров, ФРС моментально включается в игру.

Вот казалось бы, какие то жалкие 3-4% коррекции рынка в апреле после 30% пампа за 5 месяцев, и ФРС сразу же сокращает QT. Это еще продаж совсем не было, не говоря уже о каскадном и неуправляемом обрушении рынка.

Текущий объем ликвидности позволил бы отложить решение о сжатии QT до июньского заседания, если цель состояла бы в демонстрации решимости борьбы с инфляцией в условиях расширения ценового давления, но нет.

( Читать дальше )

США удается концентрировать практически весь свободный мировой капитал.

- 27 апреля 2024, 09:59

- |

С 2020 года резко возрос чистый приток иностранного капитала в США, доходя до исторического максимума, зафиксированного в 2006-2007. Да, конечно, доллары в 2024 имеют меньшую покупательскую способность, чем доллары в 2007, да и емкость долларовой финсистемы выросла в разы, но тенденция восходящая.

Вот, как это происходит (чистые среднеквартальные потоки нерезидентов в США в млрд долл):

• Прямые инвестиции: 98.5 млрд в 2023, 91.8 млрд с 2020 по 2023 включительно, 80.2 млрд с 2010 по 2019 и 68.5 млрд с 2005 по 2007.

• Портфельные инвестиции: 303.2, 237, 125 и 255 млрд соответственно по выше опубликованной последовательности периодов сравнения.

• Прочие инвестиции: 62.6, 74.8, 32 и 151.8 млрд

• Совокупные инвестиции: 464, 403, 237 и 476 млрд.

В структуре притока иностранного капитала основное направление абсорбации (60-65% от общего притока) – это портфельные инвестиции, включающие себя трежерис, облигации и акции американских компаний с долей владения менее 10%.

( Читать дальше )

Курс иены продолжает обрушаться

- 26 апреля 2024, 10:16

- |

Курс иены продолжает обрушаться – минимум с 1990 по отношению к доллару и девальвация более 40% за три года.

Иена находится на уровне, где в прошлый раз (октябрь 2022) были интервенции Банка Японии, дрогнет ли ЦБ в этот раз?

Коллапс иены носит исключительно фундаментальную основу – безумная политика Банка Японии по непрерывной эмиссии с 2012 года в условиях, когда ведущие мировые ЦБ с 2022 ужесточают ДКП и в первую очередь – дифференциал процентных ставок.

Ни денежные, ни долговые инструменты в иене, ни низко-маржинальные японские акции не генерируют достаточно доходности, чтобы перекрыть рекордные за 20 лет процентные ставки в США и Европе.

Сейчас Япония зарабатывает 62-67 млрд в среднем за квартал vs 45-50 млрд в 2011-2019 по первичным доходам (проценты, дивиденды, репатриированная прибыль) за счет положительной международной инвестпозиции и на дифференциале ставок.

Японии удалось улучшить положительное сальдо СТО в среднем до 38 млрд за квартал в 2023, что вдвое выше, чем в 1кв22-1кв23, но ниже среднеквартальных 49 млрд в 2021. Это произошло за счет торгового баланса и энергетической компоненты после стабилизации цен на нефть, газ и уголь.

( Читать дальше )

О курсе рубля…

- 23 апреля 2024, 09:12

- |

• Обнулены потоки международного капитала (нерезидентов), обусловленного дифференциалом процентных ставок, уровнем рентабельности и скоростью роста финансово-экономических показателей в России. Ни уровень ставок в России, ни прибыльность бизнеса, ни конъюнктурные особенности теперь не влияют на приток или отток иностранного капитала.

• Блокировки российских резидентов делают невозможным свободный отток капитала резидентов РФ так, как это было до 2022 (прямые и портфельные внешние инвестиции практически обнулены с 2022), а весь отток концентрируется в денежных активах, торговых кредитах и дебиторке.

• Растет доля расчетов в нацвалюте и валюте нейтральных стран растет. До 2022 около 85% экспорта и 66% импорта было в валюте недружественных стран, а теперь 25% экспорта и 28% импорта.

• Свыше 40% в структуре оттока валюты из России с 2022 формировал внешний долг (необходимость погашения), а к 2024 практически весь внешний долг погашен, что в будущем снизит спрос на валюту.

( Читать дальше )

Начался обвал. Уровень 5000 по S&P500 пробит, идет шестой день падения подряд.

- 19 апреля 2024, 09:44

- |

На основной сессии за уровень 5000 цеплялись, но в промежуточной сессии на ночных торгах не удержались и пролили на волне маржинколлов слабых участников, в том числе трендовых фондов, инициировавших каскадную волну продаж.

Формальная причина — удар Израиля по Ирану, но рынок всегда притягивает новости к балансу ликвидности. Подобные события месяцем ранее не вызывали бы даже тревоги.

Последний раз 6-дневная непрерывная негативная серия была с 5 по 12 октября 2022 (-6.15%) и с 20 по 27 сентября 2022 (-6.5%) по min/max. В этот раз рухнули почти на 5.5%, по крайней мере, если оценивать по промежуточной сессии (локальный минимум 4928 пунктов). Достаточно редкое событие и бывает в среднем 1-2 раза в год, тем более с подобной интенсивностью.

Общая глубина коррекции составила уже 6.8%. Всего за несколько дней уничтожена производительность ралли за два месяца (февраль-март), т.е. вернулись на уровень начала февраля 2024.

По S&P500 прирост с начала года снизился с 10.4% на пике до всего 3.4%.

( Читать дальше )

Банк России может задержать смягчение ДКП, если следовать тональности обзора «О чем говорят тренды».

- 18 апреля 2024, 13:41

- |

По экономике...

В 1кв24 российская экономика продолжила расти, возможно, даже более быстрыми темпами, чем в 4кв23. Исключением выступает топливная промышленность, которая снизила производство по причинам, не связанным с внутренним спросом. Источниками роста выступают потребительский и государственный спрос, а также некоторое восстановление ненефтегазового экспорта.

Факторы роста экономики:

• Повышение уровня бюджетных расходов при изменении параметров бюджетного правила.

• Усиление спроса на внутренние услуги населением. Часть спроса домохозяйств оказалась «заперта» внутри страны из-за резкого усложнения логистики зарубежных поездок и их существенного подорожания.

• Процесс импортозамещения создает дополнительный спрос на товары и услуги промежуточного и инвестиционного назначения.

По инфляции...

Не считая повторения аналитики мартовских принтов по инфляции, можно выделить:

( Читать дальше )

Денежные потоки в Bitcoin дали по тормозам с середины марта, но оттока пока нет.

- 18 апреля 2024, 10:12

- |

С момента внедрения ETF (11 января 2024) накопленный чистый денежный поток по всем торгуемым ETF на Bitcoin составил 12.7 млрд согласно собственным расчетам на основе данных theblock.

Это был самый успешный старт ETF за всю историю, но 10.6 млрд было распределено с 7 февраля по 18 марта – вот именно в этот период был агрессивный памп по всему диапазону криптовалют на всех уровнях.

Тот, кто продавал Bitcoin инвестфондам переориентировал денежные потоки в альткоины, где по собственным расчетам осело 5-7 млрд чистой ликвидности (для низко-капитализированных скам-коинов это огромные деньги), что сформировало экспоненциальный рост в несколько фаз.

В финальной фазе выносили в шортсквиз тяжеловесов, таких как Solana и BNB, которые как раз к 18 марта достигли пика насыщения ликвидностью.

С 18 марта приток денег закончился, что совпало с завершением ИИ пампа акций на американском рынке. С 18 марта по 17 апреля накопленный денежный поток составил всего 0.3 млрд в ETF на Bitcoin, а с начала апреля столько же.

( Читать дальше )

Пик инфляции в России достигнут в сентябре 2023, к марту 2024 ситуация улучшилась, но … не везде.

- 17 апреля 2024, 13:47

- |

В марте ИПЦ в России вырос на 0.37% м/м с устранением сезонного эффекта – это самые низкие темпы роста цен с апреля 2023. Много ли это или мало? Годовую инфляцию не буду рассматривать, т.к. это лишь собьет с инфляционного вектора, учитывая эффект задержки высокой базы 3кв23.

Среднемесячный рост цен в России в 2017-2021 (5 лет) составил 0.38%, в этом смысле можно говорить, что инфляция вернулась к норме, но это лишь один относительно удачный месяц.

Среднемесячный рост цен за 3 месяца (охватывает 1кв24) – 0.46%, за полгода – 0.58%, за год – 0.64% (именно на этой базе формируется годовая инфляция).

Агрессивный инфляционный выброс был в июл-ноя.23 (0.89% в месяц), именно тогда Банк России в «панике» начал поднимать ставку рекордными темпами, тогда как наибольшие темпы роста были в июл-сен.23 (0.98%).

Структурно инфляция неоднородна. В конце 2023 основной импульс роста цен генерировался в товарах, а сейчас в услугах.

• В продовольственных товарах пик роста цен был в июл.23 (1.43% м/м), с сен.23 темп рост цен непрерывно снижался, доходя до 0.11% в мар.24. За 3м – 0.26%, за 6м – 0.57%, за 12м – 0.65%, максимальный трехмесячный импульс был в июл-сен.23 – 1.33%, а среднесрочная норма 2017-2021 составляет 0.42%.

( Читать дальше )

Какую рентабельность должен иметь бизнес, чтобы отбивать привлеченные финансовые ресурсы по ставкам 16-18% годовых?

- 11 апреля 2024, 13:18

- |

Рентабельность инвесткапитала должна быть выше 20%, чтобы бизнес имел экономический смысл. Много ли такого бизнеса не только в России, а вообще? В основном в сегменте ИТ компаний, но и там распределение сильно смещено в группу историй успеха топ 5% от всех компаний.

Второй вариант – работать от оборота в фазе экспансии и активного расширения, плюс в расчете на инфляцию и обесценение долгов.

Третий вариант – работать под госгарантии, как на уровне госзаказов, так и покрывая кассовые разрывы от дорогих денег.

Понятно, что история с ростом кредитования по таким ставкам исключительно временная. Оперативные данные показывают, что в начале 2024 происходит замедление темпов прироста кредитования, хотя и не столь драматическое, как в 2015-2017.

В последнем обзоре ДКП Банк России ожидает дальнейшего тренда на ужесточение денежно-кредитных условий (ДКУ), как в рамках своих прогнозов, так и по опросам ключевых участников финрынка.

Одновременно с этим, присутствует спрос на кредиты выше исторического тренда, что является аномалией для текущей диспозиции по ДКУ.

( Читать дальше )

теги блога spydell

- bitcoin

- CNYRUB

- credit suisse group ag

- DeepSeek

- eurrub

- first republic bank

- IMOEX

- M2

- NASDAQ

- nvidia

- S&P500

- S@P500

- spydell

- ubs group ag

- авто

- акции

- акции США

- банки

- бизнес

- бюджет РФ 2024

- Бюджетное правило

- валюта

- валютная выручка

- ВВП

- внешняя торговля

- газ для европы

- газпром

- ГМК Норникель

- датафид

- денежная масса России

- денежно-кредитная политика

- деньги

- дефляция

- дефолт

- дивиденды

- ДКП

- долговой рынок США

- доллар

- доллар рубль

- Дональд Трамп

- доходы бюджета

- ЕС

- ИИ

- импорт

- инаугурация Трампа

- инвестиции

- инвестиции в недвижимость

- Индекс МБ

- инфляция

- инфляция в России

- инфляция в США

- искусственный интеллект

- ключевая ставка ЦБ РФ

- кризис

- криптовалюта

- ликвидность

- М2 РФ

- Минфин

- натуральный газ

- нефтегазовые доходы

- нефть

- обзор рынка

- облигации

- ОФЗ

- платежный баланс

- ПМЭФ

- потребление

- прибыль компаний

- прогноз 2022

- прогноз по акциям

- промышленное производство

- процентная ставка

- расходы бюджета

- Россия

- Росстат

- рубль

- Рынок акций США

- санкции

- ставка ФРС США

- ставка ЦБ

- США

- Торговые войны

- торговый баланс

- Трамп

- услуги

- форекс

- ФРС

- ФРС США

- фьючерс mix

- ЦБ

- ЦБ РФ

- центральный банк

- экономика

- экономика России

- экономика США

- экспорт

- экспорт нефти

- юань

- юань рубль

- Яндекс