SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

Buyback для Газпрома в текущих условиях маловероятен

- 20 февраля 2018, 19:02

- |

Совет директоров «Газпрома» на заседании 5 марта рассмотрит вопрос о перспективах программы обратного выкупа акций и глобальных депозитарных расписок ПАО «Газпром».

ИК «Фридом Финанс»

Выделим уверенный рост бумаг «Газпрома», которые на новостях об обсуждении в начале марта обратного выкупа акций прибавили более 2%. Отметим, что на наш взгляд buyback в текущих условиях выглядит маловероятным – компании нужны средства на достаточно обширную инвестиционную программу и направление средств на обратный выкуп может привести к необходимости увеличивать долговую нагрузку. Хуже рынка торговались «Мечел» и «Система», потери которых составили 2,3% и 1,6%, соответственноЗварич Богдан

ИК «Фридом Финанс»

- комментировать

- Комментарии ( 0 )

Влияние программы buyback на капитализацию Газпрома будет ограничено

- 20 февраля 2018, 18:43

- |

Совет директоров «Газпрома» на заседании 5 марта рассмотрит вопрос о перспективах программы обратного выкупа акций и глобальных депозитарных расписок ПАО «Газпром», следует из материалов эмитента.

В повестку заседания также внесен вопрос о приобретении «Газпромом» доли в уставном капитале ОсОО «Газпром Кыргызстан»

ГК «Альпари»

В повестку заседания также внесен вопрос о приобретении «Газпромом» доли в уставном капитале ОсОО «Газпром Кыргызстан»

С точки зрения самой компании, данная инвестиция — это, однозначно, неплохая идея. По всем фундаментальным показателям справедливая цена акций «Газпрома» намного выше текущих котировок.Разуваев Александр

И, с нашей точки зрения, компания может скоро объявить о соответствующей программе. Однако влияние на капитализацию будет ограничено. Вряд ли «Газпром» сможет потратить на выкуп сумму, способную повлиять на капитализацию его free float. «Газпром» по-прежнему вынужден нести серьезные инвестиционные расходы.

К тому же, с точки зрения бюджета, наличные лучше направить на выплату дивидендов, чем на выкуп акций. Остается также не совсем ясным вопрос о том, будет ли компания погашать выкупленные акции или оставит на своем балансе на неопределенный срок. Последнее, понятное дело, нежелательно.

«Газпром» остается самой дешевой российской «голубой фишкой», если, конечно, не рассматривать «Сургутнефтегаз» с его денежной позицией в $34 млрд. Риски слабого корпоративного управления, потери части европейского рынка в пользу американского СПГ, украинского транзита и утраты экспортной монополии по-прежнему бьют по капитализации компании.

ГК «Альпари»

Чистая прибыль Новатэка за 4 квартал 2017 года составит $0,8 млрд

- 20 февраля 2018, 18:17

- |

«НОВАТЭК» опубликует результаты за 4 квартал 2017 года по МСФО в среду, 21 февраля.

На следующий день менеджмент проведет телефонную конференцию.

На следующий день менеджмент проведет телефонную конференцию.

Мы ожидаем чистую выручку в объеме $2,9 млрд., EBITDA в $0,98 млрд. и чистую прибыль в $0,8 млрд.Sberbank CIB

Мы ожидаем довольно высокую EBITDA, на 28% выше уровня 3 кварта 2017 года и на 29% выше уровня 4 квартал 2016 года, благодаря сезонно высоким объемам поставок газа и жидких углеводородов при сопутствующем повышении цен на нефть при стабильном рубле.

На результатах также позитивно скажется эффект отставания корректировки ставок по экспортной пошлине. Объемы реализации газа также будут солидными за счет некоторого восстановления объемов в декабре благодаря приобретению активов «Евротэк» и «Севернефть-Уренгой», а также запуску проекта «Ямал СПГ».

Спекулятивная игра в бумагах Газпрома не закончится еще пару недель

- 20 февраля 2018, 17:44

- |

Акции «Газпрома» растут на 4% на торгах на Московской бирже на ожиданиях предстоящего обсуждения советом директоров перспективы программы обратного выкупа акций и глобальных депозитарных расписок газовой компании. Заседание СД по этому вопросу намечено на 5 марта.

В течение первого часа торгов локальные фондовые индексы заметно повысились вслед за тяжеловесными акциями «Газпрома». Свою позитивную роль сыграл и коррекционный отскок вверх в бумагах розничной торговой сети «Магнит». В целом же, в течение четырех последних торговых дней мы наблюдаем стабилизацию индексов МосБиржи и РТС в рамках достаточно узких диапазонов. Среднесрочная техническая картина в них остается нейтральной, что не предполагает направленную торговлю «корзинами» российских акций. На первый план выходит открытие спекулятивных позиций в отдельных бумагах. Благо, что рынок представляет для этого много интересных возможностей.

Явным событием дня на локальном рынке стало резкое утреннее повышение акций «Газпрома» (GAZP RM, +2,43%). В моменте прирост этих бумаг превышал 4%. Стимулом для столь масштабной активизации покупок стало известие о том, что в повестку дня заочного заседания совета директоров эмитента включен вопрос о перспективах обратного выкупа акций и ГДР «Газпрома». Ранее зампред правления газовой монополии Андрей Круглов заявлял, что такая возможность маловероятна в течение ближайших двух лет.

( Читать дальше )

В течение первого часа торгов локальные фондовые индексы заметно повысились вслед за тяжеловесными акциями «Газпрома». Свою позитивную роль сыграл и коррекционный отскок вверх в бумагах розничной торговой сети «Магнит». В целом же, в течение четырех последних торговых дней мы наблюдаем стабилизацию индексов МосБиржи и РТС в рамках достаточно узких диапазонов. Среднесрочная техническая картина в них остается нейтральной, что не предполагает направленную торговлю «корзинами» российских акций. На первый план выходит открытие спекулятивных позиций в отдельных бумагах. Благо, что рынок представляет для этого много интересных возможностей.

Явным событием дня на локальном рынке стало резкое утреннее повышение акций «Газпрома» (GAZP RM, +2,43%). В моменте прирост этих бумаг превышал 4%. Стимулом для столь масштабной активизации покупок стало известие о том, что в повестку дня заочного заседания совета директоров эмитента включен вопрос о перспективах обратного выкупа акций и ГДР «Газпрома». Ранее зампред правления газовой монополии Андрей Круглов заявлял, что такая возможность маловероятна в течение ближайших двух лет.

( Читать дальше )

Русал все меньше зависит от дивидендов Норникеля

- 20 февраля 2018, 16:47

- |

«Норникель» получил уведомление, что 16 февраля 2018 года Высокий Суд Лондона перенес судебное слушание по иску, поданному одним из акционеров «Норникеля» — UC Rusal Plc, к другим акционерам компании — Crispian Investments Limited и Whiteleave Holdings Limited с требованием о запрете сделки по продаже акций «Норильского никеля» «Криспианом» «РУСАЛу» и «Уайтлив».

В комментарии «Норникеля» в отношении судебного процесса между акционерами подчеркивается, что «Норникель» не является участником данного судебного процесса, который никак не затрагивает его текущую деятельность. Однако, суд постановил, что «РУСАЛ» должен будет возместить компании все убытки, которая та может понести в случае соответствующего решения суда.

В России котировки «РУСАЛа» снижались в пятницу во второй половине дня, когда рынок в Гонконге уже закрыт. Тот редкий случай, когда в России корпоративные события отыгрываются быстрее, чем на внешних площадках.

ИК «Фридом Финанс»

В комментарии «Норникеля» в отношении судебного процесса между акционерами подчеркивается, что «Норникель» не является участником данного судебного процесса, который никак не затрагивает его текущую деятельность. Однако, суд постановил, что «РУСАЛ» должен будет возместить компании все убытки, которая та может понести в случае соответствующего решения суда.

В России котировки «РУСАЛа» снижались в пятницу во второй половине дня, когда рынок в Гонконге уже закрыт. Тот редкий случай, когда в России корпоративные события отыгрываются быстрее, чем на внешних площадках.

А в понедельник биржи в Китае были закрыты, соответственно, цена акций упала только сегодня, во вторник. В России сейчас динамика акций спокойная, акции теряют 0,3%. Коррекцию сдерживает рост цены на алюминий, цена которого достигла $2200 за тонну. С ростом цены на алюминий «РУСАЛ» становится менее зависим от дивидендов «Норникеля», однако пока конфликт в «Норникеле» не разрешится, котировки «РУСАЛа» будут чувствительны к новостям вокруг спора акционеров ГМК.Ващенко Георгий

ИК «Фридом Финанс»

Реакция рынка на отчет НЛМК сдержанная

- 20 февраля 2018, 16:26

- |

НЛМК, как и ожидалось, улучшила операционные и финансовые показатели в 4 квартале. Рентабельность EBITDA достигла 28% — это второй показатель в секторе после ММК. Долговая нагрузка сократилась до 0,35хEBITDA.

ИК Фридом Финанс"

Компания выполнила намеченные стратегические задачи. Реакция рынка сдержанная, бумаги НЛМК растут на 1,2%, этого не хватило для обновления максимума. Я полагаю, что это связано с тем, что все ожидания были отыграны задолго до отчетности. Предприятия черной металлургии сейчас и так работают почти на максимуме операционных и финансовых возможностей. Дальнейшее расширение производства, на мой взгляд, невозможно без новых приобретений и строительства, а это всегда в первое время ухудшает операционные показатели, приводит к росту долговой нагрузки.Ващенко Георгий

При этом создается риск сокращения дивиденда. Крупные дома не пересматривают прогнозы по бумагам сектора, а значит, драйверов роста еще меньше. Я не исключаю, что бумаги НЛМК и ММК будут до конца 1 квартала демонстрировать динамику хуже рынка. Новые стратегические цели по увеличению производства и повышению эффективности за счет снижения потребления ресурсов будут отыгрываться, вероятнее всего, уже во второй половине года.

ИК Фридом Финанс"

Дивиденды по бумагам НЛМК за 4 квартал могут быть выше

- 20 февраля 2018, 16:16

- |

НЛМК ожидает 1 квартале 2018 года производство стали на уровне в 4,2 млн тонн под влиянием сезонно низкого рынка и проведения плановых ремонтов на Липецкой площадке. Об этом сообщила компания.

Чистая прибыль Группы НЛМК по итогам 2017 года по МСФО выросла на 55% г/г до $1,45 млрд, сообщила компания.

Выручка за 12 месяцев составила $10,1 млрд (+32% г/г) на фоне роста средних цен на металлопродукцию, увеличения объемов и роста доли продаж готового проката.

Финансовые результаты НЛМК превзошли ожидания рынка в части выручки и EBITDA. Выручка составила 2815 млн долл. (консенсус-прогноз: 2675 млн долл.), увеличившись на 10% кв./кв. на фоне роста объема продаж. EBITDA выросла на 21% кв./кв. до 786 млн долл. (консенсус-прогноз: 723 млн долл.) в результате роста цен на металлопродукцию на экспортных рынках на 2-8% и на внутреннем рынке на 8-13%.

По итогам 2017 г. НЛМК отразил EBITDA в размере 2,7 млрд долл., что на 37% выше показателя за 2016 г., в результате роста цен на сталь, объема продаж и реализации программы по повышению эффективности производства. Показатель достиг максимальной величины с 2009 г. Свободный денежный поток по итогам года составил 1,27 млрд долл. (+12% г./г.) за счет роста операционных доходов.

( Читать дальше )

Чистая прибыль Группы НЛМК по итогам 2017 года по МСФО выросла на 55% г/г до $1,45 млрд, сообщила компания.

Выручка за 12 месяцев составила $10,1 млрд (+32% г/г) на фоне роста средних цен на металлопродукцию, увеличения объемов и роста доли продаж готового проката.

Финансовые результаты НЛМК превзошли ожидания рынка в части выручки и EBITDA. Выручка составила 2815 млн долл. (консенсус-прогноз: 2675 млн долл.), увеличившись на 10% кв./кв. на фоне роста объема продаж. EBITDA выросла на 21% кв./кв. до 786 млн долл. (консенсус-прогноз: 723 млн долл.) в результате роста цен на металлопродукцию на экспортных рынках на 2-8% и на внутреннем рынке на 8-13%.

По итогам 2017 г. НЛМК отразил EBITDA в размере 2,7 млрд долл., что на 37% выше показателя за 2016 г., в результате роста цен на сталь, объема продаж и реализации программы по повышению эффективности производства. Показатель достиг максимальной величины с 2009 г. Свободный денежный поток по итогам года составил 1,27 млрд долл. (+12% г./г.) за счет роста операционных доходов.

( Читать дальше )

Стоимость активов Алроса в собственности Новатэка составит почти $1 млрд

- 20 февраля 2018, 15:56

- |

«НОВАТЭК» стал победителем открытого аукциона АК «АЛРОСА» по продаже 100% пакета акций компании Maretiom Investments Limited (владеет 100% акций АО «Геотрансгаз») и 100% акций компании Velarion Investments Limited (владеет 100% долей участия в уставном капитале ООО «Уренгойская газовая компания»).

Мы считаем, что исход аукциона был во многом предрешен. При стартовой цене в $500 млн. сделка состоялась уже через три аукционных шага по цене 30,3 млрд. руб. (около $540 млн.), что совпадает с нашей оценкой двух активов.Sberbank CIB

Исходя из цены нефти в $60/барр. и 10%-й ставки дисконтирования мы получаем чистую приведенную стоимость чуть выше $0,5 млрд. за два актива в их нынешнем состоянии. Мы считаем, однако, что стоимость этих активов в собственности «НОВАТЭКа» составит почти $1 млрд. при тех же допущениях, так как у компании есть мощности для более глубокой переработки газового конденсата, что позволит ей получать дополнительную стоимость.

Получение пропан-бутановых фракций (СУГ) на Пуровском заводе по переработке газового конденсата может принести дополнительную выручку в $50 на тонну за вычетом экспортных пошлин.

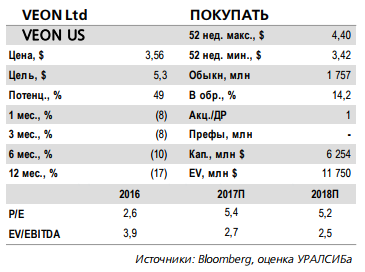

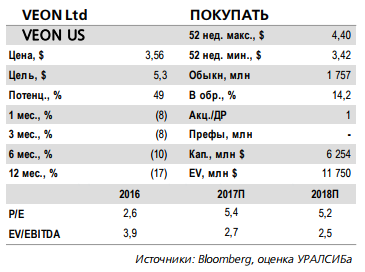

Veon отчитается в четверг, 22 февраля. Аналитики ожидают умеренно позитивной динамики мобильного сегмента в России в 4 квартале 2017 года

- 20 февраля 2018, 15:46

- |

Аналитики Уралсиба прогнозируют выручку на уровне 4 кв. 2016 г. и рост EBITDA год к году:

Аналитики Уралсиба ожидают двухпроцентного роста мобильной выручки в России:

( Читать дальше )

В четверг, 22 февраля, Veon опубликует финансовую отчетность за 4 кв. 2017 г. по МСФО. Мы ожидаем, что на российском рынке динамика останется положительной вследствие ослабления конкуренции, а на зарубежных рынках по-прежнему будет смешанной. Так, мы ожидаем, что компания покажет выручку на уровне прошлого года (2,3 млрд долл.) и рост EBITDA на 13%(здесь и далее – год к году) – до 882 млн долл., что предполагает улучшение рентабельности по EBITDA на 4,3 п.п. до 37,5% по сравнению с 4 кв. 2016 г., когда на результатах негативно отразились значительные разовые расходы.

Аналитики Уралсиба ожидают двухпроцентного роста мобильной выручки в России:

По нашим прогнозам, выручка Veon в России в 4 кв. 2017 г. возрастет на 1% до 70,9 млрд руб. (1,2 млрд долл.), при этом мы ожидаем роста в сегменте мобильной выручки на 2% и падения доходов в сегменте фиксированной связи на 8%. EBITDA в России, по нашим прогнозам, сократится на 0,4% до 26,3 млрд руб. (450 млн долл.), а рентабельность по EBITDA составит 37,1%. Мы ожидаем, что суммарная выручка на рынках Алжира, Бангладеш и Пакистана увеличится на 3% до 728 млн долл., а EBITDA – на 1,5% до 332 млн долл. На Украине мы прогнозируем рост выручки на 5% до 158 млн долл. и рост EBITDA на 10% до 76 млн долл. при рентабельности по EBITDA на уровне 48,2%.Аналитики Уралсиба подтверждают рекомендацию покупать:

( Читать дальше )

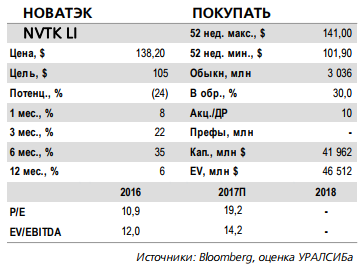

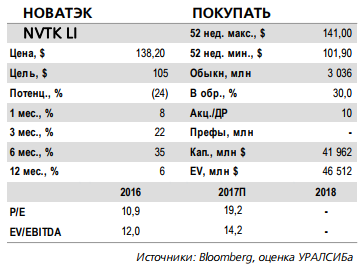

Новатэк - прогноз результатов по МСФО за 4 квартал 2017 года

- 20 февраля 2018, 15:12

- |

Выручка должна увеличиться на 12% год к году благодаря продажам жидких УВ. Завтра, 21 февраля, НОВАТЭК планирует отчитаться по МСФО за 4 кв. 2017 г. По нашей оценке, выручка возросла за этот период на 12% год к году и на 23% квартал к кварталу до 161 млрд руб. (2,76 млрд долл.), главным образом благодаря росту цен на нефть и жидкие углеводороды. Показатель EBITDA составил, как мы ожидаем, 55 млрд руб. (0,84 млрд долл.), увеличившись на 15% год к году и на 22% квартал к кварталу, что в пересчете на доллары соответствует росту на 24% и 23% год к году и квартал к кварталу соответственно. Чистая прибыль, согласно нашему прогнозу, должна снизиться на 26% год к году, но при этом вырасти на 17% квартал к кварталу до 44 млрд руб. (0,75 млрд долл.).

Цены – основной драйвер роста выручки и EBITDA. Средняя цена нефти сорта Urals выросла в 4 кв. 2017 г. на 22% год к году и на 19% квартал к кварталу до 60 долл./барр. В рублевом выражении цена Urals увеличилась на 13% год к году и на 17% квартал к кварталу и составила 3,5 тыс. руб./барр. Цена за вычетом экспортной пошлины (экспортный нетбэк) выросла на 18% год к году и на 16% за квартал до 2,8 тыс. руб./барр. Рост цен на жидкие УВ при стабильных ценах на газ, вероятно, был главным фактором роста выручки и EBITDA компании. По нашей оценке, выручка от продаж жидкостей составила более 55% от общей в 4 кв. 2017 г. Кроме того, вклад в рост выручки внесли продажи сжиженного газа проекта «Ямал СПГ», поскольку НОВАТЭК покупает эти объемы у проекта и реализует их на международных рынках.Ожидаем комментариев о влиянии новых приобретений на добычу в ближайшие годы.

( Читать дальше )

Цены – основной драйвер роста выручки и EBITDA. Средняя цена нефти сорта Urals выросла в 4 кв. 2017 г. на 22% год к году и на 19% квартал к кварталу до 60 долл./барр. В рублевом выражении цена Urals увеличилась на 13% год к году и на 17% квартал к кварталу и составила 3,5 тыс. руб./барр. Цена за вычетом экспортной пошлины (экспортный нетбэк) выросла на 18% год к году и на 16% за квартал до 2,8 тыс. руб./барр. Рост цен на жидкие УВ при стабильных ценах на газ, вероятно, был главным фактором роста выручки и EBITDA компании. По нашей оценке, выручка от продаж жидкостей составила более 55% от общей в 4 кв. 2017 г. Кроме того, вклад в рост выручки внесли продажи сжиженного газа проекта «Ямал СПГ», поскольку НОВАТЭК покупает эти объемы у проекта и реализует их на международных рынках.Ожидаем комментариев о влиянии новых приобретений на добычу в ближайшие годы.

( Читать дальше )

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания