SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

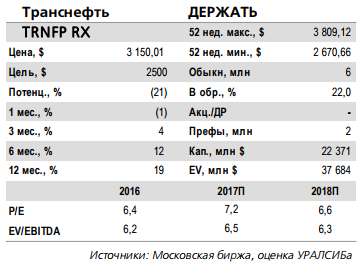

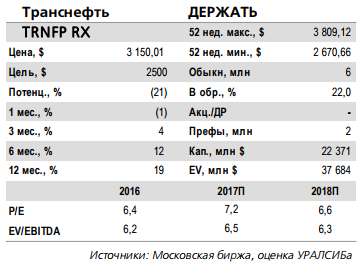

Транснефть - более вероятна выплата дивидендов 25% чистой прибыли с доходностью 4,4% за год

- 30 ноября 2017, 12:20

- |

Результаты по МСФО за 3 кв. 2017 г.: EBITDA выросла на 2%, а чистая прибыль – на 10% год к году

EBITDA снизилась на 3% квартал к кварталу. Вчера Транснефть отчиталась по МСФО за 3 кв. 2017 г. Выручка возросла на 3,7% год к году и на 0,2% квартал к кварталу до 220 млрд руб. (3,72 млрд долл.), EBITDA (операционная прибыль до вычета амортизации) увеличилась на 2,2% год к году и снизилась 3,2% квартал к кварталу до 102 млрд руб. (1,73 млрд долл.). Чистая прибыль выросла на 10,4% год к году и на 54% квартал к кварталу до 53 млрд руб. (0,9 млрд долл.).

дивидендов 25% чистой прибыли с доходностью 4,4% за год" title="Транснефть - более вероятна выплата дивидендов 25% чистой прибыли с доходностью 4,4% за год" />

дивидендов 25% чистой прибыли с доходностью 4,4% за год" title="Транснефть - более вероятна выплата дивидендов 25% чистой прибыли с доходностью 4,4% за год" />

Снижение капзатрат позволило получить положительный СДП. Операционный денежный поток (ОДП) без учета влияния оборотного капитала вырос в 3 кв. 2017 г. на 6% год к году, но снизился на 11% квартал к кварталу до 70 млрд руб. (1,18 млрд долл.). Из-за негативного влияния оборотного капитала во 2 кв. рост ОДП в 3 кв. составил 104% квартал к кварталу и при этом лишь 7% год к году, достигнув 72 млрд руб. (1,22 млрд долл.). Капитальные затраты уменьшились на 12% год к году и на 10% квартал к кварталу до 70 млрд руб. (1,18 млрд долл.), благодаря чему СДП оказался положительным – 2,2 млрд руб. (0,04 млрд долл.).

( Читать дальше )

EBITDA снизилась на 3% квартал к кварталу. Вчера Транснефть отчиталась по МСФО за 3 кв. 2017 г. Выручка возросла на 3,7% год к году и на 0,2% квартал к кварталу до 220 млрд руб. (3,72 млрд долл.), EBITDA (операционная прибыль до вычета амортизации) увеличилась на 2,2% год к году и снизилась 3,2% квартал к кварталу до 102 млрд руб. (1,73 млрд долл.). Чистая прибыль выросла на 10,4% год к году и на 54% квартал к кварталу до 53 млрд руб. (0,9 млрд долл.).

дивидендов 25% чистой прибыли с доходностью 4,4% за год" title="Транснефть - более вероятна выплата дивидендов 25% чистой прибыли с доходностью 4,4% за год" />

дивидендов 25% чистой прибыли с доходностью 4,4% за год" title="Транснефть - более вероятна выплата дивидендов 25% чистой прибыли с доходностью 4,4% за год" />Снижение капзатрат позволило получить положительный СДП. Операционный денежный поток (ОДП) без учета влияния оборотного капитала вырос в 3 кв. 2017 г. на 6% год к году, но снизился на 11% квартал к кварталу до 70 млрд руб. (1,18 млрд долл.). Из-за негативного влияния оборотного капитала во 2 кв. рост ОДП в 3 кв. составил 104% квартал к кварталу и при этом лишь 7% год к году, достигнув 72 млрд руб. (1,22 млрд долл.). Капитальные затраты уменьшились на 12% год к году и на 10% квартал к кварталу до 70 млрд руб. (1,18 млрд долл.), благодаря чему СДП оказался положительным – 2,2 млрд руб. (0,04 млрд долл.).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Лукойл - СДП достаточен для роста дивидендов на 5–10% год к году

- 30 ноября 2017, 12:02

- |

Результаты за 3 кв. 2017 г. по МСФО: EBITDA выросла на 33% год к году, операционный денежный поток стабилен

Рост EBITDA в долларах – 46% год к году и 20% квартал к кварталу. Вчера ЛУКОЙЛ опубликовал отчетность за 3 кв. 2017 г. по МСФО. Выручка выросла на 13% год к году и на 9% квартал к кварталу до 1 483 млрд руб. (25,1 млрд долл.), на 2,7% выше нашей оценки и на 3,6% – консенсус- прогноза. EBITDA выросла на 33% год к году и 24% квартал к кварталу до 221 млрд руб. (3,75 млрд долл.), превысив наши и рыночные ожидания на 5,8% 5,3% соответственно. В долларовом выражении EBITDA выросла на 46% год к году и на 20% квартал к кварталу. Рентабельность по EBITDA повысилась на 2,2 п.п. год к году и 1,7 п.п. квартал к кварталу до 14,9%. Чистая прибыль увеличилась на 78% год к году и снизилась на 30% квартал к кварталу до 97 млрд руб. (1,65 млрд долл.), на 8% выше нашей оценки и на 7% – рыночного прогноза.

дивидендов на 5–10% год к году" title="Лукойл - СДП достаточен для роста дивидендов на 5–10% год к году" />

дивидендов на 5–10% год к году" title="Лукойл - СДП достаточен для роста дивидендов на 5–10% год к году" />

Стабильный ОДП, несмотря на снижение положительного эффекта оборотного капитала. Выручка и EBITDA выросли год к году и квартал к кварталу в основном благодаря росту цен и нетбэков Urals и нефтепродуктов. Операционный денежный поток (ОДП) без учета изменений в оборотном капитале увеличился на 21% год к году и квартал к кварталу до 203 млрд руб. (3,44 млрд долл.). Однако в 3 кв. 2016 г. и во 2 кв. 2017 г. поддержку ОДП оказало снижение оборотного капитала. Его вклад в ОДП составил 22% в 3 кв. 2016 г., 19% во 2 кв. 2017 г., но только 3% ОДП в 3 кв. 2017 г. Таким образом, ОДП за 3 кв. лучше отражает долгосрочную генерацию денежных потоков. Он снизился на 2% год к году и вырос на 2% квартал к кварталу до 210 млрд руб. (3,55 млрд долл.). Капитальные затраты увеличились всего на 9% год к году, но сократились на 4% квартал к кварталу до 119 млрд руб. (2,01 млрд долл.), СДП уменьшился соответственно на 13% и вырос на 11% до 91 млрд руб. (1,54 млрд долл.).

( Читать дальше )

Рост EBITDA в долларах – 46% год к году и 20% квартал к кварталу. Вчера ЛУКОЙЛ опубликовал отчетность за 3 кв. 2017 г. по МСФО. Выручка выросла на 13% год к году и на 9% квартал к кварталу до 1 483 млрд руб. (25,1 млрд долл.), на 2,7% выше нашей оценки и на 3,6% – консенсус- прогноза. EBITDA выросла на 33% год к году и 24% квартал к кварталу до 221 млрд руб. (3,75 млрд долл.), превысив наши и рыночные ожидания на 5,8% 5,3% соответственно. В долларовом выражении EBITDA выросла на 46% год к году и на 20% квартал к кварталу. Рентабельность по EBITDA повысилась на 2,2 п.п. год к году и 1,7 п.п. квартал к кварталу до 14,9%. Чистая прибыль увеличилась на 78% год к году и снизилась на 30% квартал к кварталу до 97 млрд руб. (1,65 млрд долл.), на 8% выше нашей оценки и на 7% – рыночного прогноза.

дивидендов на 5–10% год к году" title="Лукойл - СДП достаточен для роста дивидендов на 5–10% год к году" />

дивидендов на 5–10% год к году" title="Лукойл - СДП достаточен для роста дивидендов на 5–10% год к году" />Стабильный ОДП, несмотря на снижение положительного эффекта оборотного капитала. Выручка и EBITDA выросли год к году и квартал к кварталу в основном благодаря росту цен и нетбэков Urals и нефтепродуктов. Операционный денежный поток (ОДП) без учета изменений в оборотном капитале увеличился на 21% год к году и квартал к кварталу до 203 млрд руб. (3,44 млрд долл.). Однако в 3 кв. 2016 г. и во 2 кв. 2017 г. поддержку ОДП оказало снижение оборотного капитала. Его вклад в ОДП составил 22% в 3 кв. 2016 г., 19% во 2 кв. 2017 г., но только 3% ОДП в 3 кв. 2017 г. Таким образом, ОДП за 3 кв. лучше отражает долгосрочную генерацию денежных потоков. Он снизился на 2% год к году и вырос на 2% квартал к кварталу до 210 млрд руб. (3,55 млрд долл.). Капитальные затраты увеличились всего на 9% год к году, но сократились на 4% квартал к кварталу до 119 млрд руб. (2,01 млрд долл.), СДП уменьшился соответственно на 13% и вырос на 11% до 91 млрд руб. (1,54 млрд долл.).

( Читать дальше )

ТМК - существенно снизит долговую нагрузку в результате IPO не удастся

- 30 ноября 2017, 11:49

- |

Североамериканская «дочка» ТМК подала в SEC документы для регистрации IPO

IPSCO Tubulars Inc. подала в Комиссию по ценным бумагам и биржам США (SEC) документы на регистрацию планируемого IPO. Параметры готовящейся сделки пока не определены, говорится в сообщении ТМК, в состав которой входит IPSCO. Реализация планов проведения IPO будет зависеть от рассмотрения заявки регулятором и рыночной конъюнктуры, на данном этапе нет гарантий, что размещение состоится. Средства, которые может выручить в результате IPO сама IPSCO, компания направит на погашение долга и общекорпоративные цели, ТМК — на сокращение долговой нагрузки, сказано в сообщении.

IPSCO Tubulars Inc. подала в Комиссию по ценным бумагам и биржам США (SEC) документы на регистрацию планируемого IPO. Параметры готовящейся сделки пока не определены, говорится в сообщении ТМК, в состав которой входит IPSCO. Реализация планов проведения IPO будет зависеть от рассмотрения заявки регулятором и рыночной конъюнктуры, на данном этапе нет гарантий, что размещение состоится. Средства, которые может выручить в результате IPO сама IPSCO, компания направит на погашение долга и общекорпоративные цели, ТМК — на сокращение долговой нагрузки, сказано в сообщении.

Предполагается, что вырученные средства пойдут на погашение догов ТМК. Стоимость Ipsco можно оценить в 1 млрд долл., его продажа принесет акционеру около 650 млн долл., а чистый долг ТМК составляет 2,6 млрд долл. (net debt/EBITDA 4,7). Таким образом, существенно долговую нагрузку снизить не удастся, но ТМК потеряет контроль над активом на перспективном рынке.Промсвязьбанк

Транснефть - снижение чистой прибыли - негативный момент в отчетности компании

- 30 ноября 2017, 11:41

- |

Чистая прибыль Транснефти по МСФО за 9 месяцев упала почти на 9%, в III кв. выросла на 10%

Чистая прибыль Транснефти по МСФО за 9 месяцев 2017 года составила 166,9 млрд руб. по сравнению со 182,6 млрд руб. годом ранее, следует из отчета компании. Между тем в третьем квартале текущего года компания получила прибыль в 53 млрд руб., что на 10% выше показателя за аналогичный период. Выручка за 9 месяцев составила 657,8 млрд руб. (в 2016 году 629 млрд руб.), в третьем квартале 219,6 млрд руб. (211,6 млрд руб.). Операционные расходы выросли за 9 месяцев с 320 млрд руб. до 340,4 млрд руб., в третьем квартале со 111,9 млрд руб. до 117,6 млрд руб.

Чистая прибыль Транснефти по МСФО за 9 месяцев 2017 года составила 166,9 млрд руб. по сравнению со 182,6 млрд руб. годом ранее, следует из отчета компании. Между тем в третьем квартале текущего года компания получила прибыль в 53 млрд руб., что на 10% выше показателя за аналогичный период. Выручка за 9 месяцев составила 657,8 млрд руб. (в 2016 году 629 млрд руб.), в третьем квартале 219,6 млрд руб. (211,6 млрд руб.). Операционные расходы выросли за 9 месяцев с 320 млрд руб. до 340,4 млрд руб., в третьем квартале со 111,9 млрд руб. до 117,6 млрд руб.

Негативным моментом в отчетности Транснефти является снижение чистой прибыли. Ранее компания изменила дивидендную политику: она ориентируется на выплату 25, 20 или 15% от нормализованной чистой прибыли по итогам отчетного периода в зависимости от долга, инвестпрограммы и других показателей. В этой связи показатель прибыль сейчас ключевой для инвесторов.Промсвязьбанк

Россети - финансовые результаты за 9 месяцев являются нейтральными

- 30 ноября 2017, 11:34

- |

Чистая прибыль Россетей по МСФО за 9 месяцев выросла на 3,3%, до 81 млрд руб.

Россети в январе-сентябре 2017 года получило 81,02 млрд руб. чистой прибыли по МСФО против 78,4 млрд руб. за аналогичный период прошлого года, следует из отчетности компании. Выручка компании за период составила 658,12 млрд руб. (+5,95%), операционные расходы — 541,9 млрд руб.(+1,98%). Прибыль до налогообложения составила 109,73 млрд руб. против 92,96 млрд руб. годом ранее. Показатель EBITDA по МСФО по итогам января-сентября 2017 года увеличился на 4,7%, до 213,1 млрд руб. Скорректированный показатель EBITDA за девять месяцев достиг 231,7 млрд руб. (+15,39%).

Россети в январе-сентябре 2017 года получило 81,02 млрд руб. чистой прибыли по МСФО против 78,4 млрд руб. за аналогичный период прошлого года, следует из отчетности компании. Выручка компании за период составила 658,12 млрд руб. (+5,95%), операционные расходы — 541,9 млрд руб.(+1,98%). Прибыль до налогообложения составила 109,73 млрд руб. против 92,96 млрд руб. годом ранее. Показатель EBITDA по МСФО по итогам января-сентября 2017 года увеличился на 4,7%, до 213,1 млрд руб. Скорректированный показатель EBITDA за девять месяцев достиг 231,7 млрд руб. (+15,39%).

Результаты Россетей смотрятся нейтрально. Компания показала рост основных финансовых показателей, но темпы их роста невысокие. С негативной стороны можно отметить меньшие темпы роста EBITDA по сравнению с выручкой, что стало причиной снижения маржи, но скорректированный показатель EBITDA продемонстрировал хороший рост.Промсвязьбанк

Акрон продемонстрировал хорошие финансовые показатели

- 30 ноября 2017, 11:25

- |

EBITDA Акрона по МСФО за III квартал выросла на 47%, до 6,98 млрд руб.

EBITDA Акрона по МСФО за III квартал составила 6,98 млрд рублей, увеличившись на 47% относительно показателя за аналогичный период прошлого года (4,75 млрд рублей), следует из отчетности компании. EBITDA за 9 месяцев снизилась на 3% — до 21,6 млрд рублей. Чистая прибыль Акрона за 9 месяцев составила 10,1 млрд рублей ($174 млн) против 21,4 млрд рублей ($313 млн ) годом ранее. Чистая прибыль Акрона за III квартал составила 8,2 млрд рублей против 1,7 млрд рублей за аналогичный период прошлого года. Выручка группы за 9 месяцев выросла на 4% и составила 69,3 млрд рублей.

EBITDA Акрона по МСФО за III квартал составила 6,98 млрд рублей, увеличившись на 47% относительно показателя за аналогичный период прошлого года (4,75 млрд рублей), следует из отчетности компании. EBITDA за 9 месяцев снизилась на 3% — до 21,6 млрд рублей. Чистая прибыль Акрона за 9 месяцев составила 10,1 млрд рублей ($174 млн) против 21,4 млрд рублей ($313 млн ) годом ранее. Чистая прибыль Акрона за III квартал составила 8,2 млрд рублей против 1,7 млрд рублей за аналогичный период прошлого года. Выручка группы за 9 месяцев выросла на 4% и составила 69,3 млрд рублей.

Акрон продемонстрировал хорошие финансовые показатели. Несмотря на слабые темпы роста выручки из-за находящихся под давлением цен на удобрения и укрепления рубля, EBITDA и чистая прибыль показали хороший рост. Отметим, что снижение прибыли за 9 мес. связано с продажей в пролом году доли в Уралкалии, а также прибылью от изменения метода учета доли владения в польской Grupa Azoty.Промсвязьбанк

Результаты Газпрома оказались лучше ожиданий рынка

- 30 ноября 2017, 11:17

- |

Чистая прибыль Газпрома МСФО в III квартале 2017 года выросла на 96%

Чистая прибыль Газпрома МСФО в III квартале 2017 года выросла на 96% по сравнению с июлем-сентябрем 2016 года — до 200,488 млрд рублей, сообщила компания. Выручка выросла на 14% — до 1431,662 млрд рублей, EBITDA — на 20% до 356,612 млрд рублей. Свободный денежный поток в третьем квартале отрицательный — минус 170,075 млрд рублей. Прибыль от курсовых разниц — 10,633 млрд рублей.

Чистая прибыль Газпрома МСФО в III квартале 2017 года выросла на 96% по сравнению с июлем-сентябрем 2016 года — до 200,488 млрд рублей, сообщила компания. Выручка выросла на 14% — до 1431,662 млрд рублей, EBITDA — на 20% до 356,612 млрд рублей. Свободный денежный поток в третьем квартале отрицательный — минус 170,075 млрд рублей. Прибыль от курсовых разниц — 10,633 млрд рублей.

Результаты Газпрома по основным финансовым показателям (выручка, чистая прибыль, EBITDA) оказались лучше ожиданий рынка. Этому способствовал рост объемов реализации газа на экспорт, а также увеличение цен. В то же время основным негативным моментом является отрицательный свободный денежный поток (FCF), а также рост долговой нагрузки (выросла — до 1,7 EBITDA, в начале года она составляла 1,6, в 2015 г. — 0,9). Причина отрицательного FCF связана с ростом прочих оборотных активов из-за увеличения средств на краткосрочных депозитах.Промсвязьбанк

Свободный денежный поток Лукойла за девять месяцев увеличился на 16,6%

- 30 ноября 2017, 11:13

- |

Чистая прибыль ЛУКОЙЛа в III кв. по МСФО составила 97,3 млрд руб., за 9 мес. выросла почти в 2 раза

Чистая прибыль ЛУКОЙЛа по МСФО за девять месяцев 2017 года составила 298,3 млрд руб., что на 86,2% выше, чем за аналогичный период 2016 года, сообщает компания. В третьем квартале 2017 года данный показатель составил 97,3 млрд руб., что на 29,8% ниже по сравнению со вторым кварталом 2017 года. За девять месяцев 2017 года выручка от реализации выросла по сравнению с аналогичным периодом 2016 года на 11,7%, до 4,274 трлн руб. В третьем квартале 2017 года выручка составила 1,484 трлн руб., увеличившись на 9,1% по сравнению со вторым кварталом 2017 года. Показатель EBITDA за девять месяцев 2017 года вырос до 607,8 млрд руб., что на 11,0% больше по сравнению с аналогичным периодом 2016 года. В третьем квартале 2017 года показатель составил 221,1 млрд руб., увеличившись на 23,5% по сравнению со вторым кварталом 2017 года.

Чистая прибыль ЛУКОЙЛа по МСФО за девять месяцев 2017 года составила 298,3 млрд руб., что на 86,2% выше, чем за аналогичный период 2016 года, сообщает компания. В третьем квартале 2017 года данный показатель составил 97,3 млрд руб., что на 29,8% ниже по сравнению со вторым кварталом 2017 года. За девять месяцев 2017 года выручка от реализации выросла по сравнению с аналогичным периодом 2016 года на 11,7%, до 4,274 трлн руб. В третьем квартале 2017 года выручка составила 1,484 трлн руб., увеличившись на 9,1% по сравнению со вторым кварталом 2017 года. Показатель EBITDA за девять месяцев 2017 года вырос до 607,8 млрд руб., что на 11,0% больше по сравнению с аналогичным периодом 2016 года. В третьем квартале 2017 года показатель составил 221,1 млрд руб., увеличившись на 23,5% по сравнению со вторым кварталом 2017 года.

Результаты ЛУКОЙЛа являются неплохими. Улучшение ситуации на рынке нефти положительно отразилось на показателях компании. Снижение прибыли в 3 кв. носит разовый характер и связано с продажей во втором квартале 2017 года Архангельскгеолдобыча. С позитивной стороны можно отметить рост свободного денежного потока, который за девять месяцев 2017 года увеличился на 16,6% по сравнению с аналогичным периодом прошлого года и составил 194,1 млрд руб.Промсвязьбанк

Газпром - финансовые результаты за 3 квартал близки к ожиданиям

- 30 ноября 2017, 11:02

- |

Газпром опубликовал смешанные финансовые результаты за 3К17

Газпром вчера вечером опубликовал свои финансовые результаты за 3К17. Выручка составила 1 431,7 млрд руб. (+1% по сравнению с нашим-прогнозом и консенсус-прогнозом), показатель EBITDA достиг 356,6 млрд руб., превысив наши оценки и консенсус-прогноз на 5%. Чистая прибыль в размере 200,5 млрд руб. полностью совпала с нашими оценками, но оказалась на 9% выше консенсус-прогноза. В части денежных потоков компания ушла в сильный минус по FCF в 3К17 (минус 170,1 млрд руб.) на фоне снижения OCF на 51% кв/кв из-за инвестиций в оборотный капитал в размере 184 млрд руб. Капзатраты немного выросли — на 2% кв/кв до 336,3 млрд руб. Таким образом, за 9М2017 FCF Газпрома составил минус 375 млрд руб., что очень далеко от положительного FCF в 107,1 млрд руб., которые Газпром продемонстрировал год назад.

Газпром вчера вечером опубликовал свои финансовые результаты за 3К17. Выручка составила 1 431,7 млрд руб. (+1% по сравнению с нашим-прогнозом и консенсус-прогнозом), показатель EBITDA достиг 356,6 млрд руб., превысив наши оценки и консенсус-прогноз на 5%. Чистая прибыль в размере 200,5 млрд руб. полностью совпала с нашими оценками, но оказалась на 9% выше консенсус-прогноза. В части денежных потоков компания ушла в сильный минус по FCF в 3К17 (минус 170,1 млрд руб.) на фоне снижения OCF на 51% кв/кв из-за инвестиций в оборотный капитал в размере 184 млрд руб. Капзатраты немного выросли — на 2% кв/кв до 336,3 млрд руб. Таким образом, за 9М2017 FCF Газпрома составил минус 375 млрд руб., что очень далеко от положительного FCF в 107,1 млрд руб., которые Газпром продемонстрировал год назад.

Результаты оказались близкими к ожиданиям, и мы особенно подчеркиваем более сильный рост EBITDA, который говорит о более низких, чем ожидалось, расходах (операционных затратах и налогах). Тем не менее показатель FCF в 3К17 разочаровал, хотя и не стал неожиданностью, учитывая фазу интенсивных инвестиций. В следующем году на динамику FCF будет оказывать сильное давление рост капзатрат, но также большую роль сыграют изменения оборотного капитала, которые являются существенными в этом году. Компания проведет телеконференцию сегодня в 17:00 по московскому времени, и мы ожидаем услышать обновленный прогноз по финансовым результатам на 2017 и инвестиционной программе, а также комментарии по текущему статусу ключевых инвестиционных проектов, включая Силу Сибири, Чаяндинское месторождение, Северный поток-2 и Турецкий поток.АТОН

Акрон -финансовые результаты за 3 квартал чуть слабее из-за низких цен на азотные удобрения

- 30 ноября 2017, 10:44

- |

Акрон опубликовал нейтральные финансовые результаты за 3К17

Выручка составила $379 млн (-5% кв/кв), EBITDA — $118 млн (-6% кв/кв), рентабельность EBITDA составила 31% (-1 пп), поскольку снижение транспортных расходов (-9% кв/кв до $56 млн) и SG &A-расходов (-15% кв/кв до $25 млн) не могло полностью компенсировать снижение выручки и рост производственных затрат на 2%. Чистый долг немного упал — до $897 млн, в результате чего соотношение чистый долг/EBITDA составило 1,8x (против 2,0x на конец 1П17). Акрон сказал, что восстановление цен на удобрения в сентябре оказалось сильнее, чем ожидалось, и подчеркнул, что ждет сильных финансовых результатов за 4К17. Экспорт карбамида из Китая, как ожидается, должен составить 4,5 млн т против 8,9 млн т в 2016 из-за роста цен на уголь.

Выручка составила $379 млн (-5% кв/кв), EBITDA — $118 млн (-6% кв/кв), рентабельность EBITDA составила 31% (-1 пп), поскольку снижение транспортных расходов (-9% кв/кв до $56 млн) и SG &A-расходов (-15% кв/кв до $25 млн) не могло полностью компенсировать снижение выручки и рост производственных затрат на 2%. Чистый долг немного упал — до $897 млн, в результате чего соотношение чистый долг/EBITDA составило 1,8x (против 2,0x на конец 1П17). Акрон сказал, что восстановление цен на удобрения в сентябре оказалось сильнее, чем ожидалось, и подчеркнул, что ждет сильных финансовых результатов за 4К17. Экспорт карбамида из Китая, как ожидается, должен составить 4,5 млн т против 8,9 млн т в 2016 из-за роста цен на уголь.

Результаты оказались чуть слабее в квартальном сопоставлении и в целом ожидаемыми рынком, на наш взгляд, из-за низких цен на азотные удобрения. Показатель EBITDA за 9М17, исходя из годового прогноза, предполагает $154 млн в 4К17, что является оптимистичным сценарием, по нашему мнению — мы ожидаем, что годовая EBITDA составит около $500 млн (-5% по сравнению с консенсус-прогнозом). Мы признаем ралли в ценах на аммиак, но подтверждаем нашу рекомендацию ДЕРЖАТЬ для Акрона, поскольку он торгуется вблизи исторических максимумов 6,6x по консенсус-мультипликатору EV/EBITDA 2018П (дисконт к Yara упал до 16%). Среднесрочные вызовы в отрасли, типа роста предложения и низких цен на зерно, сохраняются.АТОН

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания