SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

МОЭСК - операционные расходы компании за 9 месяцев выросли на 8,8%.

- 27 ноября 2017, 14:43

- |

МОЭСК увеличила прибыль по МСФО за 9 месяцев до 3,4 млрд руб., EBITDA — до 25,6 млрд руб.

Московская объединенная электросетевая компания получило в январе-сентябре этого года чистую прибыль по МСФО в размере 3,38 млрд руб. против прибыли в 2,63 млрд руб. годом ранее, следует из отчетности компании. Показатель EBITDA за 9 месяцев составил 25,57 млрд руб. (+4,2%), говорится в сообщении компании. Выручка за девять месяцев составила 108,16 млрд руб. (+7,5%), операционные расходы — 102,22 млрд руб. (+8,8%).

Московская объединенная электросетевая компания получило в январе-сентябре этого года чистую прибыль по МСФО в размере 3,38 млрд руб. против прибыли в 2,63 млрд руб. годом ранее, следует из отчетности компании. Показатель EBITDA за 9 месяцев составил 25,57 млрд руб. (+4,2%), говорится в сообщении компании. Выручка за девять месяцев составила 108,16 млрд руб. (+7,5%), операционные расходы — 102,22 млрд руб. (+8,8%).

Результаты МОЭСК нельзя назвать сильными. При росте выручки на 7,5%, EBITDA увеличилась на 4,2%, что негативно отразилось на марже. По итогам 9 мес. она была зафиксирована на уровне 24%. Такая динамика стала следствие опережающего роста операционных расходов, они выросли на 8,8%.Промсвязьбанк

- комментировать

- Комментарии ( 0 )

В преддверии IPO En+ Group утвердила дивидендную политику

- 27 ноября 2017, 13:25

- |

En+ объявила дивиденды на акцию, выплаты произведет 20 декабря

En+ Group Олега Дерипаски выплатит в виде промежуточных дивидендов $0,21875 на одну акцию и GDR, говорится в сообщении компании. Ранее En+ сообщала, что совет директоров 20 октября одобрил полную сумму выплат — $125 млн. Дивиденды получат акционеры по состоянию на 30 ноября, выплата будет произведена в долларах 20 декабря. Таким образом, дивиденды получат как нынешние владельцы, так и участники IPO.

En+ Group Олега Дерипаски выплатит в виде промежуточных дивидендов $0,21875 на одну акцию и GDR, говорится в сообщении компании. Ранее En+ сообщала, что совет директоров 20 октября одобрил полную сумму выплат — $125 млн. Дивиденды получат акционеры по состоянию на 30 ноября, выплата будет произведена в долларах 20 декабря. Таким образом, дивиденды получат как нынешние владельцы, так и участники IPO.

В преддверии IPO En+ Group утвердила дивидендную политику, согласно которой компания будет распределять между акционерами 75% свободного денежного потока En+ Power (Евросибэнерго, управляет энергоактивами En+), но не менее $250 млн, а также 100% дивидендов, полученных на пакет в РусАле. Исходя из текущей рыночной стоимости GDR En+, дивидендная доходность по ним оценивается в 1,7%Промсвязьбанк

Акции Обувь России торгуются с премией к аналогам в 10-15%

- 27 ноября 2017, 13:15

- |

ГК Обувь России за 9 месяцев увеличила чистую прибыль по МСФО на 9%, до 670 млн руб.

ГК Обувь России в январе-сентябре 2017 года увеличило чистую прибыль на 9% по сравнению с аналогичным периодом прошлого года — до 670 млн рублей, говорится в отчете компании по МСФО. Объем консолидированной неаудированной выручки группы увеличился на 12%, до 7,23 млрд рублей, EBITDA выросла на 15%, до 1,79 млрд рублей. Как отмечается в отчете, компания за 9 месяцев открыла 67 новых магазинов, из них 39 — по схеме франчайзинга.

ГК Обувь России в январе-сентябре 2017 года увеличило чистую прибыль на 9% по сравнению с аналогичным периодом прошлого года — до 670 млн рублей, говорится в отчете компании по МСФО. Объем консолидированной неаудированной выручки группы увеличился на 12%, до 7,23 млрд рублей, EBITDA выросла на 15%, до 1,79 млрд рублей. Как отмечается в отчете, компания за 9 месяцев открыла 67 новых магазинов, из них 39 — по схеме франчайзинга.

Динамика выручки Обувь России была обеспечена в основном открытием новых магазинов, т.к. показатели сопоставимых продаж существенного роста не показали. Сопоставимое число чеков снизилось на 6,62%, а сопоставимый размер среднего чека увеличился на 5,16%. В тоже время позитивным моментом является опережающий рост EBITDA по сравнению с выручкой, что стало причиной роста маржи (до 24,7%). По нашим оценкам, акции ГК ОР торгуются с премией к аналогам порядка 10- 15%, но с учетом более высокой маржи компании, такая премия может быть вполне оправданной.Промсвязьбанк

Интерес к акциям Транснефти связан с ростом дивидендов

- 27 ноября 2017, 12:03

- |

Российско-японский инвестиционный фонд в ближайшее время намерен осуществить инвестиции в ПАО «Транснефть» в размере $150 млн, отмечается в документах Минэнерго РФ.

Данный проект направлен на вложения в совместные проекты, в том числе в сфере энергетики. Решение о создании фонда было принято в рамках подписанного в декабре 2016 года Меморандума между Российским фондом прямых инвестиций и Японским банком международного сотрудничества.

В области использования возобновляемых источников энергии и энергоэффективности российские и японские компании сотрудничают по проектам строительства ветропарка в Якутии, локализации производства ветроустановок на Дальнем Востоке и строительстве когенерационных электростанций в Приморском крае.

Данный проект направлен на вложения в совместные проекты, в том числе в сфере энергетики. Решение о создании фонда было принято в рамках подписанного в декабре 2016 года Меморандума между Российским фондом прямых инвестиций и Японским банком международного сотрудничества.

В области использования возобновляемых источников энергии и энергоэффективности российские и японские компании сотрудничают по проектам строительства ветропарка в Якутии, локализации производства ветроустановок на Дальнем Востоке и строительстве когенерационных электростанций в Приморском крае.

Напомним, что ранее китайская корпорация CIC и РФПИ обсуждали прямые инвестиции в «Транснефть» на сумму до $300 млн. Таким образом иностранные фонды вложат в акции компании суммарно около $450 млн, что составляет 9% от капитализации привилегированных акций. Интерес к акциям «Транснефти» связан с ростом дивидендов. В частности, компания изменила дивидендную политику: она ориентируется на выплату 25, 20 или 15% от нормализованной чистой прибыли по итогам отчетного периода в зависимости от долга, инвестпрограммы и других показателей. Еще одним драйвером роста может стать конвертация «префов» в «обычку».Промсвязьбанк

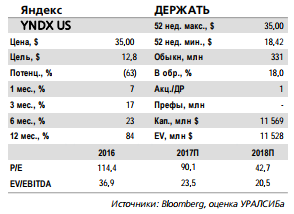

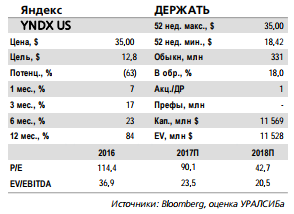

Яндекс - одобрение сделки по объединению Яндекс.Такси с Uber является хорошей новостью

- 27 ноября 2017, 11:31

- |

ФАС одобрила ходатайство об объединении бизнесов онлайн-заказа такси Яндекса и Uber

Ходатайство одобрено с минимальными ограничениями. Федеральная антимонопольная служба (ФАС) одобрила ходатайство по сделке между Яндексом и Uber, сообщил в пятницу Интерфакс. При этом ведомство выдало предписание компаниям не запрещать своим партнерам и водителям работать с другими агрегаторами такси. Также объединенная компания должна обеспечить максимально полное и доступное информирование пользователей о юридическом лице, осуществляющем перевозку с сохранением истории поездок.

Яндекс получит контроль в объединенной компании. Яндекс и Uber подали в ФАС ходатайство об объединении своих бизнесов онлайн-заказа такси а конце августа. Компании договорились об объединении бизнесов по онлайн-заказу поездок в России, Азербайджане, Армении, Белоруссии, Грузии и Казахстане в июле. Яндекс и Uber инвестируют 100 млн долл. и 225 млн долл. в объединенную компанию, оценивая ее в 3,7 млрд долл., и получат доли 59% и 37% соответственно. Сделка должна быть закрыта в январе 2018 г. Яндекс.Такси является ведущим игроком рынка онлайн- заказа такси в России. В 3 кв. 2017 г. выручка Яндекс.Такси возросла на 96% год к году до 1,2 млрд руб., а число поездок – на 360%. Убыток по скорректированной EBITDA при этом составил 3,2 млрд руб.

( Читать дальше )

Ходатайство одобрено с минимальными ограничениями. Федеральная антимонопольная служба (ФАС) одобрила ходатайство по сделке между Яндексом и Uber, сообщил в пятницу Интерфакс. При этом ведомство выдало предписание компаниям не запрещать своим партнерам и водителям работать с другими агрегаторами такси. Также объединенная компания должна обеспечить максимально полное и доступное информирование пользователей о юридическом лице, осуществляющем перевозку с сохранением истории поездок.

Яндекс получит контроль в объединенной компании. Яндекс и Uber подали в ФАС ходатайство об объединении своих бизнесов онлайн-заказа такси а конце августа. Компании договорились об объединении бизнесов по онлайн-заказу поездок в России, Азербайджане, Армении, Белоруссии, Грузии и Казахстане в июле. Яндекс и Uber инвестируют 100 млн долл. и 225 млн долл. в объединенную компанию, оценивая ее в 3,7 млрд долл., и получат доли 59% и 37% соответственно. Сделка должна быть закрыта в январе 2018 г. Яндекс.Такси является ведущим игроком рынка онлайн- заказа такси в России. В 3 кв. 2017 г. выручка Яндекс.Такси возросла на 96% год к году до 1,2 млрд руб., а число поездок – на 360%. Убыток по скорректированной EBITDA при этом составил 3,2 млрд руб.

( Читать дальше )

Яндекс - новость ожидаемая и позитивна (одобрение сделки Яндекс.Такси/UBER)

- 27 ноября 2017, 10:43

- |

ФАС одобрила сделку Яндекс.Такси/UBER

Федеральная антимонопольная служба рассматривала сделку в течение четырех месяцев и, наконец, одобрила ее. Никаких существенных ограничений для Яндекса и Uber не предусмотрено, за исключением одного: водители смогут использовать любые другие агрегаторы услуг такси в дополнение к Яндекс.Такси /Uber. Это должно поддержать конкуренцию между приложениями. Обе компании планируют закрыть сделку в январе.

Федеральная антимонопольная служба рассматривала сделку в течение четырех месяцев и, наконец, одобрила ее. Никаких существенных ограничений для Яндекса и Uber не предусмотрено, за исключением одного: водители смогут использовать любые другие агрегаторы услуг такси в дополнение к Яндекс.Такси /Uber. Это должно поддержать конкуренцию между приложениями. Обе компании планируют закрыть сделку в январе.

Новость была ожидаемой и позитивна с точки зрения восприятия.АТОН

МРСК Центра - итоги телеконференции нейтральны для акций компании

- 27 ноября 2017, 10:27

- |

МРСК Центра: итоги телеконференции по результатам за 3К17

Операционные затраты: объяснение роста в 3К17. Операционные затраты компании в 3К17 выросли на 5% г/г до 19млрд руб., что было обусловлено преимущественно ростом покупок электроэнергии для компенсации потерь (+31% г/г до 2,6 млрд руб.). Менеджмент утверждает, что основная причина роста — повышение цен на электроэнергию, в то время как потери электроэнергии снижаются (9% за 9M17 против 9,2% за 9M16). Также существенный вклад в рост операционных затрат внесли расходы на погашение долга, которые выросли в 4,5 раза г/г до 0,6 млрд руб., но этот рост должен рассматриваться как разовый фактор, по словам менеджмента.

Капзатраты: инвестиционная программа пересмотрена в сторону сокращения на 10%. Менеджмент представил долгосрочную программу капзатрат после ноябрьского пересмотра Минэнерго. Общее финансирование на 2017-20 (без учета НДС) было сокращено на 10% до 49 млрд руб., в основном за счет ввода мощностей в эксплуатацию в 2018. МРСК Центра подтвердила, что в 2018-22 сфокусируется на восстановлении оборудования (свыше 50% капзатрат), в то время как еще 34% должно быть направлено на реновацию сетей, 98% программы должно быть профинансировано из собственных средств компании.

( Читать дальше )

Операционные затраты: объяснение роста в 3К17. Операционные затраты компании в 3К17 выросли на 5% г/г до 19млрд руб., что было обусловлено преимущественно ростом покупок электроэнергии для компенсации потерь (+31% г/г до 2,6 млрд руб.). Менеджмент утверждает, что основная причина роста — повышение цен на электроэнергию, в то время как потери электроэнергии снижаются (9% за 9M17 против 9,2% за 9M16). Также существенный вклад в рост операционных затрат внесли расходы на погашение долга, которые выросли в 4,5 раза г/г до 0,6 млрд руб., но этот рост должен рассматриваться как разовый фактор, по словам менеджмента.

Капзатраты: инвестиционная программа пересмотрена в сторону сокращения на 10%. Менеджмент представил долгосрочную программу капзатрат после ноябрьского пересмотра Минэнерго. Общее финансирование на 2017-20 (без учета НДС) было сокращено на 10% до 49 млрд руб., в основном за счет ввода мощностей в эксплуатацию в 2018. МРСК Центра подтвердила, что в 2018-22 сфокусируется на восстановлении оборудования (свыше 50% капзатрат), в то время как еще 34% должно быть направлено на реновацию сетей, 98% программы должно быть профинансировано из собственных средств компании.

( Читать дальше )

Лукойл отчитается 29 ноября и проведет телеконференцию 30 ноября

- 27 ноября 2017, 10:07

- |

Аналитики Атона прогнозируют чистую прибыль на уровне 89,5 млрд руб.:

Компания опубликует финансовые результаты по МСФО за 3К17 в среду, 29 ноября. Вслед за другими нефтяными компаниями ЛУКОЙЛ продемонстрирует рост выручки за счет благоприятных макроэкономических условий (рост цен на нефть в рублевом выражении, положительный лаг экспортной пошлины) и улучшения операционной динамики, в основном, в части переработки (+4,7% кв/кв в целом, в то время как рост объемов переработки у российских активов достиг 4,2% кв/кв), добыча газа также внесла свою долю, увеличившись на 5,5% кв/кв (основными драйверами стали Пякяхинское месторождение в России и проект Гиссар в Узбекистане). С учетом вышесказанного, мы ожидаем, что выручка ЛУКОЙЛа составит 1 444,3 млрд руб. (+6% кв/кв, +10% г/г). Это должно привести к росту EBITDA до 208,3 млрд руб. в 3К17 (+16% кв/кв, +26% г/г), отражая увеличение рентабельности переработки и дальнейший рост добычи на гринфилдах с льготным режимом налогообложения. На чистую прибыль скорее всего оказал давление убыток от курсовых разниц в размере 11 млрд руб. в 3К17 на фоне некоторого укрепления рубля — мы прогнозируем, что чистая прибыль составит 89,5 млрд руб., что соответствует снижению на 35% кв/кв, но росту на 63% г/г. Компания проведет телеконференцию по результатам за 3К17 в четверг в 16:00 по московскому времени. Мы ожидаем услышать обновленный прогноз по добыче и капзатратам на 2017-2018, особенно в контексте возможного продления соглашения ОПЕК+, и информацию о том, как оно может повлиять на планы ЛУКОЙЛа в отношении гринфилдов (если оно вообще повлияет). Информация для набора: Москва: +7 495 249 9843; Великобритания: 0808 109 0700; США: +1 866 966 5335, пароль:LUKOIL.

Купить Дикси может не только Магнит, но и Х5

- 24 ноября 2017, 13:36

- |

На валютном и фондовом рынках наблюдается слабая динамика на фоне спокойствия на внешних площадках. Сегодня не будет важной статистики, а биржи США закроются раньше обычного из-за дня розничных распродаж. Нефть растет: Brent перевалила за $63,50. Это совпало с заявлением министра энергетики Александра Новака о том, что Россия поддержит продление соглашения ОПЕК+ на 2018 год. По мнению главы Минэнерго, цена на нефть будет преимущественно в коридоре $50–60 за баррель. На мой взгляд, сейчас рано делать прогнозы на год вперед: цена может быть достаточно волатильна, поскольку ее резкие колебания вызываются, как правило, непредвиденными обстоятельствами. Повышению цены будет препятствовать увеличение добычи все ОПЕК.

Пара доллар/рубль сегодня останется вблизи 58,5, но к вечеру не исключен ее рост. Спрос вновь превышает предложение, хотя в целом торговая активность сегодня низкая. На следующей неделе рубль получит шанс на укрепление из-за налоговых выплат, однако, на мой взгляд, шанс этот незначителен, поскольку спрос на валюту в последнее время превышает предложение порой в полтора-два раза, а налоговые выплаты могут не полностью устранить этот дисбаланс. В начале декабря вероятно движение курса доллара к 60.

( Читать дальше )

Пара доллар/рубль сегодня останется вблизи 58,5, но к вечеру не исключен ее рост. Спрос вновь превышает предложение, хотя в целом торговая активность сегодня низкая. На следующей неделе рубль получит шанс на укрепление из-за налоговых выплат, однако, на мой взгляд, шанс этот незначителен, поскольку спрос на валюту в последнее время превышает предложение порой в полтора-два раза, а налоговые выплаты могут не полностью устранить этот дисбаланс. В начале декабря вероятно движение курса доллара к 60.

( Читать дальше )

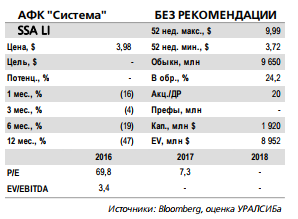

АФК Система отчитается 27 ноября. Развитие спора с Роснефтью остается доминирующим фактором динамики котировок

- 24 ноября 2017, 12:18

- |

Прогнозируем рентабельность по OIBDA в размере 29,4%... В понедельник, 27 ноября, АФК «Система» опубликует финансовую отчетность за 3 кв. 2017 г. по МСФО, которая отразит хорошую динамику показателей МТС и Детского мира. В частности, мы оцениваем консолидированную выручку Системы на уровне 181 млрд руб. (3,1 млрд долл.) и OIBDA в размере 53,1 млрд руб. (901 млн долл.) при рентабельности по OIBDA, равной 29,4%. Мы также ожидаем, что компания покажет чистую прибыль объемом 793 млн руб. (13 млн долл.).

…при положительном уровне OIBDA во всех сегментах, за исключением SSTL. В лесопромышленном сегменте (ГК «Сегежа») мы прогнозируем выручку в 11,2 млрд руб. (190 млн долл.) и OIBDA на уровне 1,5 млрд руб. (25 млн долл.). В сельскохозяйственном подразделении мы ожидаем выручку на 1,8 млрд руб. (31 млн долл.) и OIBDA объемом 1,1 млрд руб. (18 млн долл.). Выручка SSTL, по нашим оценкам, составит 1,5 млрд руб. (25 млн долл.), а на уровне OIBDA компания может получить убыток в размере 2,0 млрд руб. (34 млн долл.). Технологический дивизион «РТИ Системы» получит выручку и OIBDA на уровне 9,4 млрд руб. (159 млн долл.) и 853 млн руб. (15 млн долл.) соответственно.

( Читать дальше )

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания