SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

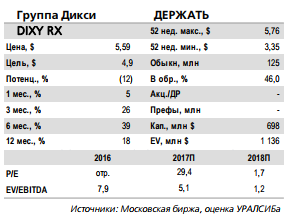

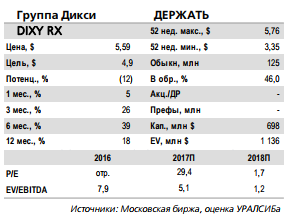

Дикси - основные акционеры заинтересованы в полном выкупе акций с рынка, но риски для миноритариев пока сохраняются.

- 24 ноября 2017, 11:59

- |

Цена выкупа установлена на уровне 340 руб./акция

Собрание акционеров по вопросу делистинга назначено на 25 декабря. Вчера Группа Дикси сообщила о том, что ее совет директоров на заседании 22 ноября рекомендовал созвать внеочередное собрание акционеров 25 декабря для рассмотрения вопроса о делистинге акций с Московской биржи. Цена выкупа акций у миноритарных акционеров, которые не будут голосовать за, установлена в размере 340 руб./акция. Дата закрытия реестра для участия в собрании – 4 декабря. Совет директоров также одобрил расширение программы выкупа акций на 2 млрд руб.

Коэффициент выкупа должен быть не менее 38%. Объем выкупа акций у акционеров, которые получат право требования выкупа, ограничен 10% от стоимости чистых активов компании, составлявших на конец 3 кв. 2017 г. 47 млрд руб., то есть может быть выкуплено максимум 13,9 млн акций, или 11% от их общего количества. Группа «Меркурий» через Dixy Holding Ltd контролирует 51,3% акций Дикси, а дочерняя компания Дикси, АО «Дикси Юг», – еще около 20%. Таким образом, если все голоса, приходящиеся на акции, подконтрольные основному акционеру, будут поданы за делистинг, то на выкуп может быть подано 36 млн акций, а коэффициент выкупа должен составить не менее 38%. Для одобрения решения потребуется не менее 75% голосов от числа участвующих в собрании акционеров. Компания может выкупить около 3,5% акций с рынка до даты отсечки, чтобы гарантировать принятие решения. В этом случае коэффициент выкупа составит не менее 44%.

( Читать дальше )

Собрание акционеров по вопросу делистинга назначено на 25 декабря. Вчера Группа Дикси сообщила о том, что ее совет директоров на заседании 22 ноября рекомендовал созвать внеочередное собрание акционеров 25 декабря для рассмотрения вопроса о делистинге акций с Московской биржи. Цена выкупа акций у миноритарных акционеров, которые не будут голосовать за, установлена в размере 340 руб./акция. Дата закрытия реестра для участия в собрании – 4 декабря. Совет директоров также одобрил расширение программы выкупа акций на 2 млрд руб.

Коэффициент выкупа должен быть не менее 38%. Объем выкупа акций у акционеров, которые получат право требования выкупа, ограничен 10% от стоимости чистых активов компании, составлявших на конец 3 кв. 2017 г. 47 млрд руб., то есть может быть выкуплено максимум 13,9 млн акций, или 11% от их общего количества. Группа «Меркурий» через Dixy Holding Ltd контролирует 51,3% акций Дикси, а дочерняя компания Дикси, АО «Дикси Юг», – еще около 20%. Таким образом, если все голоса, приходящиеся на акции, подконтрольные основному акционеру, будут поданы за делистинг, то на выкуп может быть подано 36 млн акций, а коэффициент выкупа должен составить не менее 38%. Для одобрения решения потребуется не менее 75% голосов от числа участвующих в собрании акционеров. Компания может выкупить около 3,5% акций с рынка до даты отсечки, чтобы гарантировать принятие решения. В этом случае коэффициент выкупа составит не менее 44%.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

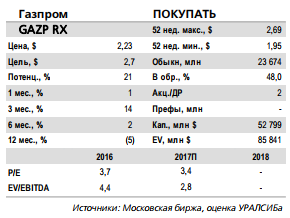

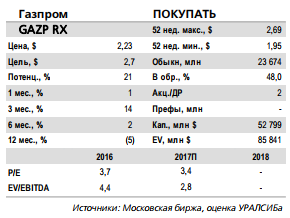

Газпром - дивидендная доходность вряд ли существенно превысит 6%

- 24 ноября 2017, 11:36

- |

Правление одобрило увеличение инвестпрограммы 2018 г. до 1,3 трлн руб.

Рост капзатрат на 8%, заимствований – на 43% год к году. Правление Газпрома одобрило увеличение инвестиционной программа компании на 2018 г. на 13% год к году до 1 279 млрд руб. (22 млрд долл.), в том числе капвложений – на 8% до 798 млрд руб., финансовых вложений – на 16% до 439 млрд руб. Объем заимствований может быть увеличен на 44% год к году до 417 млрд руб. Программа должна быть одобрена советом директоров компании до конца года.

Подтвержден список приоритетных проектов. Сумма инвестпрограммы соответствует более ранним сообщениям, согласно которым капзатраты должны были превысить 1,2 трлн руб. Также подтвержден список приоритетных инвестиционных проектов Газпрома на 2018 г.: обустройство Чаяндинского месторождения в Восточной Сибири, строительство Амурского газоперерабатывающего завода, трубопроводов «Сила Сибири», «Турецкий поток» и «Северный поток 2», развитие газотранспортной системы в Северо-Западном регионе РФ и проекты обеспечения пикового баланса.

( Читать дальше )

Рост капзатрат на 8%, заимствований – на 43% год к году. Правление Газпрома одобрило увеличение инвестиционной программа компании на 2018 г. на 13% год к году до 1 279 млрд руб. (22 млрд долл.), в том числе капвложений – на 8% до 798 млрд руб., финансовых вложений – на 16% до 439 млрд руб. Объем заимствований может быть увеличен на 44% год к году до 417 млрд руб. Программа должна быть одобрена советом директоров компании до конца года.

Подтвержден список приоритетных проектов. Сумма инвестпрограммы соответствует более ранним сообщениям, согласно которым капзатраты должны были превысить 1,2 трлн руб. Также подтвержден список приоритетных инвестиционных проектов Газпрома на 2018 г.: обустройство Чаяндинского месторождения в Восточной Сибири, строительство Амурского газоперерабатывающего завода, трубопроводов «Сила Сибири», «Турецкий поток» и «Северный поток 2», развитие газотранспортной системы в Северо-Западном регионе РФ и проекты обеспечения пикового баланса.

( Читать дальше )

Газпром может столкнуться с проблемой привлечения займов

- 24 ноября 2017, 10:54

- |

Газпром увеличивает инвестиции в 2018 г. до небывалых 1,3 трлн руб. — из них уже 1/3 покроется займами

Инвестиционная программа Газпрома на 2018 год будет рекордной не только по своему размеру (уже в первой версии она перешагнула за триллион), но и по величине внешних заимствований: как в абсолютном выражении (417 млрд рублей), так и в доле от суммы инвестиций — она впервые выросла до почти 33%. Правление Газпрома на заседании в четверг одобрило инвестиционную программу и бюджет на 2018 год, сообщило управление информации концерна. Общий объем освоения инвестиций составит 1278,830 млрд руб.

Инвестиционная программа Газпрома на 2018 год будет рекордной не только по своему размеру (уже в первой версии она перешагнула за триллион), но и по величине внешних заимствований: как в абсолютном выражении (417 млрд рублей), так и в доле от суммы инвестиций — она впервые выросла до почти 33%. Правление Газпрома на заседании в четверг одобрило инвестиционную программу и бюджет на 2018 год, сообщило управление информации концерна. Общий объем освоения инвестиций составит 1278,830 млрд руб.

Основной рост инвестиций Газпрома будет направлен на развитие трубопроводных проектов. С учетом объема CAPEX собственных средств монополии может не хватить, что и требует существенного увеличения внешних займов. В то же время, сумма достаточно существенная и Газпром может столкнуться с проблемами ее привлечения.Промсвязьбанк

Объявленная цена выкупа Дикси предполагает премию 7,3% к вчерашней цене закрытия

- 24 ноября 2017, 10:37

- |

Дикси: совет директоров утвердил делистинг акций с Московской биржи, выкуп по цене 340 руб.

Совет директоров Дикси принял решение снять акции компании с листинга на Московской бирже и рекомендовал акционерам компании одобрить делистинг. Акционеры компании, которые проголосуют против подачи заявления на делистинг акций компании или не будут принимать участие в голосовании по этому вопросу на внеочередном собрании акционеров, будут иметь право на участие в выкупе. Совет директоров установил цену выкупа на уровне 340 руб. за акцию.

Совет директоров Дикси принял решение снять акции компании с листинга на Московской бирже и рекомендовал акционерам компании одобрить делистинг. Акционеры компании, которые проголосуют против подачи заявления на делистинг акций компании или не будут принимать участие в голосовании по этому вопросу на внеочередном собрании акционеров, будут иметь право на участие в выкупе. Совет директоров установил цену выкупа на уровне 340 руб. за акцию.

Объявленная цена выкупа предполагает премию 7,3% к вчерашней цене закрытия и выше средней цены за последние 6 месяцев 280-290 руб. за акцию.АТОН

Новатэк - приобретение Западно-Ярояхинского участка позволит нарастить ресурсную базу

- 24 ноября 2017, 10:29

- |

Новатэк приобрел Севернефть-Уренгой

Новатэк вчера сообщил, что приобрел Севернефть-Уренгой у российского производителя удобрений ЕвроХима. Севернефть-Уренгой владеет лицензией на геологическое изучение и добычу углеводородов в пределах Западно-Ярояхинского участка, расположенного в Пуровском районе Ямало-Ненецкого автономного округа в непосредственной близости от существующей инфраструктуры Новатэка. По состоянию на 31 декабря 2016 оцененные запасы углеводородов составляли 918 млн барр., согласно российской классификации, а добыча в 2016 составила 816 млн куб м природного газа и 93 тыс т газового конденсата.

Новатэк вчера сообщил, что приобрел Севернефть-Уренгой у российского производителя удобрений ЕвроХима. Севернефть-Уренгой владеет лицензией на геологическое изучение и добычу углеводородов в пределах Западно-Ярояхинского участка, расположенного в Пуровском районе Ямало-Ненецкого автономного округа в непосредственной близости от существующей инфраструктуры Новатэка. По состоянию на 31 декабря 2016 оцененные запасы углеводородов составляли 918 млн барр., согласно российской классификации, а добыча в 2016 составила 816 млн куб м природного газа и 93 тыс т газового конденсата.

Об интересе Новатэка к этому активу было уже известно, поэтому приобретение не стало большой неожиданностью. Кроме того, Новатэк продолжает покупать наземные активы, прилегающие к его инфраструктуре, чтобы компенсировать естественное снижение добычи на своих браунфилдах, которое стало особенно заметным в 2017. Мы считаем новость НЕЙТРАЛЬНОЙ для акций Новатэка и напоминаем, что до конца года ожидается два важных для Новатэка события: 1). Запуск 1-ой очереди Ямал СПГ; 2). Презентация стратегии, намеченная на 12 декабря. Мы полагаем, что два этих события будут в центре внимания рынка, и по-прежнему считаем компанию нашим фаворитом в российском нефтегазовом секторе, сохраняя рекомендацию ПОКУПАТЬ.АТОН

Аналитики не ожидают существенной негативной реакции в акциях Газпрома сегодня

- 24 ноября 2017, 10:09

- |

Газпром утвердил капзатраты на уровне 1 279 млрд руб.

Два дня назад мы писали в утреннем выпуске новостей, что Газпром прогнозирует свои собственные капзатраты на уровне 1 200 млрд руб. в 2018 (без учета Газпром нефти и энергоактивов). Вчера правление компании утвердило инвестиционную программу на 2018 в размере 1 278 830 млн руб. — сюда включены денежные капзатраты 798 428 млн руб., 40 983 млн руб. на приобретение внеоборотных активов и 439 419 млн руб. выделено на долгосрочные финансовые инвестиции. Газпром рассчитывает, что внешние заимствования в следующем году составят 416 971 млн руб. Компания сообщила, что показатель капзатрат на 2018 включает в себя финансирование Чаяндинского месторождения и строительство трубопровода Сила Сибири, строительство Амурского ГПЗ, Турецкого потока и Северного потока-2, развитие газотранспортных сетей в Северо-Западном регионе России и т.д. Напоминаем, что это рекордно высокий показатель капзатрат для Газпрома, который обычно пересматривает свою инвестпрограмму в сторону повышения в третьем квартале года после одобрения первоначального бюджета капзатрат в ноябре-декабре предыдущего года.

( Читать дальше )

Два дня назад мы писали в утреннем выпуске новостей, что Газпром прогнозирует свои собственные капзатраты на уровне 1 200 млрд руб. в 2018 (без учета Газпром нефти и энергоактивов). Вчера правление компании утвердило инвестиционную программу на 2018 в размере 1 278 830 млн руб. — сюда включены денежные капзатраты 798 428 млн руб., 40 983 млн руб. на приобретение внеоборотных активов и 439 419 млн руб. выделено на долгосрочные финансовые инвестиции. Газпром рассчитывает, что внешние заимствования в следующем году составят 416 971 млн руб. Компания сообщила, что показатель капзатрат на 2018 включает в себя финансирование Чаяндинского месторождения и строительство трубопровода Сила Сибири, строительство Амурского ГПЗ, Турецкого потока и Северного потока-2, развитие газотранспортных сетей в Северо-Западном регионе России и т.д. Напоминаем, что это рекордно высокий показатель капзатрат для Газпрома, который обычно пересматривает свою инвестпрограмму в сторону повышения в третьем квартале года после одобрения первоначального бюджета капзатрат в ноябре-декабре предыдущего года.

( Читать дальше )

Миноритариям выгоднее продать акции ДИКСИ до выкупа

- 23 ноября 2017, 15:49

- |

Совет директоров ПАО «ДИКСИ ГРУПП» рекомендовал акционерам одобрить делистинг акций компании с Мосбиржи и утвердил цену обратного выкупа в размере 340 рублей за акцию, говорится в сообщении компании. В среду бумаги ритейлера закрылись на уровне 317,5 рубля за бумагу.

Вопрос будет рассмотрен на внеочередном общем собрании в форме заочного голосования 25 декабря 2017 года, дата закрытия реестра — 4 декабря. У несогласных или тех, кто не примет участие в голосовании по вопросу о делистинге, компания выкупит акции по 340 рублей за штуку.

Рубль сегодня укрепляется к доллару, хотя спрос в целом пока превышает предложение. На мой взгляд, этот спрос связан с ростом котировок отечественной валюты: спекулянты набирают длинные позиции. До следующей недели нет налоговых выплат, поэтому поддержки рублю ждать неоткуда.

Между тем тех, кто верит в его позитивную динамику, пока хватает. Вчера Минфин с успехом разместил ОФЗ с доходностью 7,65%, спрос втрое превышал предложение. Сегодня министр экономического развития Максим Орешкин объявил о замедлении инфляции до 2,4% в годовом выражении.

( Читать дальше )

Вопрос будет рассмотрен на внеочередном общем собрании в форме заочного голосования 25 декабря 2017 года, дата закрытия реестра — 4 декабря. У несогласных или тех, кто не примет участие в голосовании по вопросу о делистинге, компания выкупит акции по 340 рублей за штуку.

Рубль сегодня укрепляется к доллару, хотя спрос в целом пока превышает предложение. На мой взгляд, этот спрос связан с ростом котировок отечественной валюты: спекулянты набирают длинные позиции. До следующей недели нет налоговых выплат, поэтому поддержки рублю ждать неоткуда.

Между тем тех, кто верит в его позитивную динамику, пока хватает. Вчера Минфин с успехом разместил ОФЗ с доходностью 7,65%, спрос втрое превышал предложение. Сегодня министр экономического развития Максим Орешкин объявил о замедлении инфляции до 2,4% в годовом выражении.

( Читать дальше )

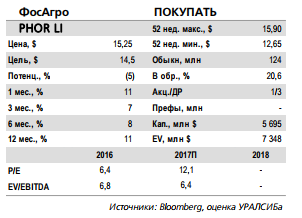

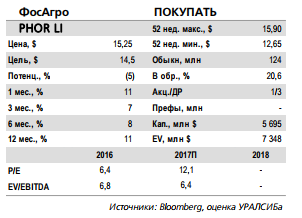

ФосАгро - высокие дивиденды в ближайшее время маловероятны

- 23 ноября 2017, 12:38

- |

Результаты за 3 кв. 2017 г. по МСФО: рентабельность выросла относительно предыдущего квартала

EBITDA снизилась на 22% год к году. Вчера ПАО «ФосАгро» опубликовало консолидированные финансовые результаты за 3 кв. 2017 г. по МСФО. Выручка сократилась на 2% год к году до 47 млрд руб. EBITDA упала на 22% год к году, составив 13,6 млрд руб., что на 3% выше консенсус-прогноза. Рентабельность по EBITDA снизилась на 9 п.п. относительно уровня годичной давности до 29%, превысив, тем не менее, значение предыдущего квартала. Чистая прибыль упала на 41% год к году до 7,3 млрд руб., а чистая прибыль, скорректированная на положительную курсовую разницу из-за укрепления рубля в 3 кв. 2017 г., составила 5,8 млрд руб. Чистый долг с начала года вырос на 4% до 109 млрд руб., а коэффициент Чистый долг/EBITDA за 12 мес. повысился до 2,1.

дивиденды в ближайшее время маловероятны" title="ФосАгро - высокие дивиденды в ближайшее время маловероятны" />

дивиденды в ближайшее время маловероятны" title="ФосАгро - высокие дивиденды в ближайшее время маловероятны" />

Финансовые показатели под давлением из-за падения цен. За 9 мес. 2017 г. свободный денежный поток сократился почти в шесть раз из-за снижения прибыльности, инвестиций в оборотный капитал и относительно высоких капзатрат. Новые установки по производству аммиака и карбамида работают в тестовом режиме с июля и августа соответственно и уже произвели почти 140 и 70 тыс. т продукции в 3 кв. текущего года. Менеджмент полагает, что долговая нагрузка сейчас находится на пике и в дальнейшем будет снижаться. Во вторник компания сообщила, что капвложения в 2018–2019 гг. запланированы на уровне 25 млрд руб. в год, что сравнимо с капзатратами за 9 мес. 2017 г. Инвестпрограмма будет направлена на строительство новых производств серной и азотной кислоты, а также сульфата аммония с завершением работ в 2019 г. на производственной площадке в Череповце и расширение мощностей апатит- нефелиновой фабрики в Кировске до 9 млн т в 2018 г. Кроме того, планируются инвестиции в расширение парка ж/д подвижного состава. Менеджмент выразил умеренный оптимизм в отношении цен на удобрения, поддержку которым будут оказывать высокие цены на сырье.

( Читать дальше )

EBITDA снизилась на 22% год к году. Вчера ПАО «ФосАгро» опубликовало консолидированные финансовые результаты за 3 кв. 2017 г. по МСФО. Выручка сократилась на 2% год к году до 47 млрд руб. EBITDA упала на 22% год к году, составив 13,6 млрд руб., что на 3% выше консенсус-прогноза. Рентабельность по EBITDA снизилась на 9 п.п. относительно уровня годичной давности до 29%, превысив, тем не менее, значение предыдущего квартала. Чистая прибыль упала на 41% год к году до 7,3 млрд руб., а чистая прибыль, скорректированная на положительную курсовую разницу из-за укрепления рубля в 3 кв. 2017 г., составила 5,8 млрд руб. Чистый долг с начала года вырос на 4% до 109 млрд руб., а коэффициент Чистый долг/EBITDA за 12 мес. повысился до 2,1.

дивиденды в ближайшее время маловероятны" title="ФосАгро - высокие дивиденды в ближайшее время маловероятны" />

дивиденды в ближайшее время маловероятны" title="ФосАгро - высокие дивиденды в ближайшее время маловероятны" />Финансовые показатели под давлением из-за падения цен. За 9 мес. 2017 г. свободный денежный поток сократился почти в шесть раз из-за снижения прибыльности, инвестиций в оборотный капитал и относительно высоких капзатрат. Новые установки по производству аммиака и карбамида работают в тестовом режиме с июля и августа соответственно и уже произвели почти 140 и 70 тыс. т продукции в 3 кв. текущего года. Менеджмент полагает, что долговая нагрузка сейчас находится на пике и в дальнейшем будет снижаться. Во вторник компания сообщила, что капвложения в 2018–2019 гг. запланированы на уровне 25 млрд руб. в год, что сравнимо с капзатратами за 9 мес. 2017 г. Инвестпрограмма будет направлена на строительство новых производств серной и азотной кислоты, а также сульфата аммония с завершением работ в 2019 г. на производственной площадке в Череповце и расширение мощностей апатит- нефелиновой фабрики в Кировске до 9 млн т в 2018 г. Кроме того, планируются инвестиции в расширение парка ж/д подвижного состава. Менеджмент выразил умеренный оптимизм в отношении цен на удобрения, поддержку которым будут оказывать высокие цены на сырье.

( Читать дальше )

Магнит - привлеченные средства могут позволить покупку региональной сети или крупного ритейлера

- 23 ноября 2017, 11:24

- |

Операционная «дочка» «Магнита» привлекает 44 млрд руб. у Галицкого

Основной владелец и генеральный директор Магнита Сергей Галицкий предоставит заем на 44 млрд рублей операционной «дочке» ритейлера — АО Тандер. Процентная ставка по договору займа составляет 0,26% годовых, говорится в сообщении Магнита. Договор от 20 ноября действует до 1 марта 2018 года.

Основной владелец и генеральный директор Магнита Сергей Галицкий предоставит заем на 44 млрд рублей операционной «дочке» ритейлера — АО Тандер. Процентная ставка по договору займа составляет 0,26% годовых, говорится в сообщении Магнита. Договор от 20 ноября действует до 1 марта 2018 года.

Таким образом, акционер Магнита не дожидаясь проведения дополнительной эмиссии акции, перевел средства от SPO. Такая оперативность, на наш взгляд, может свидетельствовать о том, что Магнит готовится к какой-то крупной сделке. Возможно по покупке региональной сети или крупного ритейлера. Отметим, что участники рынка активно обсуждают вариант покупки Магнитом Дикси. Привлеченные средства вполне позволяют это сделать.Промсвязьбанк

Цена выкупа Дикси на 10% выше текущей рыночной стоимости и на 21% выше средней цены за последние шесть месяцев

- 23 ноября 2017, 10:41

- |

Совет директоров Дикси одобрил делистинг, выкуп акций у несогласных выше рынка — по 340 руб.

Совет директоров ПАО Дикси групп поддержал предложение мажоритарного акционера компании Dixy Holding Limited об обращении с заявлением о делистинге акций к Московской бирже, сообщил ритейлер. Акционерам компании предстоит рассмотреть вопрос о делистинге 25 декабря, дата закрытия реестра — 4 декабря. У тех, кто проголосует против или не примет участие в голосовании по вопросу о делистинге, компания выкупит акции по 340 рублей за штуку.

Совет директоров ПАО Дикси групп поддержал предложение мажоритарного акционера компании Dixy Holding Limited об обращении с заявлением о делистинге акций к Московской бирже, сообщил ритейлер. Акционерам компании предстоит рассмотреть вопрос о делистинге 25 декабря, дата закрытия реестра — 4 декабря. У тех, кто проголосует против или не примет участие в голосовании по вопросу о делистинге, компания выкупит акции по 340 рублей за штуку.

Цена выкупа Дикси выглядит привлекательной: она на 10% выше текущей рыночной стоимости и на 21% выше средней цены за последние шесть месяцев. В тоже время выкуп акций будет ограничен 10% стоимости чистых активов. Отметим, что на текущий момент размер квазиказначейского пакета составляет 19,8%, а Группа Меркурий Игоря Кесаева владеет 51,3% акций Дикси.Промсвязьбанк

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания