SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

Операционные результаты ПИКа за 1 полугодие выглядят сильными

- 17 июля 2017, 12:13

- |

Группа ПИК в I полугодии увеличила реализацию недвижимости на 90%, до 771 тыс. кв. м

Группа компаний ПИК в первом полугодии увеличила объем реализации недвижимости на 90,4%, до 771 тыс. кв. м, сообщила компания. Общий объем поступлений денежных средств вырос на 125,9%, до 94,4 млрд рублей, в том числе от продаж недвижимости — на 131,4%, до 82,7 млрд рублей. Объем ввода составил 399 тыс. кв. м, что на 114,5% больше, чем в первом полугодии 2016 года.

Группа компаний ПИК в первом полугодии увеличила объем реализации недвижимости на 90,4%, до 771 тыс. кв. м, сообщила компания. Общий объем поступлений денежных средств вырос на 125,9%, до 94,4 млрд рублей, в том числе от продаж недвижимости — на 131,4%, до 82,7 млрд рублей. Объем ввода составил 399 тыс. кв. м, что на 114,5% больше, чем в первом полугодии 2016 года.

ПИК продолжает демонстрировать сильные операционные показатели. Такой сильный рост во многом связан с консолидацией Мортона, тем не менее, и без учета показателей этой компании, результаты ПИКа выглядят сильными. Напомним, что по итогам 2017 года компания планирует: объем реализации жилья 1,7- 1,9 млн кв. м и поступления денежных средств — 190-200 млрд рублей. Мы считаем, что прогноз компании вполне может быть достигнут.Промсвязьбанк

- комментировать

- Комментарии ( 0 )

НЛМК существенно нарастил продажи

- 17 июля 2017, 12:05

- |

Группа НЛМК во II квартале сократила выпуск стали на 2%, до 4,14 млн тонн

Группа НЛМК во II квартале 2017 года произвела 4,14 млн тонн стали, что на 2% ниже аналогичного показателя кварталом ранее, сообщила компания. Выпуск стали в январе-июне остался без изменений по сравнению с аналогичным периодом 2016 года и составил 8,35 млн тонн. Продажи группы во втором квартале выросли на 13% по сравнению с первым кварталом 2017 года — до 4,15 млн тонн.

Группа НЛМК во II квартале 2017 года произвела 4,14 млн тонн стали, что на 2% ниже аналогичного показателя кварталом ранее, сообщила компания. Выпуск стали в январе-июне остался без изменений по сравнению с аналогичным периодом 2016 года и составил 8,35 млн тонн. Продажи группы во втором квартале выросли на 13% по сравнению с первым кварталом 2017 года — до 4,15 млн тонн.

Несмотря на снижение объемов производства, НЛМК существенно нарастил продажи. За последние 5 лет такого объема реализации компания достигала лишь в 3 кв. 2016 года. Основной рост пришелся на сегменты, ориентированные на внутренний рынок. В частности, продажи сортового проката выросли на 72% (кв./кв.) и 52% (г/г). В раздели плоского проката сильная динамика наблюдалась в х/к и оцинкованном прокате, прокате с полимерным покрытием и трансформаторной стали.Промсвязьбанк

Операционные результаты группы ПИК за 2 кв. нейтральные для динамики акций компании

- 17 июля 2017, 11:59

- |

Группа ПИК опубликовала хорошие операционные результаты за 2К17

Общий объем поступлений денежных средств от продажи недвижимости во 2К17 увеличился в 2,3 раза г/г до 43,4 млрд руб. Объем реализации недвижимости вырос на 94,5% до 391 тыс кв м с учетом продаж Мортона (против 380 тыс кв м в 1К17). За 1П17 объем денежных поступлений от продажи недвижимости также вырос в 2,3 раза до 82,7 млрд руб., а объем реализации недвижимости вырос на 90,4% до 771 тыс кв м. Объем завершенного строительства увеличился в 2,1 раза до 399 тыс кв м. Доля ипотечных продаж достигла 57% в 1П17 против 55% в 1К17. Компания подтвердила свой прогноз на 2017: объем реализации недвижимости — 1,7-1,9 млн кв м, общий объем денежных поступлений — 190-200 млрд руб.

Общий объем поступлений денежных средств от продажи недвижимости во 2К17 увеличился в 2,3 раза г/г до 43,4 млрд руб. Объем реализации недвижимости вырос на 94,5% до 391 тыс кв м с учетом продаж Мортона (против 380 тыс кв м в 1К17). За 1П17 объем денежных поступлений от продажи недвижимости также вырос в 2,3 раза до 82,7 млрд руб., а объем реализации недвижимости вырос на 90,4% до 771 тыс кв м. Объем завершенного строительства увеличился в 2,1 раза до 399 тыс кв м. Доля ипотечных продаж достигла 57% в 1П17 против 55% в 1К17. Компания подтвердила свой прогноз на 2017: объем реализации недвижимости — 1,7-1,9 млн кв м, общий объем денежных поступлений — 190-200 млрд руб.

Результаты оказались хорошими и соответствуют как нашим ожиданиям, так и прогнозам компании в отношении годовых показателей. Мы считаем результаты нейтральными для динамики акций компании и подтверждаем рекомендацию ДЕРЖАТЬ.АТОН

Эталон сегодня опубликует операционные результаты за 2К17 и проведет телеконференцию

- 17 июля 2017, 11:49

- |

Аналитики Атона прогнозируют рост реализации недвижимости во 2К17 на 18-20%:

Эталон сегодня опубликует операционные результаты за 2К17. Объем реализации недвижимости во 2К17 может вырасти на 18-20% г/г до 115 000-125 000 кв м против 100 000 кв м во 2К16 и 113 646 кв м в 1К17. В стоимостном выражении объем реализации недвижимости должен вырасти на 5% г/г до 10,8 млрд руб. Мы ожидаем нейтральной реакции котировок на результаты. Компания проведет телеконференцию с инвесторами сегодня в 16:00 мск. Тел.: +7-495-7059450/+44-20-3427-1900, ID: 6378845.

Группа ЛСР опубликует операционные результаты за 2К17 в среду 19 июля. Снижение ставок по ипотеке может поддержать продажи

- 17 июля 2017, 11:38

- |

Аналитики Атона прогнозируют снижение реализации недвижимости на 24%:

Группа ЛСР опубликует операционные результаты за 2К17 в среду 19 июля. Мы ожидаем увидеть достаточно слабые показатели. Объем реализации недвижимости может снизиться на 15-20% г/г до 120-130 тыс кв м по сравнению с 153 тыс кв м во 2К16 и 140 тыс кв м в 1К17. Это результат длинных выходных в мае, а также отсутствия доступных для продажи квартир в проекте ЗИЛАРТ, поскольку продажи в новом здании начались только в июне. В рублевом выражении объем реализации недвижимости должен снизиться на 24% до 12,7 млрд руб. Если реальные показатели окажутся близкими к нашим оценкам, у инвесторов могут появиться сомнения в отношении способности компании выполнить годовой прогноз по продажам в размере 760 тыс к в м (поскольку в 1П17 будет продано всего 270 тыс кв м). Таким образом, акции компании могут оказаться под давлением после выхода результатов. Тем не менее мы не думаем, что компания снизит свой прогноз, принимая во внимание, что продажи в новых зданиях только что начались, а вторая половина года обычно сильнее по сравнению с первой. Снижение ставок по ипотеке может поддержать продажи. Телеконференция состоится в 17:00 мск, тел.: +7-495-213-1767/+44 (0) 330-336-9105, ID: 1618607.

Интер РАО - операционные результаты за 2 квартал ожидаемые и являются нейтральными для акций компании

- 17 июля 2017, 11:23

- |

Интер РАО опубликовала операционные результаты за 2К17

Совокупная выработка электроэнергии компанией составила 64,7 млрд кВт*ч (+0,2% г/г). Сегмент российской генерации продемонстрировал рост выработки электроэнергии на 1,7% г/г до 58,8 млрд кВт*ч, отражая ввод в эксплуатацию двух новых энергоблоков в рамках ДПМ на Верхнетагильской ГРЭС (447 МВт) и Омской ТЭЦ-3 (120 МВт) в 1П17, наряду с более низкими температурами зимой 2017. Этот рост был нейтрализован зарубежными генерирующими активами, которые в общей сложности показали снижение выработки электроэнергии на 12,6% г/г на фоне продажи ТЭС Мтквари в Грузии, снижения загрузки Молдавской ГРЭС и ремонтных работ на ТЭС Trakya в Турции. Если говорить о сбыте, компания увеличила объемы продаж электроэнергии на 10% г/г на фоне увеличения числа потребителей на 14% г/г после покупки энергосбытовой компании в Башкирии у Русгидро в конце 2016. Интер РАО сократила объемы экспорта электроэнергии на 4,6% г/г в 1П17, в основном за счет Белоруссии (-20% г/г), однако более чем в два раза нарастила импорт, преимущественно, из Казахстана.

Совокупная выработка электроэнергии компанией составила 64,7 млрд кВт*ч (+0,2% г/г). Сегмент российской генерации продемонстрировал рост выработки электроэнергии на 1,7% г/г до 58,8 млрд кВт*ч, отражая ввод в эксплуатацию двух новых энергоблоков в рамках ДПМ на Верхнетагильской ГРЭС (447 МВт) и Омской ТЭЦ-3 (120 МВт) в 1П17, наряду с более низкими температурами зимой 2017. Этот рост был нейтрализован зарубежными генерирующими активами, которые в общей сложности показали снижение выработки электроэнергии на 12,6% г/г на фоне продажи ТЭС Мтквари в Грузии, снижения загрузки Молдавской ГРЭС и ремонтных работ на ТЭС Trakya в Турции. Если говорить о сбыте, компания увеличила объемы продаж электроэнергии на 10% г/г на фоне увеличения числа потребителей на 14% г/г после покупки энергосбытовой компании в Башкирии у Русгидро в конце 2016. Интер РАО сократила объемы экспорта электроэнергии на 4,6% г/г в 1П17, в основном за счет Белоруссии (-20% г/г), однако более чем в два раза нарастила импорт, преимущественно, из Казахстана.

Мы считаем результаты в целом ожидаемыми после 1К17 и оцениваем их как НЕЙТРАЛЬНЫЕ для акций Интер РАО.АТОН

Дикси - операционные результаты оказались слабыми. Программа выкупа акций должна удержать котировки от нового снижения

- 17 июля 2017, 11:11

- |

Группа Дикси опубликовала слабые операционные результаты за 2К17, объявила программу выкупа до 10% своих акций

Выручка упала на 15% г/г до 71 млрд руб. из-за снижения трафика на 15,2% и снижения среднего чека на 0,4%. LFL-продажи упали на 17% из-за снижения трафика на 15,9% и снижения среднего чека на 1,2%. Выручка дивизиона Дикси упала на 18,6% г/г до 56,4 млн руб. Компания закрыла 15 магазинов и открыла 3 новых магазина за отчетный период, сохранив количество магазинов на уровне 2717. Совет директоров компании утвердил выкуп 10% собственных акций в следующие 12 месяцев на общую сумму до 2,5 млрд руб., поскольку совет директоров считает акции компании «фундаментально недооцененными».

Выручка упала на 15% г/г до 71 млрд руб. из-за снижения трафика на 15,2% и снижения среднего чека на 0,4%. LFL-продажи упали на 17% из-за снижения трафика на 15,9% и снижения среднего чека на 1,2%. Выручка дивизиона Дикси упала на 18,6% г/г до 56,4 млн руб. Компания закрыла 15 магазинов и открыла 3 новых магазина за отчетный период, сохранив количество магазинов на уровне 2717. Совет директоров компании утвердил выкуп 10% собственных акций в следующие 12 месяцев на общую сумму до 2,5 млрд руб., поскольку совет директоров считает акции компании «фундаментально недооцененными».

Операционные результаты оказались слабыми. Мы отмечаем существенное снижение трафика по сравнению с 1К17, когда сопоставимый трафик упал на 8%, а сопоставимая выручка -н а 9,8%. В то же самое время программа выкупа акций должна удержать котировки от нового снижения.АТОН

НЛМК - рост продаж стали на 13% говорит о заметном сезонном восстановлении спроса в России

- 17 июля 2017, 10:54

- |

НЛМК: продажи во 2К17 выросли 13% кв/кв и 5% г/г

Продажи стали у НЛМК составили 4,15 млн т на фоне сезонного роста спроса на российском рынке и отложенного признания продаж в размере 0,1 млн т в предыдущем квартале. Рост внутреннего спроса сказался на ассортименте НЛМК — продажи готовой продукции увеличились на 19% кв/кв за счет роста объемов сортового проката (+72%), в то время как продажи слябов остались в целом неизменными. Производство стали снизилось на 2% кв/кв из-за плановых ремонтных работ на Липецкой площадке. НЛМК подтверждает свой производственный прогноз на 2017 на уровне 16,8 млн т. Компания сообщила, что успешно завершила работы по запуску установок вдувания пылеугольного топлива на двух своих доменных печах, и что новая фабрика окомкования на Стойленском ГОКе достигла плановой мощности в 6 млн т в год.

Продажи стали у НЛМК составили 4,15 млн т на фоне сезонного роста спроса на российском рынке и отложенного признания продаж в размере 0,1 млн т в предыдущем квартале. Рост внутреннего спроса сказался на ассортименте НЛМК — продажи готовой продукции увеличились на 19% кв/кв за счет роста объемов сортового проката (+72%), в то время как продажи слябов остались в целом неизменными. Производство стали снизилось на 2% кв/кв из-за плановых ремонтных работ на Липецкой площадке. НЛМК подтверждает свой производственный прогноз на 2017 на уровне 16,8 млн т. Компания сообщила, что успешно завершила работы по запуску установок вдувания пылеугольного топлива на двух своих доменных печах, и что новая фабрика окомкования на Стойленском ГОКе достигла плановой мощности в 6 млн т в год.

Рост продаж на 13% оказался сильнее, чем мы ожидали и, как и в случае с Северсталью, говорит о заметном сезонном восстановлении спроса в России. Мы предварительно оцениваем EBITDA НЛМК во 2К в $650 млн, что транслируется в EBITDA за 1П17 в размере $1,27 млрд и соответствует 55% от годового консенсус-прогноза в $2,3 млрд. Мы подтверждаем рекомендацию ПОКУПАТЬ по НЛМК.АТОН

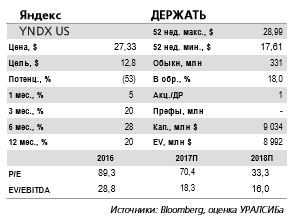

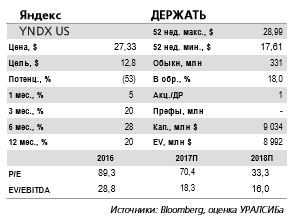

Яндекс - хорошая новость как с операционной, так и с рыночной точек зрения

- 14 июля 2017, 13:24

- |

Сервис Яндекс.Такси объединит бизнес с Uber

Яндекс инвестирует 100 млн долл. и получит 59% в объединенной компании. Яндекс вчера объявил о заключении соглашения с Uber об объединении бизнесов по онлайн-заказу поездок в России, Азербайджане, Армении, Беларуси, Грузии и Казахстане. Яндекс и Uber инвестируют 100 млн долл. и 225 млн долл. в объединенную компанию, оценив ее в 3,7 млрд долл., и получат в ней 59% и 37% соответственно. Сделка должна получить необходимые корпоративные и регуляторные одобрения и будет закрыта, как ожидается, в четвертом квартале этого года. Финансовый директор Яндекса Грег Абовский не исключил проведения IPO объединенной компании в долгосрочной перспективе.

Лидирующий игрок рынка. Яндекс.Такси является ведущим игроком на рынке онлайн-заказа такси в России. В 1 кв. 2017 г. выручка Яндекс.Такси выросла на 75% год к году до 778 млн руб., а число поездок на 484%. Убыток по скорректированной EBITDA при этом составил 1,25 млрд руб. После закрытия сделки пользователям останутся доступны оба приложения Яндекс.Такси и Uber. Таксопарки и водители, в свою очередь, перейдут на единую технологическую платформу, использующую экспертизу Яндекса в области картографии и навигации.

( Читать дальше )

Яндекс инвестирует 100 млн долл. и получит 59% в объединенной компании. Яндекс вчера объявил о заключении соглашения с Uber об объединении бизнесов по онлайн-заказу поездок в России, Азербайджане, Армении, Беларуси, Грузии и Казахстане. Яндекс и Uber инвестируют 100 млн долл. и 225 млн долл. в объединенную компанию, оценив ее в 3,7 млрд долл., и получат в ней 59% и 37% соответственно. Сделка должна получить необходимые корпоративные и регуляторные одобрения и будет закрыта, как ожидается, в четвертом квартале этого года. Финансовый директор Яндекса Грег Абовский не исключил проведения IPO объединенной компании в долгосрочной перспективе.

Лидирующий игрок рынка. Яндекс.Такси является ведущим игроком на рынке онлайн-заказа такси в России. В 1 кв. 2017 г. выручка Яндекс.Такси выросла на 75% год к году до 778 млн руб., а число поездок на 484%. Убыток по скорректированной EBITDA при этом составил 1,25 млрд руб. После закрытия сделки пользователям останутся доступны оба приложения Яндекс.Такси и Uber. Таксопарки и водители, в свою очередь, перейдут на единую технологическую платформу, использующую экспертизу Яндекса в области картографии и навигации.

( Читать дальше )

Уралкалий - заключение контракта с Китаем снижает уровень ценовой неопределенности и подтверждает тренд на восстановление цен на калийные удобрения

- 14 июля 2017, 13:11

- |

Уралкалий первым заключил соглашение на поставку калийных удобрений в Китай

Уралкалий подписал соглашение на поставку хлористого калия в КНР. Уралкалий сообщает о заключении Уралкалий Трейдингом (100-процентная дочка ПАО Уралкалий) контракта на поставку хлористого калия в Китай с августа по декабрь 2017 г. Контракт подписан с консорциумом покупателей: Sinochem, CNAMPGC и CNOOC. По сообщению компании, цена поставляемых в Китай калийных удобрений соответствует текущему рыночному уровню. Цену контракта и объемы поставок Уралкалий не раскрывает.

На 5% выше цены прошлогоднего контракта. По данным СМИ, цитирующих источник на калийном рынке, контрактная цена, зафиксированная Уралкалием, составила 230 долл./т (CFR). Это на 11 долл./т, или на 5%, выше цены прошлогоднего контракта, который был заключен в 2016 г. Белорусской калийной компанией (BPC) так же в июле. Традиционно контракты с Китаем и Индией являются бенчмарками для калийной отрасли. В отличие от 2016 г., когда первый контракт был заключен с Индией, в этом году китайский контракт был объявлен раньше индийского, цену которого мы ожидаем на уровне 240-245 долл./т (CFR).

( Читать дальше )

Уралкалий подписал соглашение на поставку хлористого калия в КНР. Уралкалий сообщает о заключении Уралкалий Трейдингом (100-процентная дочка ПАО Уралкалий) контракта на поставку хлористого калия в Китай с августа по декабрь 2017 г. Контракт подписан с консорциумом покупателей: Sinochem, CNAMPGC и CNOOC. По сообщению компании, цена поставляемых в Китай калийных удобрений соответствует текущему рыночному уровню. Цену контракта и объемы поставок Уралкалий не раскрывает.

На 5% выше цены прошлогоднего контракта. По данным СМИ, цитирующих источник на калийном рынке, контрактная цена, зафиксированная Уралкалием, составила 230 долл./т (CFR). Это на 11 долл./т, или на 5%, выше цены прошлогоднего контракта, который был заключен в 2016 г. Белорусской калийной компанией (BPC) так же в июле. Традиционно контракты с Китаем и Индией являются бенчмарками для калийной отрасли. В отличие от 2016 г., когда первый контракт был заключен с Индией, в этом году китайский контракт был объявлен раньше индийского, цену которого мы ожидаем на уровне 240-245 долл./т (CFR).

( Читать дальше )

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания