Дивидендная доходность по бумагам Алроса ожидается на уровне 17% - Альфа-Банк

Мы ожидаем, что запасы «АЛРОСА» опустятся ниже 10 млн карат к концу 2К21, что предполагает ограниченный потенциал их дальнейшего снижения в 2П21, при том, что стоимость текущих запасов должна быть примерно в два раза выше. Производственный прогноз на 2021 г. на уровне 31-32 млн карат предполагает производство 24 млн каратов в период с апреля по декабрь 2021 гг., что означает, что компания будет удовлетворять спрос клиентов за счет фактически произведенного алмазного сырья.

Учитывая, что производство «АЛРОСА» в 2022 г. не должно быть сильно выше в годовом сопоставлении и ожидается на уровне примерно 33 млн карат, а также в условиях отсутствия потенциала увеличения предложения алмазов со стороны других производителей, мы считаем, что дефицит предложения алмазов на рынке в ближайшее время сохранится. De Beers в рамках публикации операционных результатов за 1К21, которые свидетельствуют о снижении совокупного производства алмазов на 7% г/г на фоне операционных сложностей, не изменила своего производственного прогноза на 2021 г. (32-34 млн карат) после его понижения в начале этого года с 33-35 млн.

Запасы ограненного сырья в мидстриме весьма умеренны, что предполагает их дальнейшее пополнение. После сильного сокращения производства в связи с вспышкой пандемии запасы в мидстриме Индии находятся на весьма умеренном уровне, что подкрепляет Стратегию“price over volume”, которой продолжают придерживаться крупнейшие поставщики алмазного сырья. В 2020 г. динамика индекса средних цен на алмазы следовала за изменениями продуктового микса, тогда как цены на бриллианты росли. По данным Rapaport, индекс бриллиантов весом 1 карат вырос на 5,6% тогда как индекс камней весом 0,50 карат повысился на 12% в 2020 г. В 2021 г. индексы цен на бриллианты весом более 1 карат продолжали расти, тогда как на бриллианты меньшего размера в целом демонстрировали устойчивость. У нас есть все основания полагать, что текущая маржа мидстрима поддерживает дальнейшее пополнение запасов, благодаря которому цены на алмазное сырье будут расти на фоне конкуренции за объемы. «АЛРОСА» также отмечает постепенный рост цен на алмазное сырье.

Импорт бриллиантов в США восстановился до уровня, предшествующего пандемии, тогда как импорт бриллиантов в Гонконг резко вырос г/г на фоне улучшения конъюнктуры рынка. Благодаря мерам поддержки и вакцинации восстановление продаж предметов роскоши на двух ключевых рынках ювелирных украшений из бриллиантов – США и Китая – произошло ранее ожидаемых сроков. В 1К21 продажи ювелирных украшений, часов, а также других ювелирных украшений на рынке Гонконга выросли на 19% г/г исключительно за счет роста внутреннего потребления, так как ограничения на въездной туризм оставались в силе. Восстановление розничных продаж предметов роскоши в США также превзошло ожидания на фоне выдачи американцам чеков материальной помощи. Продажи ювелирных украшений в январе-апреле в США превзошли исторический максимум 2019 г. на 30%. Другим признаком восстановления экономики США стала свежая статистка по индексу PMI в сфере услуг от ISM, который вырос до 64,0 в мае с 62,7 в апреле, опередив прогноз. Заявки на пособие по безработице в США, вышедшие на прошлой неделе, впервые за пандемию опустились ниже 400 тыс. на фоне активизации процесса найма сотрудников и укрепления экономики, вступающей в летний в период. Мы ожидаем, что продолжающееся восстановление экономики поддержит финансовое положение домохозяйств и будет стимулировать рост продаж личных предметов роскоши.

Риски. Низкий уровень запасов в мидстриме (запасы в сегменте добычи в основном были распроданы в 1К21) указывает на риски предложения ограненного сырья. Алмазодобытчики могут продавать только те объемы, которые производят. В итоге запасы бриллиантов под угрозой истощения, что приводит к росту цен. Если индекс потребительской уверенности по-прежнему будет сильным на ключевых рынках ювелирных украшений из бриллиантов, можно ожидать дальнейший рост цен.

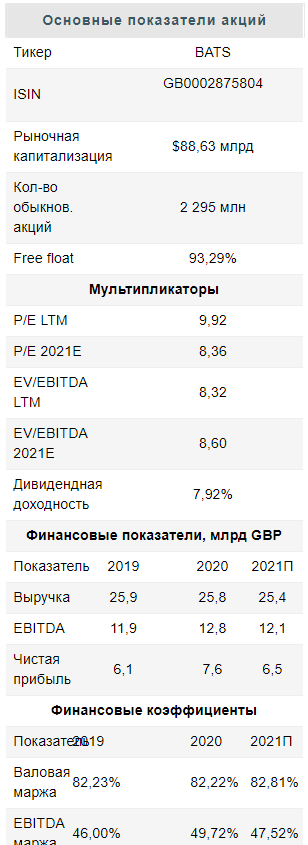

Оценка. Мы повысили РЦ по акциям «АЛРОСА» с 118,8 руб./акцию до 139,6 руб./акцию и подтверждаем рекомендацию ВЫШЕ РЫНКА. После масштабного пополнения запасов в 4К20/1К21 продажи алмазов «АЛРОСА» в 2021 г могут достигнуть 43 млн карат, что на 37% выше г/г. Мы ожидаем, что значительное высвобождение оборотного капитала поддержит СДП в 1П21, благодаря чему дивидендные выплаты за 12М могут составить 147 млрд руб., что соответствует привлекательной дивидендной доходности в 17%. Мы повысили свой прогноз цен на алмазы ювелирного качества с $140/карат до $150/карат в 2022 г. и с $145/карат до $154/карат в 2023. Наш прогноз цены рассчитан на основе метода ДДП и мультипликаторов 2022П EV/EBITDA 6,5x и P/E 10x (в соотношении 50%:25%:25%). По итогам пересмотра РЦ по акциям «АЛРОСА» повышена до 139,6 руб. на акцию, что подразумевает потенциал роста 17%.

Кросноженов Борис

Толстых Юлия

«Альфа-Банк»

Авто-репост. Читать в блоге

>>>