SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |ММК больше всех выигрывает от ускорения финансирования отечественных инфраструктурных проектов - Атон

- 06 февраля 2020, 10:49

- |

ММК: Валовая выручка и EBITDA в 4К19 в рамках прогнозов

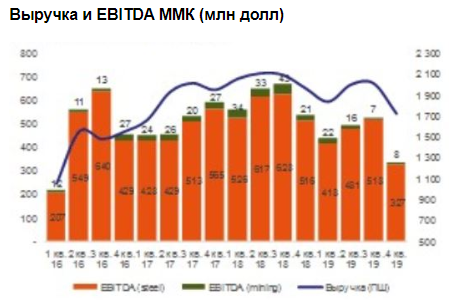

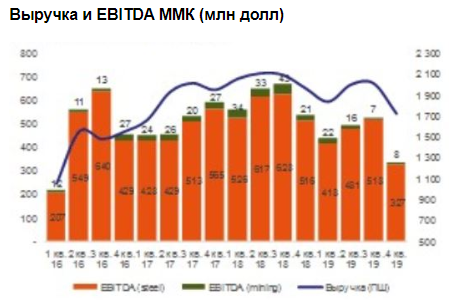

Выручка ММК за 4К19 снизилась на 14.3% кв/кв до $1 722 млн (+1.1% относительно оценки АТОНа, +1.5% по сравнению с консенсус-прогнозом) в результате снижения цен на сталь и сезонного замедления внутреннего спроса. Показатель EBITDA упал на 36.2% кв/кв до $335 млн (+2.1% относительно оценки АТОНа, +1.5% по сравнению с консенсус-прогнозом), а рентабельность EBITDA снизилась на 6.6 пп кв/кв до 19.5%, достигнув минимального значения с 2014 года. Несмотря на слабые показатели, величина свободного денежного потока в 4К19 составила $272 млн благодаря эффективной работе с оборотным капиталом. Совет директоров ММК рекомендовал направить 100% свободного денежного потока на выплату дивидендов, что соответствует выплате в размере 1.51 руб. на акцию и дивидендной доходности 3.3% (дата закрытия реестра будет объявлена позже). В 1К20 компания ожидает сохранения капзатрат на уровне 4К19 ($241 млн), в то время как оборотный капитал увеличится, что повлияет на свободный денежный поток. Капзатраты в 2020 году оцениваются в $900 млн, с возможностью превышения данного уровня на максимум $50 млн, поскольку в 2019 году фактически было потрачено меньше, чем планировалось. ММК прогнозирует в 1К20 сокращение производства металлопродукции на 70-100 тыс. т кв/кв вследствие реконструкции Стана 2500 и ремонта доменного и конвертерного оборудования, при этом объем производства за 2020 год прогнозируется на уровне прошлого года.

( Читать дальше )

Выручка ММК за 4К19 снизилась на 14.3% кв/кв до $1 722 млн (+1.1% относительно оценки АТОНа, +1.5% по сравнению с консенсус-прогнозом) в результате снижения цен на сталь и сезонного замедления внутреннего спроса. Показатель EBITDA упал на 36.2% кв/кв до $335 млн (+2.1% относительно оценки АТОНа, +1.5% по сравнению с консенсус-прогнозом), а рентабельность EBITDA снизилась на 6.6 пп кв/кв до 19.5%, достигнув минимального значения с 2014 года. Несмотря на слабые показатели, величина свободного денежного потока в 4К19 составила $272 млн благодаря эффективной работе с оборотным капиталом. Совет директоров ММК рекомендовал направить 100% свободного денежного потока на выплату дивидендов, что соответствует выплате в размере 1.51 руб. на акцию и дивидендной доходности 3.3% (дата закрытия реестра будет объявлена позже). В 1К20 компания ожидает сохранения капзатрат на уровне 4К19 ($241 млн), в то время как оборотный капитал увеличится, что повлияет на свободный денежный поток. Капзатраты в 2020 году оцениваются в $900 млн, с возможностью превышения данного уровня на максимум $50 млн, поскольку в 2019 году фактически было потрачено меньше, чем планировалось. ММК прогнозирует в 1К20 сокращение производства металлопродукции на 70-100 тыс. т кв/кв вследствие реконструкции Стана 2500 и ремонта доменного и конвертерного оборудования, при этом объем производства за 2020 год прогнозируется на уровне прошлого года.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Новости рынков |Газпрому будет сложно платить высокие дивиденды - Invest Heroes

- 05 февраля 2020, 21:27

- |

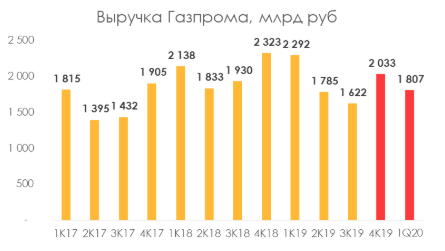

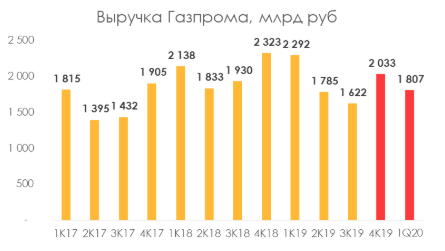

Рынок нефти находится под давлением.

Рынок газа страдает от низких цен. Цены в январе на NBP рухнули за январь на 27,4% до 24 фунтов за термическую единицу (~3,24 $/MMBtu). Снижение цен произошло из-за:

— Теплой погоды в январе и роста запасов в газохранилищах;

— Роста предложения газа. Добыча американскими сланцевиками идет рекордными темпами ~2,43 млрд куб. м. в сутки (в январе 2018 г. было 1,8 млрд куб. м. сутки). Количество активных газовых скважин сокращается, но рост добычи обеспечивает растущая газовая отдача действующих месторождений.

( Читать дальше )

«Газпрому» будет сложно платить высокие дивиденды за 2020 год из-за сильного падения цен на газ в «золотые» периоды — 4 квартал 2019 года и 1 квартал 2020 года. На ближайшем отчете и объявлении дивидендов за 2019 г. акции компании могут быть переоценены вверх. Но глобально год начинается плохо.Invest Heroes

Рынок газа страдает от низких цен. Цены в январе на NBP рухнули за январь на 27,4% до 24 фунтов за термическую единицу (~3,24 $/MMBtu). Снижение цен произошло из-за:

— Теплой погоды в январе и роста запасов в газохранилищах;

— Роста предложения газа. Добыча американскими сланцевиками идет рекордными темпами ~2,43 млрд куб. м. в сутки (в январе 2018 г. было 1,8 млрд куб. м. сутки). Количество активных газовых скважин сокращается, но рост добычи обеспечивает растущая газовая отдача действующих месторождений.

( Читать дальше )

Новости рынков |Приоритетом ММК остаются стабильно высокие дивидендные выплаты - Промсвязьбанк

- 05 февраля 2020, 19:56

- |

ММК, как и «Северсталь», показал слабые финансовые результаты за 4кв. и 2019г. Выручка Группы в 2019 году снизилась на 7,9% г/г, что связано с падением объемов продаж на 3,0% г/г на фоне реализации очередного этапа реконструкции стана 2500 и сезонным снижением спроса в конце года. Сдерживающее влияние оказало и падение средних цен реализации стали на 5,2% г/г. В угольном сегменте выручка по сравнению с 2018г. снизилась на 27,6% г/г. до 246 млн. долл.

Ухудшение наблюдается и в падении EBITDA Группы на 25,7% г/г и рентабельности по этому показателю с 29,4% до 23,8% — минимальное с 2014г. значение, что отражает снижение выручки, частично нивелированное в 4кв. снижением себестоимости продаж за счет роста выплавки чугуна и сокращения доли окатышей и лома в шихте. Правда по году денежные затраты на тонну сляба все же выросли на 4,8% г/г до 305 долл./т.

Свободный денежный поток (FCF) по сравнению с 2018г снизился с 1 027 млн. долл. до 882 млн. Снижение CAPEX относительно предыдущего года, эффективная работа с оборотным капиталом, повышение операционной эффективности позволили нивелировать негативный эффект от падения EBITDA. На этом фоне компания решила сохранить высокие дивиденды. Выплаты по итогам 4 кв. составят 1,507 руб./акция, что соответствует 100% FCF и составляет 3,2% дивидендной доходности при текущих котировках.

( Читать дальше )

Ухудшение наблюдается и в падении EBITDA Группы на 25,7% г/г и рентабельности по этому показателю с 29,4% до 23,8% — минимальное с 2014г. значение, что отражает снижение выручки, частично нивелированное в 4кв. снижением себестоимости продаж за счет роста выплавки чугуна и сокращения доли окатышей и лома в шихте. Правда по году денежные затраты на тонну сляба все же выросли на 4,8% г/г до 305 долл./т.

Свободный денежный поток (FCF) по сравнению с 2018г снизился с 1 027 млн. долл. до 882 млн. Снижение CAPEX относительно предыдущего года, эффективная работа с оборотным капиталом, повышение операционной эффективности позволили нивелировать негативный эффект от падения EBITDA. На этом фоне компания решила сохранить высокие дивиденды. Выплаты по итогам 4 кв. составят 1,507 руб./акция, что соответствует 100% FCF и составляет 3,2% дивидендной доходности при текущих котировках.

( Читать дальше )

Новости рынков |Алроса - продажи снижаются - Финам

- 05 февраля 2020, 17:20

- |

Улучшение конъюнктуры алмазного рынка в ожидании праздников оказалось перечеркнутым вспышкой нового коронавируса в Китае, причем в самый разгар празднования лунного Нового года. Из-за снижения продаж ювелиры сокращают закупку камней для восполнения запасов.

АК «АЛРОСА» — крупнейший в мире производитель алмазов. На долю компании приходится около четверти мировой и 95% российской добычи алмазов.

Несмотря на возобновление роста добычи в 2019 году на 4,9%, продажи алмазов продолжают снижаться. В натуральном выражении они упали на 12%, до 33,4 млн карат, в денежном — на 26%, до $ 3 338 млн.

По итогам 9 м 2019 года показатели EBITDA и чистой прибыли снижаются чуть менее чем на 40%. Четвертый квартал должен несколько улучшить годовые результаты, но 1-й квартал 2020 года сулит новые разочарования.

В целях поддержания привлекательности акций АЛРОСА в прошлом году вновь пересмотрела дивидендную политику. По итогам 1-го полугодия на дивиденды ушло 100% FCF.

ГК «Финам»

АК «АЛРОСА» — крупнейший в мире производитель алмазов. На долю компании приходится около четверти мировой и 95% российской добычи алмазов.

Несмотря на возобновление роста добычи в 2019 году на 4,9%, продажи алмазов продолжают снижаться. В натуральном выражении они упали на 12%, до 33,4 млн карат, в денежном — на 26%, до $ 3 338 млн.

По итогам 9 м 2019 года показатели EBITDA и чистой прибыли снижаются чуть менее чем на 40%. Четвертый квартал должен несколько улучшить годовые результаты, но 1-й квартал 2020 года сулит новые разочарования.

В целях поддержания привлекательности акций АЛРОСА в прошлом году вновь пересмотрела дивидендную политику. По итогам 1-го полугодия на дивиденды ушло 100% FCF.

Рентабельность по EBITDA остается одной из самых высоких на рынке. По основным мультипликаторам АК «АЛРОСА» все еще выглядит недооцененной относительно прочих горнодобывающих компаний, однако снижение продаж внушает опасения.Калачев Алексей

В этих условиях мы уже не можем рекомендовать акции АК «АЛРОСА» к покупке, сохраняя рекомендацию «Держать».

ГК «Финам»

Новости рынков |Российский рынок акций сбросил с себя груз коронавируса - Invest Heroes

- 05 февраля 2020, 17:00

- |

Стратегическое противоречие: российская нефтянка даже при нефти по 3900-4000 в рублях не имеет существенного апсайда (скорее наоборот -5%), но дивиденды, заработанные в жирном 2019, плюс повышение payout дают ДД= 7.5% и выше, так что до мая рынок будет жить этими цифрами, и лишь потом фонды продадут физлицам акции на вершине. А пока что мы и другие аналитики поставили тактичный «HOLD». Куда вырастет все неизвестно, но там надо сдавать их и убегать.

После того как дивиденды будут выплачены акции окажутся как койот над пропастью — без фундаментальной поддержки, как часто оказываются акции «Сургутнефтегаза» АП когда платят 17-19% дивдоход, а потом падают на 20-30%.

Сырье и валюта. Российский рубль продолжает игнорировать низкие нефтяные цены и больше зависит от притока валюты от нерезидентов на покупку ОФЗ и сезонный приток валюты от роста экспортных операций.

Нефть готовится вырасти, мои индикаторы говорят об этом: ближний контракт Brent начинает отыгрывать цену у дальнего.

( Читать дальше )

После того как дивиденды будут выплачены акции окажутся как койот над пропастью — без фундаментальной поддержки, как часто оказываются акции «Сургутнефтегаза» АП когда платят 17-19% дивдоход, а потом падают на 20-30%.

Сырье и валюта. Российский рубль продолжает игнорировать низкие нефтяные цены и больше зависит от притока валюты от нерезидентов на покупку ОФЗ и сезонный приток валюты от роста экспортных операций.

Нефть готовится вырасти, мои индикаторы говорят об этом: ближний контракт Brent начинает отыгрывать цену у дальнего.

( Читать дальше )

Новости рынков |В среднесрочной перспективе акции ММК продолжат торговаться в диапазоне 43-46 рублей - ИК QBF

- 05 февраля 2020, 16:13

- |

5 февраля сталелитейная компания ММК опубликовала финансовые результаты по итогам IV квартал и 12 месяцев 2019 года. В целом, слабая динамика показателей за отчетный период была ожидаемой в связи с тем, что прошедший год характеризовался циклическим спадом и, соответственно, низкой деловой активностью в секторе. В IV квартале выручка ММК снизилась на 14,3% г/г, а за весь год сократилась на 7,9% г/г и составила $7,6 млрд. Показатель EBITDA уменьшился за прошедший год на 25,7% г/г до $1,8 млрд, а рентабельность по EBITDA опустилась на 5,6 п.п. по сравнению с 2018 годом и составила 23,8%.

Годовая прибыль составила $856 млн, что на 35% ниже, чем годом ранее. Капитальные вложения в 2019 году увеличились на четверть до $241 млн, в соответствии с запланированным графиком реализации инвестиционных проектов. Однако, несмотря все это, ММК удалось сохранить положительный FCF и отрицательный чистый долг. Весь свободный денежный поток компания выплатит в виде дивидендов за IV квартал. Также в отчете нашло отражение снижение мировых цен на сталь и металлопродукцию.

( Читать дальше )

Годовая прибыль составила $856 млн, что на 35% ниже, чем годом ранее. Капитальные вложения в 2019 году увеличились на четверть до $241 млн, в соответствии с запланированным графиком реализации инвестиционных проектов. Однако, несмотря все это, ММК удалось сохранить положительный FCF и отрицательный чистый долг. Весь свободный денежный поток компания выплатит в виде дивидендов за IV квартал. Также в отчете нашло отражение снижение мировых цен на сталь и металлопродукцию.

( Читать дальше )

Новости рынков |Акции Cummins остаются привлекательными - Финам

- 05 февраля 2020, 15:24

- |

Один из крупнейших в мире производителей дизельных двигателей Cummins отчитался о финансовых результатах за 4 квартал 2019 года. Выручка компании в отчетном периоде снизилась на 8,9% и составила $5,578 млрд по сравнению с $6,126 млрд годом ранее, тогда как аналитики ожидали $5,3 млрд. В отчете отмечается, что продажи Cummins упали из-за снижения мирового спроса на грузовики и строительное оборудование. Продажи грузовиков в Северной Америке просели на 8%, международные продажи сократились на 10%. Изменение валютных курсов негативно повлияло на выручку в отчетном периоде на 1%.

Чистая прибыль компании составила $300 млн или $1,97 на акцию по сравнению с прибылью в размере $579 млн или $3,63 на бумагу годом ранее. Скорректированная прибыль (без учета затрат на реструктуризацию бизнеса) составила $390 млн или $2,56 на акцию по сравнению с $579 млн или $3,63 годом ранее, тогда как аналитики прогнозировали показатель на уровне $2,43 на бумагу.

Менеджмент ожидает, что по итогам текущего года выручка снизится на 8-12% г/г, тогда как ранее прогнозировалось падение показателя на 2%. Снижение прогноза связано с падением мирового спроса на производство грузовиков, а также из-за вспышки коронавируса в Китае. Показатель EBITDA прогнозируется в диапазоне 14,2-15,2%, хотя ранее прогнозировался коридор 15,9-16,3%.

( Читать дальше )

Чистая прибыль компании составила $300 млн или $1,97 на акцию по сравнению с прибылью в размере $579 млн или $3,63 на бумагу годом ранее. Скорректированная прибыль (без учета затрат на реструктуризацию бизнеса) составила $390 млн или $2,56 на акцию по сравнению с $579 млн или $3,63 годом ранее, тогда как аналитики прогнозировали показатель на уровне $2,43 на бумагу.

Менеджмент ожидает, что по итогам текущего года выручка снизится на 8-12% г/г, тогда как ранее прогнозировалось падение показателя на 2%. Снижение прогноза связано с падением мирового спроса на производство грузовиков, а также из-за вспышки коронавируса в Китае. Показатель EBITDA прогнозируется в диапазоне 14,2-15,2%, хотя ранее прогнозировался коридор 15,9-16,3%.

( Читать дальше )

Новости рынков |Квартальная дивидендная доходность ММК оценивается в 3,3% - Велес Капитал

- 05 февраля 2020, 15:17

- |

Финансовые результаты ММК совпали с ожиданиями рынка в части выручки и EBITDA, но оказались ниже по чистой прибыли. В отчетном периоде выручка компании снизилась на 14% к/к до $1 722 млн (консенсус-прогноз: $1 699 млн) в результате падения объема реализации на 4% к/к и цен на 13% к/к.

EBITDA компании сократилась на 36% к/к до $335 млн (консенсус-прогноз: $335 млн), чистая прибыль – на 68% к/к до $88 млн (консенсус-прогноз: $151 млн). Основными причинами падения финансовых показателей стали сезонность (IV квартал – традиционно слабый для всех металлургов), а также слабая рыночная конъюнктура (основные экспортные бенчмарки достигли дна в октябре-ноябре 2019 г.)

Чистый долг ММК по-прежнему был отрицательным: на конец отчетного периода он составил -$235 млн против -$70 млн на начало квартала. Свободный денежный поток за период составил $272 млн против $289 млн, причем практически весь FCFF был обеспечен изменением чистого оборотного капитала ($256 млн).

ИК «Велес Капитал»

EBITDA компании сократилась на 36% к/к до $335 млн (консенсус-прогноз: $335 млн), чистая прибыль – на 68% к/к до $88 млн (консенсус-прогноз: $151 млн). Основными причинами падения финансовых показателей стали сезонность (IV квартал – традиционно слабый для всех металлургов), а также слабая рыночная конъюнктура (основные экспортные бенчмарки достигли дна в октябре-ноябре 2019 г.)

Чистый долг ММК по-прежнему был отрицательным: на конец отчетного периода он составил -$235 млн против -$70 млн на начало квартала. Свободный денежный поток за период составил $272 млн против $289 млн, причем практически весь FCFF был обеспечен изменением чистого оборотного капитала ($256 млн).

Совет директоров ММК рекомендовал выплатить дивиденды за IV квартал 2019 г. в размере 1,507 руб. на акцию. Размер выплат соответствует 100% свободного денежного потока за этот период, квартальная дивидендная доходность составляла 3,3% на момент пресс-релиза, что, по нашему мнению, является очень высоким показателем в условиях, когда акции находятся у локального максимума, а риски ухудшения конъюнктуры на рынке стали в 2020 г. высоки из-за эпидемии в Китае.Сидоров Александр

ИК «Велес Капитал»

Новости рынков |Jacobs отчитался лучше ожиданий - Финам

- 05 февраля 2020, 15:10

- |

Инженерно-строительная компания Jacobs отчиталась за 1 фискальный квартал 2020 года. Выручка компании увеличилась на 8,9% до $3,36 млрд по сравнению с $3,083 млрд годом ранее, тогда как аналитики прогнозировали показатель на уровне $3,33 млрд.

В 4 фискальном квартале 2019 года компания провела ребрендинг, в частности, представив новые названия подразделений. Так, подразделение Aerospace, Technology, Environmental и Nuclear теперь называется Critical Mission Solutions, а сегмент Buildings, Infrastructure и Advanced Facilities переименован в People & Places Solutions.

Выручка подразделения Critical Mission Solutions увеличилась на 14,2% г/г и составила $1,18 млрд (портфель заказов вырос на 18,4% г/г до $8,5 млрд), доходы сегмента People & Places Solutions подскочили на 7,4% г/г и достигли $1,47 млрд (портфель заказов по итогам квартала вырос на 7,7% г/г до $14,2 млрд). Прибыль до уплаты налогов составила $254,17 млн по сравнению с прибылью в размере $92,19 млн годом ранее. Чистая прибыль в 1 квартале составила $179 млн или $1,33 на акцию по сравнению с прибылью в размере $65 млн или $0,45 на бумагу годом ранее. В то же время, скорректированная прибыль составила $162 млн или $1,20 на акцию (без учета налоговых затрат и расходов по продаже/покупке активов) по сравнению с $144 млн или $1 на акцию годом ранее, тогда как аналитики прогнозировали $1,19 на бумагу.

( Читать дальше )

В 4 фискальном квартале 2019 года компания провела ребрендинг, в частности, представив новые названия подразделений. Так, подразделение Aerospace, Technology, Environmental и Nuclear теперь называется Critical Mission Solutions, а сегмент Buildings, Infrastructure и Advanced Facilities переименован в People & Places Solutions.

Выручка подразделения Critical Mission Solutions увеличилась на 14,2% г/г и составила $1,18 млрд (портфель заказов вырос на 18,4% г/г до $8,5 млрд), доходы сегмента People & Places Solutions подскочили на 7,4% г/г и достигли $1,47 млрд (портфель заказов по итогам квартала вырос на 7,7% г/г до $14,2 млрд). Прибыль до уплаты налогов составила $254,17 млн по сравнению с прибылью в размере $92,19 млн годом ранее. Чистая прибыль в 1 квартале составила $179 млн или $1,33 на акцию по сравнению с прибылью в размере $65 млн или $0,45 на бумагу годом ранее. В то же время, скорректированная прибыль составила $162 млн или $1,20 на акцию (без учета налоговых затрат и расходов по продаже/покупке активов) по сравнению с $144 млн или $1 на акцию годом ранее, тогда как аналитики прогнозировали $1,19 на бумагу.

( Читать дальше )

Новости рынков |Введение допкомиссии по балансам в евро может добавить 2% к прибыли МосБиржи - Альфа-Банк

- 05 февраля 2020, 14:23

- |

«Московская биржа» вчера представила операционные результаты за январь 2020 г. Объем торгов за январь снизился на 2% г/г после снижения на 9% г/г в декабре прошлого года благодаря поддержке со стороны рынков акций, облигаций и деривативов. Средние рублевые и долларовые балансы за январь выросли на 11-7% г/г, тогда как введение дополнительной комиссии по балансам в евро может добавить порядка 2% к годовой прибыли биржи. В то же время, поддержание роста комиссионного дохода более чем на 10% в 2020 г. может оказаться проблематичным, так как эффект повышения тарифов (связанный с введением Единого пула обеспечения) в этом году уже не будет оказывать поддержку, тогда как рост высокомаржинальных операций репо с ЦК и КСУ практически сошел на нет. После ралли на 26% с середины октября (против роста индекса Московской биржи на 15%) акции торгуются по высокому коэффициенту P/E 2020П на уровне 12x (с премией в 14% к среднему мультипликатору за последние два года) при дивидендной доходности 2019П на уровне 7%.

( Читать дальше )

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс