SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |IPO Snowflake - оценка в $30 млрд выглядит взвешенной - Фридом Финанс

- 15 сентября 2020, 15:22

- |

Snowflake в понедельник увеличила оценочную стоимость своих акций перед IPO на 30%, до $100 — $110 с прежних $75 — $85. Таким образом, предполагаемая стоимость компании, согласно новой оценке, выросла до $27,7 — $30,5 млрд с $20,9 — $23,7 млрд.

На прошлой неделе стало известно, что Berkshire Hathaway и Salesforce каждая согласились купить акции Snowflake объемом в $250 млн по цене IPO на этапе закрытых продаж. Berkshire Hathaway также собирается купить 4,04 млн акций у бывшего генерального директора Snowflake Боба Муглии путем вторичной транзацкии. Таким образом, суммарный объем активов Snowflake, принадлежащих Berkshire Hathaway, должен составить после IPO внушительную величину – порядка $674,4 млн. По старым оценкам он бы составил около $550 млн.

( Читать дальше )

На прошлой неделе стало известно, что Berkshire Hathaway и Salesforce каждая согласились купить акции Snowflake объемом в $250 млн по цене IPO на этапе закрытых продаж. Berkshire Hathaway также собирается купить 4,04 млн акций у бывшего генерального директора Snowflake Боба Муглии путем вторичной транзацкии. Таким образом, суммарный объем активов Snowflake, принадлежащих Berkshire Hathaway, должен составить после IPO внушительную величину – порядка $674,4 млн. По старым оценкам он бы составил около $550 млн.

Одновременное размещение акций через биржу и прямая продажа якорным инвесторам демонстрирует высокий потенциал бизнеса Snowflake. Оценка компании в $30 млрд выглядит взвешенной, учитывая размер выручки, который в этом году может превысить $500 млн при росте порядка 140% ежегодно. Однако инвесторам не стоит забывать о рисках. Snowflake по-прежнему работает на инфраструктуре AWS от Amazon и при этом является одним из ее прямых конкурентов. Рано или поздно компании придется вложиться в собственные серверы, а это снизит маржинальность продаж ее облачных услуг.Емельянов Валерий

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |AirBnb будут продавать дорого - Финам

- 20 августа 2020, 17:46

- |

В среду, 19 августа, американская онлайн-площадка для аренды частного жилья Airbnb подала конфиденциальную заявку в Комиссию по ценным бумагам и биржам США на проведение первичного публичного размещения своих акций.

IPO компании AirBnb станет главной драмой на рынке первичных размещений этого года, если будет принято решение о его проведении. Можно уподобить её Uber, тем более, что компания позиционируется как один из столпов экономики «шеринга», переживавшей мощный подъём и знакомой нам ещё и по каршерингу.

Компанию знают все. Причём, все её знают давно, и основатели приложили к тому немало усилий. Основатели входили в тридцатку выдающихся предпринимателей моложе тридцати лет, а сейчас – в список моложе сорока. Ни один из тройки основателей не является турагентом – это пришельцы, трансформаторы традиционной индустрии, которые преобразуют её без лишних сентиментов.

Уже в 2015 году AirBnb оценивали в 20 миллиардов долларов, а год назад озвучивались планы на IPO по оценке в 31 миллиард долларов. Летом нынешнего года компания сократила четверть штата, а кредиторы предоставили ей 2 миллиарда долларов по оценке в 18 миллиардов долларов. Я бы предположил, что среди тех инвесторов, которые рассчитывали на IPO по оценке в 31 миллиард долларов год назад есть такие, которые дадут андеррайтерам понять, что требуются энергия и креатив, потому что скидку они могли бы дать и сами.

( Читать дальше )

IPO компании AirBnb станет главной драмой на рынке первичных размещений этого года, если будет принято решение о его проведении. Можно уподобить её Uber, тем более, что компания позиционируется как один из столпов экономики «шеринга», переживавшей мощный подъём и знакомой нам ещё и по каршерингу.

Компанию знают все. Причём, все её знают давно, и основатели приложили к тому немало усилий. Основатели входили в тридцатку выдающихся предпринимателей моложе тридцати лет, а сейчас – в список моложе сорока. Ни один из тройки основателей не является турагентом – это пришельцы, трансформаторы традиционной индустрии, которые преобразуют её без лишних сентиментов.

Уже в 2015 году AirBnb оценивали в 20 миллиардов долларов, а год назад озвучивались планы на IPO по оценке в 31 миллиард долларов. Летом нынешнего года компания сократила четверть штата, а кредиторы предоставили ей 2 миллиарда долларов по оценке в 18 миллиардов долларов. Я бы предположил, что среди тех инвесторов, которые рассчитывали на IPO по оценке в 31 миллиард долларов год назад есть такие, которые дадут андеррайтерам понять, что требуются энергия и креатив, потому что скидку они могли бы дать и сами.

( Читать дальше )

Новости рынков |IPO Airbnb станет значимым событием для рынка - Фридом Финанс

- 13 августа 2020, 20:52

- |

Airbnb выйдет на IPO, несмотря на кризис в сфере туризма. Это довольно нестандартный шаг для компании, которая не имеет проблем с привлечением финансирования. По данным деловой прессы, в частности, WSJ – подготовка к подаче заявления в Комиссию по ценным бумагам уже в активной стадии. Предварительно в качестве организаторов первичного размещения отобраны Morgan Stanley и Goldman Sachs. Компания Airbnb впервые объявила о желании провести IPO еще в прошлом году, но без назначения даты – не позднее конца 2020. Сейчас стало известно, что это произойдет не позднее конца лета, то есть еще до восстановления продаж в сфере путешествий.

Можно предположить, что Airbnb пока продаст небольшой пакет акций. Несмотря на то, что широкие фондовые индексы акций восстановились, а в части Nasdaq даже превысили годовые максимумы, котировки компаний сферы туризма остаются под давлением. Так, акции Booking на 13% дешевле отметок начала января. При максимальной стоимости Airbnb, которая перед кризисом составляла $31 млрд, текущая оценка компании рынком может составлять на $4 млрд меньше, или $27 млрд. В действительности компания сейчас стоит еще меньше. Последний раунд привлечения инвестиций, который проходил в апреле, содержал право инвестирующих фондов конвертировать бумаги при падении Airbnb ниже 18 млрд. Впрочем, по нашей оценке, на конец лета стоимость сервиса составляет $20-25 млрд.

( Читать дальше )

Можно предположить, что Airbnb пока продаст небольшой пакет акций. Несмотря на то, что широкие фондовые индексы акций восстановились, а в части Nasdaq даже превысили годовые максимумы, котировки компаний сферы туризма остаются под давлением. Так, акции Booking на 13% дешевле отметок начала января. При максимальной стоимости Airbnb, которая перед кризисом составляла $31 млрд, текущая оценка компании рынком может составлять на $4 млрд меньше, или $27 млрд. В действительности компания сейчас стоит еще меньше. Последний раунд привлечения инвестиций, который проходил в апреле, содержал право инвестирующих фондов конвертировать бумаги при падении Airbnb ниже 18 млрд. Впрочем, по нашей оценке, на конец лета стоимость сервиса составляет $20-25 млрд.

( Читать дальше )

Новости рынков |Акции Яндекса сейчас переоценены - Регион Инвестиции

- 20 февраля 2020, 20:00

- |

Отчет вышел хуже ожиданий рынка. После позитивного разрешения ситуации с возможным ограничением доли иностранцев в капитале «Яндекса», котировки в очередной раз обновили исторические максимумы. Однако вышедший отчёт разочаровал инвесторов и спровоцировал коррекцию.

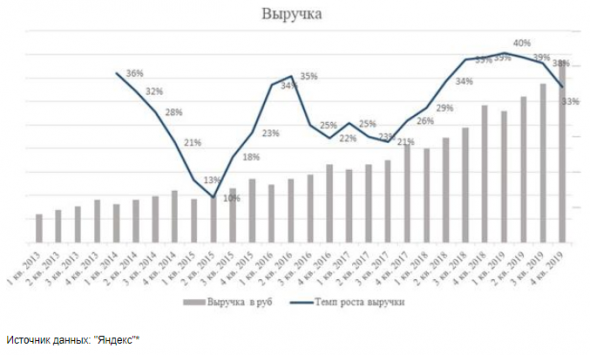

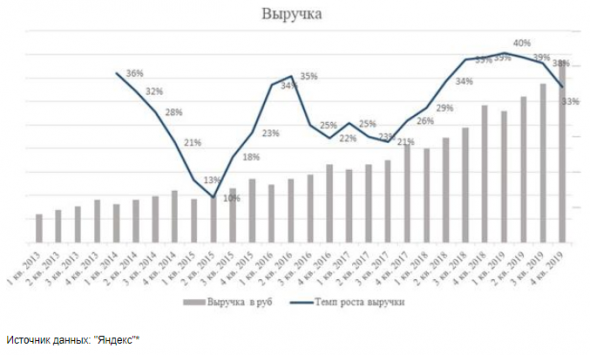

Рост выручки снизился до 33%. У компании естественным образом замедляется рост в связи с высокой базой прошлых лет. Новых драйверов пока не предвидится, а рынок рекламы в сейчас демонстрирует замедление роста доходов у всех игроков. Именно поэтому менеджмент «Яндекса» понизил ориентир роста выручки за 2020 год в диапазон 22-26%.

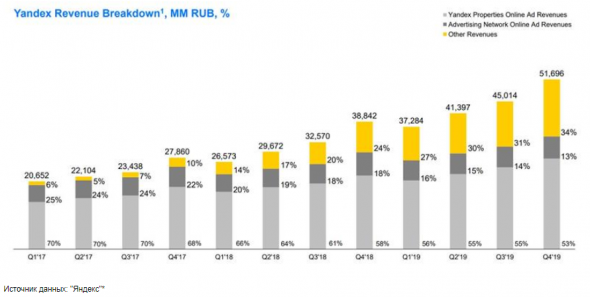

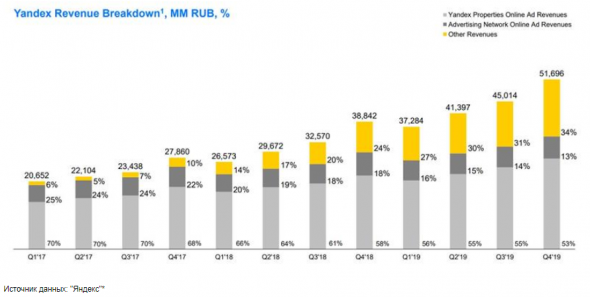

Однако Яндекс всё больше превращается в диверсифицированную интернет-компанию. Доля основного рекламного бизнеса составляет уже 66%.

( Читать дальше )

Рост выручки снизился до 33%. У компании естественным образом замедляется рост в связи с высокой базой прошлых лет. Новых драйверов пока не предвидится, а рынок рекламы в сейчас демонстрирует замедление роста доходов у всех игроков. Именно поэтому менеджмент «Яндекса» понизил ориентир роста выручки за 2020 год в диапазон 22-26%.

Однако Яндекс всё больше превращается в диверсифицированную интернет-компанию. Доля основного рекламного бизнеса составляет уже 66%.

( Читать дальше )

Новости рынков |Справедливая стоимость одной акции Обувь России - 80 рублей - Иволга Капитал

- 22 января 2020, 14:19

- |

Акции «Обуви России» накануне выросли почти на 3% в противовес снижению индекса МосБиржи (-0,3%). Акции «ОР» повышаются уже почти месяц на максимальных для этого инструмента торговых оборотах (в январе среднедневной оборот торгов выше среднедневных оборотов 2019 года в 2,5 раза). С 25 декабря акции выросли на 13,5%, тогда как индекс МосБиржи – на 5,9%.

В контексте этого, существуют достаточные основания предполагать продолжение роста. Консервативная оценка справедливой стоимости одной акции – 80 рублей (вчера цена достигла 46,1 р.). Оценивая объем сделок на рынке, тренд на увеличение количества и объема позиций по акциям также продолжится.

Основания роста акций «ОР» видятся достаточно простыми. На нынешних уровнях группа компаний «ОР» стоит менее четырех размеров годовых прибылей, тогда как основной инвестиционный цикл, длившийся последние 2 года после проведения IPO, завершился. Процесс инвестирования внешне ухудшает показатели эмитента, по его итогам эмитент должен быть максимально дешев и достаточно устойчив. А эмитент, согласно своей стратегии развития, готов как к увеличению выручки, так и к росту маржинального бизнеса. Причем развитие бизнеса упрощается снижением конкуренции: бесснежная зима послужила причиной ухудшения показателей обувных сетей, сосредоточенных в центральном регионе и Москве (у «Обуви России» в Москве магазинов нет).

ИК «Иволга Капитал»

В контексте этого, существуют достаточные основания предполагать продолжение роста. Консервативная оценка справедливой стоимости одной акции – 80 рублей (вчера цена достигла 46,1 р.). Оценивая объем сделок на рынке, тренд на увеличение количества и объема позиций по акциям также продолжится.

Основания роста акций «ОР» видятся достаточно простыми. На нынешних уровнях группа компаний «ОР» стоит менее четырех размеров годовых прибылей, тогда как основной инвестиционный цикл, длившийся последние 2 года после проведения IPO, завершился. Процесс инвестирования внешне ухудшает показатели эмитента, по его итогам эмитент должен быть максимально дешев и достаточно устойчив. А эмитент, согласно своей стратегии развития, готов как к увеличению выручки, так и к росту маржинального бизнеса. Причем развитие бизнеса упрощается снижением конкуренции: бесснежная зима послужила причиной ухудшения показателей обувных сетей, сосредоточенных в центральном регионе и Москве (у «Обуви России» в Москве магазинов нет).

Оптимизм по акциям сохраняется, как и определенное спокойствие в прогнозировании цен акций «ОР»: причинно-следственные механизмы будущего ценообразования этих бумаг весьма явно выражены.Хохрин Андрей

ИК «Иволга Капитал»

Новости рынков |Березкин продал свою долю в Быстринском ГОКе в связи с задержкой IPO - Sberbank CIB

- 22 января 2020, 14:00

- |

Вчера Коммерсант сообщил о том, что Группа ЕСН Григория Березкина продала свою долю в фонде CIS Natural Resources инвестфонду Winter Capital, основным владельцем которого является Владимир Потанин. Сумма сделки не раскрывается.

Напомним, фонд CIS Natural Resources являлся СП Владимира Потанина и Григория Березкина, которое в начале 2017 года приобрело у «Норникеля» долю в Быстринском ГОКе размером 37% за $287 млн (тогда цены на медь составляли около $5 900 за тонну, незадолго до этого восстановившись с уровней ниже $5 тыс. за тонну).

В сентябре глава Группы ЕСН сообщил, что CIS Natural Resources Fund планирует продать часть акций Быстринского ГОКа в 2020 году в рамках первичного публичного размещения (IPO). После этого Владимир Потанин заявлял, что размещение вряд ли состоится ранее 2021 года, и что акционеры «Норникеля» рассматривают оба варианта — и IPO (с возможным последующим обособлением компании), и сохранение Быстринского ГОКа в структуре группы.

После сделки Владимиру Потанину будет напрямую принадлежать 37% Быстринского ГОКа. Напомним, доля Норникеля составляет 50%, а еще 13% владеет китайский Highland Fund.

Напомним, фонд CIS Natural Resources являлся СП Владимира Потанина и Григория Березкина, которое в начале 2017 года приобрело у «Норникеля» долю в Быстринском ГОКе размером 37% за $287 млн (тогда цены на медь составляли около $5 900 за тонну, незадолго до этого восстановившись с уровней ниже $5 тыс. за тонну).

В сентябре глава Группы ЕСН сообщил, что CIS Natural Resources Fund планирует продать часть акций Быстринского ГОКа в 2020 году в рамках первичного публичного размещения (IPO). После этого Владимир Потанин заявлял, что размещение вряд ли состоится ранее 2021 года, и что акционеры «Норникеля» рассматривают оба варианта — и IPO (с возможным последующим обособлением компании), и сохранение Быстринского ГОКа в структуре группы.

Мы полагаем, что Григорий Березкин стремился монетизировать свою долю в Быстринском ГОКе и поэтому решил продать ее в связи с задержкой IPO. В целом эта сделка подразумевает, что актив, видимо, останется в структуре «Норникеля» и какое-то время будет по-прежнему учитываться на его балансе.Sberbank CIB

После сделки Владимиру Потанину будет напрямую принадлежать 37% Быстринского ГОКа. Напомним, доля Норникеля составляет 50%, а еще 13% владеет китайский Highland Fund.

Новости рынков |Потенциал влияния IPO Saudi Aramco на индексы продолжает сокращаться - Sberbank CIB

- 11 декабря 2019, 13:11

- |

Вчера вечером индексный провайдер MSCI объявил, что намерен включить Saudi Aramco в базы расчета индексов с коэффициентом free float 0,5%, не учитывая на данный момент показатель 1,0%, присвоенный компании индексным провайдером для розничных инвесторов на 180-дневный период, пока не будут совершаться операции с акциями компании. MSCI подтвердил, что акции будут включены в базу расчета индексов по цене закрытия рынка 17 декабря. Официально торги акциями Saudi Aramco начнутся сегодня

Индексный провайдер также добавил, что сегодня эти показатели могут быть изменены, и напомнил, что срок включения бумаги в индексы может быть перенесен на 5 января, если из-за волатильности котировок правила Саудовской фондовой биржи потребуют приостановки торгов. Также отметим, что MSCI делает исключение из собственных правил, устанавливая в данном случае коэффициент free float в долях процента.

По сообщениям Wall Street Journal и Bloomberg, саудовские официальные лица изучают, насколько иностранным инвесторам может быть интересен кросс-листинг компании в Азии, возможно, в Японии или Китае.

Индексный провайдер также добавил, что сегодня эти показатели могут быть изменены, и напомнил, что срок включения бумаги в индексы может быть перенесен на 5 января, если из-за волатильности котировок правила Саудовской фондовой биржи потребуют приостановки торгов. Также отметим, что MSCI делает исключение из собственных правил, устанавливая в данном случае коэффициент free float в долях процента.

Таким образом, потенциал влияния формально крупнейшего IPO в истории на индексы продолжает сокращаться. При доле акций в свободном обращении 0,5% можно ожидать притока в них около $140 млн пассивных денег, которые будут выведены из других активов развивающихся рынков ($6 млн — из России) инвесторами, ориентирующимися на индексы MSCI EM. При этом компания будет включена в индексы MSCI EM с весом 0,10-0,15%. Если бы (упрощенно говоря) все пассивные фонды, инвестирующие в развивающиеся рынки, следовали правилам и схеме распределения средств MSCI, приток инвестиций был бы в два с лишним раза больше.Sberbank CIB

По сообщениям Wall Street Journal и Bloomberg, саудовские официальные лица изучают, насколько иностранным инвесторам может быть интересен кросс-листинг компании в Азии, возможно, в Японии или Китае.

Новости рынков |Акции Saudi Aramco ждет волатильность - Фридом Финанс

- 10 декабря 2019, 19:46

- |

Заявки на покупку акций при проведении IPO в прошедший четверг, 5 декабря, превысили $60 млрд. Андеррайтеры при таком спросе могли бы предложить дополнительно около 500 млн акций и общий объем привлеченных Saudi Aramco средств приблизился бы к $30 млрд. И это несмотря на слабый спрос институциональных инвесторов. 12 крупных фондов сообщили Reuters об отказе от участия в IPO из-за нестабильности геополитики в регионе, экологических рисков и рисков управления компанией.

Опцион greenshoe, которым может воспользоваться андеррайтер IPO, в целом соответствует превышению лимита подписки (500 млн акций). Доразмещение позволит реализовать андеррайтерам дополнительный объем акций и стабилизировать цену. Такой механизм распространен в практике букбилдинга и одобрен в том числе SEC, комиссией по ценным бумагам и биржам США, в целях повышения эффективности и конкурентоспособности процесса сбора средств для IPO.

Старт обращения бумаг самой дорогой компании в мире (капитализация около $1,7 трлн) на бирже Tadawul запланирован на четверг 11 декабря. Воспользоваться данным опционом greenshoe возможно в течение 30 дней после IPO, если он в полном объеме будет реализован, общий объем средств привлеченных Saudi Aramco составит $29,4 млрд.

ИК «Фридом Финанс»

Опцион greenshoe, которым может воспользоваться андеррайтер IPO, в целом соответствует превышению лимита подписки (500 млн акций). Доразмещение позволит реализовать андеррайтерам дополнительный объем акций и стабилизировать цену. Такой механизм распространен в практике букбилдинга и одобрен в том числе SEC, комиссией по ценным бумагам и биржам США, в целях повышения эффективности и конкурентоспособности процесса сбора средств для IPO.

Старт обращения бумаг самой дорогой компании в мире (капитализация около $1,7 трлн) на бирже Tadawul запланирован на четверг 11 декабря. Воспользоваться данным опционом greenshoe возможно в течение 30 дней после IPO, если он в полном объеме будет реализован, общий объем средств привлеченных Saudi Aramco составит $29,4 млрд.

Начнут ли дорожать акции компании после старта их обращения – большой вопрос, но волатильность однозначно будет существенно выше, чем у аналогов в нефтегазовом секторе развитых стран.Миронюк Евгений

ИК «Фридом Финанс»

Новости рынков |Акции нефтяных компаний могут вырасти на успешном размещении Saudi Aramco - Московские партнеры

- 06 декабря 2019, 13:10

- |

Сегодня утром стала известна цена IPO саудовской нефтяной госкомпании Saudi Aramco. Ценовой диапазон был $8,0-8,53 за акцию, и компания разместилась по верхней границе диапазона. Таким образом, объем размещения составил порядка $25,6 млрд, а оценка всей Saudi Aramco оказалась на уровне $1,7 трлн.

Поздравляю всех с новым рекордсменом по привлечению денег на IPO. До вчерашнего дня лидером была китайская Alibaba, которая в свое время привлекла около $25 млрд. Отмечу, что изначально компания планировала привлечь гораздо более высокую сумму. Назывались оценки в $2 трлн, что позволило бы саудитам «поднять» порядка $40 млрд.

В свое время я выражал сомнения по поводу того, что IPO пройдет по такой высокой оценке (EV/EBITDA = 9,0 при среднеотраслевом значении около 6,0). Более того, не было уверенности, что размещение состоится и по текущей оценке. Тем не менее, произошло то, что произошло, и нам надо понять теперь: что с этим хозяйством делать?

Очевидно, что размещение произошло по верхней границе из-за ажиотажного спроса. Таким образом, Saudi Aramco оценили довольно дорого по отношению к глобальному нефтяному сектору. А к «Роснефти» и подавно. Что это может означать? На мой взгляд, есть два варианта:

( Читать дальше )

Поздравляю всех с новым рекордсменом по привлечению денег на IPO. До вчерашнего дня лидером была китайская Alibaba, которая в свое время привлекла около $25 млрд. Отмечу, что изначально компания планировала привлечь гораздо более высокую сумму. Назывались оценки в $2 трлн, что позволило бы саудитам «поднять» порядка $40 млрд.

В свое время я выражал сомнения по поводу того, что IPO пройдет по такой высокой оценке (EV/EBITDA = 9,0 при среднеотраслевом значении около 6,0). Более того, не было уверенности, что размещение состоится и по текущей оценке. Тем не менее, произошло то, что произошло, и нам надо понять теперь: что с этим хозяйством делать?

Очевидно, что размещение произошло по верхней границе из-за ажиотажного спроса. Таким образом, Saudi Aramco оценили довольно дорого по отношению к глобальному нефтяному сектору. А к «Роснефти» и подавно. Что это может означать? На мой взгляд, есть два варианта:

( Читать дальше )

Новости рынков |Новостные интервенции на нефтяном рынке вселяют тревоги перед IPO Saudi Aramco - БКС Премьер

- 03 декабря 2019, 19:58

- |

До объявления рыночной стоимости Saudi Aramco остается всего два дня, в то время как нефтяные котировки корректируются до уровней, близких к $61, не выдерживая разнонаправленности вербальных интервенций на рынке.

Основным поводом для коррекции цен, на наш взгляд, могли стать заявления саудовских представителей о том, что королевство устало «тянуть» ОПЕК+ только за счет своего масштабного превышения квот по объемам сокращения нефтедобычи. Заметим, что не в пользу нефтяных котировок выступает и торговая риторика США и Китая последних дней – после подписания закона о демократии Гонконга мы полагали, что напряжённость в отношениях сторон может возрасти и вернет некоторое давление на рисковые активы, включая нефть.

Возвращаясь к вышеупомянутым заявлениям саудитов о недовольстве положением дел, при котором ОПЕК+ во многом выполняется за счет усилий королевства, мы можем предположить, что данные заявления по большей части являются манипуляцией как рыночными настроениями, так и ценовой конъюнктурой.

( Читать дальше )

Основным поводом для коррекции цен, на наш взгляд, могли стать заявления саудовских представителей о том, что королевство устало «тянуть» ОПЕК+ только за счет своего масштабного превышения квот по объемам сокращения нефтедобычи. Заметим, что не в пользу нефтяных котировок выступает и торговая риторика США и Китая последних дней – после подписания закона о демократии Гонконга мы полагали, что напряжённость в отношениях сторон может возрасти и вернет некоторое давление на рисковые активы, включая нефть.

Возвращаясь к вышеупомянутым заявлениям саудитов о недовольстве положением дел, при котором ОПЕК+ во многом выполняется за счет усилий королевства, мы можем предположить, что данные заявления по большей части являются манипуляцией как рыночными настроениями, так и ценовой конъюнктурой.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс