SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Снижение доходов Магнита связанно с падением трафика

- 24 апреля 2017, 13:57

- |

Магнит в I квартале снизил чистую прибыль на 8,5%, до 7,5 млрд руб.

Чистая прибыль Магнита по МСФО в январе-марте снизилась на 8,5% по сравнению с I кварталом прошлого года, до 7,543 млрд рублей. EBITDA Магнита выросла на 6,1%, до 20,995 млрд рублей. Рентабельность этого показателя выросла до 7,86% с 7,75% годом ранее, говорится в сообщении ритейлера. Розничная выручка Магнита в I квартале замедлила рост до 3,98% с 9% в IV квартале. Общая выручка (с учетом оптовых продаж) увеличилась на 4,6%, до 266,983 млрд рублей. Валовая прибыль ритейлера выросла на 10,5%, до 71,887 млрд рублей, валовая маржа повысилась до 26,93% с 25,47% годом ранее.

Чистая прибыль Магнита по МСФО в январе-марте снизилась на 8,5% по сравнению с I кварталом прошлого года, до 7,543 млрд рублей. EBITDA Магнита выросла на 6,1%, до 20,995 млрд рублей. Рентабельность этого показателя выросла до 7,86% с 7,75% годом ранее, говорится в сообщении ритейлера. Розничная выручка Магнита в I квартале замедлила рост до 3,98% с 9% в IV квартале. Общая выручка (с учетом оптовых продаж) увеличилась на 4,6%, до 266,983 млрд рублей. Валовая прибыль ритейлера выросла на 10,5%, до 71,887 млрд рублей, валовая маржа повысилась до 26,93% с 25,47% годом ранее.

Магнит продемонстрировал крайне слабую динамику выручки, но неплохие показатели рентабельности. Отметим, что выручка компании растет ниже годовых прогнозов менеджмента, который ожидает ее подъема на 9-13%. Снижение доходов Магнита связанно с падением трафика, которое частично было нивелировано увеличением среднего чека.Промсвязьбанк

- комментировать

- Комментарии ( 1 )

Новости рынков |Магниту потребуется время, чтобы убедить рынок в своей способности ускорить темпы роста выручки и сохранить при этом хорошую рентабельность

- 27 марта 2017, 14:47

- |

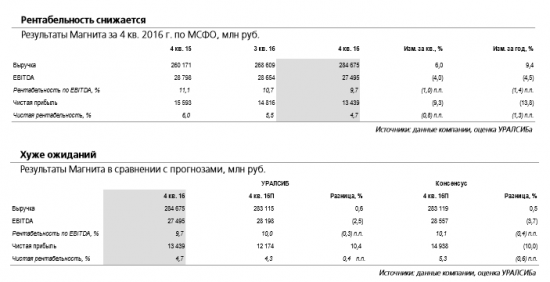

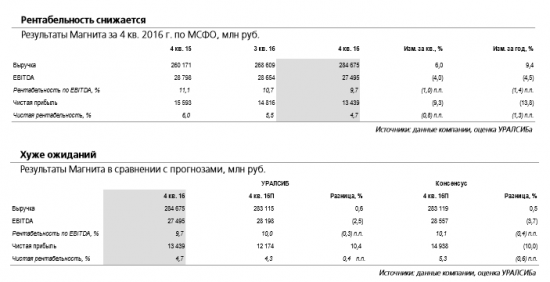

Руководство подтвердило прогнозы на нынешний год

Менеджмент ждет роста выручки на 9-13%. В пятницу Магнит опубликовал аудированные результаты за 4 кв. 2016 г. по МСФО, которые в целом соответствовали предварительным данным, опубликованным в феврале. Выручка возросла на 9,4% (здесь и далее год к году) до 285 млрд руб. (4,5 млрд долл.), а EBITDA сократилась на 4,6% до 27,5 млрд руб. (437 млн долл.). В ходе телефонной конференции менеджмент подтвердил прогноз на нынешний год, предусматривающий рост выручки на 9-13% и рентабельность по EBITDA в диапазоне 9,5-10,5%.

В приоритете – активное расширение сети. В качестве задачи, стоящей перед обновленной командой топ-менеджмента, было названо ускорение роста сети, при этом эффективность также должна остаться в фокусе компании. Запущенная в прошлом году программа реновации магазинов формата У дома показывает хорошие результаты, обновленные магазины демонстрируют прирост продаж на 11-14%. При этом менеджмент ожидает, что основной эффект от этой программы и ряда других мер станет заметен во второй половине 2017 г.

( Читать дальше )

Менеджмент ждет роста выручки на 9-13%. В пятницу Магнит опубликовал аудированные результаты за 4 кв. 2016 г. по МСФО, которые в целом соответствовали предварительным данным, опубликованным в феврале. Выручка возросла на 9,4% (здесь и далее год к году) до 285 млрд руб. (4,5 млрд долл.), а EBITDA сократилась на 4,6% до 27,5 млрд руб. (437 млн долл.). В ходе телефонной конференции менеджмент подтвердил прогноз на нынешний год, предусматривающий рост выручки на 9-13% и рентабельность по EBITDA в диапазоне 9,5-10,5%.

В приоритете – активное расширение сети. В качестве задачи, стоящей перед обновленной командой топ-менеджмента, было названо ускорение роста сети, при этом эффективность также должна остаться в фокусе компании. Запущенная в прошлом году программа реновации магазинов формата У дома показывает хорошие результаты, обновленные магазины демонстрируют прирост продаж на 11-14%. При этом менеджмент ожидает, что основной эффект от этой программы и ряда других мер станет заметен во второй половине 2017 г.

( Читать дальше )

Новости рынков |Магнит - оборот розничной торговли в 2017 году в номинальном выражении может показать рост на 8%, при этом топ-7 сетей увеличат выручку на 15%

- 27 марта 2017, 13:01

- |

Магнит подтвердил прогнозы по EBITDA margin, росту выручки на 2017 г. на 9-13%

Магнит придерживается прежних прогнозов по росту выручки на 2017 год (9-13%) и сохраняет ожидания по рентабельности EBITDA в диапазоне 9,5-10,5%. «Никаких планов менять этот guidance (роста выручки на 9-13% — ИФ) у нас сейчас нет», — сказал финансовый директор Магнита Хачатур Помбухчан на телефонной конференции в пятницу. У компании также нет никаких оснований пересматривать прогноз по рентабельности EBITDA на 2017 год (9,5-10,5%), сообщил он.

Магнит придерживается прежних прогнозов по росту выручки на 2017 год (9-13%) и сохраняет ожидания по рентабельности EBITDA в диапазоне 9,5-10,5%. «Никаких планов менять этот guidance (роста выручки на 9-13% — ИФ) у нас сейчас нет», — сказал финансовый директор Магнита Хачатур Помбухчан на телефонной конференции в пятницу. У компании также нет никаких оснований пересматривать прогноз по рентабельности EBITDA на 2017 год (9,5-10,5%), сообщил он.

По нашим оценкам, оборот розничной торговли в 2017 году в номинальном выражении может показать рост на 8%, при этом топ-7 сетей увеличат выручку на 15%. Таким образом, прогноз Магнита по динамике доходов выше, чем в среднем по торговле, но ниже, чем может быть совокупная динамика конкурентов. Это свидетельствует о том, что компания продолжит сокращать свою долю в топ-7. В 2016 году она оценивалась в 25%.Промсвязьбанк

Новости рынков |Аналитики считают финансовые результаты Магнита за 2016 г. нейтральными

- 27 марта 2017, 10:22

- |

МАГНИТ ОПУБЛИКОВАЛ АУДИРОВАННЫЕ ФИНАНСОВЫЕ РЕЗУЛЬТАТЫ ЗА 2016 ПО МСФО

Выручка увеличилась на 13% г/г до 1,074 трлн руб., EBITDA выросла на 3,67% до 107,8 млрд руб., рентабельность EBITDA составила 10,03% (10,94% за 2015). На телеконференции финансовый директор компании подтвердил предыдущий прогноз: выручка вырастет на 9-13%, рентабельность EBITDA в этом году составит 9,5-10,5%.

Выручка увеличилась на 13% г/г до 1,074 трлн руб., EBITDA выросла на 3,67% до 107,8 млрд руб., рентабельность EBITDA составила 10,03% (10,94% за 2015). На телеконференции финансовый директор компании подтвердил предыдущий прогноз: выручка вырастет на 9-13%, рентабельность EBITDA в этом году составит 9,5-10,5%.

Результаты нейтральны. Компания уже представила свои неаудированные финансовые результаты по МСФО месяц назад, как и прогноз на 2017.АТОН

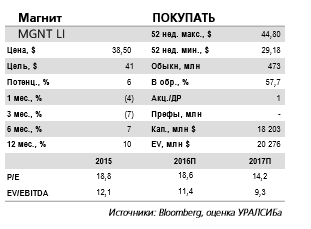

Новости рынков |Магнит - целевая цена на конец 2017г. - 37 долл./ГДР.

- 07 февраля 2017, 12:17

- |

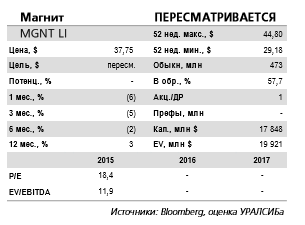

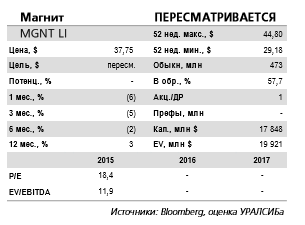

Итоги работы в прошедшем году разочаровали. Недавно опубликованные предварительные итоги 2016 г. подтвердили опасения рынка по поводу замедления роста, ухудшения рентабельности и в целом более слабой динамики Магнита по сравнению с основным конкурентом – Х5 Retail Group. Темпы роста выручки Магнита оказались не только значительно ниже, чем у Х5, но и ниже собственных прогнозов компании, несмотря на то что те в течение года неоднократно пересматривались в меньшую сторону, а также несмотря на заявления о приоритете роста, делавшиеся в конце 2015 г. В частности, выручка Магнита в 2016 г. увеличилась на 13% до 1,1 трлн руб., тогда как Х5 показала рост на 27,5%, менеджмент же во втором полугодии ожидал 14–16%, а в начале года – 17–18%. Темпы роста существенно упали к концу года – до 7% в декабре в годовом выражении, что лишь незначительно превышает уровень инфляции. В результате в конце года Магнит утратил статус лидера российского рынка продовольственной розницы по объемам продаж, уступив его Х5. Прибыльность компании также оказалась хуже ожиданий. В 2016 г. EBITDA выросла всего на 4% до 108 млрд руб., а рентабельность по EBITDA снизилась на 0,9 п.п., составив 10,0%. Фактически по итогам прошлого года Магнит потерял привлекательность для инвесторов как быстрорастущая компания. В то же время более высокая, чем в среднем по рынку, рентабельность компании означает способность генерировать значительный и устойчивый денежный поток.

( Читать дальше )

( Читать дальше )

Новости рынков |Аналитики Уралсиба берут модель по Магниту на пересмотр.

- 30 января 2017, 12:40

- |

В пятницу Магнит опубликовал неаудированную отчетность за 4 кв. 2016 г. по МСФО, которая опять разочаровала рынок и отразила продолжающееся снижение рентабельности. Так, выручка увеличилась на 9,4% год к году до 285 млрд руб. (4,5 млрд долл.), что соответствует ранее обнародованным операционным показателям. EBITDA уменьшилась на 4,5% относительно уровня годичной давности до 27,5 млрд руб. (436 млн долл.), на 3% ниже нашего прогноза и на 4% – консенсусного. Рентабельность по EBITDA снизилась на 1,4 п.п. год к году и на 1,0 п.п. квартал к кварталу до 9,7%, оказавшись на 0,4 п.п. хуже ожиданий рынка. По итогам 2016 г. рентабельность по EBITDA составила 10,0%, снизившись на 0,9 п.п. Чистая прибыль сократилась на 13,8% до 13,5 млрд руб. (213 млн долл.), что на 10% ниже консенсус-прогноза.

Валовая рентабельность снизилась на 1,5 п.п. год к году. Валовая прибыль компании росла в 4 кв. медленнее выручки, увеличившись лишь на 4% до 78 млрд руб. (1,2 млрд долл.). Соответственно, валовая рентабельность в отчетном периоде уменьшилась год к году на 1,5 п.п. до 27,5%, что означает снижение относительно предыдущего квартала на 0,6 п.п. За 2016 г. валовая рентабельность составила те же 27,5%, что на 1,0 п.п. ниже уровня 2015 г. По итогам этого года ритейлер планирует открыть 1 700 магазинов в формате «у дома» и не менее 15 гипермаркетов, а также показать рост выручки в диапазоне 9–13%.

Валовая рентабельность снизилась на 1,5 п.п. год к году. Валовая прибыль компании росла в 4 кв. медленнее выручки, увеличившись лишь на 4% до 78 млрд руб. (1,2 млрд долл.). Соответственно, валовая рентабельность в отчетном периоде уменьшилась год к году на 1,5 п.п. до 27,5%, что означает снижение относительно предыдущего квартала на 0,6 п.п. За 2016 г. валовая рентабельность составила те же 27,5%, что на 1,0 п.п. ниже уровня 2015 г. По итогам этого года ритейлер планирует открыть 1 700 магазинов в формате «у дома» и не менее 15 гипермаркетов, а также показать рост выручки в диапазоне 9–13%.

Мы берем модель по компании на пересмотр. Результаты Магнита за 4 кв. 2016 г. означают, что рентабельность уменьшается даже при относительно низких темпах роста выручки, и мы берем модель по компании и рекомендацию на пересмотр, чтобы скорректировать наши прогнозы с учетом последних тенденций. Рентабельность Магнита пока остается выше средней по рынку, но разница сокращается, и мы рассматриваем акции X5 Retail Group как более привлекательный выбор в российском розничном секторе на данный момент.Уралсиб

Новости рынков |Магнит - телеконференция произвела оптимистичное впечатление. Прогноз на 2017 г. по открытию магазинов «у дома» был увеличен в два раза.

- 30 января 2017, 11:19

- |

МАГНИТ: ИТОГИ ТЕЛЕКОНФЕРЕНЦИИ

Магнит провел телеконференцию с руководством после публикации результатов и представил прогноз на 2017. Согласно прогнозу, рост выручки за год должен составить 9-13% г/г против текущего консенсус-прогноза 15,7% г/г, руководство отметило, что умеренные ожидания по росту выручки объясняются высокой неопределенностью в отношении динамики продовольственного ИПЦ и зарплат, и поэтому могут быть пересмотрены в 1П17. В 2017 Магнит планирует открыть минимум 1 700 магазинов «у дома», 15 гипермаркетов, 25 магазинов Магнит Семейный и 1 000 косметических магазинов. Прогноза по рентабельности EBITDA представлено не было, но руководство ожидает, что рентабельность останется на уровне 2016 года. Ожидается, что общие капитальные затраты достигнут 105 млрд руб., в том числе 9-10 млрд руб. на проект вертикальной интеграции. Гендиректор прогнозирует, что годовые выплаты дивидендов составят минимум 30 млрд руб. Ритейлер планирует обновить около 2 000 магазинов в течение года в рамках программы рестайлинга, каждый месяц 160-180 магазинов будет закрываться в среднем на две недели. Обновленные магазины обеспечат прирост выручки в среднем на 12% без учета эффекта каннибализации.

( Читать дальше )

Магнит провел телеконференцию с руководством после публикации результатов и представил прогноз на 2017. Согласно прогнозу, рост выручки за год должен составить 9-13% г/г против текущего консенсус-прогноза 15,7% г/г, руководство отметило, что умеренные ожидания по росту выручки объясняются высокой неопределенностью в отношении динамики продовольственного ИПЦ и зарплат, и поэтому могут быть пересмотрены в 1П17. В 2017 Магнит планирует открыть минимум 1 700 магазинов «у дома», 15 гипермаркетов, 25 магазинов Магнит Семейный и 1 000 косметических магазинов. Прогноза по рентабельности EBITDA представлено не было, но руководство ожидает, что рентабельность останется на уровне 2016 года. Ожидается, что общие капитальные затраты достигнут 105 млрд руб., в том числе 9-10 млрд руб. на проект вертикальной интеграции. Гендиректор прогнозирует, что годовые выплаты дивидендов составят минимум 30 млрд руб. Ритейлер планирует обновить около 2 000 магазинов в течение года в рамках программы рестайлинга, каждый месяц 160-180 магазинов будет закрываться в среднем на две недели. Обновленные магазины обеспечат прирост выручки в среднем на 12% без учета эффекта каннибализации.

( Читать дальше )

Новости рынков |Слабые операционные показатели Магнита оказали влияние на рентабельность компании.

- 30 января 2017, 10:58

- |

МАГНИТ ОПУБЛИКОВАЛ СЛАБЫЕ НЕАУДИРОВАННЫЕ ФИНАНСОВЫЕ РЕЗУЛЬТАТЫ ЗА 4К16/2016

В пятницу 27 января Магнит опубликовал неаудированные финансовые результаты по МСФО за 2016 год, которые оказались ниже консенсус-прогноза Interfax по показателям EBITDA и чистой прибыли. Показатель EBITDA за 2016 год вырос на 4% г/г до 108 млрд руб., а чистая прибыль упала на 8% г/г до 59 млрд руб. Замедление роста продаж оказало негативное влияние на рентабельность ритейлера: валовая рентабельность снизилась на 27,5% кв/кв, что привело к сокращению рентабельности EBITDA до 9,7% против 10,1%, согласно консенсус-прогнозу Interfax. Также поправки к закону о розничной торговле способствовали снижению рентабельности на 50-60 бп, которые должны быть возвращены в 1К17.

В пятницу 27 января Магнит опубликовал неаудированные финансовые результаты по МСФО за 2016 год, которые оказались ниже консенсус-прогноза Interfax по показателям EBITDA и чистой прибыли. Показатель EBITDA за 2016 год вырос на 4% г/г до 108 млрд руб., а чистая прибыль упала на 8% г/г до 59 млрд руб. Замедление роста продаж оказало негативное влияние на рентабельность ритейлера: валовая рентабельность снизилась на 27,5% кв/кв, что привело к сокращению рентабельности EBITDA до 9,7% против 10,1%, согласно консенсус-прогнозу Interfax. Также поправки к закону о розничной торговле способствовали снижению рентабельности на 50-60 бп, которые должны быть возвращены в 1К17.

Мы считаем, что более слабые операционные показатели оказали влияние на традиционно сильную рентабельность компании. В целом результаты выглядят невпечатляюще, на наш взгляд.АТОН

Новости рынков |Прогноз Магнита по выручке на 2017 год составляет 9-13%.

- 30 января 2017, 09:57

- |

Магнит в IV квартале сократил чистую прибыль на 15%

Ритейлер Магнит в IV квартале 2016 года сократил чистую прибыль по МСФО на 15% по сравнению с аналогичным показателем за 2015 год, до 13,44 млрд рублей, согласно неаудированным данным. EBITDA Магнита в октябре-декабре снизилась на 4,7%, до 27,49 млрд рублей, сообщила компания. Рентабельность EBITDA составила 9,66% по сравнению с 11,09% годом ранее. По итогам 2016 года рентабельность EBITDA сократилась до 10,02% с 10,94% в 2015 году. Показатель EBITDA по итогам прошлого года выросла на 3,6%, до 107,75 млрд рублей. Чистая прибыль сократилась на 7,96%, до 54,36 млрд рублей. Чистая выручка в 2016 году выросла на 13,07%, до 1 трлн 74,8 млрд рублей, в IV квартале — на 9,42%, до 284,67 млрд рублей.

Ритейлер Магнит в IV квартале 2016 года сократил чистую прибыль по МСФО на 15% по сравнению с аналогичным показателем за 2015 год, до 13,44 млрд рублей, согласно неаудированным данным. EBITDA Магнита в октябре-декабре снизилась на 4,7%, до 27,49 млрд рублей, сообщила компания. Рентабельность EBITDA составила 9,66% по сравнению с 11,09% годом ранее. По итогам 2016 года рентабельность EBITDA сократилась до 10,02% с 10,94% в 2015 году. Показатель EBITDA по итогам прошлого года выросла на 3,6%, до 107,75 млрд рублей. Чистая прибыль сократилась на 7,96%, до 54,36 млрд рублей. Чистая выручка в 2016 году выросла на 13,07%, до 1 трлн 74,8 млрд рублей, в IV квартале — на 9,42%, до 284,67 млрд рублей.

Результаты Магнита оказались ожидаемо слабыми. Компания показывает сокращение прибыли и маржи при умеренных темпах роста выручки. Сейчас основным для инвесторов является, какие результаты Магнит покажет в 2017 году. Прогноз менеджмента по выручке на 2017 год составляет 9-13%, нижняя граница диапазона это почти на уровне ожидаемых нами номинальных темпов роста розничной торговли, а верхняя – показатели компании в 2016 году. Т.е. в целом ускорения не ожидается. Магнит прогнозирует дивиденды порядка 30 млрд руб., что дает доходность в 3%, т.е. о дивидендной истории тоже пока говорить рано.Промсвязьбанк

Новости рынков |Магнит отчитается в пятницу, 27 января, и проведет телеконференцию.

- 25 января 2017, 15:28

- |

В пятницу, 27 января, Магнит должен опубликовать финансовые результаты за 4 кв. 2016 г. по МСФО. Учитывая слабые данные по динамике выручки за период, мы ожидаем, что рентабельность несколько снизится относительно предыдущего квартала. В частности, мы прогнозируем увеличение выручки на 9% (здесь и далее – год к году) до 283 млрд руб. (4,5 млрд долл.). Также мы ожидаем, что EBITDA сократится на 2% до 28,2 млрд руб. (448 млн долл.), что предполагает снижение рентабельности по EBITDA на 1,1 п.п. до 10,0%. Чистая прибыль, по нашим прогнозам, сократится на 22% до 12,2 млрд руб. (193 млн долл.).

…и валовую рентабельность на уровне 27,7%. Мы ожидаем, что валовая прибыль Магнита в 4 кв. 2016 г. возрастет на 4% до 77,8 млрд руб. (1,2 млрд долл.). Это предполагает сокращение валовой рентабельности на 1,3 п.п. до 27,7%. Темпы открытия новых магазинов в 4 кв. 2016 г. были достаточно высокими, что могло оказать дополнительное давление на рентабельность за счет роста общих и административных расходов в процентах от выручки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс