SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Бумаги Сбербанка привлекательны для покупок

- 23 июля 2018, 13:04

- |

Российский фондовый рынок в конце прошлой недели продолжал оставаться под серьезным давлением — индекс Мосбиржи потерял еще около 1%, опустившись в район 2240 б.п. Отчасти негативная динамика последних дней объясняется ростом опасений относительно развития санкционной истории, но в этом контексте отметим получение в конце прошлой недели Минфином США от UC Rusal плана вывода компании из под санкций (акции компании в Гонконге на этом фоне растут на 12%).

ПАО «Промсвязьбанк»

На горизонте ближайших дней для индекса МосБиржи может быть актуален диапазон 2240-2300 б.п. Отдельное внимание уделим акциям «Сбербанка», вернувшимся в конце прошлой недели к минимумам квартала в районе 200 руб/акцию, что, на наш взгляд, представляет собой весьма привлекательные уровни для среднесрочных покупок.Поддубский Михаил

ПАО «Промсвязьбанк»

- комментировать

- Комментарии ( 0 )

Новости рынков |Новая версия коэффициентов риска по новым необеспеченным потребительским кредитам негативна для акций TCS Group

- 23 июля 2018, 12:27

- |

ЦБ объявил новую более мягкую версию коэффициентов риска по новым необеспеченным потребительским кредитам

Регулятор намерен применять коэффициент риска 120% (в настоящее время 100%) для потребительских кредитов с полной стоимостью кредита (ПСК) в диапазоне 10-15%, 140% (в настоящее время 110%) для ПСК 15-20 %, 170% (в настоящее время 120%) для ПСК 20-25% и, наконец, 200% (в настоящее время 140%) для ПСК в диапазоне 25-30%.

Регулятор намерен применять коэффициент риска 120% (в настоящее время 100%) для потребительских кредитов с полной стоимостью кредита (ПСК) в диапазоне 10-15%, 140% (в настоящее время 110%) для ПСК 15-20 %, 170% (в настоящее время 120%) для ПСК 20-25% и, наконец, 200% (в настоящее время 140%) для ПСК в диапазоне 25-30%.

Новость негативна для акций TCS Group. По сути, новая версия коэффициентов риска лишь немного мягче по сравнению с предыдущем предложением, которое было представлено около недели назад. ЦБ решил уменьшить коэффициенты риска почти для всех ПСК на 10%. При этом нет никаких положительных изменений для ПСК в диапазоне 25-30%, который является основным сегментом для TCS Group. Таким образом, новость снова представляется негативной для ее GDR, в то время как другие публичные банки, а именно Сбербанк и ВТБ, она в целом не затрагивает.АТОН

Новости рынков |Северсталь и Норникель предлагают самую высокую дивидендную доходность в следующие 12 месяцев

- 19 июля 2018, 16:21

- |

Сезон распределения российскими компаниями дивидендов за 2017 г. подошел к концу. В июле российским публичным компаниям предстоит выплатить почти 840 млрд руб. (по нашим оценкам, осталось распределить еще 380 млрд руб., поскольку больше половины месяца уже прошло). С текущего момента и до конца 2018 г. компании выплатят в качестве дивидендов 1 трлн руб.

Основной поток дивидендных выплат приходится на июль. Сезон распределения российскими компаниями дивидендов за 2017 г. подошел к концу. По закону, в течение 25 рабочих дней эмитенты должны осуществить выплаты розничным инвесторам, и в течение 10 рабочих дней – всем прочим инвесторам. Общий объем дивидендных выплат в июле составит почти 840 млрд руб. или около 45% от дивидендных платежей за 2018 г.

( Читать дальше )

Общий объем дивидендных выплат за весь год составит 1,86 трлн руб., что на 240 млрд руб. больше, чем за 2017 г., и более половины этого роста обеспечили дивиденды «Сбербанка». Самую высокую дивидендную доходность в следующие 12 месяцев предлагают «Северсталь» и «Норильский никель».ВТБ Капитал

Основной поток дивидендных выплат приходится на июль. Сезон распределения российскими компаниями дивидендов за 2017 г. подошел к концу. По закону, в течение 25 рабочих дней эмитенты должны осуществить выплаты розничным инвесторам, и в течение 10 рабочих дней – всем прочим инвесторам. Общий объем дивидендных выплат в июле составит почти 840 млрд руб. или около 45% от дивидендных платежей за 2018 г.

( Читать дальше )

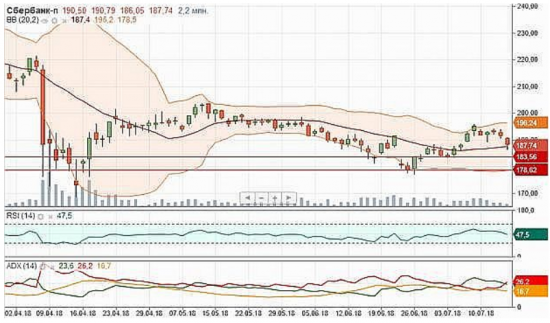

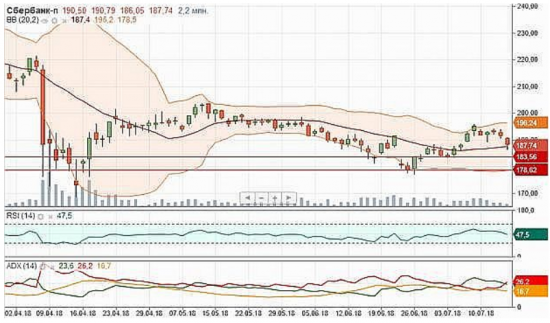

Новости рынков |Закрепление "префов" Сбербанка ниже 187 рублей послужит негативным сигналом

- 17 июля 2018, 15:22

- |

К середине торгового дня вторника российские фондовые индексы пребывали в минусе. Инвесторы фиксировали прибыль после встречи Путина и Трампа. Индекс МосБиржи к 13.10 мск снизился на 1,36% до 2302,37 пункта, а индекс РТС упал на 1,73%, до 1160,22 пункта.

Рубль к середине дня ослаб к доллару и евро, корректируясь после восходящей динамики накануне. Доллар стремился к 62,5 руб, а евро поднялся выше 73 руб.

Эмитенты

В лидерах роста к середине дня пребывали акции МРСК “Центра” (+2,34%) и бумаги Polymetal (+0,93%). В лидерах падения были привилегированные акции “Мечела” (-12,89%) и котировки ФСК ЕЭС (-7,17%). Привилегированные акции “Сбербанка” подешевели на 1,5%. Причиной сильного падения привилегированных акций “Мечела” и котировок ФСК ЕЭС стала дивидендная отсечка.

ИК «Велес Брокер»

Рубль к середине дня ослаб к доллару и евро, корректируясь после восходящей динамики накануне. Доллар стремился к 62,5 руб, а евро поднялся выше 73 руб.

Эмитенты

В лидерах роста к середине дня пребывали акции МРСК “Центра” (+2,34%) и бумаги Polymetal (+0,93%). В лидерах падения были привилегированные акции “Мечела” (-12,89%) и котировки ФСК ЕЭС (-7,17%). Привилегированные акции “Сбербанка” подешевели на 1,5%. Причиной сильного падения привилегированных акций “Мечела” и котировок ФСК ЕЭС стала дивидендная отсечка.

Привилегированные акции “Сбербанка” опустились ниже 190 руб и во вторник проверяют на прочность среднюю полосу Боллинжера дневного графика (район 187 руб). Закрепление ниже послужит негативным для краткосрочных “быков” сигналом, открывая потенциал падения в район 178,5 руб. Первой поддержкой в этом случае станет уровень 183,5 руб. При позитивном сценарии и отскоке наверх от 187 руб акции могут возобновить повышение в район 200 руб.Кожухова Елена

ИК «Велес Брокер»

Новости рынков |Планы ЦБ о повышении коэффициента риска затрагивают все банковское сообщество

- 11 июля 2018, 12:09

- |

ЦБ рассматривает возможность повысить коэффициенты риска для новых необеспеченных потребительских кредитов

Для ссуд с полной стоимостью кредита (ПСК) в 10-15% предлагается установить коэффициент риска 130% (сейчас — 100%). Для ПСК в 15-20% планируется повышение до 150% (cо 110%), для ПСК в 20-25% — до 180% со 120%. Для кредитов с ПСК в 25-30% — до 200% со 140%. Предполагается, что новая шкала ПСК будет применяться для кредитов, выданных с 1 сентября 2018 года. Причина ужесточения регулирования — слишком быстрый и ускоряющийся с начала года рост потребительского кредитования, который идет в разрез с другими макроэкономическими показателями и, по мнению ЦБ, создает долгосрочные риски в экономике. Это уже второе повышение коэффициентов риска в этом году. С мая ЦБ уже повысил коэффициенты риска до 110% для ПСК в 15-20% и до 120% у ПСК в 20-25%. Для выполнения требований ЦБ, банкам потребуется либо ограничить этот вид кредитования или нарастить капитал.

Для ссуд с полной стоимостью кредита (ПСК) в 10-15% предлагается установить коэффициент риска 130% (сейчас — 100%). Для ПСК в 15-20% планируется повышение до 150% (cо 110%), для ПСК в 20-25% — до 180% со 120%. Для кредитов с ПСК в 25-30% — до 200% со 140%. Предполагается, что новая шкала ПСК будет применяться для кредитов, выданных с 1 сентября 2018 года. Причина ужесточения регулирования — слишком быстрый и ускоряющийся с начала года рост потребительского кредитования, который идет в разрез с другими макроэкономическими показателями и, по мнению ЦБ, создает долгосрочные риски в экономике. Это уже второе повышение коэффициентов риска в этом году. С мая ЦБ уже повысил коэффициенты риска до 110% для ПСК в 15-20% и до 120% у ПСК в 20-25%. Для выполнения требований ЦБ, банкам потребуется либо ограничить этот вид кредитования или нарастить капитал.

Новость выглядит крайне НЕГАТИВНОЙ и стала полной неожиданностью для банковского сектора, так как затрагивает практически всю линейку потребительских кредитов (за исключением ипотеки). Новое регулирование выглядит намного жестче, чем предыдущие аналогичные изменения. Если оно будет одобрено в первоначальном варианте, то затронет все крупные банки включая публичные Сбербанк, ВТБ и ТКС. Среди них последний пострадает больше всех, так как его кредитный портфель сконцентрирован в потребительском кредитовании. Мы полагаем, что новое регулирование может поставить ТКС перед непростым выбором: уменьшить дивиденды в пользу увеличения капитала, снизить темпы роста кредитования или уменьшить ПСК, что может привести к замедлению роста доходов банка. Нормативы по капиталу ВТБ также могут снизиться, в меньшей степени, но достаточной, чтобы повлиять на размер будущих дивидендов. Сбербанк пострадает от нововведений меньше всех. Учитывая, что планы ЦБ затрагивают все банковское сообщество, мы ожидаем довольно жесткую дискуссию и возможно финальное решение по рискам окажется мягче. Мы допускаем, что GDR ТКС Групп могут заметно упасть в ближайшие дни, а в акциях ВТБ и Сбербанка реакция может быть умеренная. Вместе с тем, мы пока не планируем пересматривать наши рекомендации по акциям банков.АТОН

Новости рынков |В ближайший год обыкновенные акции Сбербанка могут вырасти до 300 рублей

- 10 июля 2018, 17:03

- |

От роста к дивидендам

( Читать дальше )

Инвестиционная привлекательность Сбербанка заключается теперь не в росте его прибыли, а в стабильном росте дивидендов. Именно дивиденды, а также рыночная оценка банка относительно аналогов из развивающихся стран будут определять дальнейшую динамику акций банка. Продажа турецкого Denizbank должна улучшить показатели достаточности капитала Сбербанка до уровня выше целевых значений, что позволит увеличить размер дивидендов, по нашим оценкам, до 18 руб. на акцию за 2018 год. Это дает дивидендную доходность в размере 8.8% и 9.7% для обычных и привилегированных акций соответственно (по сравнению со средней доходностью в 7% компаний, которые входят в состав индекса РТС) и обеспечивает Сбербанку одну из лучших позиций в рейтинге дивидендных акций. Текущая оценка банка также остается привлекательной по мультипликаторам 2019П P/BV и P/E — 1.1x и 5.5х соответственно, что на 10% ниже их исторических значений за последние пять лет. Мы обновили нашу финансовую модель и прогнозы, где отразили последние изменения, произошедшие в банке с начала года и, как результат, подняли целевую цену до 300 руб. (ранее 285 руб.) за обыкновенную акцию на ближайшие 12 месяцев. Мы подтверждаем нашу рекомендацию ПОКУПАТЬ.

( Читать дальше )

Новости рынков |Акции Газпрома сумели преодолеть информационный негатив

- 10 июля 2018, 11:09

- |

На фоне достаточно сильного повышения индекса МосБиржи, состоявшегося по итогам торгового дня, наиболее ликвидные акции завершили торги преимущественно с повышением в пределах 1-3% по отношению к уровням предыдущего закрытия.

Среди «голубых» фишек вновь сильнее рынка выглядели бумаги «Сбербанк»-ао (SBER RM, +1.45%), «Сбербанк»-ап (SBERP RM, +2.24%). Они продолжают отыгрывать недавнюю публикацию сильной отчетности эмитента за 6 месяцев 2018 года по РПБУ. Чистая прибыль «Сбербанка» с начала года возросла на 25.5%, до уровня 397.8 млрд руб. В том числе чистая прибыль за июнь месяц составила 69.0 млрд руб.

ИК «Норд-Капитал»

Среди «голубых» фишек вновь сильнее рынка выглядели бумаги «Сбербанк»-ао (SBER RM, +1.45%), «Сбербанк»-ап (SBERP RM, +2.24%). Они продолжают отыгрывать недавнюю публикацию сильной отчетности эмитента за 6 месяцев 2018 года по РПБУ. Чистая прибыль «Сбербанка» с начала года возросла на 25.5%, до уровня 397.8 млрд руб. В том числе чистая прибыль за июнь месяц составила 69.0 млрд руб.

Стоит отметить продолжившееся восстановление акций «Газпрома» (GAZP RM, +2.10%) от июньского минимума. Эти бумаги, наконец, сумели преодолеть среднесрочный информационный негатив, связанный с сообщениями о попытках ареста зарубежного имущества эмитента в рамках продолжающейся судебной тяжбы с «Нафтогазом Украины». Весомым негативом для них послужило и известие о предстоящем осенне-зимнем повышении ставки НДПИ для газовой монополии. Ну а в активе у игроков на повышение остается еще не закрытый реестр для получения годовых дивидендов. Этот фактор окажет поддержку акциям «Газпрома» в течение ближайшей недели. Вполне возможно, что они в очередной раз проверят на прочность важный уровень сопротивления, расположенный в районе 150 руб.Манжос Виталий

ИК «Норд-Капитал»

Новости рынков |Коэффициент дивидендных выплат Сбербанка за 2018 год может быть увеличен до 50%

- 09 июля 2018, 13:03

- |

Сбербанк" опубликовал результаты за июнь и за 2к18 по РСБУ – на наш взгляд, хорошие. За отчетный квартал прибыль увеличилась на 3,1% к/к и на 27,3% г/г, до 202 млрд руб. (ROE – 23%), чему способствовал рост чистого процентного дохода (6,8% г/г), чистого комиссионного дохода (26,7% г/г) при относительно небольшом снижении чистой процентной маржи – на 4 бп к/к, до 6,6%.

Стоимость риска поднялась до 222 бп с 99 бп в 1к18 ввиду ослабления рубля и консервативной оценки показателя по РСБУ. При этом стоимость риска в июне осталась на уровне предшествующего месяца – 139 бп. Коэффициент достаточности капитала 1-го уровня снизился до 10,8%, общего капитала – до 14,6%, что было обусловлено по большей части состоявшимися в июне дивидендными выплатами, однако с капитализацией прибыли за 1п18 по РСБУ коэффициенты остались бы на уровнях предыдущего месяца – 12,2% и 16,0% соответственно.

( Читать дальше )

Стоимость риска поднялась до 222 бп с 99 бп в 1к18 ввиду ослабления рубля и консервативной оценки показателя по РСБУ. При этом стоимость риска в июне осталась на уровне предшествующего месяца – 139 бп. Коэффициент достаточности капитала 1-го уровня снизился до 10,8%, общего капитала – до 14,6%, что было обусловлено по большей части состоявшимися в июне дивидендными выплатами, однако с капитализацией прибыли за 1п18 по РСБУ коэффициенты остались бы на уровнях предыдущего месяца – 12,2% и 16,0% соответственно.

Рассчитываемые нами прогнозные цены через 12 месяцев по обыкновенным и привилегированным акциям «Сбербанка» составляют 360 руб. и 320 руб. соответственно, ожидаемая полная доходность – 69% и 82%. Рекомендация прежняя – покупать.

( Читать дальше )

Новости рынков |Сбербанк продемострировал сильные финансовые результаты

- 09 июля 2018, 10:48

- |

Сбербанк опубликовал хорошие финансовые результаты за 1П2018 и июнь

Чистая прибыль Сбербанка за 1П18 составила 387 млрд руб. (+25,3% г /г), что подразумевает годовой уровень коэффициента ROE 23%. В июне чистая прибыль Сбербанка увеличилась на 24% до 69 млрд руб., показатель ROE составил 23,0%. Чистая прибыль в июне стала рекордной в истории банка. Чистые процентные доходы банка выросли на 7,0% г/г до 620 млрд руб. за 1П2018, а чистый комиссионный доход — на 23% до 200 млрд рублей. Резервы оказались на 14% ниже г/г, что подразумевает коэффициет CoR на уровне 1,5%. Кредитный портфель увеличился на 12,6% г/г частично из-за снижения курса рубля. В то же время было выдано на 23% больше розничных кредитов из-за роста спроса в результате снижения процентных ставок. Коэффициент N1.0 по РСБУ упал до 14,6% (против 16% в мае) на почве выплаты дивидендов за 2017.

Чистая прибыль Сбербанка за 1П18 составила 387 млрд руб. (+25,3% г /г), что подразумевает годовой уровень коэффициента ROE 23%. В июне чистая прибыль Сбербанка увеличилась на 24% до 69 млрд руб., показатель ROE составил 23,0%. Чистая прибыль в июне стала рекордной в истории банка. Чистые процентные доходы банка выросли на 7,0% г/г до 620 млрд руб. за 1П2018, а чистый комиссионный доход — на 23% до 200 млрд рублей. Резервы оказались на 14% ниже г/г, что подразумевает коэффициет CoR на уровне 1,5%. Кредитный портфель увеличился на 12,6% г/г частично из-за снижения курса рубля. В то же время было выдано на 23% больше розничных кредитов из-за роста спроса в результате снижения процентных ставок. Коэффициент N1.0 по РСБУ упал до 14,6% (против 16% в мае) на почве выплаты дивидендов за 2017.

Сбербанк, как обычно, продемострировал сильные финансовые результаты за месяц. Мы обращаем внимание на значительный рост комиссионных доходов и расширение кредитного портфеля, в то время как резервы и операционные расходы находятся под контролем. Мы подтверждаем наш ПОЗИТИВНЫЙ прогноз на бумаги Сбербанка.АТОН

Новости рынков |Есть смысл частично зафиксировать прибыль в акциях Сбербанка

- 05 июля 2018, 16:13

- |

К середине торгового дня четверга российские фондовые индексы вышли на положительную территорию после снижения в начале сессии. Индекс МосБиржи к 14.40 мск вырос на 0,94% до 2325,8 пункта, а индекс РТС увеличился на 1,24%, до 1161,7 пункта.

Рубль к середине дня немного укрепился к доллару и ослаб против евро. Доллар находился выше 63 руб, а евро впервые с июня преодолел отметку 74 руб, после чего отступил ниже.

Эмитенты

В лидерах роста к середине дня пребывали обыкновенные акции “Сбербанка” (+2,35%) и бумаги “Новатэка” (+2,20%). В лидерах падения были котировки “Аэрофлота” (-8,21%) и привилегированные акции “Ростелекома” (-6,23%). Столько сильное падение акций “Аэрофлота” было обеспечено дивидендной отсечкой.

ИК «Велес Брокер»

Рубль к середине дня немного укрепился к доллару и ослаб против евро. Доллар находился выше 63 руб, а евро впервые с июня преодолел отметку 74 руб, после чего отступил ниже.

Эмитенты

В лидерах роста к середине дня пребывали обыкновенные акции “Сбербанка” (+2,35%) и бумаги “Новатэка” (+2,20%). В лидерах падения были котировки “Аэрофлота” (-8,21%) и привилегированные акции “Ростелекома” (-6,23%). Столько сильное падение акций “Аэрофлота” было обеспечено дивидендной отсечкой.

Обыкновенные акции “Сбербанка” еще на прошлой неделе начали восстановление от минимумов и теперь расположены выше средней полосы Боллинжера дневного графика (211,85 руб). Бумаги также подошли к сопротивлению 223 руб., которое не позволяет им пойти выше уже не первый день подряд. У текущих уровней имеет смысл частично зафиксировать прибыль ввиду опасности отката в район 212 руб (восходящей тренд все еще слаб). Либо же – ждать закрепления выше 223 руб с перспективой роста в район 230 руб.Кожухова Елена

ИК «Велес Брокер»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс