SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Северсталь отчитается 5 февраля и проведет телеконференцию - Атон

- 04 февраля 2019, 11:03

- |

Аналитики Атона прогнозируют чистую прибыль на уровне $461 млн:

Мы ожидаем, что выручка составит $2 098 млн (+2% кв/кв, -4% г/г), EBITDA — $772 млн (+1% кв/кв, +2% г/г), чистая прибыль — $461 млн (+1% кв/кв, -18% кв/кв) — рост продаж стали и окатышей, а также ослабление рубля должны компенсировать снижение цен реализации и ухудшение ассортимента. Свободный денежный поток, как ожидается, упадет до $238 млн (-50% кв/кв) из-за сезонного увеличения оборотного капитала и роста капзатрат, которые обычно смещены к концу года. Если Северсталь не примет решение скорректировать коэффициент дивидендных выплат до выше 100% FCF, мы ожидаем, что финальные дивиденды составят $0.28 на GDR, что соответствует доходности 1.9%. Северсталь опубликует свои финансовые результаты за 4К18 5 февраля 2019 в 7.00 (Лондон), 10.00 (Москва). Информация о телеконференции: 5 февраля 2019 в 13.00 (Лондон) / 16.00 (Москва). ID конференции: 7503142, международный доступ: +44 (0) 330 336 9411, Россия: +7 495 646 9190 (локальный доступ), 8 10 8002 8675011 (бесплатный).АТОН

- комментировать

- Комментарии ( 0 )

Новости рынков |Размер дивидендов остается главной загадкой в отношении акций ВТБ - Атон

- 04 февраля 2019, 10:44

- |

ВТБ отчитался о рекордной чистой прибыли по РСБУ

Чистая прибыль ВТБ по РСБУ за 2018 составила 256 млрд руб. против 104 млрд руб. годом ранее (РСБУ). В декабре банк заработал 53.4 млрд руб.

Чистая прибыль ВТБ по РСБУ за 2018 составила 256 млрд руб. против 104 млрд руб. годом ранее (РСБУ). В декабре банк заработал 53.4 млрд руб.

Это высокий показатель, на который оказала влияние продажа ВТБ страхования СОГАЗу в 4К18. С корректировкой на эту статью чистая прибыль ВТБ должна быть на уровне около 170-180 млрд руб. по МСФО против 120 млрд руб. (МСФО) годом ранее. Размер дивидендов остается главной загадкой в отношении обыкновенных акций ВТБ. Мы предполагаем, что дивиденды будут сопоставимы с уровнем прошлого года в 0.00345 руб., что соответствует доходности 9.3%. Мы ожидаем услышать прогноз по дивидендам от менеджмента в марте-апреле.АТОН

Новости рынков |Итоги января - кто остался на высоте? - Промсвязьбанк

- 01 февраля 2019, 18:19

- |

В секторальном разрезе российского рынка наилучшую динамику демонстрируют компании финансового сектора (+11,1%).

На наш взгляд, несмотря на заметный рост в последние недели, потенциал роста внутренних секторов в ближайшее время остается более привлекательным по сравнению с экспортерами (хотя, отдельные «идейные» истории можно найти и среди последних: акции «АЛРОСА», ГМК, «Полюса», «Башнефть» пр.).

Оценка акций компаний внутренних секторов говорит о сохранении заметной недооценки. Одним из лидеров в начале года на российском фондовом рынке являются акции «Сбербанка», и мы полагаем, что данная тенденция пока может сохранять актуальность. По мультипликаторы P/Bv акции «Сбербанка» на текущий момент оценены примерно в 1,2-1,3х., но сохраняющаяся тенденция к росту капитала постепенно будет способствовать снижению мультипликатора до еще более привлекательных уровней.

ПАО «Промсвязьбанк»

На наш взгляд, несмотря на заметный рост в последние недели, потенциал роста внутренних секторов в ближайшее время остается более привлекательным по сравнению с экспортерами (хотя, отдельные «идейные» истории можно найти и среди последних: акции «АЛРОСА», ГМК, «Полюса», «Башнефть» пр.).

Оценка акций компаний внутренних секторов говорит о сохранении заметной недооценки. Одним из лидеров в начале года на российском фондовом рынке являются акции «Сбербанка», и мы полагаем, что данная тенденция пока может сохранять актуальность. По мультипликаторы P/Bv акции «Сбербанка» на текущий момент оценены примерно в 1,2-1,3х., но сохраняющаяся тенденция к росту капитала постепенно будет способствовать снижению мультипликатора до еще более привлекательных уровней.

По итогам 2018 г. «Сбербанк» должен выплатить 15,5-16,5 руб/акцию, соответственно дивидендная доходность бумаг выглядит весьма привлекательно (около 7,4% дивидендной доходности по обычным акциям и около 8,6% по привилегированным).Поддубский Михаил

ПАО «Промсвязьбанк»

Новости рынков |Polymetal продолжает демонстрировать отличную операционную эффективность - Альфа-Банк

- 01 февраля 2019, 12:24

- |

«Полиметалл» вчера представил операционные результаты за 4К18 и 2018 г.

Компания выполнила свои производственные цели и сообщила о снижении себестоимости, что в сочетании со значительным восстановлением цен на золото (золото сейчас торгуется на уровне $1 308/унцию.) поддерживает результаты за 2018 г. Мягкая риторика ФРС подогревает инфляционные ожидания, предоставляя дальнейшую поддержку ценам на золото.

Ключевые показатели мы приводим ниже:

Производство за год составило 1,56 млн унций в золотом эквиваленте, превысив первоначальный производственный план, и выросло на 9% г/г. Производство золота выросло на 31% г/г до 1 216 тыс. унций на фоне вывода Кызыла на полную проектную мощность с опережением графика. Выручка выросла на 4% г/г до $ 1 882 млн.

Ослабление рубля, как и ожидалось, приводит уровень затрат компании к нижней границе прогнозного диапазона в $ 650-770/унцию золотого эквивалента, что окажет поддержку себестоимости.

Совет директоров принял решение не выплачивать специальный дивиденд в 2018 г., так как СДП будет полностью распределен между акционерами в форме регулярных дивидендов; коэффициент дивидендных выплат составит 50% чистой прибыли. Совет Директоров примет решение о размере окончательных дивидендов за 2018 год в марте 2019 года, исходя из итоговых финансовых результатов. Polyus выплачивает дивиденды дважды в год.

( Читать дальше )

Компания выполнила свои производственные цели и сообщила о снижении себестоимости, что в сочетании со значительным восстановлением цен на золото (золото сейчас торгуется на уровне $1 308/унцию.) поддерживает результаты за 2018 г. Мягкая риторика ФРС подогревает инфляционные ожидания, предоставляя дальнейшую поддержку ценам на золото.

Ключевые показатели мы приводим ниже:

Производство за год составило 1,56 млн унций в золотом эквиваленте, превысив первоначальный производственный план, и выросло на 9% г/г. Производство золота выросло на 31% г/г до 1 216 тыс. унций на фоне вывода Кызыла на полную проектную мощность с опережением графика. Выручка выросла на 4% г/г до $ 1 882 млн.

Ослабление рубля, как и ожидалось, приводит уровень затрат компании к нижней границе прогнозного диапазона в $ 650-770/унцию золотого эквивалента, что окажет поддержку себестоимости.

Совет директоров принял решение не выплачивать специальный дивиденд в 2018 г., так как СДП будет полностью распределен между акционерами в форме регулярных дивидендов; коэффициент дивидендных выплат составит 50% чистой прибыли. Совет Директоров примет решение о размере окончательных дивидендов за 2018 год в марте 2019 года, исходя из итоговых финансовых результатов. Polyus выплачивает дивиденды дважды в год.

( Читать дальше )

Новости рынков |Polymetal интересен инвесторам - Райффайзен Капитал

- 31 января 2019, 17:30

- |

Опубликованные операционные результаты «Полиметалла» немного превысили производственный план компании, но в целом оказались в рамках ожиданий. Продажи золота немного выросли, а продажи серебра – несколько сократились в годовом сопоставлении. Рост выручки в долларовом выражении за год составил всего +4%, поскольку средний уровень цен на золото в 2018 году не изменился, а на серебро – снизился на ~9%.

Тем не менее «Полиметалл» интересен инвесторам, поскольку компания является прямым бенефициаром ослабления курса рубля, которое в прошлом году составило -17%. Девальвация отечественной валюты поддержала котировки всех российских экспортеров, и «Полиметалл» не исключение.

В текущем году дальнейшего ослабления рубля аналитики не прогнозируют, однако ждут роста цен на золото, хоть и в рамках +2+5%. Поэтому увеличение выручки «Полиметалла» окажется в этом же диапазоне.

УК «Райффайзен Капитал»

Тем не менее «Полиметалл» интересен инвесторам, поскольку компания является прямым бенефициаром ослабления курса рубля, которое в прошлом году составило -17%. Девальвация отечественной валюты поддержала котировки всех российских экспортеров, и «Полиметалл» не исключение.

В текущем году дальнейшего ослабления рубля аналитики не прогнозируют, однако ждут роста цен на золото, хоть и в рамках +2+5%. Поэтому увеличение выручки «Полиметалла» окажется в этом же диапазоне.

Мы считаем, что новость о том, что компания не заплатит за 2018 год спецдивиденды, не стала большим сюрпризом для инвесторов, поскольку после изменения дивидендной политики в 2017 году (повышение размера выплат с 30% до 50% от прибыли) спецдивиденды больше не выплачивались. Компания может вернуться к этой практике, но только когда уровень долга опустится ниже определенного таргета (чистый долг / EBITDA < 1,5х).Кирсанова София

УК «Райффайзен Капитал»

Новости рынков |Решение Polymetal не выплачивать спецдивиденды верное - Система Капитал

- 31 января 2019, 17:12

- |

Совет директоров Polymetal принял решение не выплачивать в 2018 году специальный дивиденд, сообщает компания.

Решение обусловлено тем, что свободный денежный поток будет полностью распределен акционерам в форме регулярных дивидендов, которые составят 50% от скорректированной чистой прибыли.

Совет директоров примет решение о размере окончательных дивидендов за 2018 год в марте 2019 года, исходя из итоговых финансовых результатов.

В целом мы оцениваем результаты «Полиметалла» нейтрально: добыча компания практически совпала с ожиданиями, а прогноз по производству на 2019 и 2020 был сохранен. С позитивной стороны отметим прогноз менеджмента по затратам как за итоговый 2018, так и на 2019 и 2020 года. Увеличение доли крупного проекта Кызыл с низкими удельными затратами должно позитивно повлиять на общую маржу компании в этом году.

Что касается невыплаты специального дивиденда, то решение было ожидаемым и, по нашему мнению, верным. Последний раз компания прибегала к их выплате в 2016 году, к тому же практика российских компаний подсказывает, что инвесторам более привычно рассчитывать на выплату регулярного дивиденда. Также отметим, что акции «Полиметалла» никогда и не выделялись высокими дивидендными выплатами на российском рынке. По текущим ценам мы ожидаем итоговую дивидендную доходность за 2018 (с учетом выплаты промежуточных дивидендов) на уровне 4%.

( Читать дальше )

Решение обусловлено тем, что свободный денежный поток будет полностью распределен акционерам в форме регулярных дивидендов, которые составят 50% от скорректированной чистой прибыли.

Совет директоров примет решение о размере окончательных дивидендов за 2018 год в марте 2019 года, исходя из итоговых финансовых результатов.

В целом мы оцениваем результаты «Полиметалла» нейтрально: добыча компания практически совпала с ожиданиями, а прогноз по производству на 2019 и 2020 был сохранен. С позитивной стороны отметим прогноз менеджмента по затратам как за итоговый 2018, так и на 2019 и 2020 года. Увеличение доли крупного проекта Кызыл с низкими удельными затратами должно позитивно повлиять на общую маржу компании в этом году.

Что касается невыплаты специального дивиденда, то решение было ожидаемым и, по нашему мнению, верным. Последний раз компания прибегала к их выплате в 2016 году, к тому же практика российских компаний подсказывает, что инвесторам более привычно рассчитывать на выплату регулярного дивиденда. Также отметим, что акции «Полиметалла» никогда и не выделялись высокими дивидендными выплатами на российском рынке. По текущим ценам мы ожидаем итоговую дивидендную доходность за 2018 (с учетом выплаты промежуточных дивидендов) на уровне 4%.

( Читать дальше )

Новости рынков |Дивиденды Норникеля могут составить более 700 рублей на акцию - ИК QBF

- 30 января 2019, 17:56

- |

Объем производства никеля в 4 квартале 2018 года составил 62 тыс. тонн, что на 16% больше третьего квартала 2018 года, при этом практически весь объем металла был произведен из собственного российского сырья.

Увеличение производства никеля в четвертом квартале было связано с расширением карбонильного передела на Кольской ГМК, а также увеличением выпуска никелевого концентрата для продаж третьим лицам. Об этом сообщила компания.

«Норильский Никель» представил позитивный производственный отчет за 2018 год. Несмотря на то, что производство никеля выросло лишь на 1% г/г до 218,8 тыс. тонн, результат оказался выше прогноза компании, ожидавшей производство 210-215 тыс. тонн никеля. Учитывая рост средних цен на никель в 2018 году на 26% г/г до $13,2 тыс. за тонну и ослабление рубля на 20,6%, результат по данному сегменту в годовом финансовом отчете должен существенно вырасти, однако многое будет зависеть от объема продаж металла.

В 2018 году производство меди подскочило на 18,1% до 473,7 тыс. тонн, что существенно выше прогноза производства 420-445 тыс. тонн металла. В 2019 году ожидается, что производство меди повысится до 470-496 тыс. тонн в основном за счет Быстринского ГОКа, который был запущен в конце 2017 года. Увеличение производства совпало с благоприятной конъюнктурой рынка: в 2018 году средние цены на медь увеличились на 5,5% до $6,5 тыс. за тонну.

( Читать дальше )

Увеличение производства никеля в четвертом квартале было связано с расширением карбонильного передела на Кольской ГМК, а также увеличением выпуска никелевого концентрата для продаж третьим лицам. Об этом сообщила компания.

«Норильский Никель» представил позитивный производственный отчет за 2018 год. Несмотря на то, что производство никеля выросло лишь на 1% г/г до 218,8 тыс. тонн, результат оказался выше прогноза компании, ожидавшей производство 210-215 тыс. тонн никеля. Учитывая рост средних цен на никель в 2018 году на 26% г/г до $13,2 тыс. за тонну и ослабление рубля на 20,6%, результат по данному сегменту в годовом финансовом отчете должен существенно вырасти, однако многое будет зависеть от объема продаж металла.

В 2018 году производство меди подскочило на 18,1% до 473,7 тыс. тонн, что существенно выше прогноза производства 420-445 тыс. тонн металла. В 2019 году ожидается, что производство меди повысится до 470-496 тыс. тонн в основном за счет Быстринского ГОКа, который был запущен в конце 2017 года. Увеличение производства совпало с благоприятной конъюнктурой рынка: в 2018 году средние цены на медь увеличились на 5,5% до $6,5 тыс. за тонну.

( Читать дальше )

Новости рынков |Дивиденды МосБиржи могут составить 7 рублей на акцию - Пермская фондовая компания

- 30 января 2019, 14:03

- |

Бумаги МосБиржи находились в негативном тренде практически весь 2018 год.

Сегодня постараемся ответить на вопрос, являются ли текущие уровни достаточно привлекательными для набора позиций.

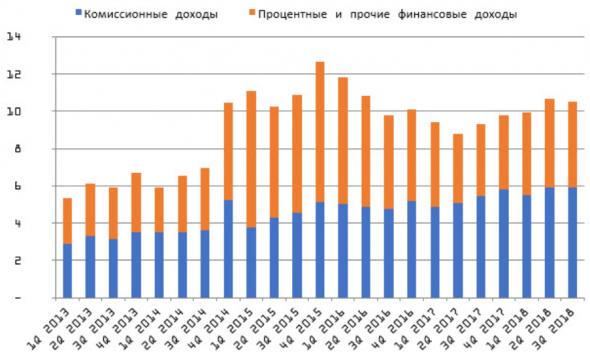

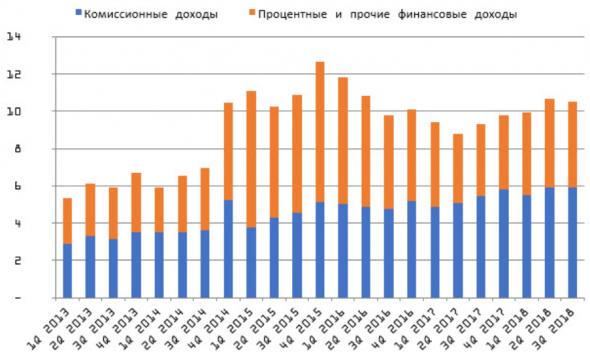

В последние годы компания демонстрирует снижение финансовых результатов. Во многом это связано со снижением процентных доходов. Компания размещает значительную часть средств своего инвестиционного портфеля в инструменты с фиксированной доходностью. Снижение ставок в стране оказало определенное воздействие на данную статью. Также свою роль сыграл факт уменьшения размера инвестиционного портфеля на 9,7% за год и 14,2% за квартал. Тем не менее, на наш взгляд процентные ставки в экономике, вероятно, оттолкнулись от своего дна. Таким образом, давление на данную статью в результатах «Мосбиржи» снизится.

В то же время стоит отметить, что на фоне снижения объемов торгов значение комиссионных доходов продолжает свой умеренный рост. Результаты за 12 месяцев установили свой исторический максимум. Текущие же аналогичные показатели процентных доходов примерно на треть не достигают своего максимального значения.

( Читать дальше )

Сегодня постараемся ответить на вопрос, являются ли текущие уровни достаточно привлекательными для набора позиций.

В последние годы компания демонстрирует снижение финансовых результатов. Во многом это связано со снижением процентных доходов. Компания размещает значительную часть средств своего инвестиционного портфеля в инструменты с фиксированной доходностью. Снижение ставок в стране оказало определенное воздействие на данную статью. Также свою роль сыграл факт уменьшения размера инвестиционного портфеля на 9,7% за год и 14,2% за квартал. Тем не менее, на наш взгляд процентные ставки в экономике, вероятно, оттолкнулись от своего дна. Таким образом, давление на данную статью в результатах «Мосбиржи» снизится.

В то же время стоит отметить, что на фоне снижения объемов торгов значение комиссионных доходов продолжает свой умеренный рост. Результаты за 12 месяцев установили свой исторический максимум. Текущие же аналогичные показатели процентных доходов примерно на треть не достигают своего максимального значения.

( Читать дальше )

Новости рынков |Акции Северстали обещают высокую дивидендную доходность - Велес Капитал

- 29 января 2019, 17:21

- |

«Северсталь» является компанией с самой высокой операционной рентабельностью в секторе черной металлургии России, а дивидендная доходность акций «Северстали» занимает лидирующие строчки на отечественном фондовом рынке. В 2019 г. мы ожидаем снижения финансовых показателей в рамках нормализации рыночной конъюнктуры после явного перегрева в 2018 г. и падения дивидендной доходности в результате сокращения операционных доходов. Мы считаем, что после массовых распродаж на фондовом рынке России в конце 2018 г. акции металлургических компаний обладают двузначным потенциалом роста, и «Северсталь» – не исключение. Мы присваиваем акциям компании целевую цену в размере 1 309 руб. и рекомендацию «покупать» с потенциалом роста 37% от текущего значения.

Рекордная EBITDA и FCF по итогам 2018 года. EBITDA «Северстали» за 9 месяцев 2018 г. выросла на 29% г/г до $2 348 млн, а рентабельность показателя увеличилась на 4 п.п. до 36%. Это самое высокое значение за этот период среди российских металлургов. Основными предпосылками сильных результатов стали рост цен на сталь и ослабление рубля, а также меры по повышению эффективности производства. «Северсталь» и ранее лидировала по рентабельности в секторе, благодаря чему можно утверждать, что компания обладает самой высокой операционной эффективностью в отрасли. По итогам 2019 г. мы прогнозируем EBITDA компании в размере $3,1 млрд (+20% г/г) и свободный денежный поток в размере $1,7 млрд (+21% г/г).

( Читать дальше )

Рекордная EBITDA и FCF по итогам 2018 года. EBITDA «Северстали» за 9 месяцев 2018 г. выросла на 29% г/г до $2 348 млн, а рентабельность показателя увеличилась на 4 п.п. до 36%. Это самое высокое значение за этот период среди российских металлургов. Основными предпосылками сильных результатов стали рост цен на сталь и ослабление рубля, а также меры по повышению эффективности производства. «Северсталь» и ранее лидировала по рентабельности в секторе, благодаря чему можно утверждать, что компания обладает самой высокой операционной эффективностью в отрасли. По итогам 2019 г. мы прогнозируем EBITDA компании в размере $3,1 млрд (+20% г/г) и свободный денежный поток в размере $1,7 млрд (+21% г/г).

( Читать дальше )

Новости рынков |Новый подход к контролю над инвестпрограммами позитивен для Газпрома - Sberbank CIB

- 29 января 2019, 13:29

- |

Начальник финансово-экономического департамента «Газпрома» Александр Иванников заявил, что текущий бюджет корпорации предполагает выплату по итогам 2018 года дивидендов в размере 10,43 руб. на акцию (на 30% больше, чем за 2017 год). Об этом сообщает Интерфакс.

Озвученный Александром Иванниковым размер выплат соответствует нашим ожиданиям и предполагает, что среди акционеров будет распределено около 20% чистой прибыли, а дивидендная доходность будет на уровне 6,4%. Ранее менеджмент «Газпрома» уже прогнозировал, что размер выплат составит не менее 10 руб. на акцию.

Отметим, что вчера, по данным Ведомостей, правительство обозначило намерение ужесточить контроль над инвестиционными программами монополий.

Озвученный Александром Иванниковым размер выплат соответствует нашим ожиданиям и предполагает, что среди акционеров будет распределено около 20% чистой прибыли, а дивидендная доходность будет на уровне 6,4%. Ранее менеджмент «Газпрома» уже прогнозировал, что размер выплат составит не менее 10 руб. на акцию.

Отметим, что вчера, по данным Ведомостей, правительство обозначило намерение ужесточить контроль над инвестиционными программами монополий.

На наш взгляд, новый подход к контролю над инвестпрограммами, теоретически, можно рассматривать как позитивный фактор с точки зрения инвестиционной привлекательности «Газпрома». Впрочем, подробной информации о планах правительства на этот счет пока нет. Представители государства в совете директоров газовой корпорации уже сейчас анализируют и утверждают ее инвестиционные планы по нескольку раз в год. Так или иначе, изменения в процедурах, касающихся инвестиционной программы и дивидендных выплат «Газпрома» (если такие изменения будут), мы, вероятно, увидим не ранее, чем через год.Sberbank CIB

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс