Блог им. svoiinvestor |Итоги октября 2023 года. Покупка акций/облигаций, складирование кэша на счетах под повышенный %, поступление дивидендов/купонов

- 02 ноября 2023, 14:41

- |

Стратегия инвестирования

В будущем я хочу обрести финансовую независимость и как можно быстрее, в этом мне поможет фондовый рынок, а точнее денежный поток от дивидендов/купонов. Это не значит, что я брошу работать или приносить пользу сообществу, но точно сокращу часы на это дело, чтобы уделять себе, сыну больше времени. По сути обменяю деньги на время. Как минимум я хочу получать дивидендами/купонами сегодняшнюю сумму трат с учётом инфляции на себя любимого и сына (сейчас средняя выходит в районе 150000₽), но все мы по сути максималисты, если будет больше — я буду только рад. Поэтому я использую понятные мне инструменты (акции, облигации и депозиты) и скептически отношусь к малоликвидным/сложным/хайповым (криптовалюты, краудлендинг, зпиф и однушки у метро — это без меня). Каждый месяц я соблюдаю доли в своём портфеле:

( Читать дальше )

- комментировать

- Комментарии ( 5 )

Блог им. svoiinvestor |ВТБ отчитался за III кв. и 9 м. 2023г. — банк остаётся прибыльным, но ужесточение ДКП и укрепление влияет на прибыль

- 27 октября 2023, 12:12

- |

🏦 Банк ВТБ опубликовал обобщённые консолидированные финансовые результаты по МСФО за 9 месяцев 2023 года (воздержавшись от раскрытия сопоставимых данных за предыдущий год). Банковский сектор уже начал ощущать повышение ключевой ставки и укрепление ₽, чистая прибыль банка за III квартал составила — 86,1₽ млрд сократившись на 40% по отношению к предыдущему кварталу (идёт ежемесячное сокращение чистой прибыли, в этом месяце было заработано 24,7₽ млрд, а в предыдущие 25,9₽ млрд, 35,5₽ млрд). Что же, касается, валюты, то в III квартале по статье прочий операционный доход банк зафиксировал убыток на сумму 15,3₽ млрд (в I квартале прибыль 89,4₽ млрд, во II 64,2₽ млрд, она была заработана благодаря положительной переоценке открытой валютной позиции и от выгодной покупки РНКБ). Но за оставшиеся 3 месяца ВТБ точно должен перешагнуть долгожданные 400 млрд за год (за 9 месяцев 2023 года было заработано — 375,9 млрд, напомню вам, что годовой рекорд по чистой прибыли был зафиксирован в 2021 году — 327,4 млрд, констатируем обновление рекорда). Теперь давайте перейдём к основным показателям банка:

( Читать дальше )

Блог им. svoiinvestor |В сентябре активный спрос на кредитование — сохранился, даже при ужесточении ДКП, но есть свои нюансы

- 21 октября 2023, 11:30

- |

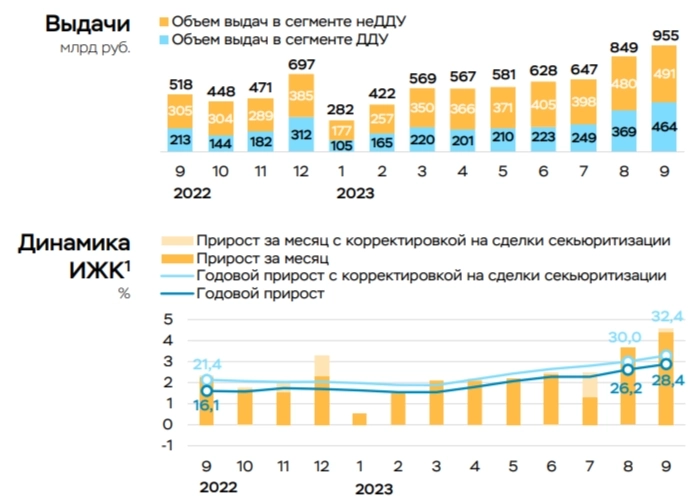

По данным ЦБ, в сентябре повышенный спрос в кредитовании продолжился — 928₽ млрд (2,9% м/м и 22,3% г/г, месяцем ранее 979₽ млрд). Уже 2 месяц подряд происходит ажиотаж и всё благодаря увеличению ключевой ставки, потребители стремились взять ипотеку ещё по заниженным ставкам, держа в уме и ужесточение макропруденциальных надбавок (в прошлом отчёте я отмечал, что мы получим примерно такие же цифры и в сентябре — сбылось, октябрь, наверное, последний месяц где ещё будет присутствовать лаг по перенесённым сделкам). Главным же драйвером остаётся — ипотека, по предварительным данным, в сентябре был побит очередной рекорд и ипотека выросла на рекордные 4,2% (+3,7% в августе). С начала года прирост составил уже 23,5%, что выше аналогичного показателя исключительного 2021 года (20,9%). Но если рассмотреть конкретные цифры, то выдача ипотеки с господдержкой выросла на 27% (к результату августа), а выдача рыночной ипотеки, наоборот, снизилась на 9%. Парадокс таков, что в льготной ипотеке проценты намного ниже рынка (опухоль на теле бюджета, с каждым годом расходы всё выше), а при нестабильном курсе ₽ и инфляционных ожиданиях, население несёт все свои сбережения в бетон.

( Читать дальше )

Блог им. svoiinvestor |ММК показал стабильные результаты в III кв по производству и продаже, металлургическая отрасль восстановилась от проблем

- 20 октября 2023, 13:58

- |

🔩 ММК опубликовал операционные результаты за III квартал 2023 года. Отчёт получился умеренно позитивным. Относительно прошлого года существенно выросли абсолютно все показатели от производства стали/чугуна до продаж товарной металлопродукции. Есть несколько причин, которые повлияли на столь выдающийся результат компании:

✔️ Рубль уже который месяц слаб по отношению к другим валютам, всё это играет на руку экспортёрам

✔️ Снижением продолжительности капитальных ремонтов в доменном производстве по сравнению с прошлым годом

✔️ Конъюнктура внутреннего рынка остаётся достаточно благоприятной (строительная активность и устойчивое потребление в других отраслях промышленности). Данный результат отражается в отчёте, компания нарастила стальной сегмент в России и показала ошеломительные цифры по отношению предыдущему году (19,5% г/г)

Если сравнивать результаты с предыдущим кварталом, то они вполне приемлемые. Выплавка чугуна выросла (1,7% к/к), а вот производство стали наоборот сократилось и связанно это с краткосрочным ремонтом прокатного оборудования на магнитогорской площадке. Продажи товарной металлопродукции остались на том же уровне, что как бы намекает на высокую строительную активность внутри страны (новых территорий). Теперь давайте перейдём к основным цифрам за III квартал 2023 года:

( Читать дальше )

Блог им. svoiinvestor |Транснефть отчиталась за 9 м. 2023 г. — увеличение прибыли в 4 раза, но не всё так феерично. Надежда на сплит

- 19 октября 2023, 13:18

- |

🛢 Транснефть представила финансовые результаты по РСБУ за 9 месяцев 2023 года. Результаты по РСБУ можно считать не вполне объективными, поскольку они отражают неконсолидированные показатели на уровне материнской компании (дочерние организации не учитываются, поэтому может быть существенное расхождение в фин. результатах), поэтому данные по МСФО больше используются инвесторами и кредиторами для принятия инвестиционных решений. Если взглянуть на цифры, то вам, покажется, что компания показала феноменальные результаты, но не всё так просто. Перейдём же к основным цифрам в отчёте:

▪️ Выручка: 884₽ млрд (7,2% г/г)

▪️ Чистая прибыль: 190,5₽ млрд (420% г/г)

▪️ Валовая прибыль: 106,2₽ млрд (-7% г/г)

Многократный рост по чистой прибыли связан с курсовыми разницами и переоценкой финансовых вложений компании. При этом, если рассматривать дивидендную политику компании, то предполагается выплата дивидендов в размере не менее 50 % от нормализованной ЧП по МСФО.

( Читать дальше )

Блог им. svoiinvestor |Дивиденды Ростелекома — Государство тоже хочет кушать!

- 18 октября 2023, 16:40

- |

📱 Ещё вначале своего пути инвестирования я набирал позицию в привилегированных акциях Ростелекома на брокерском счёте, спустя год после открытия ИИС я исключил данные акции из своей стратегии, но из позиции не выходил. Ростелеком — это сказ про стабильные дивидендные выплаты (стоит признать, что не слишком большая дивидендная доходность, но всё же), устойчивость во времена кризисов и с увесистой долей государства в акционерном капитале (Росимуществу принадлежит 38,2%, ВЭБ.РФ 3,4%, ВТБ 8,44%, причём последние не смогут распоряжаться ещё в течение пары лет пакетом, согласно сделке по акционерному соглашению с государством), а значит в непростые времена государство возьмёт своё дивидендами. Так оно и произошло, совет директоров Ростелекома рекомендовал дивиденды за 2022 год в размере — 5,4465₽ на каждый тип акций (дивидендная доходность составит порядка 7% на обыкновенную и 7,8% на привилегированную, если отталкиваться от текущих цен на акции). Дата закрытия реестра — 1 декабря 2023 года. Чтобы получить дивидендную выплату, то последний день для покупки акций — 30 ноября.

( Читать дальше )

Блог им. svoiinvestor |У Газпрома явные проблемы, помимо долговой нагрузки из-за инвестиций, добавилась прямая зависимость от Китая!

- 13 октября 2023, 07:19

- |

Недавно я опубликовал пост о том, что Газпром прибили налогами (разовый НДПИ в 2022г. — 1,248₽ трлн, а в 2023г. ежемесячно по — 50₽ млрд) из-за этого у компании произошли убытки в I квартале 2023 года (7,2₽ млрд), а свободный денежный поток за I полугодие 2023 года в минусе — 507₽ млрд (операционный денежный поток — 681₽ млрд, тогда как capex — 1,18₽ трлн). Долг вырос до — 6₽ трлн (1₽ трлн — краткосрочные, 5₽ трлн — долгосрочные, на конец 2022 года общий долг был — 5₽ трлн), а денежные средства сократились почти вдвое — 683₽ млрд, вывод денег на инвестиции просто не хватит и придётся лезть в долговую яму, чтобы потом спасало государство — иронично (о дивидендах можно не мечтать). Но это ещё не всё:

💬 При своевременном выходе всех текущих и планируемых проектов на полную мощность — на Китай будет приходиться лишь около 2/3 объёмов поставок газа, которые когда-то поступали в Европу (100 миллиардов кубометров vs. 150 миллиардами кубометров в Европу). Но цены будут ниже, а для начала поставок всё равно потребуются годы и огромные инвестиции.

( Читать дальше )

Блог им. svoiinvestor |Распадская отчиталась за 9 м. 2023 г. — слабые результаты на фоне зависших дивиденд

- 12 октября 2023, 11:15

- |

🪨 Распадская представила финансовые результаты по РСБУ за 9 месяцев 2023 года. Результаты по РСБУ можно считать не вполне объективными, поскольку они отражают неконсолидированные показатели на уровне материнской компании (дочерние организации не учитываются, поэтому может быть существенное расхождение в фин. результатах), поэтому данные по МСФО больше используются инвесторами и кредиторами для принятия инвестиционных решений. Поэтому отчёт по РСБУ малоинформативен (компания использует 2 вида отчётности — квартальный РСБУ и полугодовой МСФО, следующей по МСФО выйдет только в апреле 2024 г.), но у нас есть с чем сравнивать и результаты оказались слишком слабыми. Откровенное снижение всех показателей относительно прошлого года, но даже если сравнивать с I-II кварталом этого года, то вырисовывается такая же картина. За III квартал было заработано чистой прибыли — 439₽ млн ( I кв. — 3,75₽ млрд, II кв. — 2,2₽ млрд), выручка снизилась в 2 по сравнению с прошлыми кварталами до 4₽ млрд. Слабые результаты этого года объясняются несколькими причинами:

( Читать дальше )

Блог им. svoiinvestor |Когда же всё-таки ожидать сплит Транснефти? Перспективы компании, дивиденды и что даст дробление акций.

- 10 октября 2023, 15:08

- |

Совет директоров Транснефти рекомендовал собранию акционеров принять решение по дроблению акций компании. Привилегированные акции будут дробить в соотношении 1 к 100, цена изменится и будет составлять ~1400₽. После сплита доступность повысится, а значит вырастет и ликвидность бумаги. Но когда всё-таки ожидать сплит бумаги?

📄 В раскрытии информации написано: «Дата конвертации: 8 рабочий день с даты регистрации Банком России следующих документов». Дальше идут пункты по которым должно состояться собрание акционеров и они должны принять решение, так как привилегированные акции не имеют права голоса (приоритет, только в дивидендах), то судьбу сплита будет решать государство (78,55% акций принадлежит Росимущество — 100% доля обыкновенных акций). А значит, необходима информация по собранию акционеров, как по мне это заочная форма и дату могут объявить когда угодно. По сути само государство продвинуло идею в лице совета директоров, само и должно решить этот вопрос. А теперь давайте поговорим о перспективах компании и её недооценки.

( Читать дальше )

Блог им. svoiinvestor |ВТБ отчитался за август и 8м 2023г., банк продолжает генерировать прибыль, но ужесточение ДКП повлияло на прибыль

- 29 сентября 2023, 07:15

- |

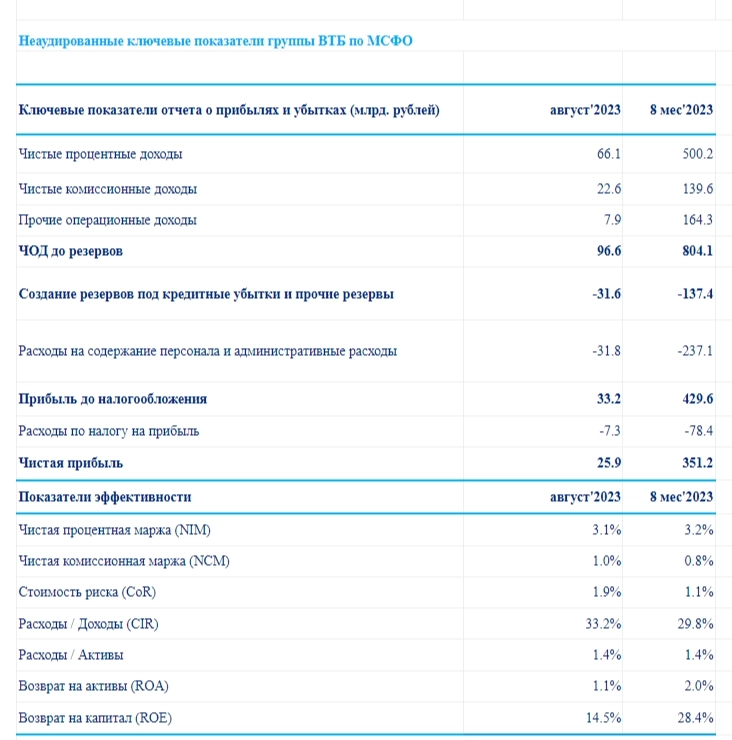

🏦 Банк ВТБ опубликовал обобщённые консолидированные финансовые результаты по МСФО за август 2023 года (воздержавшись от раскрытия сопоставимых данных за предыдущий год). Стоит признать, что повышение ключевой ставки уже начинает действовать, чистая прибыль банка сократилась в этом месяце на 27% по отношению к предыдущему, но за оставшееся время ВТБ точно должен подобраться к долгожданным 400 млрд за год, да и в принципе может перешагнуть эту отметку (за 8 месяцев 2023 года было заработано — 351,2 млрд, напомню вам, что годовой рекорд по чистой прибыли был зафиксирован в 2021 году — 327,4 млрд, констатируем обновление рекорда). Какие же факторы помогли показать Группе сей феноменальный результат: процентные доходы (спрос на ипотеку и потребительские кредиты возрос, помимо этого люди пытались взять кредиты по сниженной ставки, ибо ЦБ давал сигнал на ужесточение ДКП), валютная переоценка (рубль до сих пор слаб, никакие полумеры не помогают, а значит банк использует сей момент для заработка) и приобретение РНКБ (данный эффект повлиял на I квартал, поэтому в мае чистая прибыль банка просела почти в 2 раза). Теперь давайте перейдём к основным показателям банка:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс