Блог им. svoiinvestor |Нефтегазовые доходы в декабре 2023 г. — полный провал. Снижение доходов нефтяников — боль для бюджета РФ

- 12 января 2024, 09:13

- |

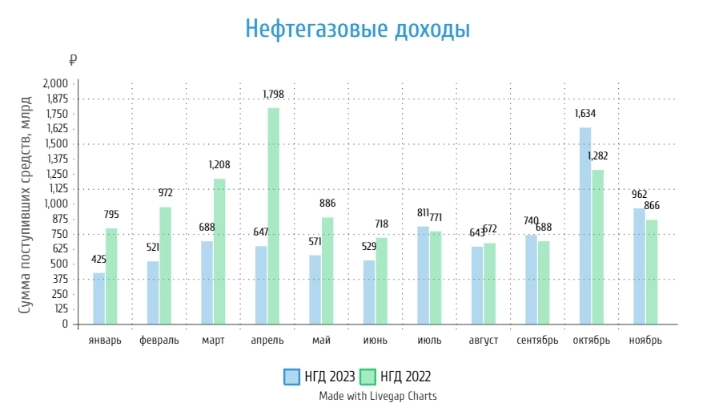

🛢 По данным Минфина, НГД в декабре 2023 г. составили — 650,5₽ млрд (-30,2% г/г), месяцем ранее — 961,7₽ млрд (+11% г/г). Главный сюрприз в том, что после 3 месяцев профицита НГД, наступил дефицит, и доходы ошеломительно рухнули, более чем на 300₽ млрд по сравнению с прошлым месяцем. Всё-таки цена на сырьё и крепкий ₽ находились в декабре не на тех уровнях (на минуточку они находятся и в январе на тех же, отсюда вывод, что в январе тоже будет всё негладко), чтобы заработать сверх нормы (по данным Минфина, средняя цена Urals в декабре составила — $64,23, месяцем ранее — $72,84, средний же курс $ — 90,8₽, месяцем ранее — 90,4₽). За весь год НГД составили — 8,882₽ трлн (-23,9% г/г), по новому прогнозу Минфина в базовые НГД в этом году уложились (если смотреть изначальный прогноз, то недобрали 117₽ млрд), данные доходы сложились при средней цене Urals — $63,4 и курсе $ — 85,2₽ (опять же данные из отчёта, ссылка выше). Самое интересное, что Минфин спрогнозировал НГД за 2024 г. в размере — 11,5₽ трлн, при цене на российскую нефть — $71,3, а курсе доллара — 90,1₽ (как по мне, недоберут). А теперь давайте подробно разберём отчёт:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Блог им. svoiinvestor |Цена Urals в декабре 2023 г. — продолжила падение, приближаемся к некомфортным уровням для нефтяников и бюджета РФ!

- 11 января 2024, 11:10

- |

🛢 По данным Минфина, средняя цена Urals в декабре 2023 г. составила — $64,23 (+27% г/г), месяцем ранее — $72,84 (+9,5% г/г). Средняя цена Urals по итогам года составила — $62,99 за баррель (-17,2% г/г). Средняя же цена Brent в декабре равнялась — $77,88, а в ноябре — $83,12, дисконт уже значительный — $13,5. Таким образом, цена Urals уже полгода превышает ценовой «потолок» G-7 на уровне $60 за баррель (это как раз помогло бюджету РФ, который закончил год не с ошеломляющим дефицитом). Но мы ходим по тонкой грани, снижение цен на сырьё и укрепление ₽ неблагоприятно влияет на заработки нефтяников, соответственно, бюджет РФ будет недополучать деньги. На сегодняшний день Urals торгуется по ~$65, а курс $ к ₽ составляет — 89₽ (цена за бочку ниже 5000₽ — критична), напомню вам, что недавно Минфин представил документ ОНБНиТТП, где в бюджете за 2024 год обозначил некоторые параметры, а именно цена на российскую нефть будет равняться — $71,3, а курс доллара — 90,1₽ (то есть при данных параметрах будет наполняться планируемый бюджет за счёт НГД).

( Читать дальше )

Блог им. svoiinvestor |ЦБ поддержит рубль в следующем году — умное действие регулятора. Валюты будет продано больше, чем куплено

- 30 декабря 2023, 15:45

- |

В ноябре вышла новость о том, что с января 2024 года Банк России начнёт зеркалировать операции из ФНБ. Нужно понимать, что любые расходы из ФНБ (будь то инвестиции или изъятие средств в целях финансирования дефицита федерального бюджета вне бюджетного правила) — это повышение спроса, он также влияет и на импорт, а значит необходимо больше валюты (повышенный спрос на бирже). Зеркалирование таких операций (продажа валюты) по сути выравнивает положение рубля, ибо если бы данные операции не проводились, то рубль ослабевал, а инфляция ускорялась и регулятору пришлось повышать ключевую ставку ещё сильнее. Несколько дней назад вышел пресс-релиз уже с конкретными цифрами и напоминанием, что продажи начнутся с 9 января 2024 года, давайте разбираться:

✔️ Ещё 10 августа ЦБ приостановил покупку валюты по бюджетному правилу, чтобы не создавать дополнительное давление на рубль. За период с 10 августа по 31 декабря 2023 года Минфин должен был купить валюты на — 1,529₽ трлн.

( Читать дальше )

Блог им. svoiinvestor |Экспортная пошлина на нефть и нефтепродукты в 2024 г. обнуляется. Выпадение данного дохода заменят повышением НДПИ для нефтяников

- 19 декабря 2023, 08:53

- |

🛢 Минфин опубликовал обнуление экспортной пошлины на нефть и нефтепродукты в 2024 году (на сжиженный газ и углеводородный газ данная мера не распространяется). Данное обнуление — это результат длившегося практически целых десять лет (принят в 2014 г., заработал с 2015 г.) налогового манёвра в нефтяной отрасли. Но, давайте перейдём к цифрам: за период с 15 ноября по 14 декабря средняя цена Urals составила — $66,12 (прошлый период — $79,23, фиксируем чувствительное снижение, но всё же потолок цен от EC всё равно игнорируется Россией). Экспортная пошлина на нефть в РФ с 1 января 2024 г. понизится на $24,7 и составит $0 за тонну (выпадение экспортной пошлины заменят повышением налога на добычу полезных ископаемых). Дисконт же к Brent в этот период составил около $12 (месяцем ранее составлял ~$9).

Напомню вам, что по данным Минфина, средняя цена Urals в ноябре составила — $72,84 (+9,5% г/г), месяцем ранее —$81,52 (+15% г/г), уже на тот момент прослеживалось снижение цен на сырьё.

( Читать дальше )

Блог им. svoiinvestor |Нефтегазовые доходы в ноябре — снизились, но это норма учитывая возращение выплат по демпферу и квартальный НДД

- 08 декабря 2023, 09:07

- |

🛢 По данным Минфина, НГД в ноябре составили — 961,7₽ млрд (+11% г/г), месяцем ранее — 1,635₽ трлн (+27,5% г/г). Можно зафиксировать, что третий месяц подряд достигается профицит нефтегазовых доходов и это притом, что цена на сырьё в ноябре снизилась, как и курс $ — по данным Минфина, средняя цена Urals в ноябре составила — $72,84 (месяцем ранее —$81,52), средний же курс $ — 90,4₽ (месяцем ранее — 97,1₽). С начала года доходы от НГД составляют — 8,172₽ трлн (-23,3% г/г). Минфин прогнозирует, что базовые НГД в этом году составят 8,9₽ трлн, в принципе достижимая цель, но напрягает два момента: сегодняшняя цена сырья — $63 за баррель (мы уже подобрались к предельной границе в $60) и курс ₽ к $ — 92,5₽ (при такой жёсткой ДКП, которая сейчас проводится навряд ли ₽ ослабнет слишком сильно), видимо, в 2024 году нас будут ожидать сюрпризы. А теперь давайте разбираться, почему всё-таки произошло такое резкое снижение доходов по сравнению с прошлым месяцем?

( Читать дальше )

Блог им. svoiinvestor |Транснефть отчиталась за 9 м. 2023 г. по МСФО — отмечаем увеличение всех финансовых показателей, но не всё так просто

- 06 декабря 2023, 06:48

- |

🛢 Транснефть представила финансовые результаты по МСФО за 9 месяцев 2023 года (III квартал). Учитывая недавний отчёт по РСБУ, то, конечно, есть некоторые расхождения по финансовым результатам (дочерние организации не учитываются, поэтому может быть существенное расхождение в фин. результатах). Тогда многократный рост по чистой прибыли был связан с курсовыми разницами и переоценкой финансовых вложений компании (НМТП). Сейчас всё встало на свои места и можно будет посчитать примерный дивиденд, изучить операционную деятельность компании. Если рассматривать отдельно III квартал, то компания снизила свои финансовые показатели относительно прошлых кварталов этого года и на это есть свои веские причины, об этом будет ниже, а пока давайте перейдём к основным цифрам в отчёте:

▪️ Выручка: 980,1₽ млрд (+7,8% г/г), за III квартала — 343,4₽ млрд (+17,1% г/г)

▪️ Чистая прибыль: 245,3₽ млрд (+46,6% г/г), за III квартала — 63,8₽ млрд (+32,4% г/г)

▪️ Операционная прибыль: 253,9₽ млрд (+5% г/г), за III квартала — 67,9₽ млрд (+3% г/г)

( Читать дальше )

Блог им. svoiinvestor |Цена Urals в ноябре продолжила падение, сокращение добычи нефти ОПЕК+ не помогло!

- 05 декабря 2023, 09:17

- |

🛢 По данным Минфина, средняя цена Urals в ноябре составила — $72,84 (+9,5% г/г), месяцем ранее —$81,52 (+15% г/г). Средняя цена Urals по итогам 11 месяцев составила — $62,89 за баррель (-20% г/г). Средняя же цена Brent в ноябре равнялась — $83,12, а в октябре — $91,09. Таким образом, дисконт Brent к Urals в сентябре составил $10 (боковик одним словом). Таким образом, цена Urals уже пятый месяц подряд превышает ценовой «потолок» G-7 на уровне $60 за баррель. На нефтяном рынке происходят закулисные игры, а именно: США пытается пошатнуть значимость нефтяного картеля — ОПЕК+, последнее заседание тому доказательство, где перенос собрания из-за разногласий по сокращению добычи муссировались во многих СМИ, а цена сырья благополучно снижалась. Всё же явные лидеры организации Саудовская Аравия и Россия убедили Африканские страны в сокращении, а также преподнесли весомый сюрприз на собрании:

( Читать дальше )

Блог им. svoiinvestor |Экспортная пошлина нефти на декабрь — впервые снижение за долгие месяцы. Волатильность на рынке сырья не есть хорошо

- 17 ноября 2023, 13:25

- |

🛢 Минфин опубликовал расчёт экспортной пошлины на декабрь. Впервые за долгое время экспортная пошлина сократилась, при этом сегодняшняя цена на сырьё не сильно впечатляет наших экспортёров. За период с 15 октября по 14 ноября средняя цена Urals составила — $79,23 (прошлый период — $83,35, который уже месяц Россия продаёт нефть, игнорируя потолок цен от EC, новый пакет санкций навряд ли изменит это положение дел). Экспортная пошлина на нефть в РФ с 1 декабря 2023 г. понизится на $1,5 (в прошлом месяце было повышение на $2,3) и составит $24,7 за тонну. Дисконт же к Brent планомерно сокращается и в этот период составил около $9 (месяцем ранее составлял ~$10).

Напомню вам, что по данным Минфина, средняя цена Urals в октябре составила — $81,52 (+15% г/г), месяцем ранее — $83,08 (22% г/г), уже на тот момент прослеживалось снижение цен на сырьё. На сегодняшний день Urals торгуется по ~$66, а курс $ к ₽ составляет — 89₽ (обязательная продажа валюты экспортёрами влияет на курс и рубль начинает укрепляться), мы подбираемся к не очень выгодной связки для экспортёров, если цена сырья опустится ниже $60 или ₽ укрепится ниже 80, то тогда доходы просядут, соответственно, бюджет РФ тоже начнёт недополучать.

( Читать дальше )

Блог им. svoiinvestor |Дивиденды Газпромнефти — основная помощь для главного мажоритария компании Газпрома!

- 17 ноября 2023, 11:21

- |

🛢 Совет директоров Газпромнефти рекомендовал выплату дивидендов за 9 месяцев 2023 года в размере — 82,94₽ на акцию (дивидендная доходность по текущим ценам составляет — 9,7%). Дата закрытия реестра – 27 декабря 2023 года. Последний день покупки акций под дивиденд — 26 декабря.

Согласно дивидендной политике компании: «Газпром нефть предусматривает целевой размер дивидендных выплат по акциям компании — не менее 50% от чистой прибыли, определяемой в соответствии с МСФО, с учётом корректировок. Дивиденды выплачиваются дважды в год». Аналитики ожидали выплату в районе 60-70₽, но, видимо, компания решила заплатить 75% от чистой прибыли (на сегодняшний день отчёта по МСФО за 9 месяцев компания ещё не предоставила). Как итог Газпромнефть направит на дивиденды 393₽ млрд чистой прибыли по МСФО (если предположить, что на дивиденды направлено 75% от ЧП, то ЧП за 9 месяцев 2023 года по МСФО может составить более 524₽ млрд). Более 376 млрд направятся на счета главного мажоритария компании — Газпром (состав акционеров Газпромнефти: Газпром — 95,68% и free float — 4,32%), поэтому сразу становится понятно, почему Газпромнефть «выжимает» из себя все соки на дивидендные выплаты.

( Читать дальше )

Блог им. svoiinvestor |Дивиденды Роснефти — мне достаточно, учитывая промежуточную выплату и сильное II п. 2023 г. из-за курса /цен на сырьё

- 16 ноября 2023, 12:20

- |

🛢 Совет директоров Роснефти рекомендовал выплату дивидендов за 9 месяцев 2023 года в размере — 30,77₽ на акцию (дивидендная доходность по текущим ценам составляет — 5,2%). Дата закрытия реестра – 11 января 2024 года. Последний день покупки акций под дивиденд — 10 января.

Согласно дивидендной политике компании, она выплачивает 50% от чистой прибыли. Последний отчёт Роснефти я разбирал и прогнозировал текущий дивиденд, всё совпало, а значит, эмитент продолжает придерживаться своей политике (для миноритариев весомый плюс). Как итог Роснефть направит 326₽ млрд чистой прибыли по МСФО.

➕ Дивидендная новость вышла ночью, а фиксировали прибыль в Роснефти уже с открытия торгов 15 числа (давление, конечно, началось ещё 14 из-за санкций и курса ₽). Я бы посмотрел на эти дивиденды с другой стороны. За 9 месяцев 2022 года компания заплатила дивиденд в размере — 20,39₽ на акцию, выплата уже 1,5 раза больше, а кто покупал ещё по тем ценам, то получается и дивидендная доходность другая.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс