Воронов Дмитрий

❓Американские эмитенты: Intel vs AMD = TSM

- 09 августа 2020, 17:53

- |

Здравствуйте, друзья! 😀

Прошу прощения за «избитую» за последние две недели тему противостояния двух микропроцессорных компаний. Понимаю, что написано об этой истории так много, что даже «пять копеек» добавить будет весьма сложно. И всё же, попытаюсь.

❓ Сразу же отмечу, что я нахожусь в лонгах по акциям Intel (с марта 2020 г.), в силу чего являюсь лицом заинтересованным и не претендую на объективность и беспристрастность своих суждений. Скорее наоборот, целью этого поста является обмен мнениями со Смарт-Лабовцами по вопросу о том, что делать дальше с акциями компании Intel?

Этим вопросом задаются тысячи инвесторов по всему миру после того как в конце июля котировки акций Intel рухнули более, чем на 20% за неделю. Продавать? – уже поздно, да и убыток фиксировать не хочется. Держать? – можно годами провести на дне, наблюдая со стороны как акции AMD удваиваются в цене. Докупать? – рискованно, ведь можно поймать второе дно в подарок.

( Читать дальше )

- комментировать

- ★14

- Комментарии ( 87 )

❓Американские эмитенты: пир во время чумы

- 02 августа 2020, 22:26

- |

Здравствуйте, друзья! 😀

Хотел бы посоветоваться с уважаемыми Смарт-Лабовцами по поводу перспектив котировок акций большой четверки фондового рынка США – FAAG (Facebook, Amazon, Apple, и Google (Alphabet)).

С чего вдруг возник вопрос? Росли, растут и будут расти – ведь это, казалось, бы очевидно. И в то же время, на мой взгляд всё не так просто.

__________

Как Вы знаете, в четверг (30.07.2020) Facebook, Apple и Amazon победоносно опубликовали свои финансовые результаты за 2 квартал 2020 г. (Google также опубликовала свой отчёт, но не столь победоносно).

Инвесторы весьма позитивно восприняли эту новость и на следующий день котировки акций мега-капов уверенно пошли вверх. Так, во время пятничной сессии акции Apple выросли на 10% и достигли исторического максимума, Facebook – на 8% и также достигли исторического максимума, Amazon – «всего» на 4%, немного не дотянув до исторического максимума.

( Читать дальше )

Американские эмитенты: итоги парада планет

- 31 июля 2020, 09:30

- |

Доброе утро, друзья!

Вчерашний парад планет (одновременная публикация финансовых отчетов Facebook, Apple, Amazon и Alphabet (Google)) прошёл без апокалипсиса.

Не буду приводить финансовые показатели и коэффициенты – об этом сегодня аналитики напишут предостаточно. Ограничимся тем, что все гиганты фондового рынка США отчитались лучше ожиданий аналитиков и уверенно выросли на постмаркете.

В свете хорошей отчетности Мега-Капов, вчерашние 33% падения ВВП США, сегодня видятся каким-то кошмарным сном, о котором лучше поскорее забыть.

Действительно, ограничительные меры в США, которые привели к столь сильному падению ВВП во 2 квартале, сейчас уже по большей части сняты и риски повторения этого кошмара — минимальны. Это означает, что падение 2 квартала было давно и неправда.

Так хочется думать. В это хочется верить. Поэтому все инвесторы безумно рады тому, что технологические гиганты США опубликовали хорошие финансовые результаты. На этом фоне фьючерсы на основные индексы США находятся в зеленой зоне, а от вчерашней просадки не осталось и следа.

( Читать дальше )

Американские эмитенты: парад планет

- 30 июля 2020, 19:28

- |

Добрый вечер, друзья!

Можно уверенно говорить, что сегодня – апогей сезона публикации квартальных финансовых отчетов в США. Через несколько часов, после закрытия торгов в америке, отчитаются крупнейшие компании мира: Facebook, Apple, Amazon и Alphabet (Google).

Публикация финансового отчета каждой из перечисленных компаний в отдельности – уже событие, а когда четыре крупнейшие компании отчитываются в один день – это просто парад планет для фондовых рынков.

Тем более, что происходит это после выволочки, которую устроили вчера в Конгрессе США первым лицам всех упомянутых компаний за предполагаемое злоупотребление своей властью на рынке и подавление конкурентов.

Ситуация нагнетается сегодняшней статистикой по ВВП США за 2 квартал, показавшей снижение на кошмарные 32,9%. Это стало самым сильным падением со времен Великой депрессии и американские фондовые рынки падают в некотором оцепенении.

( Читать дальше )

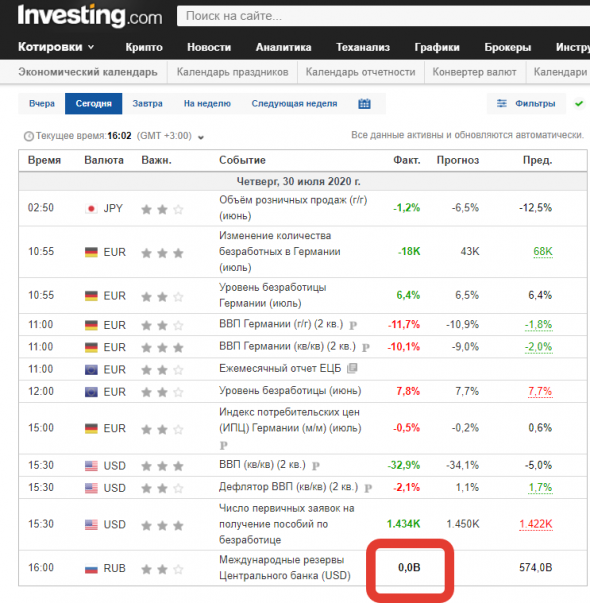

Обнуление резервов центробанка

- 30 июля 2020, 16:07

- |

Добрый день, друзья!

Вот и до центробанка дошло обнуление. По данным investing.com международные резервы ЦБ РФ на сегодня равны нулю (см. скрин).

Будем надеяться, что это просто глюк)))

Американские эмитенты: для чего козе баян?

- 19 июля 2020, 20:34

- |

Здравствуйте, Коллеги!

Прошу прощения за дублирование поста (https://smart-lab.ru/blog/634221.php). Похоже, что вопрос про казначейские акции не зашёл в пятницу вечером, поэтому я повторяю его, надеясь получить от Смарт-Лабовцев идеи зачем же всё-таки компании делают с собой этакое.

На днях я изучал финансовые показатели нового для меня американского эмитента – производителя телекоммуникационного оборудования с труднопроизносимым названием Ubiquiti (UI).

В первом приближении результаты эмитента за 1 квартал 2020 г. выглядят весьма достойно: рентабельность продаж составила 31 %, рост выручки к АППГ превысил 18% (и это в условиях пандемии!), а коэффициент текущей ликвидности на конец квартала превысил 2,7х.

Однако, открыв пассив баланса я обнаружил, что собственный капитал компании глубоко отрицателен: при активах в $621M долгов у компании на $977M, то есть собственный капитал составляет минус $356M (

( Читать дальше )

Американские эмитенты: для чего козе баян?

- 17 июля 2020, 13:55

- |

Здравствуйте, Коллеги!

На днях я изучал финансовые показатели нового для меня американского эмитента – производителя телекоммуникационного оборудования с труднопроизносимым названием Ubiquiti (UI).

В первом приближении результаты эмитента за 1 квартал 2020 г. выглядят весьма достойно: рентабельность продаж составила 31 %, рост выручки к АППГ превысил 18% (и это в условиях пандемии!), а коэффициент текущей ликвидности на конец квартала превысил 2,7х.

Однако, открыв пассив баланса я обнаружил, что собственный капитал компании глубоко отрицателен: при активах в $621M долгов у компании на $977M, то есть собственный капитал составляет минус $356M (минус 57% от валюты баланса). Для сравнения: многострадальная российская Авиакомпания «ЮТэйр», шансы на спасение которой от банкротства стремятся к нулю (если не поможет государство), имеет отрицательный собственный капитал «всего» минус

( Читать дальше )

Американские эмитенты: обзор компании Match Group

- 12 июля 2020, 15:39

- |

Всем привет!

Специально для канала Лимон на чай мной была проведена оценка конкурентного потенциала компании Match Group.

Компания Match Group (MTCH) была основана в 2009 году. Основной вид деятельности – разработка сетевых платформ и мобильных приложений для знакомства физических лиц. Компания управляет портфелем брендов, в числе которых такие широко известные как Tinder, Match, Meetic, OkCupid, Hinge, Pairs, PlentyOfFish, OurTime, а также ряд других.

Всё большее проникновение информационных технологий во все сферы нашей жизни (включая личные отношения) обусловило высокую востребованность сервисов компании, а также рост денежных потоков и капитализации эмитента. Так, с 2015 по 2019 гг. годовая выручка компании увеличилась с 910 до 2 051 млн. USD, а цена акции выросла с 15 до 85 USD.

Финансовые показатели компании за 1 квартал 2020 г. также впечатляют: квартальная выручка выросла до 545 млн. USD, превысив выручку за аналогичный период прошлого года на 17%. Чистая прибыль превысила 160 млн. USD, а рентабельность продаж составила 29 %. Коэффициент текущей ликвидности превысил 2,7х (более подробно с финансовыми показателями можно ознакомиться здесь).

( Читать дальше )

Американские эмитенты: а что, так тоже можно было?

- 11 июля 2020, 19:46

- |

Добрый субботний вечер, друзья!

Изучая новости различных американских эмитентов на Yahoo Finance, я периодически вижу рекламу Zacks, предлагающую получить список 7 лучших акций на ближайший месяц:

Сразу же отмечу, что я скептически отношусь к подобного рода рекламным предложениям. Во-первых, общеизвестно, что бесплатный грааль может быть только в мышеловке и на Смарт-Лабе.

Во-вторых, в молодости я уже покупал всевозможные «волшебные» списки, обучающие курсы и прочие хрустальные шары, позволяющие «разогнать депозит с 10 000 $ до 1 000 000 $ всего за год». К сожалению, ни один из них ни богатства, ни славы мне не принёс, в силу чего заново наступать на эти грабли не вижу никакого смысла.

В то же время, эта реклама так часто попадалась мне на глаза, что в начале мая 2020 года я всё же не удержался и кликнул по ссылке. Здесь я с удивлением обнаружил, что доходность предлагаемых списков более чем в два раза опережает динамику индекса S&P 500, составляя в среднем 24% годовых в долларах.

( Читать дальше )

Где посмотреть средневзвешенный курс доллара?

- 08 июля 2020, 08:55

- |

Раньше на сайте ЦБ РФ (вот точная ссылка: http://www.cbr.ru/statistics/?PrtId=svs#QA_Par_57946) была удобная экселевская таблица со средневзвешенными курсами доллара и евро по кварталам, полугодиям и годам.

Сейчас дизайн сайта обновился и я никак не могу найти эту табличку. Можно, конечно, выгрузить данные и самому посчитать (с Инвестинга или Финама), но готовые показатели брать удобнее.

Подскажите, кто в курсе, где сейчас размещена эта статистика на сайте ЦБ? Может быть кто-то знает, на каких других сайтах есть указанная информация?

Заранее благодарю.

теги блога Воронов Дмитрий

- FORTS

- ABIOMED

- Activision Blizzard

- Applied Materials

- Arista Networks

- Celgene

- Crocs

- Electronic Arts

- GameStop

- General Electric

- General Electric Company

- Google Alphabet

- HeadHunter

- IMOEX

- Incyte

- Intel

- Intuit

- IPO

- IPO 2024

- KLA

- Mail.ru Group

- MSCI Inc.

- Ozon

- P/E

- Robinhood

- S&P500

- S&P500 фьючерс

- treasuries

- Ubiquiti

- Visa

- VK

- Xilinx

- акции

- акции США

- американские акции

- американские эмитенты

- американский рынок

- анализ акций

- Астра

- банки

- Белорусия

- Белуга Групп

- брокеры

- ВВП

- вклады

- вопрос

- Депозиты

- дивиденды

- Доллар рубль

- европа

- Екатеринбург

- золото

- игры

- Индекс МБ

- интел

- инфляция

- инфляция в России

- инфоцыгане

- Китай

- китайский фондовый рынок

- Ключевая ставка ЦБ РФ

- Комон

- коронавирус

- Коэффициент Грэма

- ММВБ

- МосБиржа

- нефть

- Облигации

- обнуление

- опционы

- отчеты МСФО

- ОФЗ

- падение

- ПИФ

- прогноз по акциям

- прогнозы

- рецессия

- Русская Аквакультура

- Сбербанк

- Сбербанк брокер

- СВО

- Северо-Западное Пароходство

- смартлаб

- срочный рынок

- ставка дисконтирования

- Сургутнефтегаз

- США

- торговые сигналы

- трейдинг

- Украина

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- фьючерс ртс

- ЦБ РФ

- экономика России

- Яндекс