комментарии Воронов Дмитрий на форуме

-

Делистинг китайских телекоммуникационных компаний ❓

Делистинг китайских телекоммуникационных компаний ❓

Добрый день, Друзья!

Скажите, кто в курсе: чем всё-таки закончилась история с китайскими телекоммуникационными компаниями (China Telecom, China Mobile и China Unicom). Их делистингуют с NYSE или оставляют?

Авто-репост. Читать в блоге >>> Делистинг китайских телекоммуникационных компаний ❓

Делистинг китайских телекоммуникационных компаний ❓

Добрый день, Друзья!

Скажите, кто в курсе: чем всё-таки закончилась история с китайскими телекоммуникационными компаниями (China Telecom, China Mobile и China Unicom). Их делистингуют с NYSE или оставляют?

Авто-репост. Читать в блоге >>> ❓ РТС vs S&P 500: куда инвестировать в 2021 году?

❓ РТС vs S&P 500: куда инвестировать в 2021 году?

Добрый вечер, друзья!

⭐️ Подводя итоги 2020 года, весьма актуальным является ответ на вопрос о том, какой из рынков показал бОльшую доходность: российский или американский.

С одной стороны, мы знаем, что индекс МосБиржи вырос за 2020 г. на 8,0%, а индекс S&P 500 – на 16,3%. В то же время, необходимо принимать во внимание то, что дивидендная доходность американских эмитентов как правило составляет лишь 1-2%, что значительно ниже дивидендной доходности российских компаний, составляющей в среднем 6-8%. Следовательно, для того, чтобы оценивать доходность этих рынков, необходимо оперировать полной доходностью, то есть доходностью с учетом дивидендов.

❗ Кроме того, при сопоставлении доходности индексов важно учитывать курсовые соотношения рубля и доллара. Так, в 2020 г. году полная доходность рублёвого индекса МосБиржи составила 14,8%, что в первом приближении выглядит неплохо.

Однако, с учётом девальвации рубля, которая составила 16,7% за 2020 год, долларовая доходность российских акций превращается в убыточность. Поэтому для оценки доходностей индексов мы будем использовать не рублёвый индекс МосБиржи, а долларовый индекс РТС полной доходности (RTSTR, см.

Авто-репост. Читать в блоге >>> ❓ РТС vs S&P 500: куда инвестировать в 2021 году?

❓ РТС vs S&P 500: куда инвестировать в 2021 году?

Добрый вечер, друзья!

⭐️ Подводя итоги 2020 года, весьма актуальным является ответ на вопрос о том, какой из рынков показал бОльшую доходность: российский или американский.

С одной стороны, мы знаем, что индекс МосБиржи вырос за 2020 г. на 8,0%, а индекс S&P 500 – на 16,3%. В то же время, необходимо принимать во внимание то, что дивидендная доходность американских эмитентов как правило составляет лишь 1-2%, что значительно ниже дивидендной доходности российских компаний, составляющей в среднем 6-8%. Следовательно, для того, чтобы оценивать доходность этих рынков, необходимо оперировать полной доходностью, то есть доходностью с учетом дивидендов.

❗ Кроме того, при сопоставлении доходности индексов важно учитывать курсовые соотношения рубля и доллара. Так, в 2020 г. году полная доходность рублёвого индекса МосБиржи составила 14,8%, что в первом приближении выглядит неплохо.

Однако, с учётом девальвации рубля, которая составила 16,7% за 2020 год, долларовая доходность российских акций превращается в убыточность. Поэтому для оценки доходностей индексов мы будем использовать не рублёвый индекс МосБиржи, а долларовый индекс РТС полной доходности (RTSTR, см.

Авто-репост. Читать в блоге >>> Activision Blizzard (ATVI) vs Electronic Arts (EA)

Activision Blizzard (ATVI) vs Electronic Arts (EA)

Добрый день, друзья!

Прошу помощи Смарт-Лабовцев в поиске ответа на вопрос о сезонности выручки у разработчиков электронных игр.

Суть вопроса в следующем. Компании Activision Blizzard (ATVI) и Electronic Arts (EA) являются ведущими разработчиками электронных игр. Поскольку их бизнес-модели очень схожи, то можно ожидать, что и сезонность их выручки также должна быть похожей.

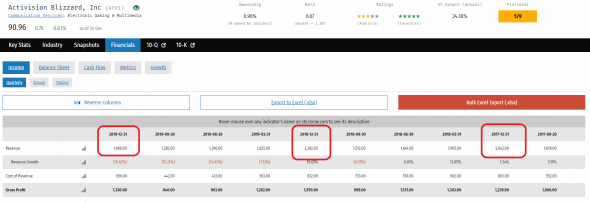

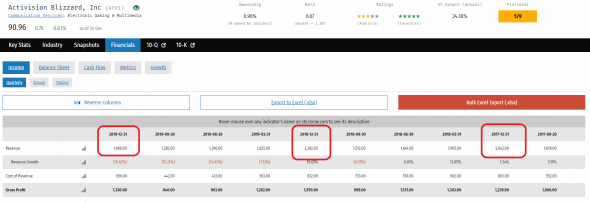

У Activision Blizzard наблюдается ярко выраженная рождественская сезонность выручки (см. таблицу), которая проявляется в том, что продажи в 4 квартале на 55-60% больше, чем в 3 квартале. С учётом того, что электронные игры часто становятся подарком на рождество, это выглядит вполне логичным .

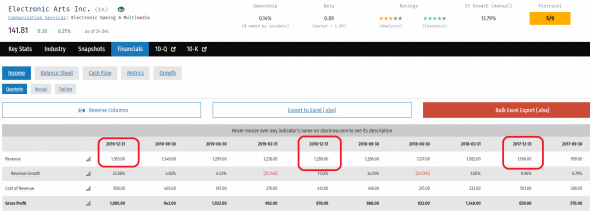

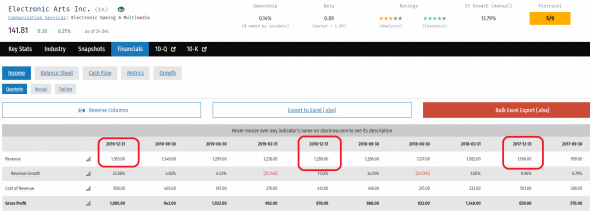

В то же время, у выручки Electronic Arts схожей сезонности не наблюдается: если рождественский рост и случается, то он не превышает 20% по сравнению с 3 кварталом (см. ниже).

Авто-репост. Читать в блоге >>> Activision Blizzard (ATVI) vs Electronic Arts (EA)

Activision Blizzard (ATVI) vs Electronic Arts (EA)

Добрый день, друзья!

Прошу помощи Смарт-Лабовцев в поиске ответа на вопрос о сезонности выручки у разработчиков электронных игр.

Суть вопроса в следующем. Компании Activision Blizzard (ATVI) и Electronic Arts (EA) являются ведущими разработчиками электронных игр. Поскольку их бизнес-модели очень схожи, то можно ожидать, что и сезонность их выручки также должна быть похожей.

У Activision Blizzard наблюдается ярко выраженная рождественская сезонность выручки (см. таблицу), которая проявляется в том, что продажи в 4 квартале на 55-60% больше, чем в 3 квартале. С учётом того, что электронные игры часто становятся подарком на рождество, это выглядит вполне логичным .

В то же время, у выручки Electronic Arts схожей сезонности не наблюдается: если рождественский рост и случается, то он не превышает 20% по сравнению с 3 кварталом (см. ниже).

Авто-репост. Читать в блоге >>>

⭐️ Американские эмитенты: компания Intuit

⭐️ Американские эмитенты: компания Intuit

Добрый вечер, друзья!

В конце сентября я делился своей инвестиционной идеей по американской компании Intuit (INTU), которая специализируется на онлайн-сервисах для самозанятых, предпринимателей и малых предприятий США и Канады по бухгалтерскому учёту и управлению финансами (https://smart-lab.ru/blog/648656.php).

Тогда я пришёл к выводу о том, что основной показатель, на который следует обратить внимание в предстоящей отчетности компании – динамика выручки.На прошлой неделе компания Intuit опубликовала свои финансовые результаты за 3 квартал 2020 г.

Начнём с оценки продаж. За прошедший квартал рост выручки Intuit к АППГ составил 14%, что весьма неплохо для текущих условий. Похоже, что удалённый характер услуг компании во время карантина весьма востребован, что нивелирует падение спроса со стороны малого бизнеса из-за локдауна.

Авто-репост. Читать в блоге >>>

❓ IPO Ozon

Всем привет!

Читаю в ленте новостей про IPO Ozon: "Sberbank CIB оценил стоимость всей компании перед размещением в $4–8,5 млрд. VTB Capital представил свой диапазон — $4,7–7,1 млрд. Goldman Sachs оценивает капитализацию Ozon в $6–12 млрд".

Друзья, как может быть такой огромный разброс в оценках? Вроде бы все пользуются одинаковыми методиками и одинаковыми терминалами Блумберга, а разброс оценки между разными банками – в три раза! Даже в рамках одного оценщика границы диапазона расходятся на 100%.

Никак не могу понять: какие допущения при расчёте NPV должны отличаться, чтобы получить такую погрешность в расчётах?

Авто-репост. Читать в блоге >>>

Воронов Дмитрий, Думаю,

1. оценивать бизнес можно с разных сторон, разными методологиями. Сравнением с аналогом, по продажам, по прибыли, по активам, ну в общем с разных сторон подходить к вопросу...

2. Посмотрите на Яндекс — фундаментально он выше справедливых цен раза в 2. Но результат вы видите…

это рынок, и здесь мы видим zoom, который стОит (условно) как газпром.

Дмитрий Минайчев, оценщики применяют одинаковые методики и находят средневзвешенное значение стоимости компании. Как может быть такая большая разница?

Воронов Дмитрий, как человек, имеющий один из дипломов оценщика могу вам ответить — легко

Kromnomo, назовите, пожалуйста, конкретные допущения в силу которых результаты оценки могут столь существенно отличаться

Воронов Дмитрий, например процент роста выручки при доходном подходе

Kromnomo, что же он может в разы отличаться у разных аналитиков?

Воронов Дмитрий, вы просили одно допущение. А представьте что оценка бизнеса это многофакторная модель и у этой модели каждое из допущений немного отличается. Разброс будет уже по экспоненте...

Кроме того, оценщик обязан использовать в своей оценки все три подхода: доходный, сравнительный и затратный. При этом «усреднение» оценки происходит с помощью коэффициента участия каждого из полученных результатов в итоговой оценке.

При каждом из подходов получаются разные результаты и это понятно. К примеру, все оценщики при своей оценке использовани одинаковые модели и одинаковые допущения и получили следующие результаты: При затратном, к примеру, оценка может быть 100 у.е., при сравнительном 300 у.е. а при доходном 1000 у.е.

Какова рыночная оценка? Можно просто найти «среднюю», получится 467 у.е

А кто то из экспертов скажет что затратный подход более весомый и ему нужно отдать долю 60% а доходный вообще малопрогнозируемый в текущих условиях и ему всего 5%, тогда «средняя» будет уже 215 у.е. А третий эксперт обоснует, что только доходный подход показывает истинную оценку и ему отводит 90% веса а всем остальным по 5%, тогда «средняя уже получается 920 у.е.

Вот вам и разброс 920 у.е. 467 у.е и 215 у.е. И это все при одинаковых моделях

Оценка еще та наука, как юриспруденция. Есть свершившийся факт, подсудимый за решеткой и только ловкость одной из сторон (адвоката или прокурора) может склонить судью к выбору вердикта. И тот и другой пользуются одними и теми же законами и фактами, но стараются трактовать их в свою пользу

Kromnomo, благодарю за развернутый пример. Хороший пример с юриспруденцией. Получается, что такая оценка — что дышло: куда повернёшь, туда и вышло.

❓ IPO Ozon

Всем привет!

Читаю в ленте новостей про IPO Ozon: "Sberbank CIB оценил стоимость всей компании перед размещением в $4–8,5 млрд. VTB Capital представил свой диапазон — $4,7–7,1 млрд. Goldman Sachs оценивает капитализацию Ozon в $6–12 млрд".

Друзья, как может быть такой огромный разброс в оценках? Вроде бы все пользуются одинаковыми методиками и одинаковыми терминалами Блумберга, а разброс оценки между разными банками – в три раза! Даже в рамках одного оценщика границы диапазона расходятся на 100%.

Никак не могу понять: какие допущения при расчёте NPV должны отличаться, чтобы получить такую погрешность в расчётах?

Авто-репост. Читать в блоге >>>

Воронов Дмитрий, Думаю,

1. оценивать бизнес можно с разных сторон, разными методологиями. Сравнением с аналогом, по продажам, по прибыли, по активам, ну в общем с разных сторон подходить к вопросу...

2. Посмотрите на Яндекс — фундаментально он выше справедливых цен раза в 2. Но результат вы видите…

это рынок, и здесь мы видим zoom, который стОит (условно) как газпром.

Дмитрий Минайчев, оценщики применяют одинаковые методики и находят средневзвешенное значение стоимости компании. Как может быть такая большая разница?

Воронов Дмитрий, как человек, имеющий один из дипломов оценщика могу вам ответить — легко

Kromnomo, назовите, пожалуйста, конкретные допущения в силу которых результаты оценки могут столь существенно отличаться

Воронов Дмитрий, например процент роста выручки при доходном подходе

Kromnomo, что же он может в разы отличаться у разных аналитиков?

❓ IPO Ozon

Всем привет!

Читаю в ленте новостей про IPO Ozon: "Sberbank CIB оценил стоимость всей компании перед размещением в $4–8,5 млрд. VTB Capital представил свой диапазон — $4,7–7,1 млрд. Goldman Sachs оценивает капитализацию Ozon в $6–12 млрд".

Друзья, как может быть такой огромный разброс в оценках? Вроде бы все пользуются одинаковыми методиками и одинаковыми терминалами Блумберга, а разброс оценки между разными банками – в три раза! Даже в рамках одного оценщика границы диапазона расходятся на 100%.

Никак не могу понять: какие допущения при расчёте NPV должны отличаться, чтобы получить такую погрешность в расчётах?

Авто-репост. Читать в блоге >>>

Воронов Дмитрий, Думаю,

1. оценивать бизнес можно с разных сторон, разными методологиями. Сравнением с аналогом, по продажам, по прибыли, по активам, ну в общем с разных сторон подходить к вопросу...

2. Посмотрите на Яндекс — фундаментально он выше справедливых цен раза в 2. Но результат вы видите…

это рынок, и здесь мы видим zoom, который стОит (условно) как газпром.

Дмитрий Минайчев, оценщики применяют одинаковые методики и находят средневзвешенное значение стоимости компании. Как может быть такая большая разница?

Воронов Дмитрий, как человек, имеющий один из дипломов оценщика могу вам ответить — легко

Kromnomo, назовите, пожалуйста, конкретные допущения в силу которых результаты оценки могут столь существенно отличаться

❓ IPO Ozon

Всем привет!

Читаю в ленте новостей про IPO Ozon: "Sberbank CIB оценил стоимость всей компании перед размещением в $4–8,5 млрд. VTB Capital представил свой диапазон — $4,7–7,1 млрд. Goldman Sachs оценивает капитализацию Ozon в $6–12 млрд".

Друзья, как может быть такой огромный разброс в оценках? Вроде бы все пользуются одинаковыми методиками и одинаковыми терминалами Блумберга, а разброс оценки между разными банками – в три раза! Даже в рамках одного оценщика границы диапазона расходятся на 100%.

Никак не могу понять: какие допущения при расчёте NPV должны отличаться, чтобы получить такую погрешность в расчётах?

Авто-репост. Читать в блоге >>>

Воронов Дмитрий, Думаю,

1. оценивать бизнес можно с разных сторон, разными методологиями. Сравнением с аналогом, по продажам, по прибыли, по активам, ну в общем с разных сторон подходить к вопросу...

2. Посмотрите на Яндекс — фундаментально он выше справедливых цен раза в 2. Но результат вы видите…

это рынок, и здесь мы видим zoom, который стОит (условно) как газпром.

Дмитрий Минайчев, оценщики применяют одинаковые методики и находят средневзвешенное значение стоимости компании. Как может быть такая большая разница? ❓ IPO Ozon

❓ IPO Ozon

Всем привет!

Читаю в ленте новостей про IPO Ozon: "Sberbank CIB оценил стоимость всей компании перед размещением в $4–8,5 млрд. VTB Capital представил свой диапазон — $4,7–7,1 млрд. Goldman Sachs оценивает капитализацию Ozon в $6–12 млрд".

Друзья, как может быть такой огромный разброс в оценках? Вроде бы все пользуются одинаковыми методиками и одинаковыми терминалами Блумберга, а разброс оценки между разными банками – в три раза! Даже в рамках одного оценщика границы диапазона расходятся на 100%.

Никак не могу понять: какие допущения при расчёте NPV должны отличаться, чтобы получить такую погрешность в расчётах?

Авто-репост. Читать в блоге >>> ❓ IPO Ozon

❓ IPO Ozon

Всем привет!

Читаю в ленте новостей про IPO Ozon: "Sberbank CIB оценил стоимость всей компании перед размещением в $4–8,5 млрд. VTB Capital представил свой диапазон — $4,7–7,1 млрд. Goldman Sachs оценивает капитализацию Ozon в $6–12 млрд".

Друзья, как может быть такой огромный разброс в оценках? Вроде бы все пользуются одинаковыми методиками и одинаковыми терминалами Блумберга, а разброс оценки между разными банками – в три раза! Даже в рамках одного оценщика границы диапазона расходятся на 100%.

Никак не могу понять: какие допущения при расчёте NPV должны отличаться, чтобы получить такую погрешность в расчётах?

Авто-репост. Читать в блоге >>> ❓ IPO Ozon

❓ IPO Ozon

Всем привет!

Читаю в ленте новостей про IPO Ozon: "Sberbank CIB оценил стоимость всей компании перед размещением в $4–8,5 млрд. VTB Capital представил свой диапазон — $4,7–7,1 млрд. Goldman Sachs оценивает капитализацию Ozon в $6–12 млрд".

Друзья, как может быть такой огромный разброс в оценках? Вроде бы все пользуются одинаковыми методиками и одинаковыми терминалами Блумберга, а разброс оценки между разными банками – в три раза! Даже в рамках одного оценщика границы диапазона расходятся на 100%.

Никак не могу понять: какие допущения при расчёте NPV должны отличаться, чтобы получить такую погрешность в расчётах?

Авто-репост. Читать в блоге >>> ⭐️ Американские эмитенты: Cable One

⭐️ Американские эмитенты: Cable OneЗдравствуйте, друзья!

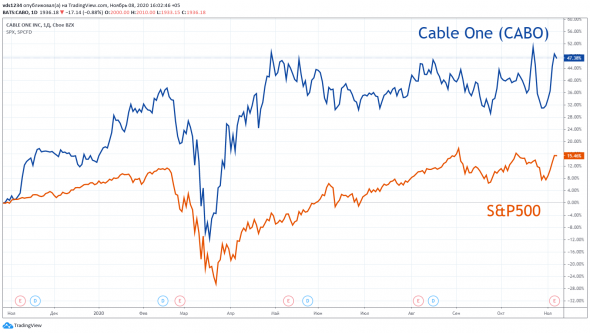

Совсем недавно мы оценивали инвестиционные перспективы американской компании Cable One (CABO), которая является провайдером услуг широкополосной связи, включая высокоскоростной Интернет, передовые решения на основе Wi-Fi, кабельное и спутниковое телевидение, а также телефонию (https://smart-lab.ru/blog/653817.php).

Тогда мы отмечали, что следует дождаться отчетности эмитента за 3 квартал 2020 г., и, если подтвердится дальнейший рост выручки, то можно будет рассматривать акции Cable One для формирования долгосрочного инвестиционного портфеля.

На прошедшей неделе был опубликован отчёт компании за 3 квартал 2020 г., согласно которому рост выручки компании к АППГ составил 19%.

Авто-репост. Читать в блоге >>>

Очень похоже на технический отскок.

Greeeeezly, мне кажется последняя Ваша версия ближе всего к истине: в конце октября НОВАТЭК быстрее других падал, поэтому в начале ноября резвее других отскакивает. ❓ Конвертация акций Celgene в акции Bristol-Myers Squibb

❓ Конвертация акций Celgene в акции Bristol-Myers Squibb

Коллеги, подскажите, кто-то сталкивался с подобной ситуацией?

У моей знакомой были акции Celgene. Как известно, в конце прошлого года их поглотила компания Bristol-Myers Squibb. Поэтому акции Celgene на брокерском счету успешно конвертировались в акции Bristol-Myers Squibb, а также на брокерском счёте появилось дополнительно по 50$ за каждую акцию Celgene (в соответствии с условиями конвертации).

Совсем неожиданно, в сентябре 2020г. брокер (КИТ Финанс) списал с лицевого счёта моей знакомой 1800 рублей за квартал (по 600 руб. в месяц) за депозитарные услуги по учёту НФИ (иностранных финансовых инструментов, не квалифицированных в качестве ценных бумаг).

Можно предположить, что указанные НФИ возникли из дополнительного условия конвертации акций: за каждую акцию Celgene акционеры получали право на дополнительную выплату в размере $9 при достижении определенных условий.

Подскажите, пожалуйста, как избавиться от этих НФИ для того, чтобы не платить вечно эту депозитарную комиссию?

Заранее благодарю.

Авто-репост. Читать в блоге >>> ⭐️ Сургутнефтегаз: тайна третьей планеты

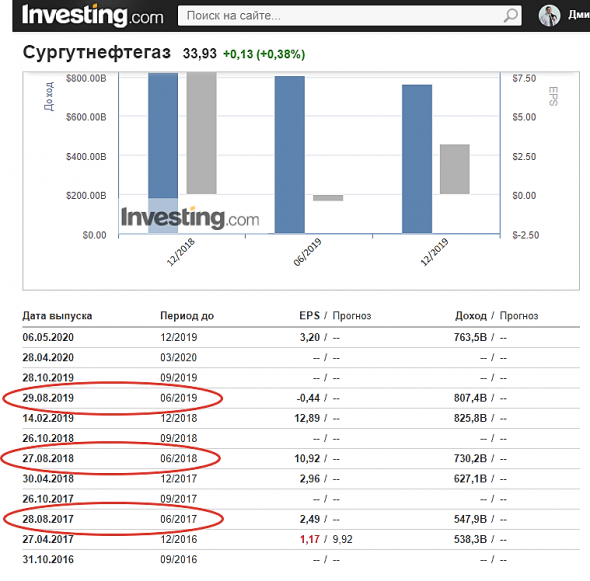

⭐️ Сургутнефтегаз: тайна третьей планетыДобрый день, друзья!

Прошу Смарт-Лабовцев помочь разгадать очередную загадку, которую нам подкинула самая таинственная публичная компания российского фондового рынка.Конечно же, Вы поняли, что речь идёт о Сургутнефтегазе («Сургуч» — как ласково его прозвали российские инвесторы). Чем известен этот нефтегазовый гигант? Тем, что о нём почти ничего не известно. Абсолютно непрозрачная структура собственников и абсолютно непрозрачная схема бизнеса.

🚀 Все помнят, как в сентябре прошлого года котировки акций Сургутнефтегаза начали стремительный взлёт, показав к концу года рост почти в 100% (за 4 месяца!!!). До сих пор никто не знает факторов и причин того ошеломительного роста.

😀 Эта таинственность могла бы показаться забавной, если бы не тот факт, что Сургутнефтегаз входит в Топ-10 эмитентов РФ по капитализации и является «голубой фишкой» российского фондового рынка. Вот такой он, российский фондовый рынок. Однако, топик не об этом.

Авто-репост. Читать в блоге >>>

Ребята, никого не смущает отсутствие отчетности по МСФО за 6 месяцев?

В прошлые года, стабильно в конце августа публиковались финансовые результаты. Возникают смутные сомнения, что что-то нехорошее в отчетности ретушируют.

Воронов Дмитрий, а вот интересно www.e-disclosure.ru/portal/files.aspx?id=312&type=4 почему-то полугодовая есть только за 2019й год, хотя в новостях находится и например за 2018…

zzznth, и в архиве на своём сайте поудаляли. Я уже много лет слежу за этой компанией — они стабильно в конце августа публикуют отчетность. Я поэтому и удивляюсь.

P. S. Пандемия может быть поводом для задержки публикации текущей отчетности. Но зачем удалять старые данные?

Воронов Дмитрий, а вы не думали над тем, что если Сургут хранит долларовую кубышку в российских банках, то он по сути является заложником банковской системы? Объясняю — все валютные депозиты юридических лиц в российских банках на 01.01.2020 6 293 446 432 тыс.руб. или чуть больше 100 млрд.дол. ( kuap.ru/banks/ranks/deps_jl/na/0-2-0-10000-0-1-0-1-0-0/2020-09-01/2020-01-01/ ) При этом все валютные пассивы клиентов составляют 14 849 831 608 тыс. руб.(http://kuap.ru/banks/ranks/customer/na/0-2-0-10000-0-1-0-1-0-0/2020-09-01/2020-01-01/). При кубышке Сургута в 2 966 млрд. руб., если она размещена в рос.банках, то она составляет 46% от валютных депозитов ЮЛ и почти 20% от всех валютных пассивов. То есть вывести ее из банков будет очень не просто — заместить такой объем валютных пассивов по сути может только ЦБ в нашей стране. Поэтому для меня основной риск это даже не возможная перекладка в акции, просто потому что не думаю что это возможно осуществить быстро, а то что валютную кубышку в принципе не получится вернуть из банковской системы. Опять таки, это при условии, что кубышку держат в России, а я думаю — это так. Иначе на нее бы уже наложили санкции в западных банках.

Кирилл Кубасов, абсолютно согласен с Вашей оценкой. Причём самая засада в том, что кубышку придётся изымать (иначе как объяснить акционерам зачем держать деньги мёртвым грузом) и сформулированные Вами риски — реализуются.