Русский инвестор

Копить деньги просто ч.3

- 21 сентября 2024, 12:40

- |

начало

Начав постоянно работать, я разумеется, продолжил откладывать деньги. Это было не сложно, на первых порах я все ещё продолжал жить с родителями, и мои расходы были минимальными. Всю зарплату я всегда откладывал сразу в специальную коробочку в ящике письменного стола в которой была бумажка с записями прихода и расхода. Фактически, это была моя первая домашняя бухгалтерия.

Расходовал я не много, брал себе что-то около 500-700 рублей в неделю, на еду и проезд. Несколько тысяч могло уходить на то, чтобы отдохнуть на выходные с друзьями. Продукты домой покупал скорее эпизодически (ещё не мог перестроится). С больших денежных приходов (премий) покупал домой мелкую бытовую технику. В общем, в итоге, на конец месяца, у меня никогда не оставалось меньше половины зарплаты, и деньги сами по себе копились. При этом я бы не сказал, что я себя в чём то прям сильно ущемлял, я просто не тратил деньги на всякую ерунду.

Я откладывал деньги уже не на что то конкретное, а скорее уже по привычке, по инерции, что ли. По этому, возможно, детская копилка и какие-то финансовые цели у детей в детстве — это скорее хорошо. Только они должны сами это делать, а не вы за них. А для этого, у детей не должно быть всего в избытке. Такой вот парадокс.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 5 )

Копить деньги просто ч.2

- 21 сентября 2024, 12:21

- |

Что касается меня, то я копил деньги всегда, с самого детства, сколько себя помню.

По этому вопрос как научиться копить деньги для меня никогда не стоял. Скорее даже наоборот, хочется иногда немного придушить внутреннего Скруджа и перестать столь эффективно расходовать средства. Но увы, такой уж я человек.

Честно, не знаю как и почему так получилось, что я стал накопителем, а не транжирой. В детстве у меня были примеры как рационального, так и безрассудного финансового поведения.

Почему я выбрал именно такую модель поведения — непонятно.

Вначале, ребенком, я копил на игрушки. Собирал Киндеры, наборы Лего, каких-то фирменных солдат с аксессуарами и двигающимися конечностями. Позже, копил на игровую приставку.

Объекты и цели накоплений находились всегда. Это сейчас детям практически нечего хотеть, а я шел из музыкальной школы домой два часа пешком, потому что, кроме как на проезд, денег мне особо не давали, а моих накоплений не хватало на моего нового солдатика.

В 14 лет я самостоятельно пошел и открыл сберкнижку в сберкассе. Быстро смекнул, что такое процентный доход, и оценил, что неплохо бы иметь капитал, который будет давать пассивный доход. Тогда суммы в несколько миллионов, казалось достаточной, чтобы заменить доход от работы…

( Читать дальше )

Копить деньги просто

- 18 сентября 2024, 09:37

- |

Один из давно интересующих меня вопросов на тему финансов — почему одни люди склонны к накопительству, а другие к транжирству? Почему одни, даже располагая небольшими средствами — копят миллионы, а другие имеют шикарный доход и одни лишь долги по кредитам вместо накоплений.

Если найти ответ на этот вопрос, то теоретически, можно всех людей сделать финансово благополучными.

Но практика показывает, что сколько бы умов не билось над этим вопросом, точного ответа на этот вопрос нет.

Но он есть у нейросети. Для того чтобы откладывать деньги необходима цель, привычка откладывать, выработанная повторениями, и дисциплина (вероятно, чтобы не срываться).

Оказывается всё просто!

А вы всегда откладывали деньги, или пришли к этому сознательно в определенном возрасте, или после определенных событий?!

17.09.2024 Станислав Райт — Русский Инвестор

Если вам интересна тема инвестиций и финансовой независимости, то вы можете подписаться на мой канал в Телеграмм. Там намного больше публикаций на данную тему, и можно прочитать практически обо всех семи годах инвестирования. К сожалению, на smart-lab я начал выкладывать информацию только недавно.

( Читать дальше )

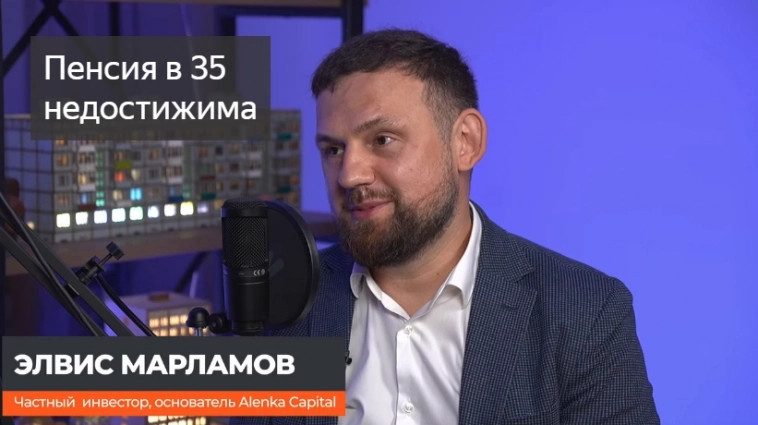

Финансовая независимость и ранняя пенсия недостижимы?!

- 15 сентября 2024, 14:11

- |

Попалось на досуге интересное и довольно неоднозначное интервью Элвиса Марламова Анару Бабайкину. Если, вдруг, кто не в курсе, Элвис — основатель инвестиционного сообщества «Аленка Капитал». Личность, как я понимаю, довольно известная в узких кругах (для меня не очень). Зарабатывает на независимой аналитике, инвестиционных идеях, платном демонстрации портфеля, автоследовании. По утверждению Элвиса, с 2010 года он увеличил свой счет боле чем в 100 раз.

Не буду пересказывать само интервью, если интересно, вы и сами сможете его послушать, но некоторые тезисы озвученные Элвисом, меня немного удивили, если не сказать позабавили (конечно, нельзя исключать, что это специальный пиар ход, для увеличения медийного эффекта от интервью).

Тезисно: Элвис утверждает, что ранняя пенсия в 35 лет недостижима. Приводит данные своих расчетов, и полчается, что если инвестировать 100000 в месяц с 22 до35 лет, то в конце срока можно только как раз на эти 100000 тысяч пассивного дохода. Тогда собственно, почему же не достижима?

( Читать дальше )

Ключевая ставка Центрального банка России — 19%

- 13 сентября 2024, 14:41

- |

Ключевая ставка Центрального банка России — 19%

Совет директоров Банка России 13 сентября 2024 года принял решение повысить ключевую ставку на 100 б.п., до 19% годовых. Текущее инфляционное давление остается высоким. Годовая инфляция по итогам 2024 года, вероятно, превысит июльский прогнозный диапазон 6,5–7,0%. Рост внутреннего спроса все еще значительно опережает возможности расширения предложения товаров и услуг. Требуется дополнительное ужесточение денежно-кредитной политики, для того чтобы возобновить процесс дезинфляции, снизить инфляционные ожидания и обеспечить возвращение инфляции к цели в 2025 году. Мы допускаем возможность повышения ключевой ставки на ближайшем заседании.

Соломоново решение видимо было найдено. Не 18 как многие предполагали, и не 20, как тоже многие предполагали. Центральный банк, по моим наблюдениям, вообще любит удивлять. Может быть сказалось то, что их слишком долго обвиняли в копировании ставки ФРС, или они просто глумятся над аналитиками, которые сколько не переобуваются, все равно редко когда угадывают действия регулятора.

( Читать дальше )

Мой портфель по состоянию на 09.09.2024

- 10 сентября 2024, 09:16

- |

Мой портфель по состоянию на 09.09.2024 (до начала торгов). Постепенно пытаюсь привести его к наиболее оптимальной для меня конфигурации, но пока он далёк от идеала. В настоящий момент 32 эмитента (последние 3 я приобрел совсем недавно), что, наверное, всё ещё многовато, но уже не 42, как было когда то.

Итак портфель состоит:

✅ Лукойл — 8,99%

✅ Татнефть-п — 7,5%

✅ Газпром нефть — 6,92%

✅ Сбербанк-п — 5,99%

✅ Сбербанк — 5,99%

✅ Роснефть — 5,94%

✅ Газпром — 5,21%

✅ Сургутнефтегаз-п — 5,21%

✅ Северсталь — 4,59%

✅ Норникель — 3,34%

✅ Башнефть-п — 3,14%

✅ МТС — 3,05%

✅ Новатэк — 2,86%

✅ НЛМК — 2,75%

✅ ММК — 2,73%

✅ МТС — 3,05%

✅ Ленэнерго-п — 2,72%

✅ Московская биржа — 2,57%

✅ Яндекс — 2,11%

✅ ФосАгро — 2,10%

✅ Алроса — 2,07%

✅ Ростелеком-п — 2,00%

✅ Россети ЦиП — 1,95%

✅ Распадская — 1,76%

✅ ВТБ — 0,92%

✅ Россети Волга — 0,86%

✅ Россети — 0,85%

( Читать дальше )

Предстоящие дивиденды

- 07 сентября 2024, 12:20

- |

Глянул свои предстоящие дивиденды в приложении брокера.

Ожидаю в сентябре-октябре выплат дивидендов от 10 компаний (из 27, которые на данный момент объявлены).

Северсталь

ФосАгро

Яндекс

Ростелеком-п

Банк СПБ

Татнефть-п

Новатэк

Газпром нефть

ММК

Алроса

Всего ожидаю выплаты более 70 тыс рублей дивидендов, которые пойдут в мою дивидендную копилку этого года.

06.09.2024 Станислав Райт — Русский Инвестор

Если вам интересна тема инвестиций и финансовой независимости, то вы можете подписаться на мой канал в Телеграмм. Там намного больше публикаций на данную тему, и можно прочитать практически обо всех семи годах инвестирования. К сожалению, на smart-lab я начал выкладывать информацию только недавно.

Что выгоднее: вклады или дивидендные акции

- 06 сентября 2024, 16:26

- |

Попалось очередное ретроспективное исследование со сравнением доходности различных инвестиционных инструментов за прошедшие 10 лет.

Специалисты «РБК Инвестиции» сравнили доходность инвестиций в акции, наличные доллары США и банковские депозиты различного срока.

Методика расчёта:

Доходность акций с учетом дивидендов считалась по динамике индекса полной доходности Московской биржи MCFTR с конца августа 2014 года по конец августа 2024 года. Дивиденды реинвестируются.

Доходность депозитов определялась с учетом сложного процента на основе средневзвешенных процентных ставок по вкладам физических лиц по данным ЦБ при условии выплаты процентов в конце срока и при рефинансировании процентов. Ставка месячного депозита в июле 2024 года взята как максимальная процентная ставка по вкладам в российских рублях десяти банков, привлекающих наибольший объем депозитов физических лиц.

Доходность вложений в доллар США определялась по динамике официальных курсов ЦБ на 1 сентября 2014 и 2024 годов.

По моему скромному мнению, для более корректных выводов, не хватает как минимум: облигаций, недвижимости, вкладов в валюте, золота. Также, необходимо было указать накопленную инфляцию за тот же период.

( Читать дальше )

Дефляция пришла

- 04 сентября 2024, 23:43

- |

Росстат впервые в 2024 году зафиксировал недельную дефляцию

В России впервые в 2024 году зафиксирована дефляция, сообщает Минэкономразвития со ссылкой на данные Росстата. В период с 27 августа по 2 сентября средние цены по широкому списку товаров снизились на 0,02%.

«В секторе продовольственных товаров на отчетной неделе цены снизились на -0,01%. Ускорилась дефляция на плодоовощную продукцию (-1,66%), на остальные продукты питания темпы роста цен снизились до 0,13%», — рассказали в министерстве.

B сегменте непродовольственных товаров рост цен замедлился до 0,08%. Продолжилось снижение темпов роста цен на легковые автомобили, подешевели электро- и бытовые товары.

В секторе услуг снижение цен ускорилось (-0,69%) за счет авиабилетов на внутренние рейсы (-8,85%) и услуг санаториев (-2,96%).

Все зазеленело и заколосилось. Индекс Мосбиржи 2 605,15.

Видимо тот самый позитив, которого не хватало нашему рынку.

Теперь уже и решение по повышению ключевой ставки ЦБ на заседании 13 сентября не выглядит так однозначно.

( Читать дальше )

Реинвестирую дивиденды

- 04 сентября 2024, 23:00

- |

Кроме того, войдя во вкус, немного перетряхнул свой портфель.

Расстался с: ТГК-1, Мосэнерго, НМТП, АВИСМА.

Докупал: Лукойл, Газпром нефть, Татнефть-п, Новатэк, Северсталь, НЛМК, ММК, Сургутнефтегаз-п, Роснефть, Сбербанк, Ростелеком-п, Алроса, Норникель, МТС, Московская биржа, Башнефть-п, Мечел-п, Яндекс, Астра.

Открыл новые позиции: Транснефть-п, Банк Санкт-Петербург.

Сегодня всё уже зазеленело и радует глаз инвесторов. Но это может быть лишь скромный отскок, после длительного падения.

Готов к штурму медведями новых низин. Деньги на покупки есть.

😎🍿

03.09.2024 Станислав Райт — Русский Инвестор

Если вам интересна тема инвестиций и финансовой независимости, то вы можете подписаться на мой канал в Телеграмм. Там намного больше публикаций на данную тему, и можно прочитать практически обо всех семи годах инвестирования. К сожалению, на smart-lab я начал выкладывать информацию только недавно.

( Читать дальше )

теги блога Русский инвестор

- IMOEX

- акции

- аренда

- банк

- банки

- биржа

- Брокер

- вклад

- вклады

- Владимир Путин

- ВТБ

- Газпром

- Газпром нефть

- гараж

- государство

- денежный поток

- деньги

- депозит

- депозиты

- дети

- дивидендная политика

- дивидендное ралли

- Дивидендные акции

- дивидендные идеи

- дивидендные отсечки

- дивидендный портфель

- дивиденды

- дивиденды 2024

- долг

- доллар

- дом

- доход

- жизнь

- жильё

- здоровье

- ЗОЖ

- иис

- инвестирование

- инвестиции

- Инвестиции в акции

- инвестиции в недвижимость

- индекс

- Индекс ММВБ

- Индекс МБ

- инфляция

- инфляция в России

- ипотека

- история

- итоги года

- Калининград

- квартира

- ключевая ставка

- Ключевая ставка ЦБ РФ

- кредит

- кризис

- Лукойл

- льготы

- медвежий рынок

- МосБиржа

- Московская биржа

- накопления

- налог

- налогообложение на рынке ценных бумаг

- НДФЛ

- недвижимость

- Нефть

- облигации

- падение

- пассивный доход

- Пенсии

- пенсионные накопления

- Пенсия

- портфель

- портфель акций

- Портфель инвестора

- поступление дивидендов

- ранняя пенсия

- рантье

- реинвестирование

- рента

- Роснефть

- Россия

- сбер

- сбербанк

- Сбережения

- северсталь

- семья

- ставка ЦБ

- сургутнефтегаз

- татнефть

- Транснефть

- трейдинг

- Финансовая грамотность

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ РФ

- юмор

- Яндекс