комментарии zzznth на форуме

-

LTM прибыль МСФО: 11.7 ярдов — 24.6р / акцию

LTM прибыль МСФО: 11.7 ярдов — 24.6р / акцию

Квартальная прибыль 2.4 ярда — 5.05р / акцию (но тут надо учесть, что 4й квартал традиционно сильнее остальных) Не самая бойкая реакция, походу, обусловлена тем, что прибыль МСФО оказалась меньше чем в ударном отчете РСБУ

Не самая бойкая реакция, походу, обусловлена тем, что прибыль МСФО оказалась меньше чем в ударном отчете РСБУ

Итак по пунктам

(1) чистые процентные доходы: 6.5 ярдов (+3% г/г). Напомню, что по РСБУ они даже чуток снизились

(2) чистые комиссионные доходы: 1.9 ярдов (+12% г/г). По РСБУ тоже рост, но в меньшей степени.

(1)+(2) как уже объяснял, в принципе имеет смысл смотреть на сумму обоих показателей (можно низкими процентами завлекать и получать больше комиссий) 8.4 ярда (+5.5% г/г)

В общем, бизнес растет, все прекрасно.

Единственное, что по МСФО оказалось и больше расходов

Административные и прочие операционные расходы 2.5 ярда (+9% г/г)

Доналоговая прибыль: 3.1 ярд (+47%)

Прибыль за период 2.4 ярда (+51%)

В общем, результаты весьма приятные. Хотя и меньше, чем в РСБУ.

Если посмотреть на другие показатели масштаба бизнеса, то всё тоже в порядке

Кредитный портфель: 482.7 млрд рублей (+5.1% по сравнению с 1 января 2021 года; из них +3.9% — розница, 5.7% — корп сегмент)

Чистая процентная маржа 3.9% (год назад была 4.1%). Т.е. даже на падающей марже, банк существенно прибавил в прибыли основного направления.

Может я чего то не понимаю… Почему отчет положительный а акции в негативе?

Gonzalles,

Банки ежемесячно сдают кучу отчетности, все это есть на сайте ЦБ (ну и на других тематических). Поэтому, зная данные из месяца в месяц, финальный прогноз по кварталу довольно очевидный. Сюрпризов не произошло, все ожидаемо, короче.

Анастасия К, прибыль МСФО 2.4 ярда, прибыль РСБУ 3.4 ярда

притом, что обычно МСФО у него получше. Вот собственно и объяснение

Еще из интересного: Русагро уже получает процентных доходов на 0.5 ярда больше, чем сама платит процентных расходов. Вот они льготные кредиты что делают. Это 2 ярда халявной прибыли за год!

Выручка за квартал 50 ярдов (!) колоссальные +52%; за год будет 200+ ярдов

Скор. ебитда 11.2 ярда (плюс сто двадцать три процента к 1кв 20го), повторили титанический результат прошлого квартала (4й квартал всегда самый мощный). LTM EBITDA уже 38 ярдов, к выходу отчета за полугодие станет ~45.

Рентабельность по скор. EBITDA увеличилась до 22% за 1кв21 (год назад была 15%)

Прибыль за квартал 6.5 ярдов (!) или 48.7р/расписку. Если дадут работать, то будет 200+р на расписку за 21й год.

Кроме того, можно отметить снижение отношения долга к ебитде до 1.62; но тут надо помнить, что эффективный долг то и того меньше (раз проценты работают в плюс).

zzznth, уже не дали работать: с сентября 2021 года демпфер по маслу, сетям запретили повышать цены на мясо, по крайней мере, до выборов и т.д. А тут на горизонте еще борьба с платящими в оффшоры дивиденды. Я думаю, оптимистичный вариант в 2021 году — это размер прибыли за 2020 год.

Михаил Б, вообще-то, первый квартал _УЖЕ_ был с предельными ценами.

zzznth, в каком смысле с предельными ценами?

Михаил Б, в прямом. Правительство на время установило максимальные цены на сахар и масло :)

Никаких манипуляций на рынке с префами нет! Именно этот выпуск в 2006-2008гг стоил 30-40 центов или 25-30 руб по текущему курсу сегодня. Почему начали торги с 5 руб за акцию вопрос к организаторам торгов! Если бы сразу сняли бы ограничения, то цена устаканилось в границах 30-40 руб. Другой выпуск по префкам обменяли в 2013году 1 к 1, тогда цены по обычке и преф сравнялись на уровне 40 руб. Предполагаю и надеюсь, что с этим выпуском преф будет аналогичная история с обменом 1 к 1. Банк запросил листинг по заявлению одного крупного владельца префок, он понимая, что в свободном обращении префок не более 5 мил, зарезервировал средства достаточные чтобы все выкупить и сравнять цену с обычкой. Так это будет или иначе время покажет!

Евгений Стариков, мосбиржа выпустила докуиент Сборник_типологий_недобросовестных_практик про манипулирование рынком и один из примеров сильно на префы банка СПб

alau, а можно ссылку на документик

Тимофей Мартынов, www.naufor.ru/tree.asp?n=21694

там ссылка в пдф

Еще из интересного: Русагро уже получает процентных доходов на 0.5 ярда больше, чем сама платит процентных расходов. Вот они льготные кредиты что делают. Это 2 ярда халявной прибыли за год!

Выручка за квартал 50 ярдов (!) колоссальные +52%; за год будет 200+ ярдов

Скор. ебитда 11.2 ярда (плюс сто двадцать три процента к 1кв 20го), повторили титанический результат прошлого квартала (4й квартал всегда самый мощный). LTM EBITDA уже 38 ярдов, к выходу отчета за полугодие станет ~45.

Рентабельность по скор. EBITDA увеличилась до 22% за 1кв21 (год назад была 15%)

Прибыль за квартал 6.5 ярдов (!) или 48.7р/расписку. Если дадут работать, то будет 200+р на расписку за 21й год.

Кроме того, можно отметить снижение отношения долга к ебитде до 1.62; но тут надо помнить, что эффективный долг то и того меньше (раз проценты работают в плюс).

zzznth, уже не дали работать: с сентября 2021 года демпфер по маслу, сетям запретили повышать цены на мясо, по крайней мере, до выборов и т.д. А тут на горизонте еще борьба с платящими в оффшоры дивиденды. Я думаю, оптимистичный вариант в 2021 году — это размер прибыли за 2020 год.

Михаил Б, вообще-то, первый квартал _УЖЕ_ был с предельными ценами.

Херасе, обороты в ап почти как в ао

Тимофей Мартынов, по префам же остановили торги Еще из интересного: Русагро уже получает процентных доходов на 0.5 ярда больше, чем сама платит процентных расходов. Вот они льготные кредиты что делают. Это 2 ярда халявной прибыли за год!

Еще из интересного: Русагро уже получает процентных доходов на 0.5 ярда больше, чем сама платит процентных расходов. Вот они льготные кредиты что делают. Это 2 ярда халявной прибыли за год!

Выручка за квартал 50 ярдов (!) колоссальные +52%; за год будет 200+ ярдов

Скор. ебитда 11.2 ярда (плюс сто двадцать три процента к 1кв 20го), повторили титанический результат прошлого квартала (4й квартал всегда самый мощный). LTM EBITDA уже 38 ярдов, к выходу отчета за полугодие станет ~45.

Рентабельность по скор. EBITDA увеличилась до 22% за 1кв21 (год назад была 15%)

Прибыль за квартал 6.5 ярдов (!) или 48.7р/расписку. Если дадут работать, то будет 200+р на расписку за 21й год.

Кроме того, можно отметить снижение отношения долга к ебитде до 1.62; но тут надо помнить, что эффективный долг то и того меньше (раз проценты работают в плюс).

В принципе, после успешных прогнозов на основе операционных или рсбу отчетов, остается лишь проверить нет ли каких-то сильных упущение и уточнить циферки. Да поискать что-нибудь интересное.

В принципе, после успешных прогнозов на основе операционных или рсбу отчетов, остается лишь проверить нет ли каких-то сильных упущение и уточнить циферки. Да поискать что-нибудь интересное.

Итак, по выручке всё понятно 39 ярдов за квартал (!), +39% к 1кв20. Помог рост цен, ослабление рубля и +6% органического роста в объемах продаж. Отмечу, что в 21-м году ожидаются вводы дополнительных мощностей. Фактор органического роста будет присутствовать и в последующие периоды.

EBITDA и вовсе удвоилась. +116% до 15.7 ярдов за квартал. Долларовые цены растут, маржинальность растет. Отмечу, что небольшой рост себестоимости есть и обусловлен а) индексацией зарплат б) валютными зарплатами (оказывается, частично есть и такие).

Уровень рентабельности по EBITDA вырос до 40% с 26% за аналогичный период 2020 года. — опять же, спасибо росту цен: он все-таки существенно обгоняет 2% рост себестоимости. Напомню, что в удачный 18-й год, рентабельность 34%, а в топовый 15-й — и вовсе 45%.

чистый долг/LTM EBITDA снизился до 2,. в рублевом или 2.2 в долларовом эквиваленте. На конец 20-го года был 2.8; снижение более чем заметное. Почему только от выбора валюты этот коэффициент может зависеть в упор не понимаю...

Прибыль за период 10.6 ярдов, общий совокупный доход — 11.4 ярда (туда еще включена переоценка инвестиций в польскую grupa azoty)

Отмечу, что я постоянно упоминаю, что на ЧП ориентироваться не очень корректно — ибо есть валютная переоценка. В 1кв21: было 12.7 ярдов операционной прибыли, 0.5 ярдов расходов по процентам, а также две волатильные величины: собственно валютная переоценка на 0.6 ярда расходов и прибыль от хеджа на 1.4 ярда. Итого «стабильных» 12.2 ярда операционной прибыли. Т.о. без учета прибылей или убытков от валютных колебаний (и соответственно хеджей) компания генерит более 10 ярдов прибыли за квартал после уплаты налогов.

Скоро годовое собрание и небольшие годовые дивы в 30р, но следует учесть, что компания ориентируется на стабильность дивидендов за календарный год, а не по итогам какого-то года. Так что ближе к концу 21го года ждут хорошие дивиденды. Обещают направлять не менее $200M в год.

P.S. Прогноз на год давать еще рановато, но судя по динамике цен на основные виды продукции средняя цена за 2й квартал будет не меньше, чем за 1й. А значит можно ожидать такого же (если не лучше) отчета за 2й квартал. Кроме того, все идет к тому, что показатель долг/ебитда станет меньше 2х уже к отчету за 1е полугодие

Акрон отчитался за 1 квартал 21, коротко:

— операционно прибавили на 4% до 2035 тыс. тонн удобрений;

— цены на удобрения при этом выросли на 24-73% (в зависимости от вида) в долларах, что не могло не сказаться на показателях компании;

— выручка выросла на 39% г/г до 39 млрд рублей (в долларах рост на 24%);

— EBITDA вырос на 116% г/г до 15.7 млрд рублей;

— чистая прибыль 10.6 млрд рублей против убытка годом ранее.

— чистый долг практически не изменился — 99.4 млрд рублей.

Капитализация компании 221 млрд рублей, не сказать, что и дешево по текущим. Но учитывая тенденции к росту удобрений и вечную девальвацию, Акрон выглядит не самым плохим вариантом. За последний год цена компании топталась на одном месте.

Олег Кузьмичев, 284р прибыли на акцию в квартал. Условно 1000р прибыли за год при цене 6000 — это не дешево разве?

zzznth, все таки долг немаленький (1/3 EV), да и не думаю, что цены на удобрения будут долго «в космосе». Хотя конечно многое зависит от с/х инфляции. Из азотных производителей КУАЗ поинтереснее по текущим, имхо.

Олег Кузьмичев, я как-то КУАЗ оч подробно не рассматривал. Но когда в начале года присматривался к химиям, прям чего-то сверхинтересного там не обнаружил.

Но вроде тоже неплохи.

Мне в Акроне нравится хорошая сеть сбыта и вертикальная интеграция. А долг, ну и хрен с ним с долгом. Не такой уж большой. Вот за квартал буквально кэфф сильно поменялся. При желании могут быстро сбавить. К тому же, при высокой рентабельности, долг не так страшен

Акрон. Ударный первый квартал

В своей инвестиционной философии я исхожу из того, что точно сказать какой будет цена акций — невозможно. Однако, можно сконцентрироваться на том, что возможно оценить — а именно финансовые результаты. И уже исходя из этого прогноза прикидывать перспективы для будущих драйверов роста (или падения).

Как можно спрогнозировать финансовые результаты? Ну, у сырьевых компаний всё довольно просто: растёт цена на товар — значит и выручка с прибылью будет больше. Однако, оценки такого рода весьма грубые. После выхода операционного отчета уже становится понятными и объемы продаж и цены реализации — возможно произвести уточнение прогноза; остаются, впрочем, нюансы с себестоимостью. Из этих данных можно было быстро прикинуть, что результаты будут крайне позитивными, о чем я и писал на форуме.

Оказалось, что в случае Акрона есть и еще более точная опция оценки — отчёты РСБУ.

Вкратце напомню структуру Группы: Акрон и Дорогобуж — производство удобрений, Северо-Западная Фосфорная Компания — производство сырья для удобрений, а также сегменты по логистике и торговле. Вклад последних в ЕБИТДУ отнюдь не является несущественным.

Авто-репост. Читать в блоге >>>

что даст 9-10.5 ярдов чистой прибыли за первый квартал

прибыль за отчетный период (1кв) 10.6 ярдов

благодаря прочим доходам, общий совокупный доход 11.4 ярдов или ~284р / акцию.

zzznth, если я все верно нашел то за 1кв 2019 чп была 8,774млрд, хороший рост

www.acron.ru/upload/iblock/0be/Acron_IFRS_1kv_2019_rus_final.pdf

drumer, чистая прибыль, как по мне, тут совсем не показательна. Надо смотреть как минимум на чистую прибыль, скорректированную на валютную переоценку (как делают в Фосагро).

Акрон отчитался за 1 квартал 21, коротко:

— операционно прибавили на 4% до 2035 тыс. тонн удобрений;

— цены на удобрения при этом выросли на 24-73% (в зависимости от вида) в долларах, что не могло не сказаться на показателях компании;

— выручка выросла на 39% г/г до 39 млрд рублей (в долларах рост на 24%);

— EBITDA вырос на 116% г/г до 15.7 млрд рублей;

— чистая прибыль 10.6 млрд рублей против убытка годом ранее.

— чистый долг практически не изменился — 99.4 млрд рублей.

Капитализация компании 221 млрд рублей, не сказать, что и дешево по текущим. Но учитывая тенденции к росту удобрений и вечную девальвацию, Акрон выглядит не самым плохим вариантом. За последний год цена компании топталась на одном месте.

Олег Кузьмичев, 284р прибыли на акцию в квартал. Условно 1000р прибыли за год при цене 6000 — это не дешево разве?

Да какая это коррекция? Так, откат небольшой. Без них роста и не будет

Да какая это коррекция? Так, откат небольшой. Без них роста и не будет

Самый интересный вопрос: а будет ли выходить крупняк?

Другого шанса то может и не быть же

zzznth, Думающие люди понимают, что снижение негатива от пандемии ещё не отыграла авиаотрасль, стояк думаю будет существенный.

Игорь, да вот у компании образовался колоссальный дополнительный долг, а долю акционеров размыли в 2.5 раза (ну или около).

Тут цены заоблочны даже если бы полностью авиа отрасль восстановилась Реально безумие какое-то...

Реально безумие какое-то...

в прошлом месяце «Аэрофлот» перевез 1,37 млн пассажиров

Услугами «Победы» и «России» (входят в группу «Аэрофлот») воспользовались 1 млн и 636 тыс. пассажиров

Итого 3 миллиона.

Что же было в доковидную эпоху?

Пассажиропоток, тыс. чел. 4 736,3 (апрель 2019) vs 4 185,3 (апрель 2018)

С разбивкой по компаниям

В апреле 2019 года Группа «Аэрофлот» перевезла 4,7 млн пассажиров, что на 13,2% превышает результат за апрель 2018 года. За этот же период авиакомпания «Аэрофлот» перевезла 3,1 млн пассажиров, на 8,3% больше, чем за аналогичный период прошлого года.

То есть победа с россией восстановились к доковидным значениям, а а/к Аэрофлот и половины не отыграла (!)

P.S. Не удивлюсь, если сейчас избушки начнут пиарить аэрофлот, забывая о допке :)

неплохо бы напомнить :)

прогноз от 24го кажись июня

zzznth, ну что, скоро таки выйдет годовой отчет :)

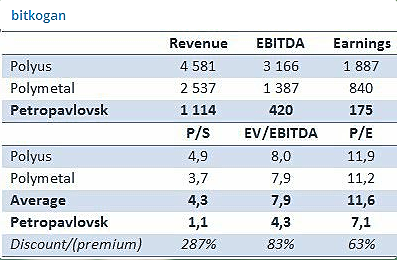

посмотрим насколько этот прогноз аккурат перед выходом петропавловска на мосбиржу окажется точным :)

zzznth, ну, пора покекать

для сравнения

Полиметалл: выручка (реальная vs когановская) || ебитда (реальная vs когановская) || прибыль (реальная vs когановская)

2865 vs 2537 || 1686 vs 1387 || 1086 vs 840

Для прогноза в конце июня вполне нормальная точность.

А теперь сравним c компанией для пампа :))

Петропавловск: выручка (реальная vs когановская) || ебитда (реальная vs когановская) || прибыль (реальная vs когановская)

988 vs 1114 || 350 vs 420 || -49 vs 175

Акрон. Ударный первый квартал

В своей инвестиционной философии я исхожу из того, что точно сказать какой будет цена акций — невозможно. Однако, можно сконцентрироваться на том, что возможно оценить — а именно финансовые результаты. И уже исходя из этого прогноза прикидывать перспективы для будущих драйверов роста (или падения).

Как можно спрогнозировать финансовые результаты? Ну, у сырьевых компаний всё довольно просто: растёт цена на товар — значит и выручка с прибылью будет больше. Однако, оценки такого рода весьма грубые. После выхода операционного отчета уже становится понятными и объемы продаж и цены реализации — возможно произвести уточнение прогноза; остаются, впрочем, нюансы с себестоимостью. Из этих данных можно было быстро прикинуть, что результаты будут крайне позитивными, о чем я и писал на форуме.

Оказалось, что в случае Акрона есть и еще более точная опция оценки — отчёты РСБУ.

Вкратце напомню структуру Группы: Акрон и Дорогобуж — производство удобрений, Северо-Западная Фосфорная Компания — производство сырья для удобрений, а также сегменты по логистике и торговле. Вклад последних в ЕБИТДУ отнюдь не является несущественным.

Авто-репост. Читать в блоге >>>

что даст 9-10.5 ярдов чистой прибыли за первый квартал

прибыль за отчетный период (1кв) 10.6 ярдов

благодаря прочим доходам, общий совокупный доход 11.4 ярдов или ~284р / акцию.