Избранное трейдера 0beron4ik

Поплохеет ли банкам ? Кейс БСПб

- 25 апреля 2024, 16:01

- |

В принципе, я прекрасно понимаю, что у данных тезисов есть свои доводы. Правда пока хворь минует банковский сектор. Греф вот и вовсе заявляет, что Сбер планирует перебить рекорд 23-го года. Неудивительно, что при таком сентименте будет много желающих предрекать темные времена для Банка Санкт-Петербург. Помним же про «разовые» прибыли 22-го года, которые потом стали разовыми прибылями 1го квартала 23-го, разовыми прибылями 1П23, ладно разовыми прибылями 23-го… Но вот в 24-м году то точно поплохеет!

С выходом квартальных данных можно оценить, какая же она, новая реальность БСПб.

Что же стоит отметить. Начнем с капитала. На 1 апреля он составил 181.9 млрд (в т.ч. 156.6 млрд базового — прошел аудит за 23-й год, прибыль перекочевала в базовый капитал). В пересчете на акцию будет ~394р.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 15 )

как выводят активы из Норильского никеля

- 24 апреля 2024, 13:49

- |

Как следует из материалов СМИ, участниками схем по уводу активов ГМК “Норникель” могут являться лица, связанные с президентом компании Владимиром Потаниным и топ-менеджерам компании. За последние несколько лет, “Норникель” утратил контроль над рядом важных для ГМК дочерних обществ. Интерес представляют не только цена продажи этих активов, но и экономические результаты деятельности выведенных компаний. В частности, ООО “Логистик-центр”, проданная в результате хитроумной схемы с участием трех номиналов — Леонида Александрова, Дмитрия Родова и Игоря Нафикова в июле 2017 за 84 млн руб, в течение 5-ти лет после продажи выплатила, по данным СПАРК, 17,5 млрд руб дивидендов (в 205 раз больше цены продажи). Конечным «собственником» компании стал Родов (приятель Потанина, вместе играют в хоккей).

Предполагается, что другой фигурант, Нафиков, вместе с Ярославом Тищенко, Александром Горбуновым участвовал в аналогичной схеме по выводу другого дочернего общества “Норникеля” – ООО “Промышленная строительно-монтажная компания” (ПСМК). В 2019 году она была продана за 302 млн руб. при выручке, по данным СПАРК, за тот же год в размере 3,3 млрд руб.

( Читать дальше )

Демографическая пирамида и занятость населения.

- 19 апреля 2024, 14:25

- |

Демографическая пирамида и занятость населения России

Наименьшие когорты до 70 лет: 0-4 (малая рождаемость) и 20-24 (мало рожают ещё и дефицит на рынке труда создают).

К сожалению, никакими мат.капиталами и семейными ипотеками эту ситуацию не исправить.

И судя по инфографике трудовые мигранты не сильно влияют на ситуацию.

🔎 Что всех привлекает в ОФЗ 26238 и сколько тут можно заработать?

- 09 апреля 2024, 14:55

- |

Мы, как и многие, давно следим за ОФЗ 26238, как за самой длинной облигацией с самой высокой модифицированной дюрацией.

Сейчас она торгуется по 59,55% и не похоже, что собирается расти. К слову, доходность к погашению составляет 13,45%. Хорошо? Хорошо, ведь исторически полная доходность индекса находится в среднем на уровне 15%. Если у вас очень много денег и вы уверенны в стабильности в ближайшие 17 лет, то только купонами она будет давать более 11%.

💭 Мы ранее высказывались, что ОФЗ сейчас могут быть интересны для спекулятивной покупки, но видимо рынок считает по другому и индекс RGBI продолжает свое снижение.

Однако мы ждем, что после заседания ЦБ в апреле рынок облигаций может, как минимум, перестать падать. Так вот сколько на этом можно заработать?

👉 Давайте рассчитаем 4 сценария для понимания, какую выгоду мы можем получить от этой идеи. И стоит ли туда вообще залазить.

Допущения: Индекс ММВБ 4000 (+17,6%) к концу года + 9% дивиденды, в сумме 26,6%. Кривая доходностей через 12 месяцев станет нормальной, а не инвертированной. Длинный хвост будет +200bp к ключевой ставке (кроме 4 сценария).

( Читать дальше )

Стремительно растет закредитованность населения России.

- 03 апреля 2024, 10:41

- |

Последний подробный обзор Банка России свидетельствует о высоких темпах роста задолженности:

• Общее количество заемщиков – 50 млн человек (+4.7 млн за год), которые имеют 34.8 трлн кредитов (+6.4 трлн за год).

• Основной прирост заемщиков в банковском кредите – 42 млн всего (+4.1 млн за год), банковский плюс микрофинансовые организации (МФО) – 3.9 млн (+0.4 млн за год), а только в МФО – 4 млн (+0.1 млн за год).

• Половина от всей задолженности приходится на заемщиков с множественными кредитами (ипотека + потребительский кредит), которых– 6 млн человек (+1.1 млн за год и +1.8 млн за два года), а средний долг на одного заемщика – 950 тыс руб для получивших необеспеченный кредит.

• Ипотечный заемщик имеет среднюю задолженность 3.7 млн руб по всей России, что на 0.5 млн руб выше, чем годом ранее и на 1.1 млн выше, чем два года назад.

• У 75% заемщиков ипотечный кредит не превышает 3 млн руб, треть имеют остаток менее 1 млн руб, а задолженность более 5 млн руб у 1.1 млн человек, более 10 млн руб – 0.3 млн (2% от всех заемщиков, но которые формируют 10% ипотечного портфеля банков), а более 15 млн руб – 0.1 млн человек.

( Читать дальше )

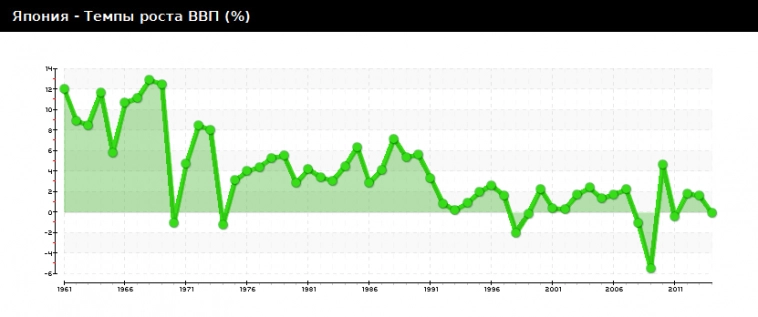

История японского экономического пузыря

- 27 марта 2024, 12:23

- |

Япония – это страна, которая в течение сорока лет, с 1950 по 1990 год, была самым ярким примером блестящего экономического успеха. Она стала первой страной за пределами европейской цивилизации, которую все без колебаний признавали высокоразвитой; более того, в экономической и технологической сфере она была одним из очевидных мировых лидеров. Стремительный рост японской экономики оставался стабильным и казалось, что скоро внутренний рынок этой страны будет уже не вторым в мире после американского, а первым. Ведь по сравнению с американцами японцы гораздо больше думали о будущем и охотнее отказывались от текущего потребления ради серьёзных выигрышей завтра. К тому же, в Японии были довольно низкие налоги, не слишком расточительные социальные программы и твёрдая валюта.

Но сегодня, Страна восходящего солнца уж не та, что была. Скажем прямо: она переживает самую настоящую экономическую катастрофу, которая длится уже 30 лет. Возьмём, например, японский фондовый индекс Nikkei: в 1989 году он составлял 40000, к 1997 году упал до 18000, в 2001 году колебался в районе 12000, в 2009 году снизился до уровня около 7000 и только к 2021 — поднялся до уровня 30000.

( Читать дальше )

"Жулики по определению" - ни больше и ни меньше!

- 19 марта 2024, 20:30

- |

Источник:www.rbc.ru/rbcfreenews/5e6a34e39a7947198d7858b8«В очередной серии интервью с Владимиром Путиным, которую выпустил ТАСС, президент заявил, что у него есть основания воспринимать бизнесменов как «жуликов по определению».

Журналист Андрей Ванденко спросил Путина: «Кажется, что вы воспринимаете бизнесменов как жуликов по определению».

«Под этим есть определенные основания, вы понимаете? Да, я говорю это с придыханием, что называется. Ну какие основания? Во-первых, весь так называемый малый бизнес у нас во все нулевые годы был связан с торговлей. Ну весь практически», — ответил глава государства

Далее журналист переспросил: «То есть, я правильно понял, торгаш — жулик?» «В сознании народа, мы же так говорим. <...>

Знаете, я же тоже часть этого народа», — ответил Путин.»

Если слово трейдер перевести с английского, то по -русски так и будет ТОРГОВЕЦ.

( Читать дальше )

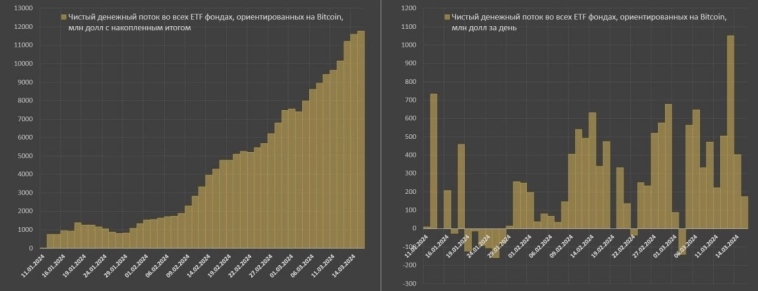

Один из индикаторов идиотизма – крипта

- 19 марта 2024, 16:44

- |

Крипта, имеющая нулевую экономическую ценность, т.к. не способна генерировать денежных потоков так, как это делают экономические субъекты.

Крипта, но не биржи и не финансовые посредники, оперирующие крипто активами. Сейчас криптобиржи скрыты за контуром публичности, но денежные потоки там немыслимые, превосходящие буквально на порядок традиционные биржи.

Оценочный объем выручки всех криптобирж около 50-60 млрд долларов в год с очень высокой маржинальностью. Игнорировать этот сегмент нельзя из-за огромных размеров и влияния.

Сейчас обороты торгов на спот рынке в диапазоне $120-300 млрд, а на рынке деривативов $250-600 млрд в сутки.

Для сравнения, торговый оборот на всех европейских биржах составляет $30-35 млрд, японская биржа – $30-40 млрд, американские биржи – $300-500 млрд.

Крипта достаточно функциональная для обхода санкций, преступной деятельности, отмывания доходов и любых других операций, которые желательно вывести из легального пространства.

Но нет и быть не может в крипте инвестиционной привлекательности, т.к. этот сегмент не формирует экономическую ценность, а чем же он так популярен?

( Читать дальше )

Банки покупают наш рынок.

- 13 марта 2024, 13:38

- |

🔥 Если физики почти перестали заводить деньги в акции, то на чьих же покупках рынок вырос на +7% с начала года и побил хай с начала СВО? Неожиданно, акции покупали банки.

С начала года на Мосбирже:

✍️ Нерезиденты (и их дочерние организации) продали акций на 22 млрд рублей

✍️ Российские институционалы (небанковские финансовые организации и счета ДУ) продали акций на 32 млрд рублей

✍️ Физлица купили акций на 13 млрд рублей (это довольно мало)

✍️ Юрлица купили акций на 4 млрд рублей

✍️ И основными покупателями были банки — они купили акций на 37 млрд рублей!

Банки становятся чистыми покупателями акций два месяца подряд, хотя до этого, с апреля 2022 по декабрь 2023 года банки были чистыми продавцами акций.

Сильные руки берут-слабые продают...

Газром будет 1000

Среднегодовая доходность индекса Мосбиржи и среднегодовые дивиденды за 7 лет и за 20 лет. Инфляция.

- 08 марта 2024, 19:17

- |

Среднегодовые доходности

индекса Мосбиржи и дивиденды за 7 лет и за 20 лет.

Пост со статистикой за 7 лет, судя по количеству лайков, был интересен.

Напоминаю, за 7 лет

Индекс полной доходности Мосбиржи MCFTR

среднегодовая доходность 14,6%

(возвожу в степень 1/7, получаю среднегодовую доходность).

Индекс Мосбиржи (т.е. без дивидендов).

Рост в 1,6 раза, в среднем, рост 7,1% в год.

Среднегодовая дивидендная доходность индекса Мосбиржи = 7,5 ( = 14,6% — 7,1% ).

Посчитал доходность за 20 лет (с 7 марта 2004 по 7 марта 2024).

Среднегодовой рост индекса Мосбиржи 8,88%

Среднегодовой рост индекса полной доходности Мосбиржи = 13,50%, т.е. дивиденды 4,62%

Теперь про инфляцию.

Калькулятор инфляции.

8,12% в среднем в год,

за 20 лет 376,47%

Думаю,

это — официальная инфляция

:)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал