Избранное трейдера 222

Работаем дома. Гайд

- 02 октября 2016, 11:33

- |

Не ходить на работу.

Не зависеть от времени.

Уйти от «дяди».

Всё это часть того, что меня самого когда-то привлекло в трейдинг. И примерно полтора года назад это со мной случилось. Я покинул свою постоянную работу и оборудовал себе «офис» дома. Начиналось всё великолепно и я решил что наступает лучшая часть в моей жизни!

За это время я успел этому обрадоваться, разочароваться, испытать депрессию и сегодня вновь хожу на работу к восьми.

Напишу про это пару слов.

1. Прекрасно!

( Читать дальше )

- комментировать

- ★32

- Комментарии ( 62 )

Нефть: новости 01.10

- 01 октября 2016, 23:11

- |

ОПЕК — это 13 стран-экспортеров нефти. На рабочем совещании ОПЕК в конце ноября в Вене камнем преткновения может быть позиция Ирака, который был до недавнего времени освобожден от квот по добыче нефти, чтобы способствовать наращиванию производства и восстановлению его после американского вторжения в страну. На встрече в Алжире министр нефтяной промышленности Ирака подверг сомнению данные по уровню добычи нефти, которые ОПЕК использовала в отношении Ирака – министр утверждал, что Ирак производил намного больше, чем учитывает ОПЕК. Несоответствие данных может привести к конфликтной ситуации и если принять для расчета данные ОПЕК, то это ограничит производство Ирака больше, чем на это рассчитывают иракские чиновники. Естественно, что они будут отстаивать свою выгоду.

( Читать дальше )

Трамп(Ротшильды) кинут весь мир, заменив доллары ФРС на доллары США.

- 01 октября 2016, 18:28

- |

Трамп выиграет выборы в США. С трудом, но выиграет.

Потому что Трамп — это Ротшильды. Самый таинственный, самый закрытый банкирский клан в мире.

Война Ротшильдов и Рокфеллеров за контроль над мировой банковской системой, война, имеющая более чем столетнюю историю, подошла к своему апогею. Ротшильды выигрывают рокфеллеров в пух.

Рокфеллеры, сделавшие в последнее время ставку на уничтожение и расчленение России, капитулировали.

Сломали зубы о нас и почти незаметно отошли в сторону, предоставив возможность «ястребам» — своей команде надсмотрщиков самим, без их прикрытия, сразится в последнем бою с Ротшильдами в лице Трампа.

Рокфеллеры до 2014 года — это печатный станок ФРС, мировые банки, нефтедоллары, уолт — стрит, мировые СМИ, саудовские шейхи, многочисленные международные общественные организации, большая часть западной политической элиты и много чего другого. Но все же главное место в семейном бизнесе Рокфеллеров всегда занимала нефть. Занимала — потому что они уже избавились от своих активов в этом деле. Все. Сплавили активы. И заявили об этом не так давно.

Ротшильды не допустят второе пришествие неадекватов Клинтонов в Белый Дом. Большие деньги любят тишину и термоядерная война им не нужна.

Против них, равно как и против нас сейчас, стоит на том берегу дезорганизованное стадо западной политической элиты, мычащее, ревущее, лающее стадо «глобалистов», где каждый безусловно имеет влияние в мире, но совокупная результирующая их всех равна нулю. Они способны создавать только шум и стращать население планеты ими же созданными уродами, взрывающими самолеты, аэропорты, отрезающими головы детям.

( Читать дальше )

Сказ о рубле, бюджете, Urals’e и Brent’e.

- 30 сентября 2016, 21:27

- |

Cразу без предисловий утоплю в цифрах)))

За 8 месяцев 2016 года, дефицит бюджета РФ составил 1,52 трлн. рублей (2,9% ВВП).

- Доходы составили 8,14 трлн. рублей или 59,3% от запланированных (13,7 трлн.);

— Расходы составили 9,66 трлн. рублей или 60,0% от запланированных (16,1 трлн.).

3а 8 мес. прошла большая часть года — 244 дня (66,7%), т.е. и доходная часть и расходная явно не в графике.

Для сравнения в прошлом 2015 году, после 8 месяцев основные показатели выглядели вот так:

— Дефицит 0,994 трлн. рублей (2% от ВВП);

— Доходы составили 8,96 трлн. рублей или 71,4% от заложенных (на 10% больше чем в 2016-м);

— Расходы составили 9,95 трлн. рублей или 65,4% от заложенных (на 3% больше чем в 2016-м).

Т.е. наблюдаем существенное снижение доходов, но также некоторое снижение темпа расходов. Рост дефицита остаётся значительным, хотя и в пределах, заложенных на год — 3% ВВП.

С одной стороны можно предположить, что и далее расходную часть по ряду статей бюджета будут «подрезать», но основные бюджетные статьи (составляющие 2/3 от всех расходов):

( Читать дальше )

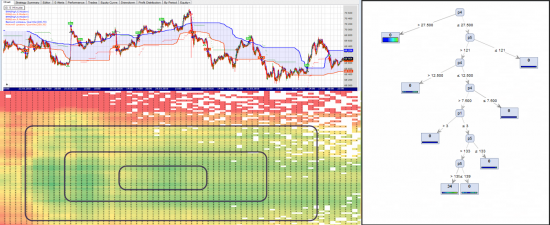

Доклад «Оптимизация портфеля алгоритмических стратегий» на конфе смартлаба 24.09.16

- 30 сентября 2016, 12:00

- |

Доклад «Оптимизация портфеля алгоритмических стратегий»

1. Введение

В чем состоит цель подобной оптимизации? Представим, что у нас есть набор алгоритмов, каждый из которых обладает некоторыми статистическими свойствами, из которых наиболее важными для нас являются доходность и максимальная величина просадки. В основе каждого из алгоритмов лежат разные стратегии, которые, тем не менее, могут быть коррелированы между собой в разной степени, торговля также может вестись на разных инструментах. В качестве примера приведу характеристики стратегий, которые были разработаны нашей командой и применяются в боевых торгах в настоящее время:

Так как свойства каждого из алгоритмов отличаются, возникает проблема: каким образом распределить между ними доступный капитал для того чтобы:

1. Максимизировать доход при заданном уровне риска ( то есть максимальной величине просадки)

2. Минимизировать риск при заданной доходности

Если дать, например равные доли капитала каждому алгоритму, то, очевидно, что такое распределение не будет оптимальным, так как мы не учитываем характеристики, присущие стратегиям. Не будет оптимальным и тот случай, когда мы, например, выделяем капитал пропорционально относительной доходности каждого алгоритма, здесь мы игнорируем значения волатильности, то есть риска, стратегий.

2. Модель Марковица

Задачу оптимизации попробуем решить, применив теорию оптимального портфеля, разработанную Марковицем, точнее некоторые последующие ее модификации. Обычно данная теория применяется для долгосрочного инвестиционного портфеля, состоящего из различных активов, например акций. Кратко суть теории.

( Читать дальше )

Как заработать на фондовом рынке

- 27 сентября 2016, 23:16

- |

1. Портфельный инвестор. Выбирай акции по канонам Уоррена Баффета. Купил, — и сиди на них как хомячок годами всё время, пока купленное предприятие соответствует критериям Баффета: низкий p/e, высокая рентабельность ROE, вменяемая долговая нагрузка, стабильная дивидендная политика… Выучите все эти прекрасные термины, — и вперёд.

2. Арбитраж. Между фьючерсом и акцией всегда есть разница в цене. Как правило — контанго. То есть фьючерс дороже акции примерно (но не точно) на величину ключевой ставки. Постоянно отслеживайте это контанго. Это легко делать в экселе. Выводите текущую таблицу КВИКа в эксель, и формулой считаете на сколько фьючерс дороже акции. Наблюдайте за этим волшебным параметром. Он называется спред. Очень часто спред начинает расти. Фьючерс резко дорожает, а акция остаётся на тех же уровнях. Это ваш шанс получить доходность гораздо выше ключевой ставки. Чтобы заработать, вам надо шоратнуть фьючерс, и тут же купить такой же объём акции. Взяли в замок эту разницу и дальше с наслаждением наблюдаете как она уменьшается, принося вам прибыль. Распад контанго происходит медленно, но верно, и приурочен к экспирации фьючерса. Но закрыться можно и гораздо раньше, если распад произошёл быстрее.

( Читать дальше )

Слабое место

- 27 сентября 2016, 22:03

- |

Существует такое мнение, что рынок показывает кто ты на самом деле. В принципе я согласен. Но еще он ставит на место и показывает все слабые стороны.

Я года три назад писал, что рынок или трейдинг- это лучший способ потерять семью. Но когда я так писал я чет думал, что меня это не коснется, странно как-то звучит :D ДА и хй с ним со звучанием главное смысл. Так вот я почему то всегда считал, что могу потерять деньги здоровье, но не семью, я как то был уверен на 100%, что это мое на всегда. Основой этого служили 10 лет совместной жизни и клятва данная в загсе в богатстве и бедности :)

НО рынок это стресс, потери не стабильность и не уверенность в завтрашнем дне, тут я всегда смеялся раньше и говорил, а какое оно будет завтрашнее дно ).

Но так как рынок выворачивает нас на изнанку, он вывернул и меня. И показал то чего не когда не могло быть по моему мнению.

Теперь я знаю, что у тредйдера три слабых места, здоровье, деньги и семья. И что самое главное, можно говорить с большей вероятностью, что если не будет здоровья или денег, то семьи не будет. Потому что не будет здоровья, не будет не денег, а нет здоровья, нет денег, нет денег нет семьи.

( Читать дальше )

Отзыв о конференции частных инвесторов смартлаба (сентябрь 2016 г)

- 25 сентября 2016, 13:52

- |

Не хотел ехать на эту конференцию, но поехал только ради того, чтобы расширить свои знания, послушать доклады, пообщаться и получить информацию. И не пожалел.

Плюсы:

1. Организация на высоком уровне. Кофе-брейки и доклады сбалансированные и организованные. Никогда не возникало никаких вопросов.

2. Спикеры в этот раз подготовились лучше, доклады были четкие, организованные, а не экспромпт. Слушать было приятно.

3. Понравился буквально каждый доклад. Вся информация была полезная и подана интересно. Я в этот раз не смотрел на часы.

4. Питание было отличное, шведский стол, продукты качественные, все чисто. Хотя я старался не переедать, чтобы голова работала. Но можно было наестся вдоволь желающим.

Минусы:

1. Пришлось долго ждать такси, чтобы уехать обратно, так как конференция за городом. Лично для меня было бы удобнее, если бы она была в Москве.

2. Во время фуршетов и кофе-брейков не хватало всем мест, столиков было мало, было тесно.

Ниже мой конспект или то, что мне больше всего понравилось и показалось важным, что я решил это записать.

( Читать дальше )

Кофе с водкой творят чудеса

- 20 сентября 2016, 21:51

- |

Первый раз попробовал когда было плохое настроение.Нужно было делать уборку, торговля не ладилась(флэт на евро долларе).Думаю нужно взбодрится.Выпил заветный коктейль.А через пару часов квартира блестела, и по евро началось движение(совпадение).

Сегодня пялился пялился на график пытаясь доработать систему, и так и сяк, ну ничего ни выходит.Выпил заветный коктейль.О чудеса! Наконец то нашел как определить где не нужно делать переворот после входа в позицию.Раньше всегда входил при определенном условии и делал переворот в обратное направление, что часто и приносило ложные сигналы.Но теперь нашелся фильтр.

Сам не пьющий, не курящий, но иногда пытаюсь поэкспериментировать над сознанием.В общем советую попробовать заветный коктейль.

Главное не злоупотреблять.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал