Избранное трейдера 2mkpsi

«Налоговый вычет на ИИС — копейки. Мне лень с ним связываться»

- 20 апреля 2021, 12:09

- |

Такой комментарий написал мне один из подписчиков. Я часто слышу от разных инвесторов, что налоговый вычет на индивидуальный инвестиционный счет (ИИС) — это несерьезно.

— Охохо, да у меня за день счет может на большую сумму съездить вверх или вниз. Зачем мне заморачиваться какими-то 52 000 рублями в год… Овчинка выделки не стоит.

Стоит.

Если вам лень морочиться с заполнением декларации, посмотрите на это с другой стороны.

1️⃣ Во-первых, это деньги. Копейка рубль бережет. А тут речь о лишних 52 000 рублей.

Да, это максимальная сумма, которую можно получить в качестве налогового вычета на ИИС. Да, поначалу процедура получения вычета кажется замороченной. Да, ждать его можно месяцами. Но все же это лишние деньги.

2️⃣ Во-вторых, это ВАШИ деньги, которые забрало государство в качестве налога. Халявы нет. Налоговый вычет платится из тех средств, которые забрала налоговая из вашей зарплаты (или другого дохода).

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 51 )

Налог на купоны по ОФЗ (ИИС)

- 19 апреля 2021, 11:01

- |

На прошлой неделе была погашена ОФЗ 26205. Купоны мне пришли без вычета НДФЛ. Брокер — Сбер. Типа счета — ИИС. Так что, действительно на ИИС налог с купонов не взимают, по крайней мере при выплате (а вот дивиденды приходят уже за вычетом НДФЛ).

Тема освещалась коллегами недавно тут: https://smart-lab.ru/blog/689301.php#comments. В комментариях там все подробно расписано.

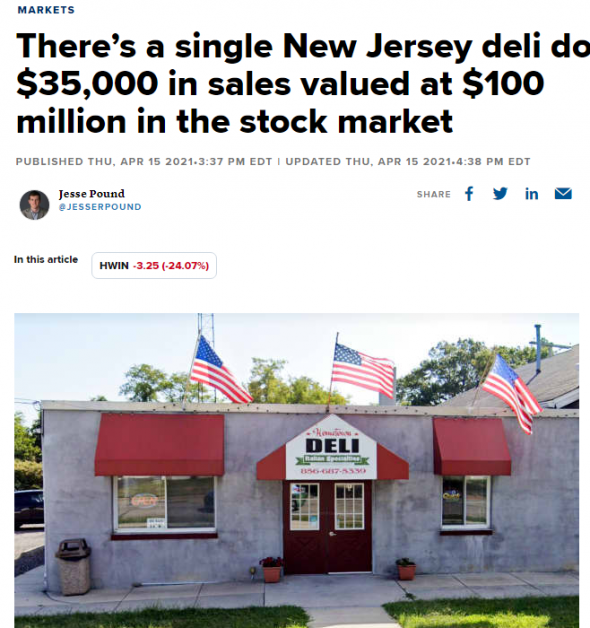

Магазинчик с капитализацией в $100млн!!!

- 16 апреля 2021, 18:08

- |

Представьте — небольшой магазинчик в деревне.

Совокупные продажи за два года составили $36 тысяч, то есть в среднем $1500 в месяц.

Это выручка, а не прибыль. Из этих поступлений нужно закупать продукты, выдавать зарплаты, оплачивать содержание и ремонт здания.

Управляющий магазином, он же финдиректор, он же просто директор, по совместительству физрук в соседней школе, что характеризует объемы управленческой работы.

Удивительно другое. Физрук финдиректор директор решил, что выгоднее будет торговать не товарами в магазине, а акциями самого магазина, ну и вывел его на биржу под названием «Hometown International». Вполне резонно, с учетом безумия охватившего США на дрожжах печатного станка.

Сколько, вы думаете, составляет теперь капитализация этого магазинчика?

$100 миллионов!

Согласно последней документации компании 10-K, единый офис компании был закрыт с 23 марта по 8 сентября прошлого года из-за пандемии коронавируса. За это время цена акций компании выросла до 9,25 доллара за акцию с 3,25 доллара за акцию. В последний раз он торговался по цене чуть менее 14 долларов за акцию.

( Читать дальше )

Вывод дивидендов и купонов с ИИС

- 16 апреля 2021, 08:14

- |

Всем добрый день!

Многим известно, что индивидуальный инвестиционный счет (ИИС) имеет одно самое выгодное преимущество – возможность получения налогового вычета (тип А или Б) в размере 13% от вложенных на счет денежных средств.

Однако недостатков у ИИС гораздо больше и один из самых внушительных – это отсутствие возможности вывода денег с ИИС без каких-либо существенных потерь. Вывод, а если быть точнее — закрытие счета возможно после владения им более 3-х лет. В случае досрочного закрытия счета до этого времени и при получении налогового вычета (типа А) за время использования ИИС придется вернуть деньги (вычет) государству, да и еще заплатить пени.

Кроме того, при открытии ИИС, по умолчанию, все полученные дивиденды и купоны падают именно на ИИС и на их сумму уже получить налоговый вычет не получится. При определенной смене настроек у брокера возможно поменять такой порядок и получать купоны/дивы не на ИИС, а на банковский счет (карту). Не у всех брокеров есть такая возможность, но у тех, которые практикуют такой подход, очень советую это сделать ибо в дальнейшем, при желании реинвестировать полученный доход, можно легко его внести обратно на ИИС и в следующем году получить опять вычет в 13%. Ну или использовать эти деньги на жизнь.

( Читать дальше )

Высокая дивидендная доходность

- 14 апреля 2021, 19:11

- |

Привет! Высокая дивидендная доходность. В чем подвох и как ее получить в долгосрочной перспективе? Сегодня в приведу свою точку зрения по этому вопросу и расскажу о своих критериях выбора акций в портфель.

Часто можно встретить статьи типа «Собираем дивидендный портфель» или «Компании с высокими дивидендами» для пассивного дохода. Вложили деньги, получаем дивиденды, в конце продали акции – профит. Сказка, а не инвестиции.

Для начинающих инвесторов на фондовом рынке бывает порой сложно разобраться со всеми нюансами инвестирования. Первое, с чем знакомятся люди, собирающиеся инвестировать в акции, – это графики акций и дивиденды компаний. Если график акций растет и дивиденды высокие, то «можно инвестировать» – примерно такой анализ можно встретить у начинающих инвесторов.

Часто бывает так, что единственным драйвером роста акций являются как раз высокие дивиденды. Иными словами, акции растут, потому что увеличивают дивиденды. Поэтому выходит так, что единственным критерием покупки акций оказывается дивидендная доходность. Такая ситуация может привести к разочарованию при уменьшении дивидендов или их отмене, т.к. за этим последует и падение акций.

( Читать дальше )

О неважности деталей

- 13 апреля 2021, 10:27

- |

Давайте и я расскажу вам историю. Это было давно, но уже после исторического материализма. Я тогда только выпустился из университета и устроился работать в центральный аппарат одного крупного зеленого российского банка, название которого я вам не скажу, а сами вы в жизнь не догадаетесь. Был это совершенно точно 2009-й год, поскольку везде банкиров только увольняли, а я еще тогда обрадовался, что относительно бескровно нашел работу по специальности в крупной компании.

И знаете, что меня больше всего поразило в самом начале? То, как сотрудники экономили бумагу. То есть, как раз наоборот — не то что не экономили, а тратили ее как ад. Любой самый маленький и ненужный документ обязательно распечатывался на цветном (!) принтере и складывался на стол — читать его с экрана компьютера считалось зашкваром. Да бОльшая часть распечатанного и не читалась, печать всего что попадется под руку просто являлось своеобразным местным хобби. А под конец дня сотни распечатанных и даже непросмотренных листочков уничтожались в больших полупромышленных шреддерах, рассчитанных на десятки листов за раз. Просто уверен — любой член «Гринпис», попади он в офис этого «зеленого» банка, просто сразу брякнулся бы в обморок.

( Читать дальше )

О важности деталей

- 13 апреля 2021, 00:35

- |

Давайте я расскажу вам историю. Это было давно, при историческом материализме.

Я тогда работал на компанию AT&T, по контракту, а Атланте. Кажется, это был 2007-й год.

В обеденный перерыв надо было что-то есть. Выбор был большой. Возле офиса AT&T даже была такая типичная индийская столовка, в которую ходили индусы из Tata consulting, которых сотнями отправляли на проекты в штаты по рабочей визе. Там все было как у них дома, даже ели они руками, брали рис тремя пальцами.

Но это – немного не моя тема, поэтому я пошел проверить новый ресторан, который назывался Chipotle Mexican Grill, и который был там неподалеку.

Я вошел туда, и офигел.

Знаете, что меня больше всего поразило в интерьере? Это — освещение. Фотографию прилагаю. Тем, кто не понял – поясняю – это оцинкованные трубки из Home Depot, наверное два доллара за фут, к которым прикручен стандартный свитч-бокс из того же Home Depot за три доллара, плюс патрон для лампочки и еще лампочка может за пару долларов. Весь этот интерьер в стиле стим-панк был явно сделан теми людьми, которые считали каждый доллар, и понимали, что освещение не обязательно заказывать у контрактеров за пару тысяч долларов, когда за углом есть Home Depot.

( Читать дальше )

Успей до 30 апреля. Как платить налог на дивиденды иностранных компаний. Пошаговая инструкция

- 09 апреля 2021, 11:21

- |

Ребята, вы подали налоговые декларации за 2020 год? Помните, что 30 апреля — крайний срок?

Налог на дивиденды от иностранных компаний — эта процедура вводит в ступор неопытных инвесторов, потому что отчитываться необходимо самостоятельно. Кажется, что это сложный процесс. На самом деле нет. Но нужно знать о нюансах.

Отчитываться нужно тем инвесторам, которые подписали налоговую форму 8W-ben (делается через брокера). Она необходима для налоговой Службы США, чтобы сократить размер налога.

❌ Если данная форма не подписана, то инвестор платит 30% налог на дивиденды от компаний из США. Налог за него перечисляет брокер. Инвестору нужно подать декларацию, налог с него не спишут.

✅ Если форма подписана, то общая сумма налога уменьшается до 13%. Из них 10% перечисляет брокер, а инвестору необходимо отчитаться самостоятельно в российскую налоговую службу об еще 3%.

Шаг 1️⃣: заказываем у брокера Справку о доходах за пределами РФ

( Читать дальше )

ДУшники околорыночники из Москва Сити присели в СИЗО за кидок инвесторов на 300 млн рублей.

- 08 апреля 2021, 10:54

- |

Офисы все естественно снимались в Москва Сити.

Деньги привлекали якобы под управление в Interactive Brokers. Вывеску фирмы меняли три раза.

Деньги по «некоторым данным» частично уходили в офшоры, частично на личные нужды.

Пострадавших пока 50 чел на сумму 300 млн, но говорят, что после уточнения цифра может вырасти в разы.

Так что, будьте бдительны, товарищи. Как написано в книге «Механизм трейдинга», лучше никогда никому не давать деньги в ДУ (доверительное управление).

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал