Избранное трейдера 123.mln.usd

Все о дивергенции и конвергенции в трейдинге

- 13 апреля 2019, 20:31

- |

Предлагаю сразу определиться с терминологией. Так повелось, что почему-то трейдеры практически не употребляют понятие конвергенция (схождение), а обобщают под один термин — дивергенция (расхождение). При этом разбивают дивергенцию на два типа: бычья и медвежья. Думаю, это связано с тем, что под дивергенцией имелось в виду не тип отклонения графика (расхождение или схождение), а расхождение данных графика цены с данными индикатора в принципе. Это, на мой взгляд, неверно. Поэтому, в рамках данного поста, я буду называть вещи своими именами, и употреблять термины дивергенция и конвергенция. Теперь к сути.

Для поиска дивергенций и конвергенций используют индикаторы. Самыми популярными являются:

- MACD гистограмма

- Cтохастик

- RSI

( Читать дальше )

- комментировать

- ★81

- Комментарии ( 56 )

Время - ключевой фактор в трейдинге

- 13 апреля 2019, 03:19

- |

Время, время и еще раз время.

Полагаю, чем больше количества времени отводится освоению трейдинга, тем скорее наступает время осознанной торговли.

Контингент новичков в трейдинге можно разделить на две категории:

1. Обремененные (имеющие постоянное место работы, семью и т.д.)

2. Не обремененные (не имеющие постоянное место работы, семью, как правило это студенты)

Не обремененные имеют больше шансов освоить это ремесло и достичь успешного процесса торговли (успешная торговля это не миллионы долларов, а торговля в плюс).

Обремененные имеют шансы на успех только при условии хорошей выдержки и терпения.

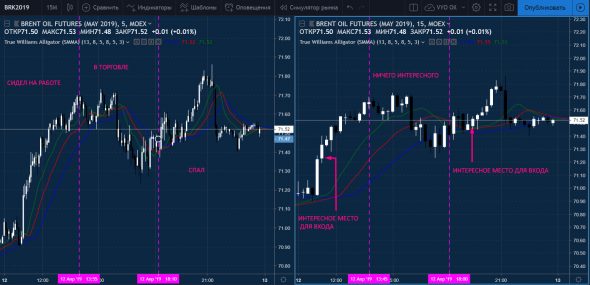

Вот иллюстрация моего (я обремененный чем только можно)

( Читать дальше )

Как делать торговую систему?

- 12 апреля 2019, 12:01

- |

Еще одна памятка новичкам. Рядом с ней последние посты smart-lab.ru/blog/531726.php (трейдинг должен быть дедуктивным), smart-lab.ru/blog/532375.php (гипотезы надо не щадить), smart-lab.ru/blog/533056.php (за математикой желательна физика).

На всякий случай оговорюсь: речь сейчас про обычную трендовушку для инструмента, на котором она уместна. Уместность легко видится на простейших тестах (например, если в Si простой вход на мувингах с выходом по таймингу дает плюс — все, это наш инструмент, можно рыть дальше). В паттерны и хфт сейчас не лезем. Еще одна оговорка: у вас есть тестер, ряд исторических цен и желание с этим работать. Без этого не получится. И я бы сказал, наблюдается парадокс: ручная торговля может получиться, но… скорее всего у того, что перебрал в уме десятки МТС. То есть это то, чем можно заняться при желании — ради опыта, забавы, диверсификации — после алго, а не до и не вместо.

Торговая система это вход, выход и сайз. Иногда фильтр. Иногда выход не один. Все.

( Читать дальше )

Трейдинг: ищите физику!

- 11 апреля 2019, 10:51

- |

Продолжаем пятиминутки для новичков (может, и не только для них).

Началом можно считать посты smart-lab.ru/blog/531726.php (трейдинг должен быть дедуктивным) и smart-lab.ru/blog/532375.php (гипотезы надо не щадить)

За любой «математикой» на биржевом рынке всегда стоит его «физика».

В конечном счете деньги ставятся не на то, что «пересеклись скользящие средние», а на некие стоящие за этим процессы. Если за математикой не видна физика, это, во-первых, повод все-таки поискать физику, а во-вторых, усомниться в математике. Отличительная черта племени «алхимиков» в трейдинге: излишнее доверие к математике с презрением к физике. Они ищут своего рода волшебную формулу. Боллинджер не спас, так стохастик вытащит. Или периоды не те. Но волшебных формул не бывает. Они лишь обладают большей или меньшей полезностью в работе с физикой рынка, не более того, но и менее.

( Читать дальше )

Способность изменять точку зрения является, ключевой характеристикой

- 05 апреля 2019, 12:33

- |

123ru.net/money/192570282/

С нами согласны многие великие финансисты такие как:

Джил Блейк ( Gil Blake) управляющий фондом

«Я искренне верил, что рынки хаотичны. Столкнувшись с доказательствами противоположного, он не стал упираться и отстаивать свою позицию — хотя это естественная реакция большинства людей в подобной ситуации. Напротив, он изучил вопрос, и когда факты показали, что его более ранние воззрения были неправильны, он изменил свое мнение. Способность изменять точку зрения является, вероятно, ключевой характеристикой успешного трейдера. Люди с догматичными и негибкими взглядами редко, если вообще когда-нибудь преуспевают на рынках.»

1. Сделаем вывод.

Биржевая индустрия никогда не согласится с управляемостью рынка, по ряду причин.

Если рынок управляем, значит очень большие деньги двигают рынок против широкой массы

— управляющих активами, инвесторов, спекулянтов.

( Читать дальше )

Трейдинг: главное за 5 минут

- 04 апреля 2019, 10:45

- |

Если бы у меня было 5-10 минут, чтобы сказать новичку про трейдинг самое главное…

Как известно, трейдинг это совершение большой массы однотипных сделок, каждая из которых заключает в себе положительное матожидание. Его можно заранее смоделировать, раз. Протестировать на истории цен в специальной программе так, как было смоделировано, два. И воплотить, как было протестировано, три.

То есть это МТС — механическая торговая система. Все сделки по четким, формальным, заранее известным правилам, основанным на единой логике. Невозможно изменение правил в процессе торгов – «внезапно понял, что рынок развернется», нельзя совершать сделки из разной логики, купив один раз, потому что «сигнал на пробой канала», другой, потому что «сильная новость», третий, потому что «хедж портфеля».

Чтобы было понятнее, о чем речь, идеальной торговой системой было бы ежедневное заключение пари с 15 июля до 31 декабря, что каждый следующий день будет холоднее предыдущего. Разница в градусах считается разницей в пунктах, которую ты отдаешь или забираешь. По итогу дня результат практически случаен. В масштабах недели у системы уже ощутимый перевес, но вообще-то первая неделя сентября может оказаться теплее последней недели августа. Спустя месяц видно, что система непобедима. Увы, такие неэффективности на рынке давно кончились, но мы понимаем, к чему стремимся.

( Читать дальше )

Этапы развития трейдера (четыре штуки)

- 03 апреля 2019, 20:04

- |

Никакой философии — реальные этапы развития трейдера, как специалиста. Взято из практического опыта, т.е. эти стадии пройдены и не мной одним.

Первый этап. Песочница. В самом деле песочница: люди, пришедшие на рынок, играются, занимаются баловством без малейшего понимания, что и как делать, хватаются, как малые дети, за всё подряд, тянут в рот что поярче и блестит ) Сюда входит: бинарные опционы, forex в кухнях, покупка сигналов, роботов, обучения у гуру а-ля “за месяц научим торговать” и прочее подобного рода. У относительно адекватного человека этот этап, на мой взгляд, длится от трёх до шести месяцев.

Второй этап. Детский сад. По всем признакам это уже более осмысленная деятельность. Начинающий трейдер сбил стартовую спесь, и начал задумываться. Появляются такие понятия как риск-менеджмент, риск-реворд, торговая система. Последнее обычно главенствует на этой стадии. С учётом песочницы уже появился какой-то опыт, глаз начал замечать всякие закономерности, которые можно собрать в кучу, дополнить набором правил и условий и получить тем самым торговую систему, некий алгоритм относительно чётких инструкций и действий. Происходит совершенствование ТС, что-то убирается, что-то добавляется, подключаются какие-то индикаторы, пробуются разные подходы и техники. Паттерн, канал, уровень, пробой, отбой, степ бида, ложный вынос — это всё слова из этого этапа. Здесь же, многие, столкнувшись с психологией и будучи не в состоянии её одолеть, пробуют свои методики алгоритмизировать, благо есть такая возможность — почти все элементы анализа поддаются численной оценке. Детский сад — это тупиковый этап, на котором очень сложно заработать, т.к. подход в корне неверный, однако избежать его невозможно. Во-первых, это естественный ход развития человека: вижу что после определённой комбинации свечей происходит одно и то же развитие, или некий уровень почти всегда отрабатывается одним и тем же образом. Любой нормальный человек начинает замечать всякие закономерности и хватается за них. Во-вторых, на этом этапе происходит мощнейшая подпитка информационной средой, которая на 99,9% состоит из материалов такого рода. Понять, что кажущаяся эффективность найденной закономерности — это лишь когнитивное искажение, а информационная среда — помойка с контрафактом, невозможно. Я, например, много позже старта своей трейдерской карьеры узнал, что вообще такое когнитивное искажение, и как это работает, благополучно прошёл и первый и второй этап всецело отдаваясь и обучениям у гуру, и разработкам ТС с написанием собственных индикаторов и т.п…

( Читать дальше )

Прибыльные паттерны

- 01 апреля 2019, 12:00

- |

Сделал еще один вариант сервиса по поиску похожих паттернов — ТОП текущих прибыльных паттернов.

Работает это примерно так:

1. Берем текущий сформировавшийся паттерн на графике:

2. Для него ищем 100 наиболее похожих паттерна в прошлом на разных инструментах:

( Читать дальше )

Инверсия кривой доходности облигаций США и S&P500

- 25 марта 2019, 18:22

- |

Зеленая линия — индекс S&P500

Красные линии — время, когда синяя линяя уходит ниже 0 (инверсия кривой)

На прошлой неделе кривая доходности США впервые с 2007 инвертировалась.

Я решил посмотреть что это значит в историческом контексте.

Оказалось, что ничего. Да, явление не частое, но в прошлом за ней (инверсией) чаще даже следовал рост S&P500, а не снижение.

Разработчикам из Tradingview на заметку: я использовал reuters eikon charts. Почему?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал