Избранное трейдера dgabsdbgsw

Дивиденды2017.Прощайте и здравствуйте снова:))

- 30 июля 2017, 17:41

- |

Большой дивидендный сезон 2017 закончился. Прошли все отсечки и до 14.08.2017 будут выплачены все утвержденные акционерами компаний дивиденды.

Конечно, полноводная дивидендная река обмелеет, но не иссякнет совсем. СД эмитентов начали обьявлять промежуточные дивиденды за 6 месяцев 2017 года.

Совет директоров "Северстали" рекомендовал внеочередному общему собранию акционеров компании утвердить дивиденды по результатам первого полугодия 2017 года в размере 22 рублей 28 копеек на одну акцию.

Предложенная дата закрытия реестра акционеров для получения дивидендов — 26 сентября 2017 года.

Внеочередное собрание акционеров «Северстали», на котором будет рассмотрен вопрос о дивидендах, назначено на 15 сентября 2017 года, закрытие реестра — 21 августа 2017 года.

Совет директоров Магнит рекомендовал дивиденды по итогам 1 п/г 2017 г. в размере 115,51 руб/ао

ВОСА — 31 августа

Закрытие реестра для ВОСА — 7 августа

Закрытие реестра под дивиденды — 15 сентября 2017 года

( Читать дальше )

- комментировать

- ★22

- Комментарии ( 16 )

10-ая неделя на пути к мильёну. В ожидании поступления дивидендов. Часть II.

- 28 июля 2017, 23:09

- |

дивидендов. Часть II." title="10-ая неделя на пути к мильёну. В ожидании поступления дивидендов. Часть II." />

дивидендов. Часть II." title="10-ая неделя на пути к мильёну. В ожидании поступления дивидендов. Часть II." />Доллар также замер в предвкушении — 60,21 попробовал на вкус, ему не понравилось и снова спустился на 59,50:

( Читать дальше )

Прогноз стоимости акций Coca-Cola в преддверии финансового отчета

- 25 июля 2017, 19:56

- |

Американский производитель, пожалуй, самого популярного одноименного напитка «Coca-Cola», демонстрирует устойчивый восходящий тренд на фондовом рынке Соединённых Шатов. Котировки в 2017 году продемонстрировали рост на +7.5%, однако отстают от всего фондового рынка, а также индекса S&P500 в частности (+9.4%). Чтобы спрогнозировать потенциал движения ценных бумаг «Coca-Cola», я провел углубленный технический и фундаментальный анализ.

Технический анализ

Как я уже писал выше, стоимость акций «Coca-Cola» в 2017 году движется в восходящем канале. С июня месяца котировки снизились на 1.20$ от локального максимума, тем самым сформировав канальную нисходящую коррекцию. Сегодня же, котировки достигли верхней границы коррекции и в тот же момент находятся у нижней отметки восходящего канала (рис.1).

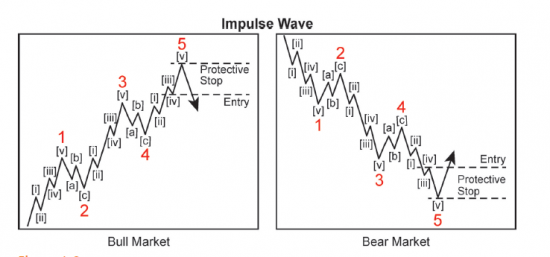

С волновой точки зрения, текущее положение Coca-Cola можно рассматривать как начало формирования 5й волны. Согласно моей стратегии, ориентиром для 3й волны является пик от АО, а 4я волна должна обнулить показатели данного индикатора, что собственно и произошло. Таким образом,

( Читать дальше )

Торговая система (доходность к риску 5 к 1)

- 25 июля 2017, 10:42

- |

Сделки и результат видны всем!

В текущий момент в режиме онлайн четыре заявки.

Чтобы не было черного ящика, показываю как работает система на реальном счете (робот управляет портфелем FXMM+5 фьючерсов)

Соотношение доходности к риску за последние два года 5 к 1.

vk.com/wall-88525521_1784

Пишите что конкретно нужно показать.

Всем удачных инвестиций!

Уровень знания на смарт-лабе

- 25 июля 2017, 09:12

- |

Название будоражит — Банки исключают из пищевой цепочки!

Среди лайкнувших есть г-н Олейник, что весьма странно....

Речь идет о денежном рынке МБ, о РЕПО с ЦК. Автор заканчивает пост словами - Лед тронулся господа, те банки что мы знали лет через 5 изменятся до неузнаваемости или вымрут. Комментарии комментировать не будем.

Ох… а то, что рынок РЕПО с ЦК существует уже ни один год — никто видимо не знает, автор точно. И причем тут банки? Сегодня это брокерский бизнес. Звонишь брокеру (если есть такая услуга и договоренность) и говоришь — хочу РЕПО с ЦК. Есть остатки? — размещай, т.ч. скорее уж брокеров выжимают, а не банки. Наверное, если биржа сделает прямой доступ к СВОП-ам, то появится аналогичный пост. То что сегодня СВОП-ы доступы давно для всех (через брокера) тоже для многих загадка:-) Для тех кто не в теме, РЕПО это деньги-бумаги (условно), а СВОП-ы это деньги-деньги.

Да и кого выжимают? Те у кого есть 3 млрд рублей (кажется столько прописали) да им любой брокер с минимальным интересом даст эти сервисы. Реально компании, дай Бог 0,3% наварят из крупняка на прямом доступе. Только необходимый штат и структура может их и сожрет. Ну а те кто поменьше — не получат ничего.

В общем учите мат часть. Звоните брокерам и требуйте РЕПО с ЦК и СВОПЫ, если есть хотя бы 5 млн рублей на счете и будет Вам счастье. Иметь свободный кэш овернайт и давать им пользоваться брокеру, а не получать с него % — вверх идиотизма:-)

С добрым утром!

Видишь пять волн, жди разворот. Часть 1.

- 24 июля 2017, 12:57

- |

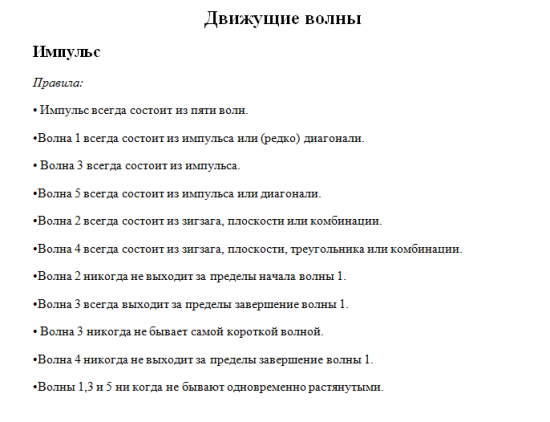

В EWP основным паттерном является пяти волновая действующая модель. Таких, действующих моделей всего две, это импульс и диагональ. Ранее уже было описана модель диагональ, и в ближайшее время заметка о диагоналях будет продолжена. В данный момент речь пойдет об импульсах.

Импульс – это наиболее распространенный вид действующей волны, и так как импульс является основным паттерном в EWP то, все, абсолютно все модели как начинаются с импульсов так ими и заканчиваются.

Существует всего несколько простых правил интерпретации ценового поведения внутри импульсов. Правило потому и называются правилом, что не допускает исключений и выполняется всегда.

( Читать дальше )

Мухлеж с премией опционов Si.

- 17 июля 2017, 22:32

- |

Рантье на фондовом рынке

- 11 июля 2017, 13:32

- |

По сути, рантье — это тот, кто имеет относительно стабильный денежный поток, на который можно жить.

Среди основных подходов к ФР наиболее близок будет дивидендный. Причина этого проста — именно он даёт возможность получить денежный поток (пенсию), на которую можно жить.

В отличие от дивидендного подхода есть подход на базе прироста стоимости актива. Это, скажем так, основной подход на ФР. Его популярность заключается в том, что вы сразу видите дело своих рук в виде прироста стоимости портфеля. Для более глубокого понимания различий можно взять пример с недвижимостью. Те, кто обращают своё внимание почти полностью на получаемую аренду, — это как раз представители, условно дивидендного подхода, а те, кто покупают недвижку на стадии незавершёнки с целью продать её подороже по мере готовности, — это любители прироста стоимости.

Хотя дивидендный подход связан с приростом стоимости, но, тем не менее, здесь это второстепенно. Главное тут — это размер дивидендов, их постоянство и возможный прирост.

( Читать дальше )

Инвестор или "Дурак"? Всего 9 лет...время летит незаметно...

- 11 июля 2017, 13:08

- |

Решил написать свой первый пост — это будет моя маленькая история о себе, о инвесторах и «дураках», а так же о моих правилах торговли!

На рынке я всего лишь с 2008 — 2009 годов. В 08 — м работая в банке и общаясь с нашим управляющим, который занимался

фондовыми рынками и заработал достаточно много денег, решил тоже попробовать. Но увидев слишком большие движения, испугался.

Почему, я что трус? Нет! Я люблю цифры, а цифры говорили мне что лезть в рынок рано, нужно заниматься изучением его. В итоге самый сок я пропустил.

В 2009 открыл счет в Альфе и начал торговать. Первый год торговал без плечей и заработал 60% за год. Решил, что я самый умный и что без обучения 60% — это круто, нужно рубить еще больше и ОБЯЗАТЕЛЬНО НУЖНО УЧИТЬСЯ — Лучше самому, честно сказать тут начались ошибки и еще я сделал вторую ошибку! Я ушел на Форекс!)))) Замечательный ФОРЕКС, чтоб тебя)))

Вплоть до середины 2011, начала 2012 — сливы! А все почему? Потому что на рынке есть свои правила.

1. Не торгуйте с плечом больше 4-5. А лучше торгуйте без плеча или с 2 — м. Можете торговать с бОльшим, если у Вас есть инсайдерская информация или Ваш риск ограничен стопом. Пример Ванюта, доигрался парень с плечами и торговлей без стопов в путешествиях, но это его выбор и там были не только эти причины;

2. Если решили торговать самостоятельно, то торгуйте самостоятельно. Не слушайте МЕГА ГУРУ! Я занимался обучением и сделал один вывод из всего этого — люди, которые приходят, которым ты доносишь все, даже если не очень хорошо (потому что я не профессиональный лектор) поймут о чем я говорю, подтвердят, что это работает, но в 90% случаев им мой стиль торговли не подойдет, после обучения окажется, что они ничего не поняли и скажут, что все методы не работают, и маленькая горстка людей попадет с Вами в один такт;

3. Если начали обучаться, то идите в индивидуальную работу до результата или изучите основы и долбите-ДОЛБИТЕ и еще раз ДОЛБИТЕ своим лбом, КРОВЬЮ и ПОТОМ рынок самостоятельно! Никто за Вас торговать не будет!

4. Не торгуйте агрессивно! Торгуйте стабильно! Хотите много денег? А в кармане 50 000 рублей, да хоть 500 000, Вам же хочется гораздо больше!? НЕ торгуйте агрессивно! Торгуйте всегда стабильно, найдете инвесторов и будет Вам счастье! Даже 3% в месяц уже у инвесторов вызовет Уважение, только вопрос в том, чтобы Ваша стратегия Масштабировалась и Риски были в пределах 0,3% — 2% в месяц, тогда это будет интересно. Хочу напомнить, что самый высокий вклад, на сегодня 11.07.2017 года в банке РФ10,5%, а средняя ставочка 7 — 8% годовых, очень часто без возможности снятия. А в Валюте — 2,25%. При стабильных 2-3% в месяц и хорошей статистике Инвесторов будет у Вас достаточно, ГЛАВНОЕ РИСКИ КОНТРОЛИРОВАТЬ ВСЕГДА!

5. Торгуйте биржевыми инструментами! Хотите большие деньги? Стабильность и меньше головной боли? Да плюньте Вы на это все! ФОРЕКС не Ваша тема! Бинарные Опционы тем более, Вам самим не смешно? Кухонные компании? В топку их!

6. Мои любимые биржи! Западные! Наша биржа замечательная и ее я люблю. Но Американские рынки более развитые, больше ликвидности и больше возможностей. Минус в том, что я живу и трачу рубли, а зарабатываю $. Курсы валют меняются и тут не угадаешь конечно, иногда в плюсе хорошем иногда плюс не такой существенный.

7. Начинать нужно с нашего рынка! Акции, фьючерсы + опционы!

В начале только так, дальше по возможности переходить на американские площадки, хотя у нас много примеров, как можно стабильно торговать и много мильЁнов зарабатывать на России. Мой стиль торговли больше подходит для американских рынков.

Возможно 6 и 7 пункт нужно было поменять местами!))))

АХ да, я же не написал о Инвесторах, да есть инвесторы, которые хотят кучу денег и %.

Пусть самостоятельно поторгуют, поймут, что это все сложно и не так просто, оставаясь в пределах риска от 0,1% до 1% зарабатывать 10-20% в месяц НЕРЕАЛЬНАЯ затея. Все хотят Яблочек небесных из Эдема, но должны понимать, что все не просто, особенно на их суммах хотя бы от 100 000 $.

Работал с такими и работаю — это сложно, лучше по чуть-чуть!

Стремитесь к стабильной низкорисковой торговле, арбитраж, опционы, короткие стопы, торговля без плеча и т.п.! ))) И удача Вас найдет)))

P.s. да люблю я ВОСКЛИЦАТЕЛЬНЫЕ ЗНАКИ! И улыбаться тоже))) Всем попутного тренда! Успехов в торговле, меньше дураков на пути и меньше ошибок!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал