Избранное трейдера Алексей Мидаков

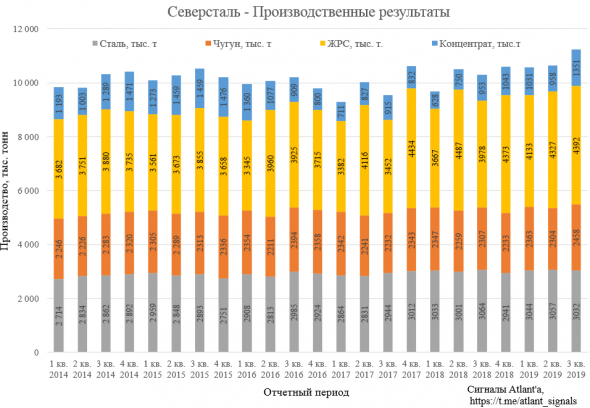

Северсталь. Обзор операционных показателей за 3-ий квартал 2019 года. Прогноз финансовых показателей и дивидендов

- 11 октября 2019, 11:17

- |

Северсталь представила операционные результаты за 3-ий квартал 2019 года.

К прошлому году вырос объем производства чугуна, железорудного сырья и угольного концентрата. При этом производство чугуна максимальное за последние 5 лет, а угольного концентрата за последние 3 года.

Средневзвешенная цена реализации 1-ой тонны стальной продукции снизилась с 616 долларов США до 611 по сравнению со 2-ым кварталом 2019 года, то есть снижение на 0,8%. По сравнению с 3-им кварталом 2018 года цена в долларах снизилась на 3,8%.

В рублях средневзвешенная цена реализации в рублях снизилась с 39,8 тыс. руб. до 39,5 по сравнению со 2-ым кварталом 2019 года, то есть всего на 0,8%. При этом по сравнению с 3-им кварталом 2018 года цена снизились на 5,1%.

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 4 )

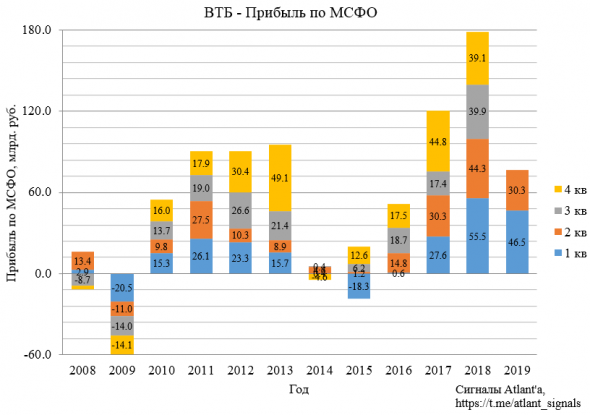

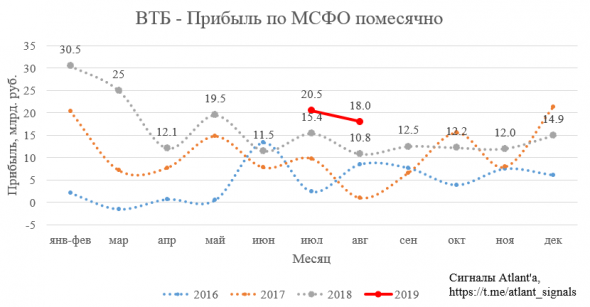

ВТБ. Обзор финансовых показателей по МСФО за август 2019 года

- 04 октября 2019, 15:39

- |

ВТБ, начиная с июля, снова начал публиковать отчеты МСФО на ежемесячной основе. Возможно это связано с тем, что первое полугодие было очень слабым, и банк решил не портить картину.

Но первые 2 месяца второго полугодия компания отработала лучше, чем в прошлом году. В августе чистая прибыль составила 18,0 млрд. рублей, что на 66,7% выше относительно 2018 года.

( Читать дальше )

Ребалансировка индексов MVIS Russia и MVIS Russia Small-Cap

- 16 сентября 2019, 09:31

- |

В пятницу опубликовали результаты ребалансировки индексов MVIS Russia (отслеживают крупнейшие российские ETF RSX, у которых 1,4 млрд. $ под управлением) и MVIS Russia Small-Cap (отслеживают ETF RSXJ, у которых 34 млн. $ под управлением), которые вступят в действие 20 сентября. По этим данным сделал таблицы, где указаны:

- вес после ребалансировки;

- текущий вес;

- изменение веса в результате пересмотра;

- ожидаемый приток/отток в долларах и рублях;

- доля от среднего объема, оборачиваемого в акции за последние 30 дней.

В результате в индексе MVIS Russia наибольший (больше половины дневного оборота) приток/отток, выраженный в долях от дневного оборота, ожидается в:

- ADR Ростелеком, Сургутнефтегаз;

- GDR MAIL.RU, ВТБ, НЛМК, Фосагро, Полюс;

- акциях Транснефти, Интер Рао.

По некоторым ADR и GDR, несмотря на небольшой приток в долларах, получилась высокая доля от дневного оборота, которая вызвана малой ликвидностью данных ценных бумаг, например, ADR Ростелекома. Думаю, что фонды как-то решают этот вопрос, и в таких случаях не стоит ждать сильных движений. Желтым цветом в таблице выделены акции, торгующиеся на МосБирже.

( Читать дальше )

Экспорт природного газа из России в июле 2019 года

- 11 сентября 2019, 10:25

- |

На основании данных федеральной таможенной службы проследим за экспортом природного газа в июле. Интерфакс позиционирует эти данные, как доход Газпрома от экспорта, но это не совсем так.

Для наглядности сравним данные по выручке от экспорта природного газа в отчетах Газпрома (включая экспорт в страны бывшего Советского Союза) с данным из отчетов таможенной службы.

Аналогичным образом сравним экспортные цены.

( Читать дальше )

Ленэнерго. Обзор операционных показателей за август 2019 года

- 09 сентября 2019, 13:48

- |

Рассмотрим операционные показатели Ленэнерго за август 2019 года.

Передача электроэнергии.

Среднемесячная температура наружного воздуха в августе 2019 года составила 15,84 °С, что на 2,5 °С ниже температуры аналогичного периода в прошлом году.

То есть температура приблизительно равна прошлому месяцу (15,8 °С). Тогда я предположил, что это такая температура, при которой нет необходимости включать кондиционеры, а для использования обогревателей достаточно тепло. В августе энергопотребление снова оказалось ниже, чем в прошлом году:

По оперативным данным Филиала АО «СО ЕЭС» «Региональное диспетчерское управление энергосистемы Санкт-Петербурга и Ленинградской области» (Ленинградское РДУ), потребление электроэнергии в Ленинградской энергосистеме в августе 2019 года составило 3341,5 млн кВт•ч, что на 0,7 % меньше объема потребления за тот же месяц 2018 года.

( Читать дальше )

Выбор Брокера по тарифам (ФИНАЛ).

- 04 сентября 2019, 07:41

- |

На российском рынке не один, а целых ДВА брокера вдохновились примером американского брокера Robinhood и отменили брокерскую комиссию, причем один из них является крупнейшим классическим брокером и его знают практически все!

Что за …. (благотворительность такая) — подумал я. И с изрядной долей скепсиса начал «чесать репу». Для нашего рынка, это буквально как красная тряпка для быков, что-то совершенно необычайное! Об этом должны кричать из каждого «утюга»! Но я что-то не вижу рекламы на первом канале (юмор), что еще больше провоцирует всякие инсинуации: в чем здесь подвох?

Лучший способ разобраться в этом вопросе – сравнить реальные условия этих «брокеров без комиссии» с остальными «обычными» брокерами на конкретном примере, рассмотрев все их скрытые комиссии под микроскопом. С этой целью, я реанимировал свой старый пост посвященный выбору брокера по тарифам и заодно, по многочисленным просьбам адептов спекулятивного цеха, увеличил количество тестируемых брокеров

( Читать дальше )

Распадская. Дивиденды. Обзор финансовых показателей по МСФО за 1-ое полугодие 2019 года

- 29 августа 2019, 10:12

- |

Распадская порадовала озвучила дивиденды за 1-ое полугодие 2019 года. С одной стороны это первые дивиденды за 8 лет и уже хорошо, но с другой стороны размер дивидендов мог бы быть и больше:

С учетом вышеобозначенных принципов дивидендных выплат, а также хороших финансовых результатов Компании по итогам заседания 27 августа 2019 года, Совет директоров рекомендовал утвердить общему собранию акционеров дивиденды за первое полугодие 2019 года в размере 2,5 руб. на акцию или суммарно около 1,7 млрд. руб. (около 25,9 млн. долл. США).

Тем самым Распадская выплатит дивиденды в соответствии со своей дивидендной политикой:

- Минимальный ежегодный платеж в размере 50 млн. долларов США, выплачиваемый двумя траншами минимум по 25 млн. долларов США каждый по результатам первого полугодия и финансового года.

- Совет директоров может рекомендовать увеличить выплаты, принимая во внимание финансовые показатели компании, прогноз цен и объемов на угольную продукцию, долгосрочные планы развития компании и необходимость дополнительных инвестиций.

- Дивиденды не будут выплачиваться в случае, если соотношение чистого долга к EBITDA превысит 2.0x.

( Читать дальше )

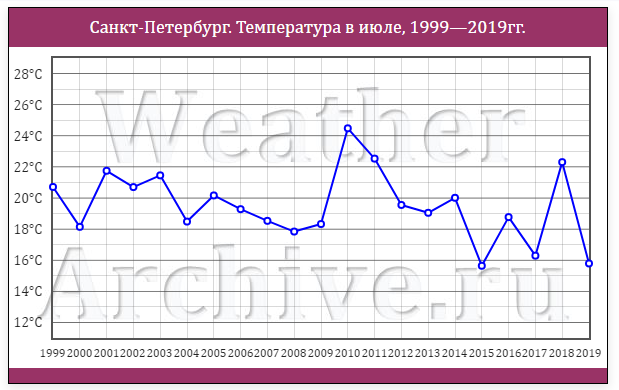

Ленэнерго. Обзор операционных показателей за июль 2019 года

- 22 августа 2019, 09:36

- |

Рассмотрим операционные показатели Ленэнерго за июль 2019 года.

Передача электроэнергии.

Среднемесячная температура наружного воздуха в июле 2019 года составила 15,8 °С, что на 6,5 °С ниже температуры июля прошлого года.

Видимо это такая температура, при которой нет необходимости включать кондиционеры, а для использования обогревателей достаточно тепло. В связи с этим снизилось энергопотребление в данном регионе:

По оперативным данным Филиала АО «СО ЕЭС» «Региональное диспетчерское управление энергосистемы Санкт-Петербурга и Ленинградской области» (Ленинградское РДУ), потребление электроэнергии в Ленинградской энергосистеме в июле 2019 года составило 3313,2 млн кВт•ч, что на 1,1 % меньше объема потребления за июль 2018 года.

( Читать дальше )

Алроса. Обзор финансовых показателей 2-го квартала 2019 года. Стоит ли покупать сейчас?

- 19 августа 2019, 14:50

- |

Алроса опубликовала финансовые результаты по МСФО за 2-ой квартал 2019 года. Они оказались ожидаемо слабые, на это намекали результаты продаж и отчет РСБУ.

Выручка во 2-м квартале снизилась на 21% год к году.

( Читать дальше )

ДЗО ПАО "Россети"- МРСК и ФСК. Итоги 2-го квартала

- 16 августа 2019, 11:50

- |

Весной мы подробно разобрали самые популярные дочерние компании ПАО «Россети» и подвели итоги 1-го квартала путем сравнения динамики основных финансовых показателей на основание отчетов РСБУ. Рост чистой прибыли в 1-ом квартале наблюдался только у Ленэнерго, МОЭСК, МРСК Юга, МРСК Сибири и МРСК СЗ. Но чистая прибыль по РСБУ у таких акций как ФСК ЕЭС, МРСК Урала формируется также из переоценки акций Интер Рао и Ленэнерго соответственно. А данная переоценка не учитывается в формировании дивидендной базы. Также сюда входят прочие расходы и доходы, которые также не стабильны и порой искажают картину. Поэтому лучше смотреть на прибыль от продаж, лишь 5 компаний ее увеличили год к году: Ленэнерго, МОЭСК, МРСК Урала, МРСК СЗ и ФСК ЕЭС. Посмотрим, как обстоят дела сейчас.

Исходя из бизнес-планов снижения прибыли по итогам года ждут 4 компании: МРСК ЦП, МРСК Волги, МРСК Юга, ФСК ЕЭС. По результатам 1-го полугодия все 4 компании показали снижение чистой прибыли. При этом МРСК ЦП и МРСК Волги существенно снизили прибыль. У ФСК ЕЭС и МРСК Юга снижение в пределах погрешности и скорее всего бизнес-план они перевыполнят и покажут годовую прибыль не ниже 2018 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал