Избранное трейдера Alexey214

Итоги за март 2018

- 31 марта 2018, 11:28

- |

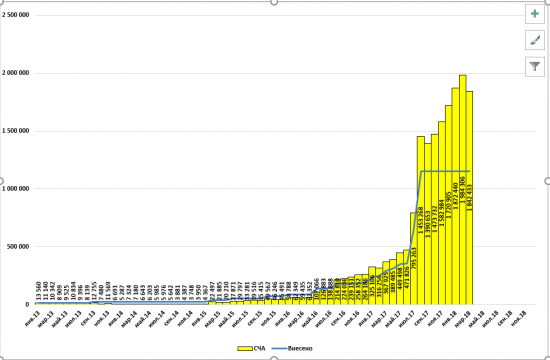

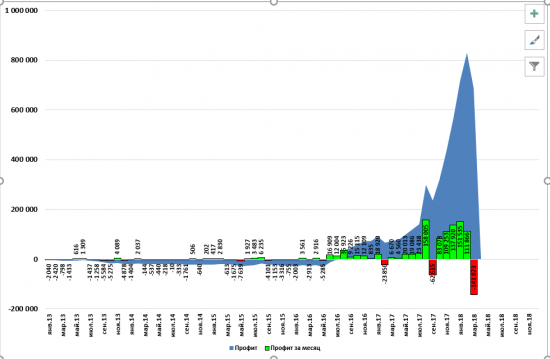

На конец месяца СЧА = 1 842 433 руб., за месяц счет просел на -141 783 рубля, за весь период прибыль = 688 191 рублей.

На 31.03.2018 года в портфеле:

1. Мечел преф — 6400 акций

2. Ленэнерго преф — 4000 акций

3. Распадская — 5500 акций

4. Магнит — 25 акций

5. Кредитное плече — 127 483 рубля.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

С чего начнется новый кризис? Я думаю, с банкротства Теслы.

- 30 марта 2018, 20:29

- |

Есть ощущение, что Tesla, это новый Lehman Brothers. Банки же решили спасать теперь, санировать… Но ничего про технологические корпорации, правда? А денег в Tesla вложено много. Начнется выход из технологий, далее все остальное повалится.

Как вариант, на низах Tesla подберет Apple.

Считаете ли вы такой расклад реальным?

Призрак 1987 года

- 30 марта 2018, 17:48

- |

Неопределенность вновь вползает на рынки активов. Волатильность американского рынка акций возвращается. Доходности долгосрочных облигаций растут, а кривая доходности уплощается. В пятницу рынки акций попали под сильные распродажи, а индекс Dow Jones Industrial потерял наибольшее количество пунктов за много лет. Оглядываясь назад, мы обнаруживаем тревожные сходства с периодом, предшествовавшим крупнейшему однодневному краху фондового рынка за всю историю, который состоялся в Черный Понедельник 1987 года.

Сроки краха

Перед крахом, состоявшимся 19 октября 1987 года, фондовые рынки устанавливали один рекорд за другим. Бычий рынок начался в августе 1982 года и продолжался все время в “Ревущие восьмидесятые”. Направленный вверх импульс был движим быстрым экономическим ростом, стремительным ростом корпоративных прибылей, притоком средств от новых институциональных инвесторов, которые увеличивали спрос на акции, а также налоговыми льготами, предоставляемыми для слияний и выкупов. Хотя процентные ставки были несколько высокими (ставка по федеральным фондам составляла 7,5%), они значительно снизились с лета 1981 года (около 19%). По сравнению с 1970-ми годами инфляция была достаточно низкой. То был период сбалансированного состояния экономики. Самоуспокоенность инвесторов набирала силу.

( Читать дальше )

Портфель от 20.03.2018

- 20 марта 2018, 11:55

- |

Сегодня вышел отчёт по Саратовскому НПЗ, прибыль 2581млн., а дивиденд на АП = 1035 руб. Отчёт вышел до открытия торгов и префы упали(6-7% )на открытии. Почему так произошло?

На мой взгляд были след. факторы:

— Тот кто покупал Сарат нпз пр., ожидал роста чистой прибыли за 2017 год, так как за 9 мес. было 3787. Я читал про это у разных авторов, были и те, кто ожидал роста даже с учётом реконструкции. Мой прогноз оказался больше на 200 млн., что не так много.

— На закрытии цена была 12510 а д.д. получается 8,2%. это не мало, однако можно найти более ликвидные бумаги с более высокой доходностью.(Северсталь например)

Что делать дальше:

В 2018 году должен завершиться первый этап реконструкции. Следовательно можно ожидать улучшения финансовых результатов.

Предлагаю докупить пока 1 лот, по цене не превышающей 11700(В свой основной портфель докупил по 11660).

За время прошедшее с последнего обзора вышли важные новости .

EN+- En+ ожидает завершения конвертации доли Glencore в «Русале»

( Читать дальше )

Алгоритмизация трейдинга

- 19 марта 2018, 17:50

- |

Приветствую!

В данной статье хотелось бы рассказать о недавнем опыте процесса алгоритмизации ручной торговли.

Немного предыстории. Пришел человек с желанием сделать робота из серии, имею желание, но не имею возможности (не могу программировать). Ну это довольно распространенное явление. Суть алгоритма не такая и сложная для трейдера, НО обьяснить программисту, который не имеет опыта трейдинга — довольно таки сложно, имхо.

Собственно обычно, даже «гури» рынка, не всегда могут обьяснить принцип своей торговой системы (ну кроме великих обучателей, которые легко могут обьяснить что покупать нужно дешевле, а продавать дороже!)

С чего же начинать процесс описания системы, в таком случае?

Как мне кажется, необходимо следовать простым правилам

1 не врать самому себе (если данный алгоритм не приносит в ручной торговле 50% в месяц, естественно цифра условная, то и после алгоритмизации не стоит ожидать большого профита)

Лично для меня это самый важный пункт в процессе алгоритмизации.

2 Делать для себя заметки, максимально детализируя принцип принятия решения о входе.

Помимо того, что мы рисуем индикаторы и каналы, на которые ориентируемся в торговле, всегда присутствует множество факторов, особенно если трейдинг активный, внутредневной. Это и время в которое мы торгуем и не торгуем, личные ощущения (ну например цена слишком сильно выросла или слишком сильно упала для данного инструмента и мы приняли решение «ловить падающий нож»), новости, «коррелируемые тикеры (ну например нефть подросла, бакс упал и мы решили срочно пора покупать ртс), плотность в стакане (возможно), накопление кластера (»аля volfix"), усреднение убытка (желание не закрывать своего лося, а тянуть неизбежное) и тд и тп. Реально лучше описывать абсолютно все детали. Чисто теоретически алгоритмизировать можно практически все, от слов, все покупали и я решил купить.

3 Описать личный мани и риск менеджмент (если такой имеется)

После этих довольно не сложных шагов уже начнется выжимка алгоритма. Тут есть два пути. Первый — это все описанное абсолютно все, реализовать, и потом методом проб и ошибок отсекать то, что делает результат только хуже (так как анализом уже совершенных сделок, редко какой трейдер занимается). Второй же путь обратный, начинать реализацию от основного сигнала, и в дальнейшем наращивать дополнительные условия (удобнее всего делать в виде настроек, для того чтобы было проще ту или иную настройку вкл/выкл).

Естественно в дальнейшем будет огромное количество изменений и дополнений в алгоритме потому тут или уж нанимать постоянного программиста себе или упереться и научиться самому(правильнее имхо)

Цель, автоматизации алгоритма, не всегда сводится к тому, что робот торгует, а я кайфую на островах. Нет, это абсолютно не так, и если перестать анализировать рынок то довольно быстро упираемся в отсутствии идей трейдинга. Чаще всего сталкиваюсь с тем, что вроде бы у человека есть алгоритм, но это по большей части «теоретический трейдинг», то есть когда основной заработок только в теории. Далее после алгоритмизации и анализа результата сводится или к разочарованию (что тоже не плохо, ведь лучше разочароваться так, чем после слива денег) или к более правильному выходу — совершенствованию системы, в плоть до полного отказа от первоначального алгоритма и рождению нечто нового!

Понятно что в случае с совершенствованием системы, процесс бесконечен, но что делать если разочаровались в алгоритме? Хоть и субьективно, но все же, по моему опыту, большинство трейдеров просто уходят с рынка, после разочарования. Единственно что могу посоветовать — делайте перерывы в торговле с изучением нового для себя, новый софт, новые «индикаторы», новые методы и тд.

Теперь к конкретному примеру, с которым ко мне пришел человек. Суть в двух словах — ловить импульс рынка, выходить когда встретили сопротивление (объемы накопленные в кластерах) или по стопу. Конечно это упрощенное изложение, но не могу же чужие секреты расскрывать (хоть секретов и нет, но все же не этичненько)

В целом для внутредневного трейдинга алгоритм довольно нормальный. Не топчик, но как к минимум потенциально интересный. На данном этапе осталось только управление размером позиции доделать и будет уже интереснее результаты, но пока что дела обстоят так:

Тут результаты по rih

( Читать дальше )

Грааль 2018. Ряд разложен недурно!

- 18 марта 2018, 23:57

- |

Два отчета могу разобрать по фундаменталу за выходные

- 16 марта 2018, 19:27

- |

Заходите в список, выбирайте две компании.

Пишите в комментарии.

За выходные сделаю подробный анализ отчетности и дам свой взгляд на две компании, которые чаще всего будут упомянуты в комментариях.

Любимый Гуру. Критерий Д-ра Элдера. Опционы. Хитрецы про ЛУКОЙЛ

- 16 марта 2018, 19:05

- |

Это мини рассказик о семинаре Д-ра Элдера Лет 6 назад в Гостином Дворе. Видео есть в Сети. Наверное, вот это вторая часть

www.youtube.com/watch?v=RvdbhmORJkw

Большое Спасибо АТОНУ за прекрасный и бесплатный семинар. Прекрасная ненавязчивая организация в Центре, раздали блокноты, ручки. Спасибо.

Т.к. я фан Д-ра Элдер то буду пристрастен. Желающие могут посмотреть, просто три воспоминания.

- Д-р Элдер оценивает свои Сделки по такому критерию: берет размах движения от низа Тени до верха Тени и смотрит, сколько из него удалось взять. Пятерку себе ставил за 29%. Хотел увеличить на несколько Процентов.

- Говорил, что его план- начать продавать Опционы, чем вызвал оживление в Зале. Причём Д-р Элдер говорил об этом убеждённо и с выраженным энтузиазмом. Кажется, там есть его слова, что Он в Жизни не видел Человека заработавшего на покупке Опционов. И вот решил продавать. Но, как понимаю, так и не начал.

- За нами сидели молодые хитрецы, видно, что очень толковые Ребята. Очень. Они задали заранее подготовленный вопрос- куда пойдёт ЛУКОЙЛ? Д-р Элдер, насколько помню, ничего определенного по графику не сказал, просто посмотрел на него и сослался, что Российской Фондой не Торгует. Чем вызвал бурную дискуссию среди молодых хитрецов. Этот эпизод служит, как и многое на том Семинаре, неиссякаемой Пищей для Раздумий. С одной стороны- он мог набросать Мнение по ТА и своим наработкам типа «Трёх Экранов». С другой стороны, он может быть не в курсе ФА. С третьей стороны-если Гуру будет давать определённые прогнозы-он может быстро перестать быть Гуру. С четвёртой… С пятой… С шестой...

- Вообще, когда слушаешь обычного хуру, который делает из слушателей дурачков, обычно думаешь, а зачем он эту пургу несет. А когда слушаешь Д-ра Элдера, думаешь, а почему он это выразил так? А почему он об этом не сказал? А почему ТАК расставил Слова?

- Знаете, яркое впечатление. Д-р Элдер-ярко выраженный гуманитарий. Он не тащится от Математики. Но. И ещё раз но. Он это сделал своим ПЛЮСОМ.

- В общем не жалею о Выходном Дне на Семинаре. Д-р Элдер- интересный Мэн.

Опционы для Гениев (покупка опционов и их хеджирование)

- 07 марта 2018, 10:32

- |

Однажды наступит время, когда на СЛ не будут писать про биткойны. Меня радует активность по опционам. Хот есть с кем пообщаться. Когда кто то задает тебе вопросы, иногда, ловишь себя на мысли, что ты даже об этом не думал и открываешь для себя что то новое. В продолжении топика https://smart-lab.ru/blog/456250.php разберем варианты хеджирования купленных опционов. Те из вас кто ходил на платные курсы по торговле бинарными опционами знают граальную стратегию. В среде продвинутых Гуру это называется «пирамидингом». Возможно это не от слова пиар, а от слова пирамида. Сразу возникают ассоциации с пирамидами Хиопса, а рядом такая же куча баксов. Действительно, примерно раз в месяц бывают дни, когда волатильность БА превышает волатильность опциона. И если вы каждый день будите покупать опцион, то однажды вола выстрелит и принесет вам прибыль. Теперь не надо угадывать какой будет свеча завтра. Тут уж как свезет. Лично я не пробовал. Поэтому самый надежный способ это пирамидиться. Жаль, что ни кто из вас этот способ не предложил. Вы что? Курсы оплатили и все мимо ушей пропустили? Или все таки, это не наш метод. Но там где вы учились на платных курсах по бинарным опционам, есть и бесплатные, для сотрудников дилинговых центров. Давайте вместе посмотрим, чему их там учат. Или в чем стратегия дилингово центра, как благотворительной организации.

( Читать дальше )

Джон Рокфеллер врачи открыли ему глаза на правду: Потрясающий совет долголетия!

- 26 февраля 2018, 11:17

- |

Посвятив 50 лет своей жизни накоплению капиталов, он прославился, как самый богатый человек в США, так же как невероятно жадный, а после 50 отдавал свои богатства беднякам, при этом был прославлен своею щедростью. Поначалу все ненавидели Джона за алчность и чванливость, но пойже хвалили и благодарили за доброту и сострадание.

Всё это в конце концов сгубило его здоровье. После 50 миллионер выглядел невероятно старым, и был похож на мумию, волочащую свои конечности при ходьбе, хотя в молодости обладал крепким здоровьем и не менее крепким телосложением. Доведён был он до этого постоянной спешкой, потрясениями, напряжением. При падении доходов он начинал хандрить. Так один раз, перевозя зерно, цена которого превосходила 40 тысяч долларов, при этом он пожалел денег на страховку груза, в ту ночь был поднялся сильный ураган. ДжонРокфеллер так испугался о потери груза, что дождавшись рассвета, побежал к страховщику. Пойже он узнал, что с грузом всё в порядке, но был огорчён тем, что пришлось оплатить 150 долларов за страховку, и от этого слёг на несколько дней. И даже

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал