Избранное трейдера Андрей Васильев

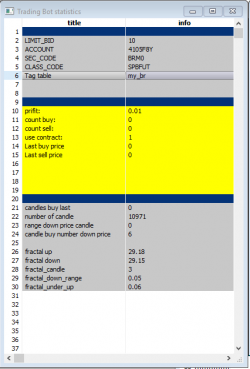

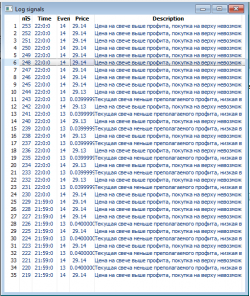

Бесплатный робот на quik XoraX боковик на lua, нефть Brent

- 13 мая 2020, 22:26

- |

При падении, если тренд пошел вниз, робот совершает так же покупку, но постоянно старается увеличить промежуток покупки.

Если робот ранее покупал на текущем участке(промежутке) то он не будет покупать здесь, пока не продаст.

( Читать дальше )

- комментировать

- ★16

- Комментарии ( 0 )

Грааль, который вы так долго искали

- 11 мая 2020, 12:03

- |

Юрий Иванович (JC_trader) у себя в LJ один очень хороший пост написал, который мог бы дать ответ на множество вопросов начинающих инвесторов. Я же хочу добавить немного огранки для этого алмаза, превратив его в бриллиант.

Суть в следующем. Возьмем простую трендследящую систему:

- если клоуз больше предыдущего клоуза, то покупаем (лонг) на закрытии сессии,

- если клоуз меньше предыдущего клоуза, то продаем (шорт) на закрытии сессии.

И попробуем ее протестировать на разных временных периодах.

Сама система, кстати, по своему гениальна. Во-первых, в ней нет оптимизируемых параметров (sic!) и она либо работает на истории — либо нет. Во-вторых, мы совершаем сделки на закрытии сессии. А открыть/закрыть сделку на закрытии намного легче, чем на открытии. Те, кто профессионально занимался тестированием торговых алгоритмов могут многое об этом рассказать 🙂

Теперь к полученным результатам. Система работает, но только на старшем временном периоде (месячные бары). Почему? Переходим к главному…

( Читать дальше )

Нефть. Торговая Система как завести в рынок 70% депо с риском 1-2% от депо и удвоить депо.

- 06 апреля 2020, 13:25

- |

Всем доброго времени суток. Не ругайте сильно...

Цели данного топика:

1) Получить критические (обоснованные) замечания с указанием ошибок от опытных трейдеров.

2) Найти единомышленников, чтобы торговать вместе в одной команде, поддерживая друг друга или наоборот останавливать, если увлекся торговлей и стал нарушать план торговой системы (ТС).

Коротко о своей войне на фронте трейдерства. С 2005 г. по 2012 г. (нерегулярно) опыт форекса. На фондовом рынке с 2012г. На ФР выбрал фьючерсы. Адреналин тот же ))) Торговля с переменным успехом: краткосрочно депо удваивался, но в долгосрок все-таки сливался. Пришел к мнению: «Тише едешь – дальше будешь». В моем понимании это значит торговать один инструмент. И торговать в долгосрок, т.е. тренд. Желательно тренд торговать с самого зарождения.

В своей ТС использую:

-принципы Доу;

— три экрана Элдера;

-МАСД гистограммы и МАСД и дивергенции в том числе.

Анализирую дневные графики, 4 и 1 часовые.Торговые сделки совершаю на 10 мин. или даже 1 мин. графиках. (Переход на мелкий масштаб позволяет значительно уменьшить стоплос).

Мой личный «граль» это психология, это она мешает заработать, поэтому я решил поменять психологию трейдерства. И пришел к мысли, что «

( Читать дальше )

Торгуем, как Ларри!

- 05 апреля 2020, 20:26

- |

Книгу Ларри Вильямса «Долгосрочные секреты краткосрочной торговли» я перечитал раз десять, не меньше. Можно уверенно сказать, что это моя настольная книга о трейдинге. Наряду с книгами Э.Лефевра «Воспоминания биржевого спекулянта» и Б.Вильямса «Торговый хаос». Больше почитать о трейдинге я ничего посоветовать не могу. Ах, да, ещё Линда Рашке и Александр Элдер (Виктор Сперандео и Томас Демарк на любителя). Но это всё. Хотя я прочёл более сотни книг о трейдинге, пришёл к выводу, что этого вполне достаточно, чтобы найти свой торговый Грааль.

Сделаю важную оговорку. Два года назад я закончил свою читательскую карьеру (после того, как нашёл свой торговый Грааль, я прекратил читать всё, что касается трейдинга), но именно после этого вдруг стали издаваться книги наших могучих смартлабовцев:

1. Тимофей Мартынов — «Механизм трейдинга»

( Читать дальше )

"Трейдер против Банка" Фьючерс на индекс РТС классика разворота тренда

- 02 апреля 2020, 19:23

- |

Добрый вечер

Как и обещал, для AceVentura

Объясняю как меня учили и как я это понимаю

Классический разворот рынка.

Цена именно так разворачивается, а называть эту фигуру можно как угодно.

Письменно это выглядит так. Для разворота в рост. Цена должна указать такой среднесрочный минимум, который будут окружать два минимума, выше него.

Для того что бы это увидеть необходимо постоянно практиковать навык отслеживания и обозначения среднесрочных минимумов и максимумов.

за прошедшие две недели, цена нам показала это уже два раза. из этого видим, что любая фигура дает лишь намек на смещение вероятности в ту или иную сторону

Разворот цены номер 1, в период с 17 по 23 марта, который резко не пошел но вытолкнул нас к верхней границе боковика.

( Читать дальше )

Биржевой юмор (первоапрельское)

- 01 апреля 2020, 10:45

- |

ЗАМЕТКИ СТАРОГО БРОКЕРА

- Российский валютный коридор в конце концов заканчивается обычным рублёвым сортиром…

- Не надо печалиться – вся жесть впереди

- Хотел поднять депозит, а поднял давление

- Россияне предпочитают свои сбережения хоронить в рублях

- Многие белки-летяги планируют лучше наших аналитиков

- Раз в 10 лет государство проводит липосакцию сбережений населения

- Чем раньше понимаешь, что уже поздно закрывать позу, тем дольше мучаешься

- Рождённый ползать приполз со своим свежим аналитическим отчётом…

- "… и баррель пошёл своей дорогой, а рубль пошёл своей"

- Моему организму не хватает витаминов € и $

- Наконец-то додумались до истинно русского индикатора уровня экономики – «Индекс самогона»!

- Цены на нефть приближаются к «точке кипения» российского бюджета.

- Курс доллара – это температура тяжелобольного рубля

- Китов финансового мира питает офисный планктон

- Как трудно тратить деньги с умом, когда у тебя ума гораздо больше, чем денег

- Шашка может стать дамкой, пешка – ферзём, и только у рубля, как обычно, никаких перспектив.

- Если верить статистике – статистике верить нельзя

- Повторный успех МММ в виде МММ-2012 доказывает, что главная российская беда – всё-таки не дороги…

- Деньги, конечно, не пахнут, но, чтобы они были, надо иметь хороший нюх!

- У каждого пункта постулатов технического анализа есть своё кладбище приверженцев.

- Если кто-то берётся считать ваши деньги, то считайте, что их уже нет.

- Платёжные средства превратились в плачевные…

( Читать дальше )

Что происходит с доходностями облигаций, когда рынки растут или падают

- 21 марта 2020, 19:27

- |

Облигации и депозиты — это инструменты, в основе которых лежит рыночная процентная ставка.

Для российского рынка таким ключевым индикатором денежно-кредитной политики является ключевая ставка ЦБ. Это тот процент, под который регулятор финансирует банки, поэтому ключевая ставка напрямую влияет на ставки по кредитам и депозитам всей банковской системы, или, проще говоря, она отражает стоимость денег в экономике.

Если рыночная процентная ставка меняется, то изменяются ставки и по всем инструментам, которые к ней привязаны.

Однако в ситуации с облигациями и депозитами этот механизм работает по-разному.

К примеру, вы открыли вклад в банке сроком на 5 лет под 6% годовых. Но через год ставки на рынке выросли: теперь банк готов привлекать новые вклады на 4 года под 7% годовых. Но это не значит, что он готов будет дополнительно доплачивать 1% годовых по вашему вкладу. Таковы условия депозитного договора: ставка в нем фиксируется на весь период действия вклада.

( Читать дальше )

Стратегия Поплавок. Робот-тестер на Луа и Питоне с описанием.

- 16 марта 2020, 19:49

- |

Пост будет полезен только разработчикам алгоритмических стратегий. Здесь нет прорывных идей. На истории стратегия прибыльная, но опыт показывает, что эта прибыльность иллюзорна и не гарантирует успех в будущем. По любой стратегии можно найти комбинацию параметров, которая прибыльна на прошлых свечках. Но радоваться, что ты нашёл Грааль, рано. На будущих сделках эти параметры скорее всего будут убыточными.

Тем не менее, подгонка под исторические данные — штука интересная, поэтому пишу этот пост. В нём вы найдёте рабочий тестер для описанной стратегии, который можете использовать как захотите.

---ОПИСАНИЕ СТРАТЕГИИ---

Назовём её «Поплавок», потому что это стратегия выныривания из зоны перепроданности.

1. Ждём, когда индикатор RSI сформирует двойное дно.

2. Оба дна должны быть ниже какого-то горизонтального порога по RSI, например 25.

3. Подъём (выныривание) выше этого порога мы считаем признаком разворота и покупаем.

4. Прибыль забираем, когда акция дорастёт до (к примеру) уровня 50 по RSI. Скрипт умеет подбирать и этот параметр. Часто наилучшим вариантом будет продавать при RSI = 70 или даже RSI = 80, то есть уже в состоянии сильной перекупленности. Но эту фразу не воспринимайте как рекомендательную, ведь все эти прогоны на истории ищут лучший вариант в прошлом, но это не гарантирует успеха в будущем.

( Читать дальше )

Что делать в такой ситуации

- 09 марта 2020, 10:20

- |

Что делать в такой ситуации

Введение

Сегодня 09.03.2020 рынок нефти открылся просто чудовищным падением! На 8:30 фьючерс нефти марки Brent снижается уже почти на 30%! Еще в пятницу нефть стоила 45 долларов за баррель, а сейчас уже 32! Сказать, что это плохо, не сказать ничего. Я торгую на рынке с 2006 года и что-то не припоминаю такого однодневного обвала. В данной статье я хочу поделиться с вами своим видением того, что и как нужно делать в подобной ситуации.

Корреляция нефти и рублевых активов

Вряд ли для кого-то будет секретом то, что между ценой нефти и рублевыми активами существует положительная корреляция. Т.е. чем выше нефть, тем лучше рублю, а чем крепче рубль, тем больше товаров мы можем купить за одинаковое количество национальной валюты.

Очевидно, что такое резкое падение цены на нефть не сулит рублю ничего хорошего. Объясняется это, прежде всего тем, что Россия – страна экспортер нефти и газа. И снижение цен на эти товары очень неблагоприятно сказывается на пополнении бюджета.

( Читать дальше )

Опционы – это игры богов

- 04 марта 2020, 21:20

- |

Некоторые любители линейного рынка иногда позволяют себе негативно отзываться о торговле опционами. Со стороны это выглядит не очень умно, когда человек высказывает свое упёртое мнение по вопросу, в котором совершенно не разбирается.

Для наблюдателей со стороны попробую объяснить некоторые особенности этой ситуации.

На линейном рынке (акции, фьючерсы), даже самые продвинутые трейдеры могут оперировать только двумя измерениями ( ценой и волатильностью). При этом до понятия волатильности многие еще не дошли. То есть, мы имеем среду обитания из двух координат. Это как если бы мир был не трехмерным, а двухмерным на плоскости. И в этом двухмерном мире живут и действуют (отнимают друг у друга деньги) двумерные существа. Если вдруг появиться существо из трехмерного мира, и начнет играться с двумерным миром, используя доступное ему третье измерение, то оно не только будет иметь преимущество, но и его действия будут непонятны и не предсказуемы для двухмерных существ. По сути, трехмерное существо для двухмерных является богом (Куклом).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал